一项新的研究表明,随着数字化支付的增长和来自非银行的竞争,中国银行支付收入的多达13%(即610亿美元)可能会被取代,因为支付变得更加即时,无形和免费。埃森哲的报告。 报告发现,中国内地的支付收入可能会以每年9.1%的速度增长,从2019年的约2920亿美元增长到2025年的4940亿美元,而香港的支付收入将以2.1%的速度增长。 95亿美元至107亿美元。只有改变业务模式以采用最新技术并专注于为客户提供增值服务的银行才能在超过2000亿美元的增量收入增长中占据一席之地。 该报告的标题为“银行业脉冲调查:两种方式取胜”,该报告基于埃森哲开发的一种收入风险分析模型,用于测量消费者付款方式的趋势以及预测商家行为,技术和法规的变化。这项研究得到22个国家/地区银行240位支付主管的调查的补充,以确定他们如何计划减轻和利用支付中断来增加客户忠诚度,收入和盈利能力。 该报告显示,到2025年,在接受调查的所有市场中,全球支付收入可能将增长到超过2万亿美元,为这些国家的银行创造5,000亿美元的机会。

陈伟业 “支付行业一直承受着来自新竞争的巨大压力,由于即时,无形和免费支付的世界将继续存在,利润率可能会进一步受到挤压,” 埃森哲大中华区金融服务业务主管陈伟业表示。 “与此同时,支付市场正在蓬勃发展,对于那些愿意根据未来的新数字格局投资新技术和商业模式的人来说,这是一个数十亿美元的机会。特别是跨境支付可能是下一个金矿。”

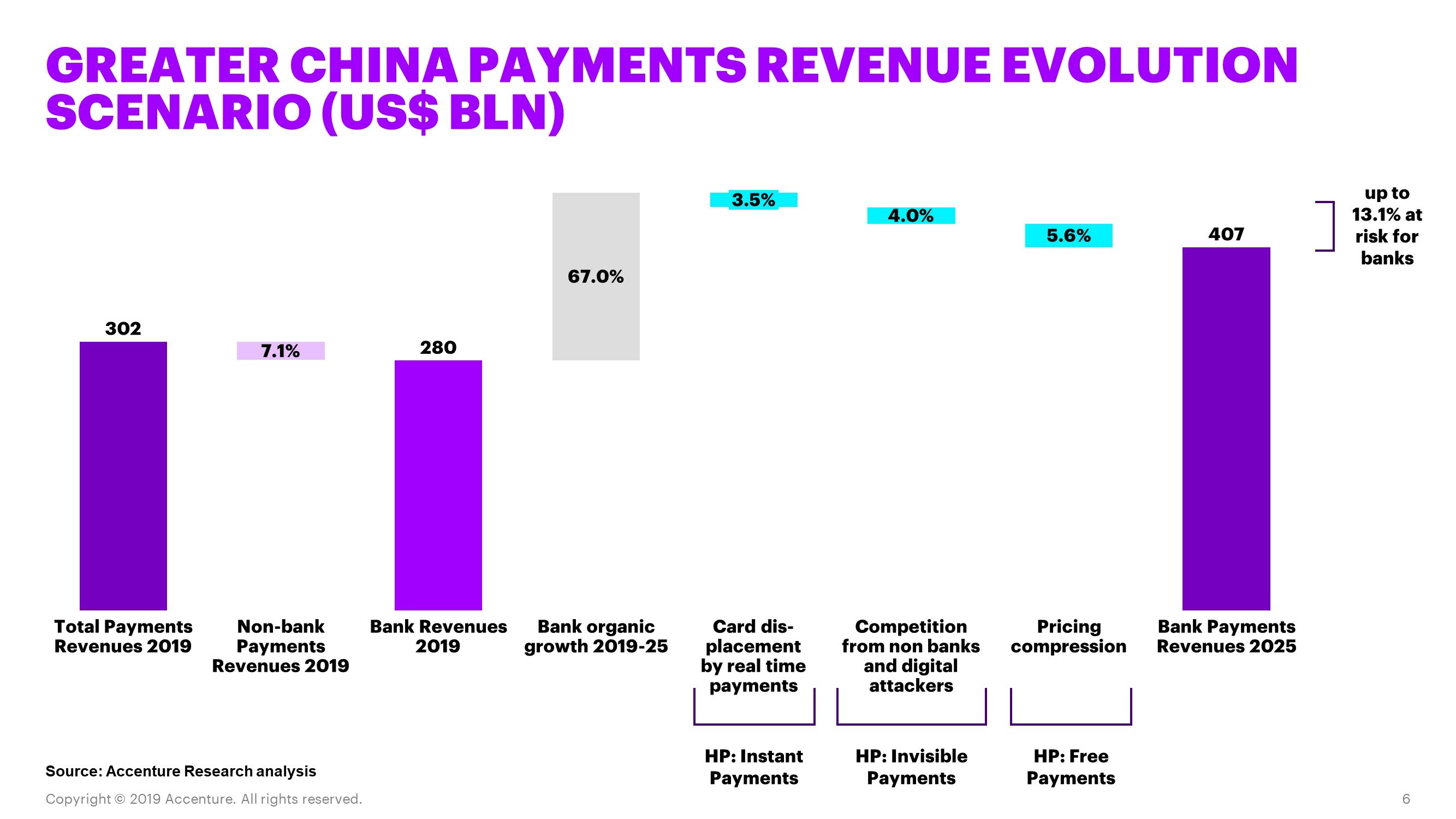

该报告指出,在未来六年中,银行将面临来自卡交易和手续费收入的进一步压力,免费支付将使中国内地支付收入的5.2%面临风险,而香港则占23.9%。 此外,来自非银行的无形支付(在移动应用程序或设备上的“虚拟钱包”中完成支付)的竞争将使大陆4%的银行收入面临风险,而香港则有2.6%面临风险。 通过即时支付进行的卡置换将导致中国大陆和香港的支付收入分别面临3.6%和2%的风险,即时支付会实时结算和转移资金,而银行几乎没有利息。 这是建立在当前卡交易和费用收入下跌的基础上的,法规触发了费用压缩,技术取代了银行在支付中的作用。在2015年至2018年之间,全球商业客户信用卡交易收入下跌了33%,消费者借记卡交易收入下跌了近15%,信用卡收入下跌了近12%。

研究发现,该行业意识到支付新技术带来的挑战。全球接受调查的银行高管中,超过三分之二(71%)同意付款正在免费;近四分之三(73%)的人认为,大多数付款已经不可见或将在未来12个月内变为隐形;甚至有更多(78%)的人表示付款已经是即时的,或者将在未来12个月内即时支付。 “支付中的数字化转型将对所有行业参与者产生深远影响,银行将必须从根本上改变他们对该领域收入的看法,” 陈说。 “银行以前从其中一些渠道获得的数十亿美元将枯竭,因此,他们需要开发新的数字业务模型来在这个新时代竞争。落后于风险的银行被降级为付款。” 针对这些关键的市场挑战,有18%的受访者表示,该银行的首要任务是将安全性纳入零售支付交易中。将近四分之一(22%)的受访者认为,人工智能,机器人技术,机器学习和创新的支付中心是他们使核心系统适应高速连续支付流程所需的关键平台技术能力。 特色图片:Unsplash —- 编译者/作者:不详 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

到2025年,中国的银行有可能损失600亿美元的金融科技付款收入

2019-11-04 不详 来源:区块链网络

LOADING...

相关阅读:

- 瑞士国有银行将推出加密服务2020-08-04

- Travala.com增加了Agoda酒店,并记录了7月份的收入,因为加密支付激增2020-08-04

- 央行:下半年积极稳妥推进法定数字货币研发2020-08-03

- 西尔贝超级公链全球技术路演2020-08-03

- 使用普利拓斯应用程序轻松借贷资金2020-08-03