原文标题:《MakerDAO 的 MCD:带来哪些改变?》

原文来源:蓝狐笔记

在 DeFi 领域,MakerDAO 是很有影响力的项目。它通过去中心化的方式生成了稳定币 Dai。而 Dai 是迄今为止 DeFi 中使用最广的去中心化稳定币。

Dai 一直由 ETH 超额抵押产生。而在 2019 年 11 月 18 日,MakerDAO 将发布多资产抵押的 Dai(Multi-Collateral Dai),也就是标题中所说的 MCD。这会是 MakerDAO 发展历史上的重大事件。它会带来什么变化?

MakerDAO 上的术语变化

对于 MakerDAO 的用户来说,需要学习一些新术语,以免在使用时产生混淆。

MakerDAO 项目之前有个重要的术语 CDP(Collateralized Debt Position),也就是抵押债务头寸。有些社区用户认为,「抵押」会让人困惑,且让人想起无关的传统金融产品。而在最新版本中,CDP 将被「Vault」取代,可称为小金库,保险库。这一术语,听上去给人安全感。

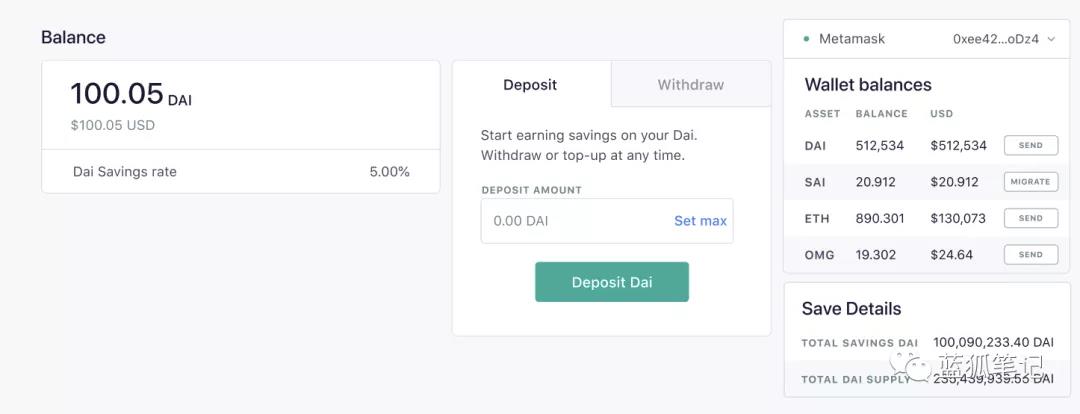

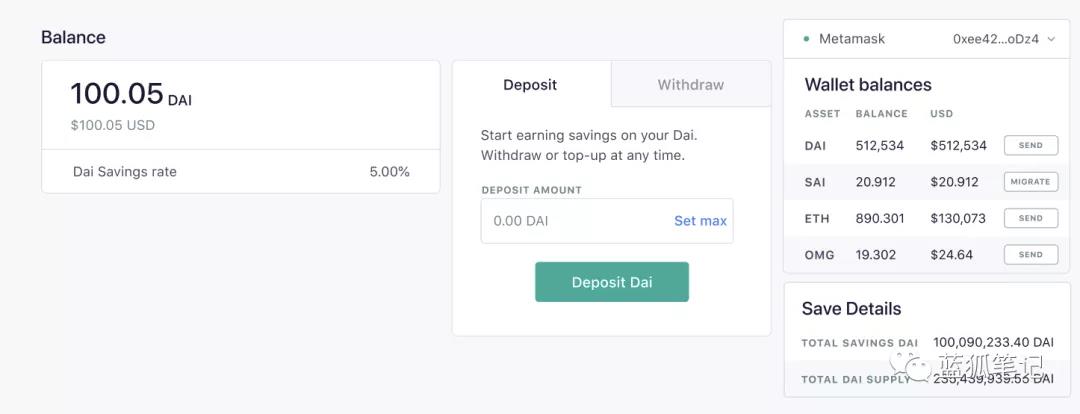

现有的 Dai 是由 ETH 超额抵押生成的,但在新版之后,这部分 Dai 会被称为 Sai(Single-Collateral Dai),而用多资产抵押生成的 Dai,则仍然称为 Dai。

如下图:

注意,除了术语的改变,Dai 和 Sai 的图标也不同。

Sai 升级为 Dai

当 MCD 版本发布当天,用户可以升级其 Sai 为 Dai。在升级后某个时间点(具体时间点会由社区通过治理决定),Maker 会采用紧急关闭措施,当前在用的 MakerDao 协议可能会被关闭,现有的 Sai 和 CDP 会被结算。升级也会给用户带来最新版本的好处,例如更多的抵押资产选择,以及 DSR(Dai Savings Rate),也就是将 Sai 升级为 Dai 后,可以通过 DSR 的存款赚取收益。

在 Sai 未结束之前,意味着会有两个稳定币(Sai 和 Dai),两个稳定费,也就是两套系统在运作。

不同主体升级的方法不同,其中 Sai 持有人、CDP 持有人、中心化交易所或托管钱包、去中心化交易所以及非托管钱包、Keeper、Market Maker、借贷协议、dApp、CDP 集成者等都需要升级。具体到 Sai 持有人(也就是现存 Dai 的持有人),首先是进入 migrate.makerdao.com,然后用钱包登录,在「Single Collateral Dai redeemer」标签上点击「继续」,输入 Sai 的数量,提交交易,然后即可在钱包中收到升级的 Dai。具体升级过程按照 MakerDAO 项目官方流程为准。

既然是多资产抵押的 Dai,那么会有哪些新增的抵押资产?

Maker 社区正在评估首批新增的加密货币资产:

· Augur (REP)

· Basic Attention Token (BAT)

· DigixDAO (DGD)

· Ether (ETH)

· Golem (GNT)

· OmiseGo (OMG)

· 0x (ZRX)

要成为 MCD 的抵押资产,它需要通过社区治理的流程。首先提议,然后进行争论和反馈,社区收集提议的正式反馈。之后会进行多次社区调查,对每个提案进行投票人的情绪调研。最后进行正式投票。投票将决定是否激活抵押资产及其参数。也就是说,只要能够通过社区的治理同意,未来可以新增更多的抵押资产。

在单一资产抵押的 Dai 系统中,稳定费是用 MKR 支付的,而在多资产抵押系统中,Vault 持有人将用 Dai 来支付稳定费。

DSR 是什么?

DSR(Dai Savings Rate)是 MCD 的新功能,Dai 持有人可以用它来赚取收益。任何持有 Dai 的用户都可以参与,它可以随时参与和退出,是灵活的存款。

此外,它还是 Maker 协议的一个智能合约,它是可组合的。也就是说,其他去中心化的应用(dApp)都可以使用它。

为什么要推出 DSR?这跟 Marker 协议的诉求相关。Maker 协议的核心是维持 Dai 的稳定(跟美元锚定)。DSR 可以成为其维持 Dai 稳定的机制。在当前的机制中,稳定主要通过稳定费进行调节。如果 Dai 价格过低,Maker 治理会提议增加稳定费,它会刺激 CDP 持有人偿还 Dai,减少 Dai 供应量,导致 Dai 价格上升。如果 Dai 价格过高,Maker 治理会提议减少稳定费,促进更多 Dai 的产生,增加需求,导致 Dai 价格下降。

而 DSR 也是通过其费率影响 Dai 持有人的行为。当 Dai 价格过低,DSR 会提升费率,激励用户买入并存入更多的 Dai,这样 Dai 的需求上升,价格也随之上升。当 Dai 价格过高,DSR 会降低费率,减少存入 Dai 的需求,并将 Dai 取出,增加 Dai 的供应量,降低 Dai 的价格。

假如通过 DSR 存入 Dai,年收益为 5%,这其中的 Dai 由谁来支付?由产成 Dai 所需的稳定费中支付。也就是由 Dai 的借贷人支付。

由此,稳定费实际上担负了两部分的费用:一是特定抵押资产的风险溢价,从 CDP 持有人向 MKR 持有人的价值转移;二是,DSR 费率调整,从 CDP 持有人向 Dai 持有人的价值转移。DSR 费率到底多少,会由 MKR 持有人进行投票决定。

在 DeFi 生态中,也有不少通过存入 Dai 获得收益的。不过,DSR 跟中心化的存款平台不同,这些平台存在交易对手风险,需要有对手方借入存储来产生利息。在 DSR 存入 Dai 产生的收益,是通过程序化方式产生的,还会有 MKR 稀释来保证。也就是说,虽然在其他平台存入 Dai 的收益更高,但风险也可能更高。

Maker 的治理

Maker 协议的最终治理决定权是 MKR 的持有人。MKR 持有人要确保系统的稳定、透明,同时 MKR 也是系统成长的受益者,它捕获了系统成长的价值,但同时也要担负系统的最终的风险。

最新一次的投票是关于将稳定费从 5.5% 降至 5%,并将债务上限提高至 1.2 亿 Dai 的提案。

一站式 DeFi 平台 Oasis 的改变

Maker 推出的 Oasis 平台会推出借贷业务,用户通过在 Vault 中锁定其抵押资产(如 ETH 和 BAT),能够生成 Dai。这里的 Dai 是新的 Dai。除了借贷,Oasis 也提供 DSR 服务,用户可以存入 Dai 以赚取更多的 Dai。之前 Oasis 的交易业务,则会停止 Sai 的交易,并开启 Dai 的交易。

结语

MakerDAO 项目的 MCD 发布将会带来多资产抵押的 Dai,带来 DSR。这是 Maker 和 Dai 发展史上的重大改变,它对 DeFi 生态会有什么影响?对 Dai 和 MKR 持有人来说意味着什么?

原文链接:https://mp.weixin.qq.com/s/9u9xeD-zA5GUow0xz8Ec-g

—-

编译者/作者:区块律动BlockBeat

玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。

|