过去一年,加密行业在其自身发展中取得了重大进展:Libra将“大技术”带入了太空,ICE的Bakkt的推出以及富达的托管服务为机构投资者提供了更多“合法”机会加密货币,以及2018年低迷后加密货币市场的复兴,使该行业拥有了更成熟,更精明的投资者基础。 但是,仍然有一些松散的结局尚未解决:最重要的其中之一似乎是监护权。 探索澳门iFX EXPO Asia 2020 –最大的金融B2B博览会 的确,尽管许多加密“传统主义者”继续宣扬个人责任的福音,“不是您的钥匙,而不是您的硬币”,但社区中的其他成员似乎仍在推动更加集中化和加强监管-在加密货币投资的保险世界如果黑客应进行黑客入侵,或者如果其他东西掉进了裂缝,那么哪些钱将受到保护。

有趣的是,该论证的两个方面似乎都接近零售和机构交易者之间的界限-在零售方面,用户和提供者的范围内的人们似乎是去中心化交易所和自给自足的监护权的最强有力的倡导者。措施。 但是,从制度上讲,正在推动建立第三方托管解决方案。 实际上,从实践和监管的角度来看,经常缺乏适当的托管解决方案是机构投资者不采用加密货币的主要因素之一。

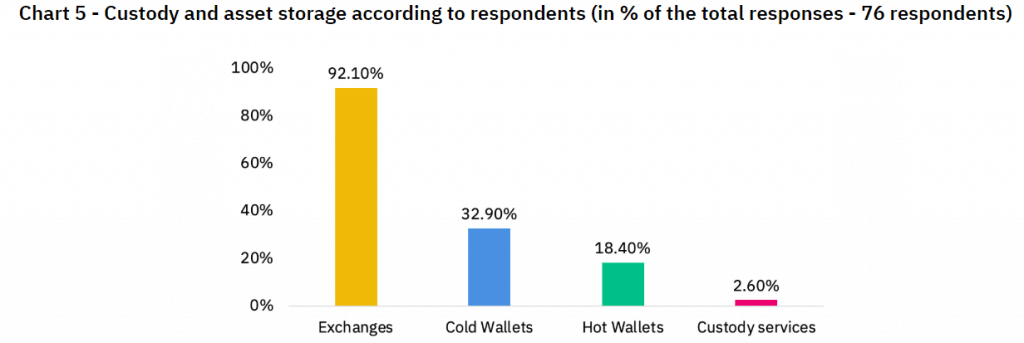

然而,币安研究公司(Binance Research)最近进行的一项研究发现,尽管呼吁为机构投资者提供更好的托管解决方案,但进入加密货币领域的机构投资者似乎并没有以这种方式使用第三方托管解决方案。许多人以为会。 确实,在Binance托管调查的72位机构受访者中,有92%表示他们将资金存储在交易所中,而只有2.6%的受访者表示他们使用了第三方托管解决方案。这就是问题的起因–由于黑客和其他漏洞,交易所被广泛认为是任何规模或条带的加密货币骗子存储资金的最不安全的地方。

那么,有什么用呢?当前的第三方托管提供者范式是否无法为机构投资者提供正确的服务?真的需要第三方监护解决方案吗?或者,机构投资者是否没有受过教育,没有兴趣或其他? 最近,金融巨头与位于伦敦的机构加密货币保管人Copper的首席执行官兼创始人Dmitry Tokarev进行了交谈。德米特里(Dmitry)打破了币安(Binance)的发现,并谈到了加密货币托管的现状以及整个加密货币行业。 不同种类的机构投资者有不同种类的托管需求 德米特里解释说,首先,他认为“机构投资者”一词的含糊不清导致了该领域的一些混乱。 “有人认为 [means] 养老基金,有人认为是家族办公室,但实际上,这个空间有多个层次。” 他继续说:“基本上,我们称其为’买方’。” “那么,谁来购买产品?谁在卖方购买产品?保管人,主要经纪人,交易所等等…所有这些都略有不同,所有这些人都需要以不同的方式解决这些问题。” “例如,您拥有风险投资(VC)基金,而您拥有对冲基金。在传统空间中,风险投资基金是投资五至七年的基金,在此之后,“他们出售公司,这就是他们赚钱的方式。” 的确,尽管区块链领域的风险投资人(尤其是持有所投资公司的代币的风险投资人)可以出售代币,并且比传统行业中的风险投资人更容易从项目中剥离,托卡列夫解释说不太可能这样做。因此,风险投资基金的保管要求可能与对冲基金的保管要求完全不同。 建议文章 全球回顾年:KVB PRIME进军重要的国际市场转到文章>> “很多风险投资人已经在内部建立了一些东西”,但是对冲基金倾向于依靠交易所作为其主要托管人。 托卡列夫说:“对冲基金略有不同,因为它们可以在几天之内变成全现金或零现金。” “他们是交易员-他们执行与市场无关的策略,执行统计套利策略,”以及其他类似做法。 因此,尽管这两种类型的机构投资者都需要“安全的托管”,但他们使用的那种托管解决方案很可能看起来彼此不同。 从历史上看,托卡列夫继续说道:“很多风险投资人在内部建立了东西,因为那里没有人可以提供 [appropriate custody] 对他们来说,对他们有用。’ 但是,对冲基金而言,“托管显然是难题的重要组成部分。但实际上,当您需要交易时,仍然需要将资金转移到交易所。”

这是机构交易者的特殊困境,也是这么多机构投资者告诉Binance他们将资金主要存储在加密货币交易所的原因-尽管存在相关风险,但他们仍需要保持流动性。 如果机构投资者将其余额存储在交易所,那么真的需要加密货币托管人吗? 那么该怎么办? “如果 [institutional investors] 必须将其余额永久存储在交易所中, [they] 真的需要保管人吗? 托卡列夫(Tokarev)相信答案是“是”,即使原因仅仅是为了向有限的合伙人保证并可能提供额外的保险。 “除了安全性之外,它还告诉您的投资者您没有处于自我托管模式。这就是关键的区别,”他说。 为什么是这样? Tokarev继续说道:“您不能以自我托管模式安排资产经理。” “您不会冒着资产经理挪用资金并基本消失的风险。” 托卡列夫还说:“交易对手风险或信用风险如此之多,但您想称其为事实”,这是一个问题,他说尚未解决,但将在新的一年内解决。 例如,“如果投资者正在考虑投资一家在十个交易所进行交易的基金,如果其中之一下跌,那您就失去了资金,”托卡列夫说。 “很难对所有十个交易所进行操作风险尽职调查,特别是考虑到其中大多数交易所都设在天知道的地方,并由天知道的人来监管。” 因此,托卡列夫认为,“实际上,如果 [an exchange] 明天消失,人们不会感到惊讶,”他说。 “他们会说,‘是的,这是一个加密货币交易所,那么您期望什么?’” 托卡列夫说,这种风险不能与机构投资相适应。 “因此,解决方案是从交易所中消除信用风险,这就是为什么我们认为可以使用的结算和清算解决方案 [in 2020]”将带来“该领域主要经纪人的兴起。” 托卡列夫说,这反过来“将使投资者对资产管理者将拥有的基础设施感到满意。” 托卡列夫(Tokarev)表示,这些解决方案可以充当加密货币与传统投资世界之间的重要桥梁,更多机构投资者可以跨过这种投资世界,但在创建之初就不可能。 他说:“我们需要首先构建此基础架构,因为除非有基础架构,否则它们不会出现。” ”每种新技术都在运行 [according to a] 周期。” 确实,许多一直在等待向加密货币注入机构资本的行业参与者希望,2020年可能是2019年未能达到某些预期的一年。 但是,2020年将是“一年”吗? “每种新技术都在运行 [according to a] 循环,”托卡列夫说。 “一年,每个人对此都感到非常兴奋,并为这个想法提供了资金。两年后,您需要进行另一轮 [of capital],因为世界已经转移到其他事物上了,您需要基本证明自己建造的东西实际上对世界有用。” 对于加密货币,“那两年 [cycle] 现在正在接近,因为2017年的炒作大约是每年的这个时候,”他说。 托卡列夫(Tokarev)认为这将表现出来的一种方式是,需要在年轻公司中进行进一步的筹资:“我们希望现在有很多初创公司通过风险投资或股权融资来筹集传统资金。 [will] 需要参与A轮融资并继续增长,”托卡列夫说。 另外,“我们将看到整合-例如,如果您尚未完全合并,而您需要与某人合并,因为您发现在一起,则更有机会获得市场-这可能会发生好。” 这是节选。要收听《金融大亨》对Dmitry Tokarev的其余采访,请通过SoundCloud或Youtube访问我们。 —- 编译者/作者:wanbizu AI 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

2020年将推动加密货币托管中的主要经纪业务的兴起

2020-01-05 wanbizu AI 来源:www.financemagnates.com

LOADING...

相关阅读:

- 全球金融杂志《福布斯》揭示了上周比特币价格急剧下跌的原因。2020-08-04

- 比特探长:8.4BTC早盘短期操作思路比特币2020-08-04

- 8月4日比特币行情:反弹比预想中的强势2020-08-04

- 币海蓝天:8.4比特币行情分析 BTC日内走势窄幅震荡,先抑后扬大概率2020-08-04

- 下跌是为了更好的上涨2020-08-04

资料来源:币安研究

资料来源:币安研究 铜业首席执行官兼创始人德米特里·托卡列夫(来源:Copper.co)

铜业首席执行官兼创始人德米特里·托卡列夫(来源:Copper.co)