过去的2019年其实算是DEFI的元年,近一年来各类 DeFi 应用中抵押的资产总额从 2.75 亿美元增长到 6.86 亿美元,翻了将近 3 倍。

而在DEFI应用中的三架马车,一直都是被MarkerDAO、 Compound、Dharma占据着,而Synthetix却在2019年凭借合成资产的创新产品弯道超车,已经陆续超越Dharma和Compound成为DeFi第二大应用。 所谓合成资产,就是模拟某种基础资产价格变化的资产;这样,人们不用真正持有那种基础资产,(只需持有合成资产)就可以获得风险收益。在某些情况下,人们想要交易某种金融工具或对冲其价格波动,却由于合规性问题不能立即获得该工具。这时,合成资产就派上用场了。DeFi 生态系统的解决方案非常简单。只要你拥有价格预言机、能够在一定范围内抵御价格波动的质押物,以及聚集起来的流动性,就有可能在不需要银行参与的情况下 “发行” 商品、通货和加密货币。 合成资产更直观的例子就是对一些有价格的资产的模拟。比如,对特斯拉股票的模拟。你可以模拟特斯拉的股票构建合成资产,甚至可以将整个纳斯达克和纽交所的所有资产进行合成。 为什么合成资产有需求?合成资产的需求主要源于交易,通过模拟某种资产获得该资产的风险敞口,从而获得可能的赚取收益的机会。例如苹果公司的股票并非所有国家的人都可以购买。但如果通过合成资产的方式,用户可以通过购买苹果公司股票的合成资产,而从获得苹果股票上涨的收益,当然同时也会承担下跌的风险。 SNX代币可以被用作Synthetix网络的抵押品,Synthetix运行在以太坊区块链上。 Synthetix协议的用户可以通过将SNX代币抵押为债务来创建和交易合成资产或称之为synths,它们与基础资产价格挂钩。与期货合约的工作方式类似,这使用户无需持有资产即可持有资产头寸。因此,许多人开始将Synthetix描述为“去中心化BitMex”。 与传统期货相反,合成资产(synths)可以无需信任地、无摩擦地交易。换句话说,Synthetix协议旨在消除对第三方的信任,并为任何人提供无缝交易多种资产的方法。 截至目前,Synthetix 共支持 10 种合成资产,77 个相应的交易对。其合成资产目前可分为四大类:法定货币、大宗商品、加密货币和反向加密货币。

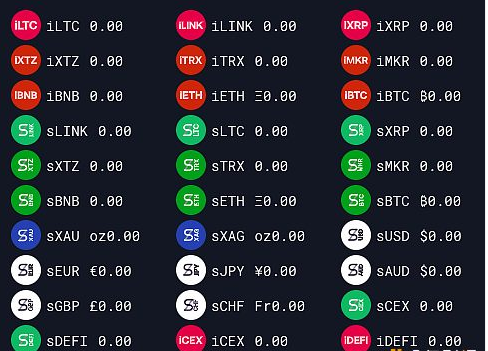

· 法定货币合成资产包括 sUSD、sEUR、sJPY 等; · 大宗商品合成资产包括 sXAU(合成金)和 sXAG(合成银); · 加密货币合成资产包括 sBTC、sETH、sBNB 等; · 反向机密货币合成资产包括 iBTC、iETH、iBNB 等,它们反向跟踪加密货币的价格,当 BTC 价格下降时,iBTC 价格会上升。 Synthetix是基于以太坊的合成资产发行协议。它方便交易者可以触及更多类别资产,并能以更小的摩擦进行交易,具有不用交易对手,无须担心流动性不足和滑点问题。通过获得不同资产的风险敞口,让交易者获得更好的交易体验。 —- 编译者/作者:小羊爱理财 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

说说风头正劲的DEFI应用Synthetix

2020-01-21 小羊爱理财 来源:区块链网络

- 上一篇:辅助司法

- 下一篇:Monerium将在Algorand区块链上释放电子货币

相关阅读:

- 稳定币一周动向 | DAI 流通量突破三亿,探索稳定币出圈现状2020-08-04

- 比特币超过$ 11,2002020-08-04

- 分析师预计新的历史高点-比特币会跟随吗?2020-08-04

- 微信指数“比特币”关键词热度日环比下降51.34%2020-08-04

- Kyber Network促进以太坊兼容的莱特币令牌交易2020-08-04