被新冠肺炎疫情困在家中的中国加密货币社区朋友们,链闻要向你们隆重推荐一份绝对值得认真学习的研究报告:「2019 年加密货币采用现状」。 这份报告是我们目前读到,对现今的加密货币领域发展状况最好的总结。 这份报告从机构采用、应用和采用、挖矿、交易所、Staking、监管、开发者生态、开放金融 DeFi、基础设施和产品、融资、治理等方面,全面分析了整个加密行业的发展状况,并对 2020 年的发展做了展望,非常值得一读。 链闻记者「TheLeftCenter」奋战两天,把这份报告超过 150 页的 PPT 中近 300 个图表进行了汉化,并且认真一页页贴出?,供大家学习。 在看图学习之前,让我们用热烈的掌声感谢这份报告的作者:他们是来自 Decentral Park Capital 高级研究员 Elias Simos 和 IDEO CoLab?的 Tara Tan。此外,还有大量加密货币世界最聪明的大脑 ?,成为这份报告的信息贡献者,包括:River Financial 的 Alex Leishman、IDEO CoLab 的Dan Elitzer、Gavin McDermott 和 Ian Lee、Zenith Ventures 的 Dimitriy Berenzon 、Santiment的Dino Ibisbegovic、Paradigma Capital 的 Felipe Pereira、Dune Analytics 的 Fredrik Haga、Token Analyst 的 Jai Prassad 等。 来,准备好你的流量(图片太多了?),让我们开始。 现状究竟如何? 在动荡的经济和政治环境中,比特币占据了市场主要叙事,为实现「宏观资产」地位迈出了决定性的几步。同时,随着新的 DeFi 项目和协议的上线,以太坊生态系统引起了人们极大的兴奋和兴趣。 进入加密生态系统的开发人员数量停滞不前,DApp 增长已下降。从积极的方面来看,开发者基础设施正在缓慢增长,并且许多移动钱包推出了改进的用户界面,为下一批采用者在复杂加密环境中提供了易用性体验。 总体而言,2019 年是基础架构部署和压力测试的一年。2020 年,行业必须证明可以吸引新用户的一年。 展望未来,2020 年核心协议的有效改进,以及全新的更好用户体验的改进感到兴奋,而这些体验须由底层区块链的基础协议提供支持。 推动采用有两股力量:自上而下看是机构采用,自下而上则是草根创新 机构采用 2019 年,在全球不确定的经济形势和激烈的贸易战中,比特币占领加密货币市值的主导地位,并广泛认为是一种有效的价值存储工具。 尽管机构资金流入有所增加,但总体兴趣仍然不冷不热。 Tether 仍然是最常用的稳定币,投机仍是加密资产的主要用例。 截至 2020 年 1 月,目前我们处于市场周期的什么位置?

BTC / USD在突破局部最大值之间的价格走势 2019 年,市场叙事由比特币驱动

按市值计算,各加密资产的市场份额

谷歌关键词搜索趋势 比特币作为一种价值存储资产,赢得了主流关注,和全球主流货币并驾齐驱

谷歌上全球各种货币的搜索趋势

比特币作为一种价值存储资产在社交网络被提及的指数 作为贸易战中的资本逃离工具

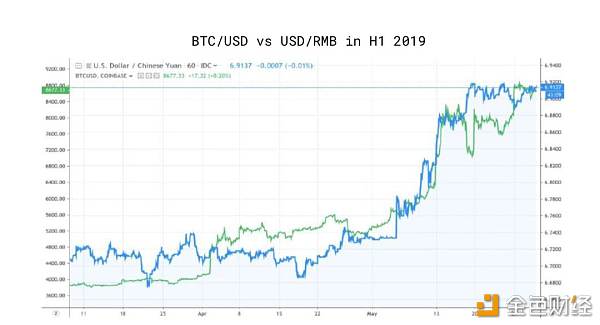

尽管有迹象表明 BTC 可能成为避险资产

2019 年 BTC/USD 和不确定性指数 但证据尚不明确

BTC 与 VIX 的关联与重大地缘政治事件 链闻注:VIX 指数是芝加哥期权交易所市场波动率指数的交易代码,常见于衡量标准普尔 500 指数期权的隐含波动性。 机构资金流入有所增加,但效果持续时间不长

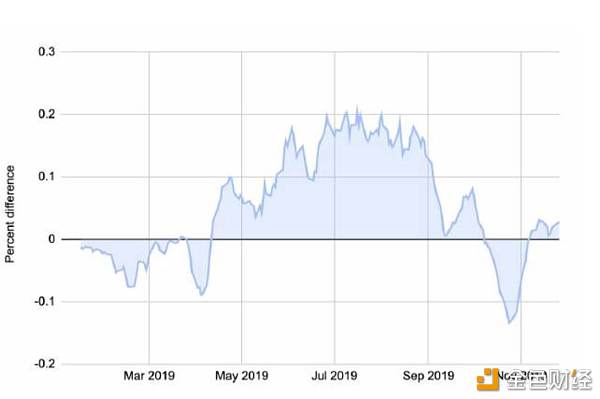

2019 年 Grayscale 比特币信托基金 GBTC vs ?现货 BTC 追踪

GBTC 与现货 BTC 的区别 参与者的份额并没有明显增长

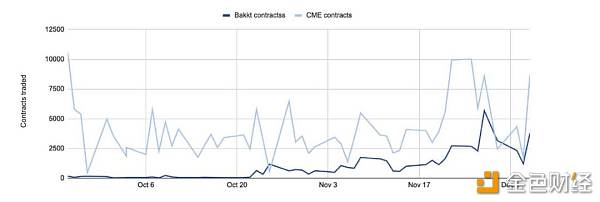

自 Bakkt 推出以来,CME 和 Bakkt 的交易合约数量 总体而言,机构的兴趣仍然不冷不热

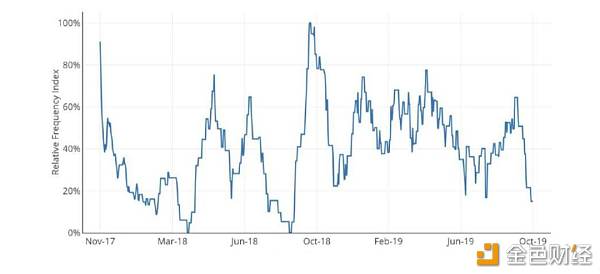

与比特币相关的头条提到「机构投资者」的频率 比特币即将到来的减半,让市场充满希望

减半前后比特币价格表现的历史记录 不过减半并不总是好事

莱特币 2019 年减半导致币价下跌

2019 年莱特币哈希算力变化 稳定币流动性增长

2019 年稳定币交易量

2019 年稳定币交易次数 新的法币支持的玩家入场,并变得强大

2019 年各类法币支持的稳定币市值一览 Tether 仍然是稳定币之王,是市值最大的稳定币

2019 年稳定币市场份额(根据市值排名) 2019 年 Tether 迁移到以太坊

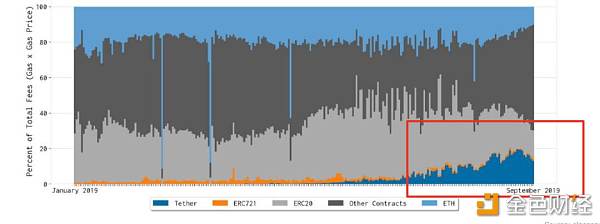

Tether 从 OMNI (BTC) 迁移到以太坊时,以太坊的?Gas 费消耗分布情况 市场操纵仍然是大部分加密资产的主要用例

以美元计价的 BTC 中位交易价值和?BTC?回报情况

价格与中位交易价值之间的关联 注:这里的假设是,交易价值与价格越不相关,区块链的目的就越实用,对基础资产的需求就越缺乏弹性。这是一个粗略的假设,有待进一步研究。 采用工作量证明的区块链继续存储更多价值

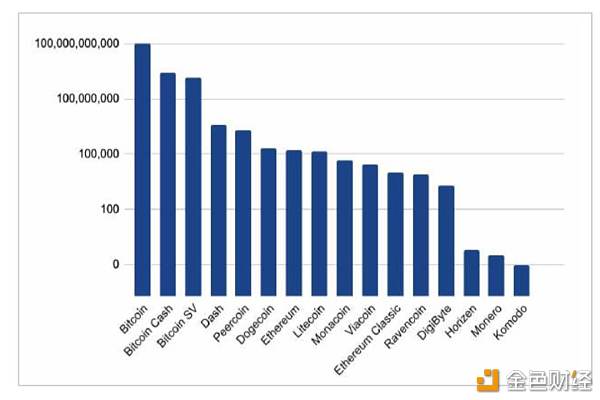

不同共识算法的市值分布

不包括比特币,不同共识算法的市值分布 采用 PoW 共识的包括:比特币、以太坊、比特币现金、比特币SV、Zcash,莱特币、Monero、以太坊经典、狗狗币等 采用 PoS 共识的包括:币安币、Stellar,Dash,Cosmos,Neo 等 采用 DPoS 共识的包括:EOS、Cardano、Tron、Tezos 等 生态开发 以太坊仍然是领先的智能合约平台。 就风险回报而言,金融协议以及应用(例如 DeFi、交易所和金融科技)的表现优于其他类别。 围绕企业区块链的兴奋逐渐消退。 以太坊在智能合约开发上保持领先地位

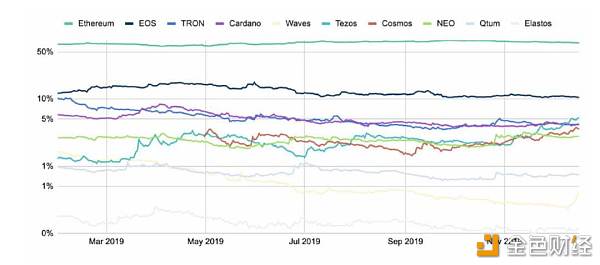

各大智能合约平台市场份额(按市值计算) 尽管市场动荡,但智能合约市值保持微幅增长

智能合约平台在 2018 年和 2019 年的市值对比

智能合约类别项目总市值。其中,2018 年末总市值达 200 亿美金,2019 年总市值达 230 亿美金 区块链金融应用捕捉大部分价值

2019 年各区块链赛道的回报指数表现 获得股权投资者和私人市场大量投资

加密原生独角兽在 2019 年的估值

按类别分布比例 企业区块链热潮逐渐消退

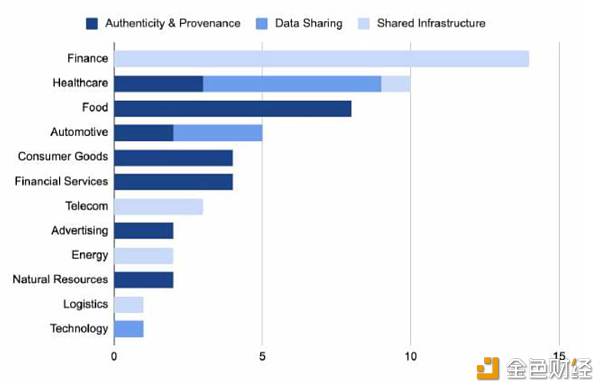

2019 年每月交易笔数

按类别交易数量 共享基础设施:可促进联盟成员之间信息共享的平台 真实性确定和出处溯源: 可对产品的整个生命周期进行追溯,例如供应链应用 数据共享: 通过不同级别的混淆机制来解锁数据孤岛,例如大药房共享基因组数据 随着对企业区块链热潮逐渐消退,开发公链成为一种显而易见的选择

企业区块链相关谷歌趋势

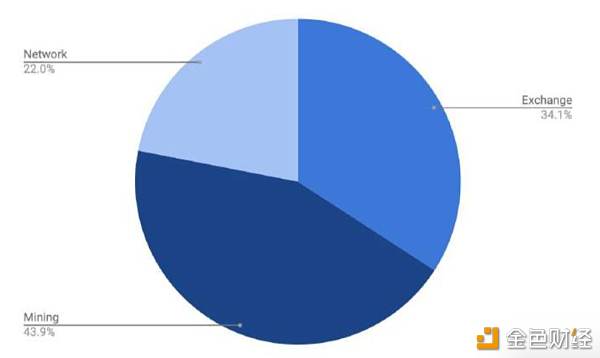

安永(EY)开发的企业区块链计划「Nightfall」Github 代码库贡献活动 挖矿领域 工作量?PoW 证明挖矿变得越来越具有竞争力,并被商品化 在短暂的时间内,以太坊的交易费超过比特币。 目前为止,比特币仍然是最安全的 PoW 网络,也是去中心化程度最高的。 BTC 挖矿仍然是一项利润丰厚且竞争激烈的业务

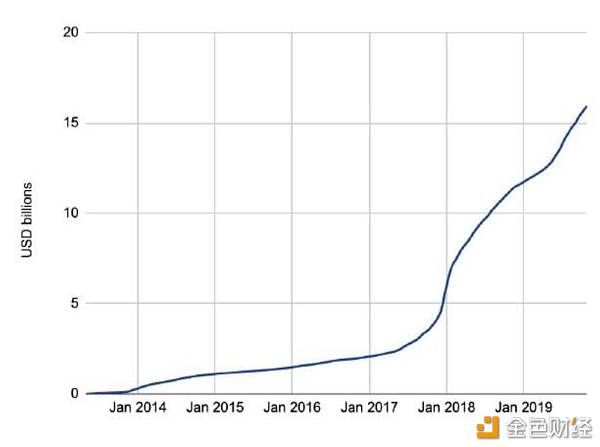

以美元计算的累计矿工收入

各矿池的区块奖励份额 用于挖矿的硬件变得越来越大宗商品化,无太大差异

硬件成本 vs 发货日期

ASIC 每日利润 vs 自发布后的天数 运营支出和风险管理正成为下一个竞争点

在不同国家电力成本一览

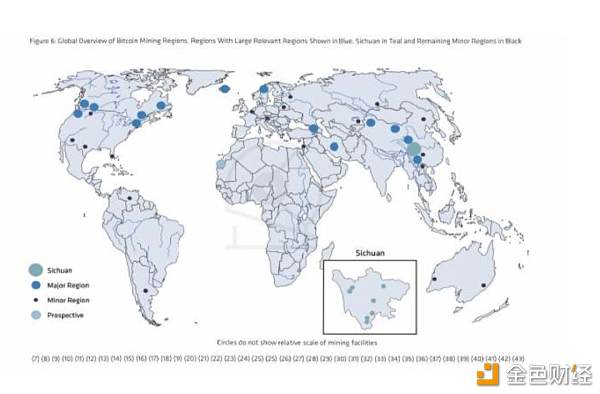

哈希算力的地理分布 大部分矿工收益来自于区块奖励

累计矿工收益

区块奖励占所有收益的比率(以美元计价) 尽管从表面上看,交易费占收入的比率正在增长,但增长率在下降

中位数费用占矿工收入的百分比显示「不在牛市中」

2017 年和 2019 年的费用快照统计 注:「不在牛市中」是指自 2014 年以来的费用/收入比率,不包括 2016 年 11月 至 2018 年 2 月以及 2019 年 4 月至 2019 年 7 月。关键是要排除上涨的价格吸引投机性需求,并挑选出对比特币链上资源的基本面需求。 需求最大的转账网络仍是比特币

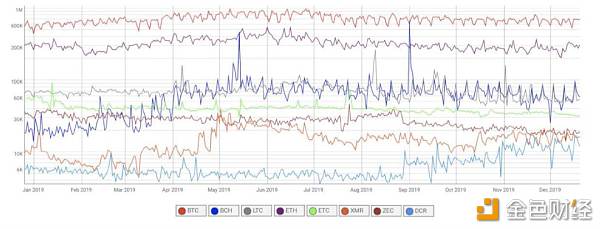

2019 年主链之间的转移计数 虽然以太坊在某个时期交易费超过比特币

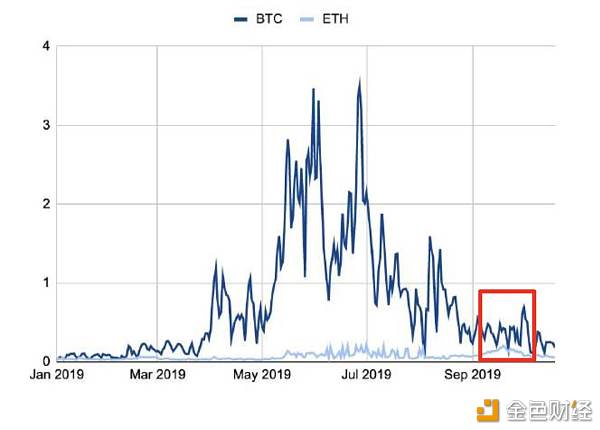

比特币中位交易费 vs 以太坊中位交易费(以美元计价)

Tether 在 OMNI 和以太坊上的供应量 比特币到目前为止仍然是 PoW 共识中最安全的网络

网络哈希率(MH/s)(对数尺度)

24 小时的攻击成本(对数尺度) 也是最去中心化的

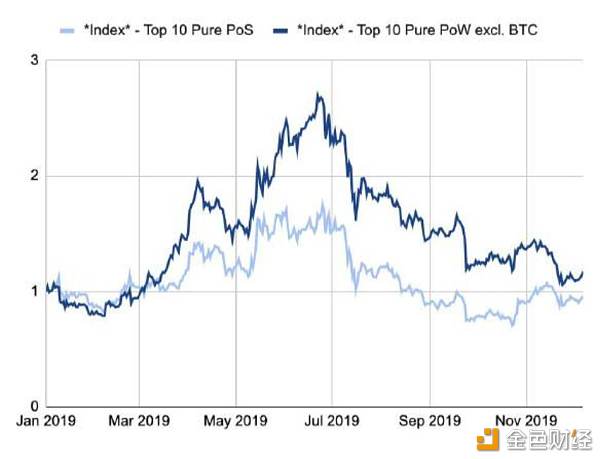

哈希率在各个矿池分布情况 STAKING & 验证 2019 年 PoS 网络发展不佳,在大多数情况中,其供应活动都超过了需求。 但是,staking 和验证基础设施生态系统正在迅速成熟。 虽然较新发布的协议拥有更多验证者,但并不代表更加去中心化。 激励比率似乎对利益相关者的激励程度较弱,相比较而言,网络的基础可能更重要。 采用 PoS 共识的加密资产的表现不如 PoW 资产

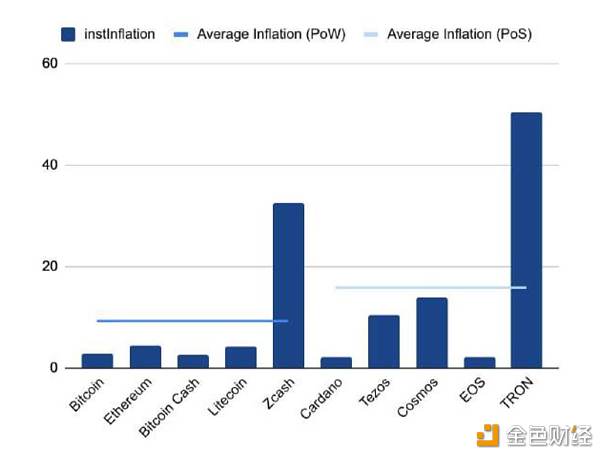

PoW 和 PoS 比较

PoW 中的通胀与 PoS 中的通胀 随着通胀超过对网络资源的需求

实际 staking 收益

在 Tezos 上部署的智能合约数量 注:实际 staking 收益计算是 staking 收益减去通胀率(计价并以年率计的代币);尽管部署在 Tezos 上的合约在 2019 年有所增长,但与以太坊上部署的数以万计的合约相比则远远落后 大多数 PoS 网络上供应端活动超过了需求

Livepeer 的供应端活动

Livepeer 上广播的工作(需求中介) 尽管如此,PoS 是 2019 年的热门,有多个项目发布主网,其代币进入市场

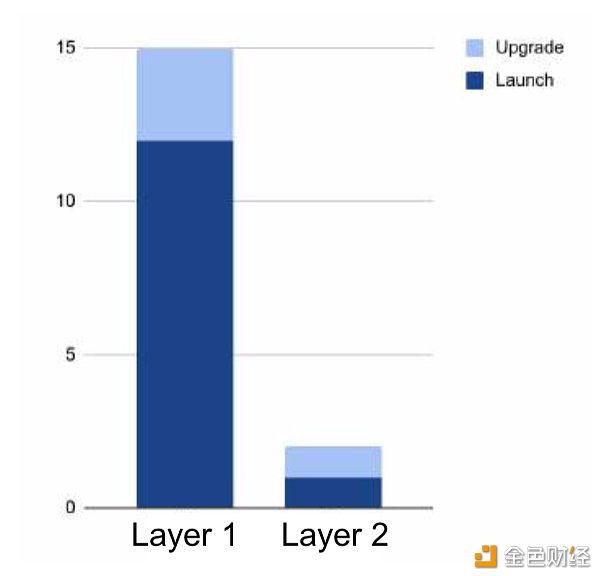

2019 年主网上线的 PoS 网络

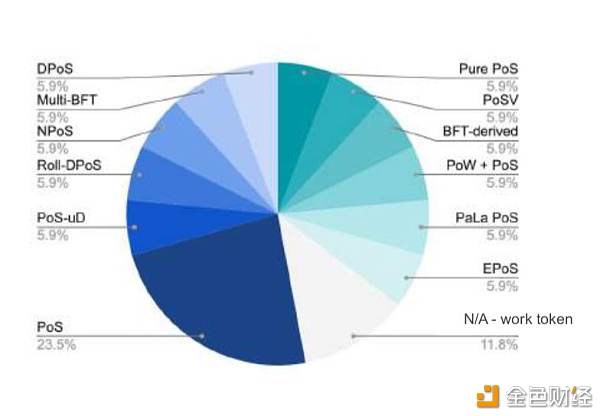

2019 年发布的项目按共识算法细分

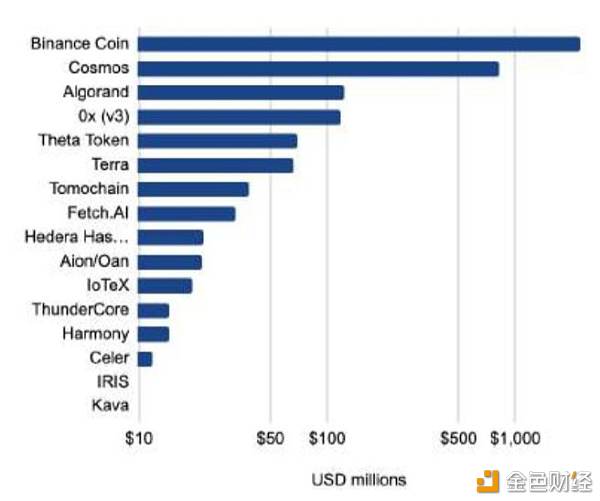

上线的 PoS 网络市值 创新步伐有望在 2020 年加速

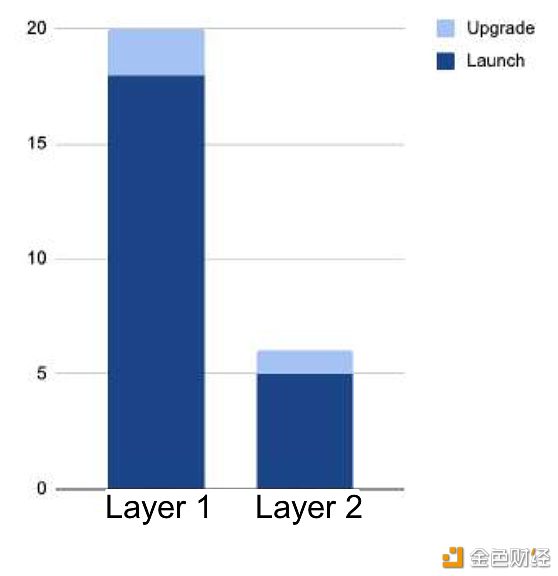

将于 2020 年启动 PoS 主网的项目数量

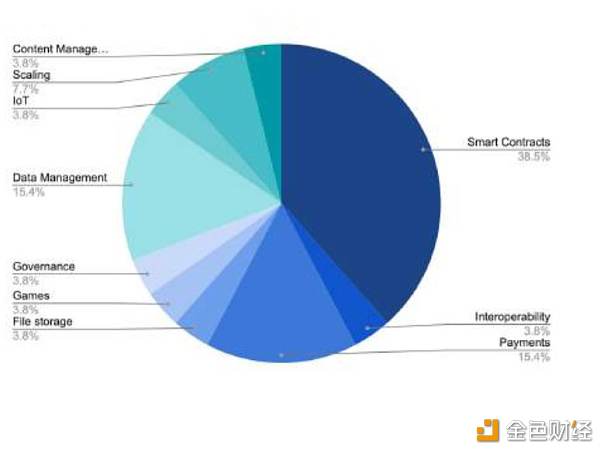

即将推出的 PoS 产品领域分布

市场预期较高的几大 PoS 项目 同时,staking 和验证基础设施生态系统正在迅速成熟

较新发布的协议拥有有更多的验证者,但不一定是更去中心化

几大热门 PoS 网络中验证者生态的 Lorenz 曲线

每个?PoS?网络中活跃的验证者对比网络市值 激励率似乎对利益相关者的激励程度较弱,相比较而言,网络的基础可能更重要

奖励率对比抵押循环供应百分比,关联度:37%

除去 SNX 和 LPT 之后,奖励率对比循环供应的百分比,关联度:-11% 交易所 交易所的流动性大大增加,而保险和安全性也大大改善。 中心化交易所是比特币和 PoS 网络的主要利益相关者,交易所可/将参与治理。 衍生产品在 2019 年成为焦点,在新的一年中还会有更多新的衍生品产品出现。 2019 年是交易所进行洗牌的一年

真实交易量的交易所 vs 虚假交易量的交易所 但也是流动性极大提升的一年

2018/2019 年的交易量历史

2019 年各家交易所交易量份额 一些知名的保险基金持续增长,而整个行业的黑客攻击次数少于 2018 年

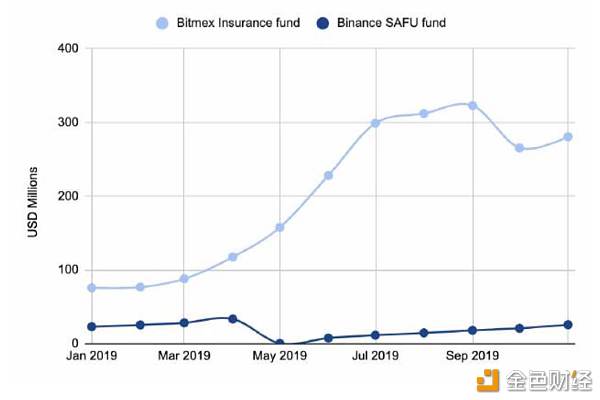

保险基金价值估算

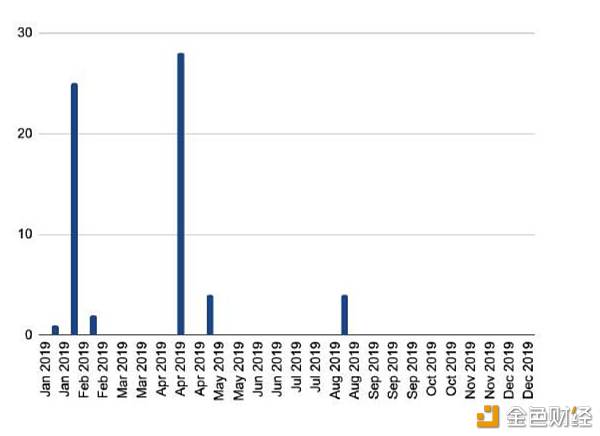

黑客事件和损失资金数量 交易所对比特币网络杠杆作用持续增长

交易所托管的 BTC 总数

2019 年每家交易所的 BTC 余额 在 PoS 中,交易所也成为了重要的利益相关者

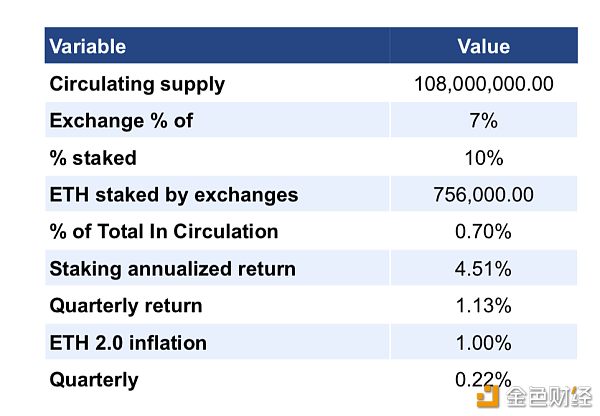

ETH 2.0 staking 经济中,多家交易所参与成为验证者

预计未来交易所在以太坊 staking 所占百分比 还有一些交易所积极参与链上治理

Coinbase 对 Tezos 的支持

火币参与 EOS 超级节点竞选 衍生品推出成为焦点

衍生品加入后,加剧竞争

自 2018 年以来 DEX 交易量 监管与合规 就监管而言,2019 年是一个好坏参半的一年。 美国监管机构中止了好几个备受瞩目的项目的预启动计划。 中国和其他国家/地区将区块链作为战略重点。 有新法案被提出,比如 2020 年《加密货币法案》(CryptoCurrency Act of 202),以及 Coin Center 提出的新提议,即对加密货币交易收益 200 美元以下实行免税。 就监管而言,2019 年是一个好坏参半的一年。

全球对加密货币的监管情绪 美国政府处理的监管案例大幅增长

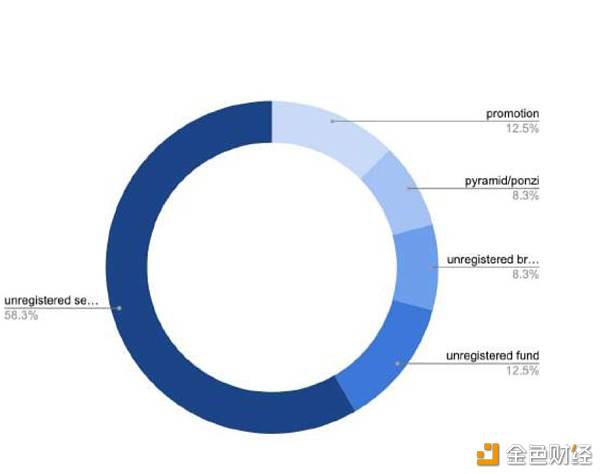

自 2014 年以来 SEC 调查的监管案件

2018 年和 2019 年的监管案件分布 罚款金额大幅增加

2018 年和 2019 年各项目被罚款一览

2018 年和 2019 年被罚金额总数 美国政府阻止了几大热门项目的预启动计划

SEC 针对 Telegram?区块链项目 TON 发布的新闻稿

Libra CEO 在一次众议院听证会上 这提醒我们,在当前框架下,合规成本很高

合规和不合规的公开销售成本对比

Howey 测试的四象限图解 美国举棋不定,世界其他地区数字资产回暖,以中国为首 2019 年全球监管发展显著 中国将区块链作为一项战略举措 欧洲央行开始开发匿名交易的数字货币 PoC 葡萄牙税务局明确表示对比特币交易和支付免税https://www.forbes.com/sites/kellyphillipserb/2019/09/19/portugal-tax-authorities-clarify-that-buying-or-selling-cryptocurrency-is-tax-free/ 德国议会允许德国银行从 2020 年开始出售和托管加密货币https://finance.yahoo.com/news/parliament-approval-german-banks-sell-140034754.html 土耳其宣布计划推出本国数字货币https://www.aa.com.tr/en/economy/turkey-to-roll-out-digital-currency-soon/1637393 倒逼美国加速进行加密货币监管 美国国会议员提出《2020 年加密货币法案》草案,希望借此推动美国加密货币行业监管 美国众议院将推出2020年虚拟货币税收公平法 总体而言,2019 年加密监管取得了进展,但仍有许多工作要做

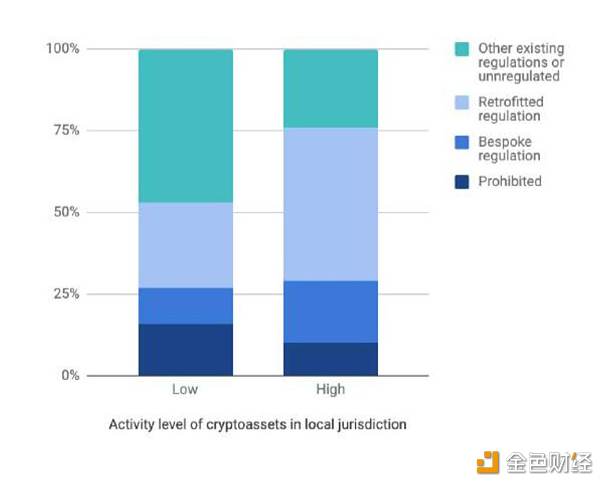

监管机构采取的监管等级(108 个司法管辖区)

针对加密货币,监管机构使用的不同的描述(23 个辖区+ FATF,FSB 等) 自下而上:草根创新 就大规模采用而言,目前还处于初期; 以太坊、EOS 和 Tron 这 3 个项目加在一起的日活才 6.5 万; 每月部署的新 Dapp 的增长速度正在下降,同时每月活跃的开发人员的数量也在下降。 加密技术正在逐渐成熟,但目前仍处于初期

Carlota Perez 的加密技术浪潮周期 少量终端用户主要分布在 3 大主流区块链上

智能合约区块链使用现状截图(2019 年 12 月) 可扩展性仍然是燃眉之急,这不仅仅是以太坊的问题

从 2015 年到 2019 年以太坊网络中平均 gas 使用量

2015 年至 2019 年以太坊区块的填充情况 EOS 现状

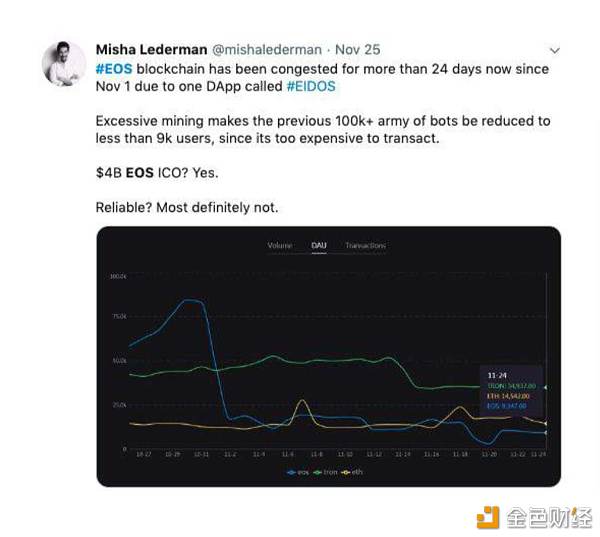

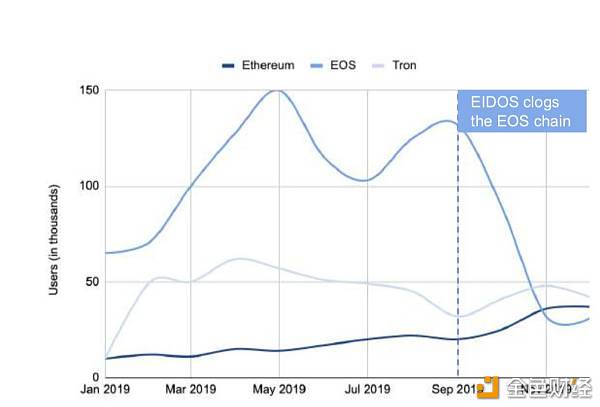

EOS Dapp活跃用户 EOS 开发者情况也不容乐观

每月部署新 Dapp 的数量

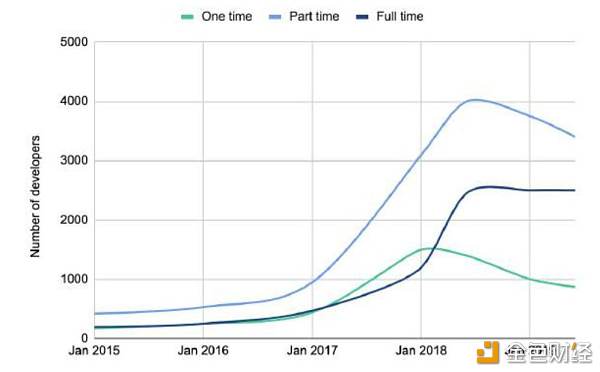

相比之下,加密货币月活跃开发者整体情况 目前还有一些 Dapp 开发者在 EOS 进行疯狂的实验,另外一些则选择离开

三大主流公链上的活跃 Dapp 数量

三大主流公链上的活跃 Dapp 占比 注:一些区块链允许以较低成本实现高交易的环境,这让开发者可以轻松创建、推广和关闭新的 DApp,这导致 Tron 和 EOS 上产生了大量废弃的 DApp。 由于缺乏可靠的分析,这让我们很难看清实际的用例状况

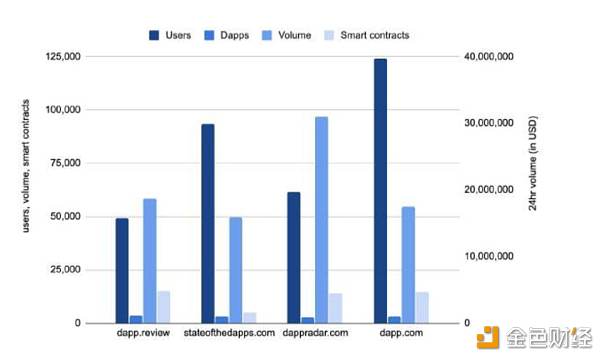

各大数据分析提供商给的 Dapp 生态系统指标参差不齐 注:Dapp开发人员使用僵尸帐户来增加用户量,从而可获得更高排名,导致缺乏关于Dapp生态系统目前真实发展状况的靠谱分析。涉及高额交易费的 ETH 是个例外 同时,基于特殊用例的区块链开始兴起

Web 3 中每个帐户的平均交易量

Web 2 中每个帐户的平均交易量 开发者 加密生态系统中的开发人员流入停滞不前 大部分开发者都在以太坊和比特币生态中 加密货币每月活跃开发者约为 7,000 名,与之对比,NodeJS 用 400 多万开发者,而 Android? 有 600 万开发者,这意味着加密货币开发者数量仍有增长空间 开发者的流入一直落后于加密货币的价格,在 2019 年,开发者流入停滞不前

加密代码库活跃开发者数量

自 2015 年以来代码提交和 ETH 价格对比图 注:加密资产管理公司 Electric Capital 发布了一份 2019最新开发者生态健康报告,重点观察 2018 年 6 月至 2019 年 6 月期间的开发者活动,采集了 27,000 多个代码库和 2200 万个代码提交,对3400多个加密生态系统中的代码开发者进行了分析。尽管 2018 年市场低迷,但全职开发者在 2019 年 6 月同比增长了 13%,并且正在围绕高网络价值的项目进行整合。 留下来的开发者开始在资本化更优秀的生态系统中整合

开发者累计流失与活跃天数的比较

按市值看代码提交 注:80% 的开发者流失为每月一次提交和兼职的开发者,而最大的开发者流失都是来自市值排名 100 开外的项目 以太坊和比特币吸引了大部分开发者

截至 2019 年 6 月,平均网络价值与平均每月开发者数量 按行业分类来看,重新洗牌情况十分明显

按行业分类来看开发者活动 总体而言,仍有很大的增长空间 加密开发者与其他开源生态系统相比

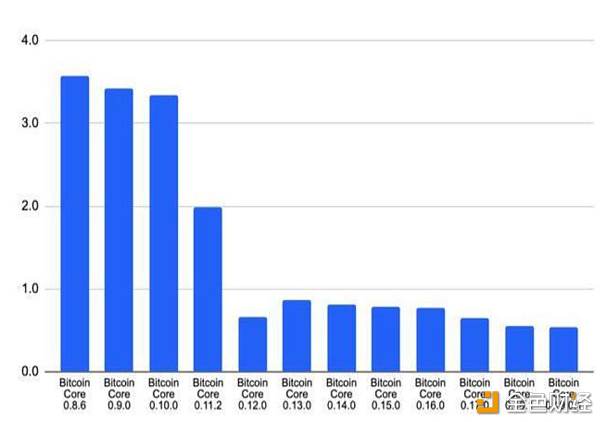

比特币开发 超过 50% 的比特币网络已采用隔离见证。 一些 BIP 亮点包括Taproot(将 Schnorr 签名带到比特币上),BIP 174(改善了比特币软件之间的兼容性)和OP_CheckTemplateVerify(改善了拥塞控制)。 闪电网络推出了移动应用,Square Crypto 宣布了闪电网络开发套件。 超过 50% 的比特币网络已采用隔离见证(SegWit)

比特币网络中使用 SegWit 进行交易的百分比 注:SegWit 是通过将签名数据从比特币交易移除从而增加区块大小限制的过程。当删除交易的某些部分时,这将释放空间或容量以将更多交易添加到区块链中。 目前验证整条链比任何时候都更容易且更快

初始区块下载(IBD)vs 客户端发布时间

比特币初始区块下载时间 更别说,还有很多正在进行的研发计划

一图看尽比特币生态 2020 年最值得期待的比特币生态项目:

比特币改善提案 BIP 划重点: 1. Taproot: a.? 将 Schnorr 签名带入比特币 b. ??允许将多种复杂支出条件隐藏 vanilla Schnorr 签名之后。 c. ??只有在非合作的情况下,复杂脚本才会包含在交易中。即使被用于其他目的,但更多的输出脚本具有相同的结构,因此这会对保护隐私很有好处。 2.? ?BIP 174 PSBT: a.? ?将为比特币软件之间带来前所未有的兼容性,它将成为所有软件都可以利用的标准交易格式 b. ??使开发者能够构建可轻松与硬件钱包和其他工具集成的软件。 3.? ?OP_CHECKTEMPLATEVERIFY: a. ?在较高的层次上,该方案允许单个输出承诺在以后创建多个输出。这具有改善比特币网络中拥塞控制的巨大潜力。 尽管取得进展,但闪电网络并没有在 2019 年起飞

闪电网络的关键统计数据 注:闪电网络是基于比特币区块链的支付协议,以实现节点之间的快速交易,宣称是比特币可扩展性问题的解决方案。需要注意的是,这些统计数据的可靠程度值得怀疑。会有越来越多的闪电网络在默认情况下打开隐私通道,这些数据无法被观测。 比特币的采用不如预期中的快

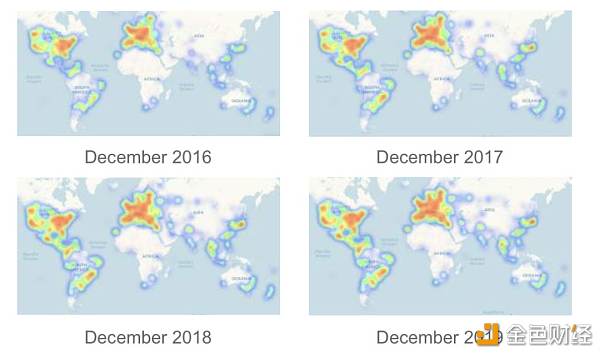

比特币商家和 ATM 机的热点图

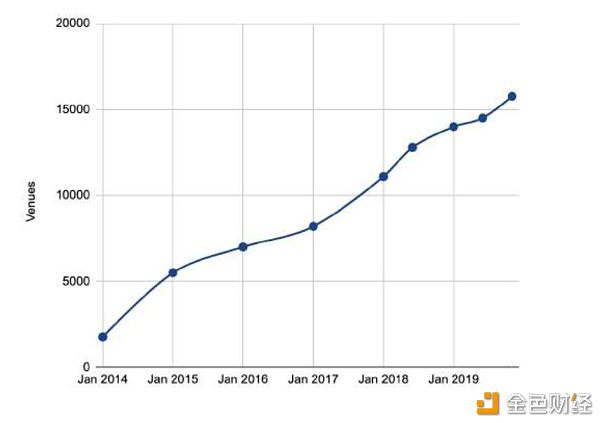

全球比特币商家和 ATM 数量的发展 注:在某种程度上,由于技术局限性的现实驱动,围绕比特币的叙事已从点对点电子现金改为价值存储(SoV)资产。 以太坊开发 以太坊的叙事已从 ICO 转移到开放金融/DeFi 的结算层,而 ETH 更多的是成为一种抵押资产,而非交易促进者。 虽然在 2019 年发生了一些激动人心的发布,例如 Uniswap,但由于频繁的分叉和昂贵的维护,在以太坊上进行部署仍然面临挑战。 ETH 2.0 将于 2020 年开始推出。 以太坊的角色发生了变化:从融资工具成为开放金融/DeFi 的结算层

社交平台提到 ICO 和 DeFi 对比

ICO 融资金额和 DeFi 锁定资产对比 以太坊倾向于成为一种抵押资产,而不再是交易资产

2019 年在以太坊上进行转移操作的不同类型代币 2019 年在以太坊上推出的一些应用或协议取得了巨大的成功

Uniswap 在 2019 年收取的费用

2019 年 Uniswap 和其他项目收取费用对比 由于频繁的分叉和昂贵的维护成本,在以太坊上进行部署仍然面临挑战。

伊斯坦布尔难度炸弹降低了交易速度

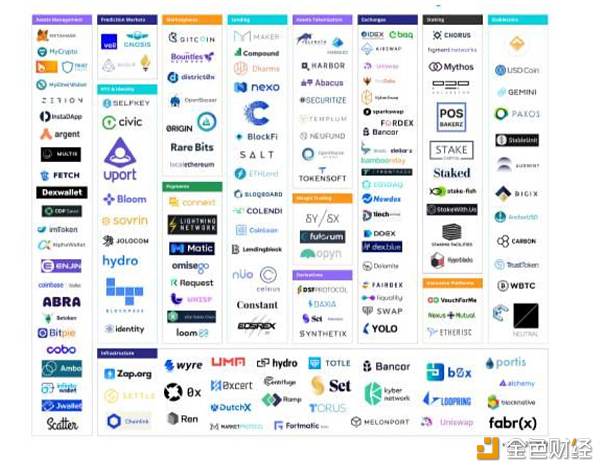

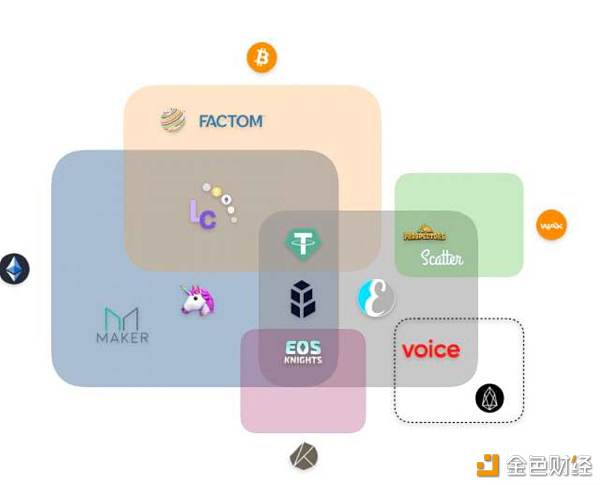

2019 年区块时间 开放金融DeFi 一个庞大的 DeFi 生态系统如雨后春笋般涌现,在 2019 年,与 DeFi 协议进行交互的独立地址大约为 22.5 万个 就以 ETH 和 DAI 作为抵押品及未偿还的贷款价值而言,DeFi 的增长迅速。 但是,对于大多数用户来说,DeFi 仍然很难访问,而是由少数参与者提供了大部分资金。 庞大的价值生态系统

DeFi 市场图谱

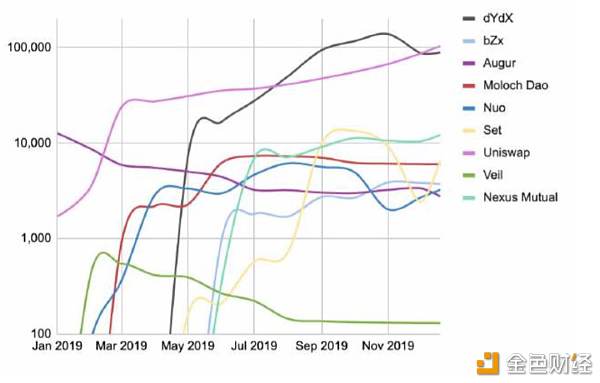

DeFi 中协议和用户的交互 DeFi 用户数量与一个小型城市的人口数量进行对比

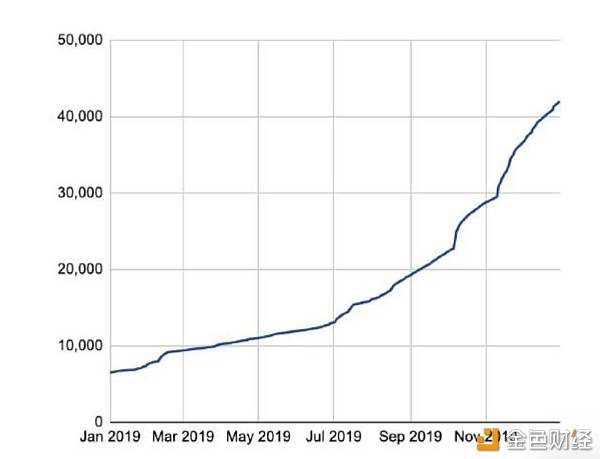

与 DeFi 协议进行交互至少一次的地址

相比之下几个城市的人口 观察到的 DeFi 用户行为越来越复杂

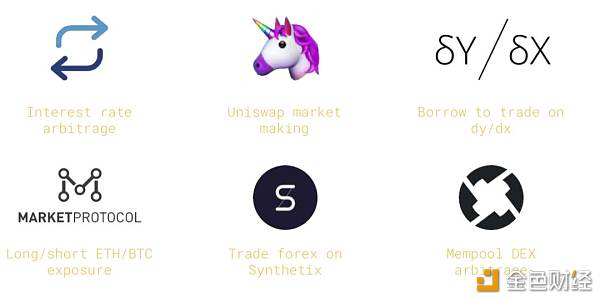

一个 DeFi 重度用户生活中的一天是这样度过 注:根据 totokenanalyst.io 团队观测,这一系列动作是单个地址在 2019 年某一天中进行的操作。 越来越多的 DeFi 项目彼此交互,进行组合

到目前为止,DeFi 已复制了多种传统金融模式

将 ETH 和 DAI 作为抵押品的用例快速增长

DeFi 协议中锁定的 ETH

除了 Maker、Compound 和 Synthetix 之外,锁定在多个 DeFi 协议中的 ETH 发行/未偿还的贷款价值同样增长迅速

2019 年 DeFi 中发行的贷款

2019 年清算、发行和以太坊波动 但是对大多数用户来说仍然难以访问

在 2019 年与 DeFi 进行交互的地址数

超过 95% 的地址只使用过其中一种协议 由少数参与者提供大部分资金

Compound 前 100 名供应者的代币供应量(以美元计价)

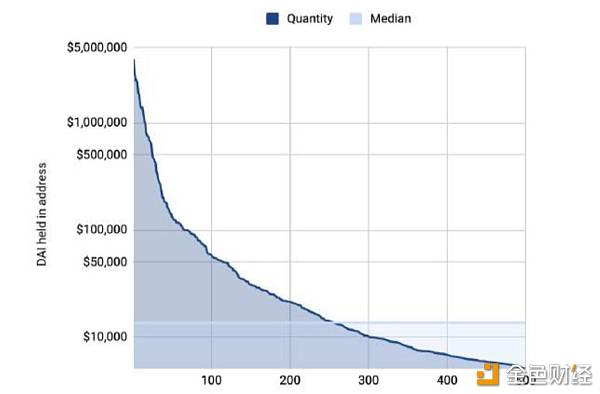

持有 DAI 最多的前 500 个地址 尽管 DeFi 的利率具有吸引力,但贷款与价值比率仍然落后于传统借贷机构

需要超额抵押 (> 1:1)的 DeFi 对比传统金融

DAI 和 USDC 市场中的平均利息 如果 ETH 是 DeFi 中的原油,则稳定币 DAI 就是喷气燃料

基于地址类别的 DAI 供应

2019 年 DAI 的月转移 虽然 DAI 在 2019 年上半年表现不稳定,但下半年情况有所改善

DAI 收盘价与 1 美元脱钩的偏差 基础设施的改善和基于实用性的更多实验

2019 年 DEX 交易总量

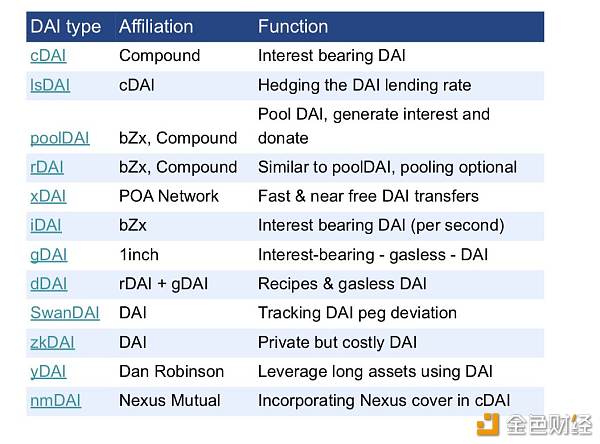

各种的 DAI 衍生品 尽管如此,DAI 并不是唯一的 DeFi 稳定币

在 DeFi 中可赚取利率的代币

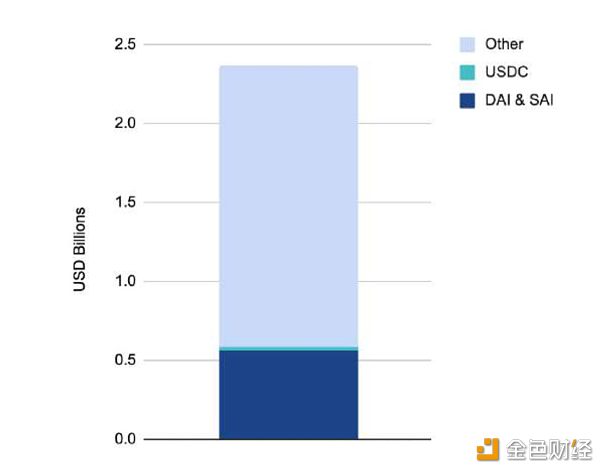

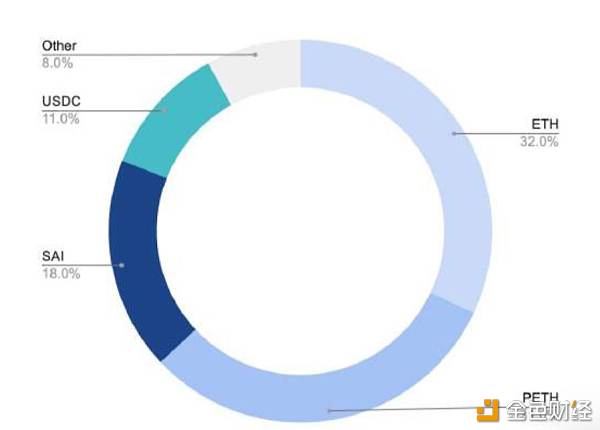

DeFi 中各类抵押资产份额(2019 年全年) 总体来说,在DeFi中很多收益机会,但并不是没有风险 优点: 通过结束 DeFi 后端的复杂性,这种新型银行有明显的机会触达更多受众。其价值主张是具有吸引力的(名义)存款利率,是否有风险仍有待观察。 不足: 时至今日,DeFi 建立在一系列依赖关系之上,这些依赖关系有可能成为单点故障隐患,比如数据喂价预言机、中心化托管等。 还有一些领域需要改善后才能满足更广泛的消费者采用。 风险: DeFi 有固有的内生风险,一旦智能合约有漏洞,用户的全部存款都会损失。 尽管审计和保险减轻了这类风险,但对于一个新兴行业而言,像 DAO 那样被黑客攻击的黑天鹅事件将是非常可怕的时期。 关键基础设施和产品 预言机解决方案正在为黄金时段增速发展,而节点托管基础架构变得越来越便宜和快捷。 像无损彩票协议 PoolTogether 这样的新颖体验以及诸如 Gods Unchained 之类的 NFT 游戏越来越受到关注。 隐私浏览器 Brave 月活突破 1000 万。 凭借友好的界面和游戏化引导体验,几款手机钱包风靡一时。 法币入金服务的改进让加密货币新用户更容易上手。 诸如交易通知和查询层之类的关键交互使区块链体验更快,对用户更加友好。 预言机解决方案正在走向成熟,将迎来黄金时段

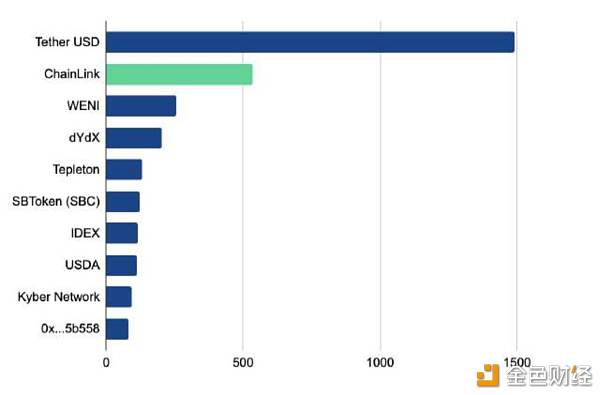

Chainlink 链上活动分布

2019 年 12 月以太坊上 gas 费支出前十 节点托管基础设施越来越便宜,速度变快,也更加去中心化

为以太坊节点提供服务的互联网服务提供商分布

API 调用 针对开发者的生态系统服务在 2019 年增长,有助于改善开发人员体验

目标用户为开发者的服务 多款移动钱包推出简单易用的界面,提供友好的入门体验

钱包使用量显著增长,但基数比较小

Argent 钱包交易次数

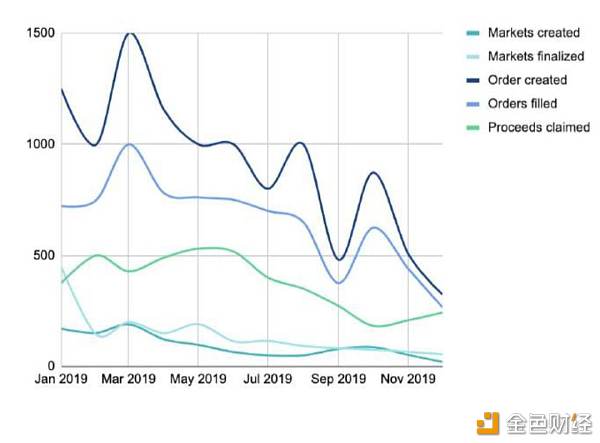

Portis 2019 年注册量 尽管大肆宣传,但预测市场却表现平平

Augur 合约的关键需求指标

Augur 中锁定/质押的 ETH 总量 出现一些新的聚合流动性的 DeFi 产品

无损彩票 PoolTogether 的周参与者

Uniswap 中锁定的总价值 由于其数字稀缺性价值和抗审查特性,NFT 用例开始取得进展,比如 Gods Unchained

Hearthstone 用户因发表政治观点被 Blizzard 禁止

Gods Unchained 谷歌搜索与 ERC-721 代币日平均交易数对比(月总计) 2019年,出现了新的实验性尝试,并被首批大胆用户采用 其中,一些取得不错成绩的项目有: 隐私浏览器月活用户破 8 百万 社交网络 CENT 用户 5 万名 加密收藏品市场 Opensea 处理价值超过 850 万美元的商品 新推出的流支付工具 Sablier 月活用户破 3100 名 福布斯集成 Unlock Protocol 协议,为用户提供无广告内容的解锁功能

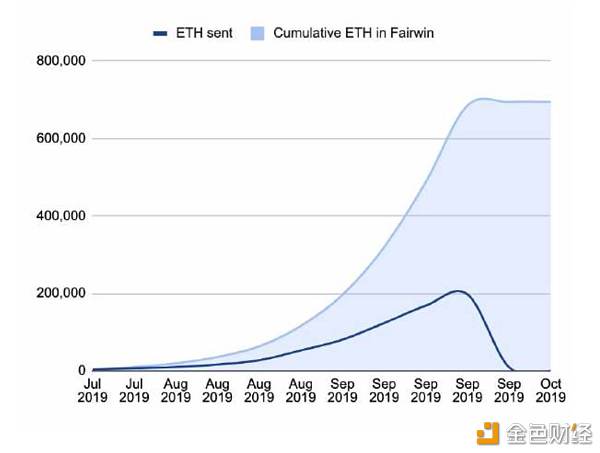

Brave 月活增长(估算) 但也不是没有黑暗面,比如仍然出现各种诈骗项目

向资金盘项目 Fairwin 发送的 ETH

各种以以太坊融资的庞氏骗局 Lorenz 曲线 说到黑暗面,这一直是 TRON Dapp 的主题

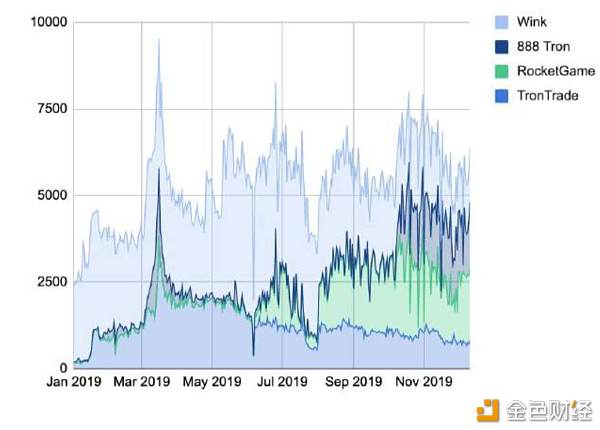

Tron 平台上前 4 大 Dapp 的日活跃用户数数据

Tron 平台上前 4 大 Dapp 的交易量数据 在 EOS 上,越来越难以确定哪些是「真实」用例

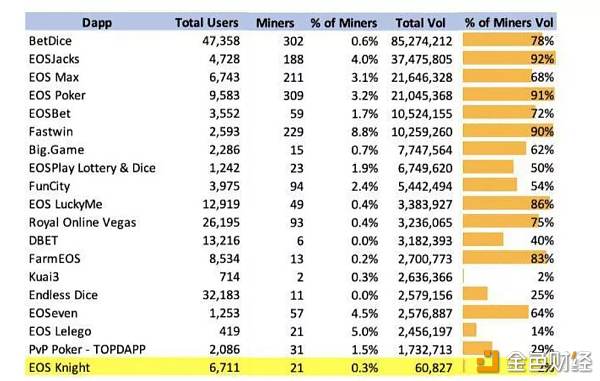

EOS Dapp 上的 Appcoins 矿工与实际日活的百分比

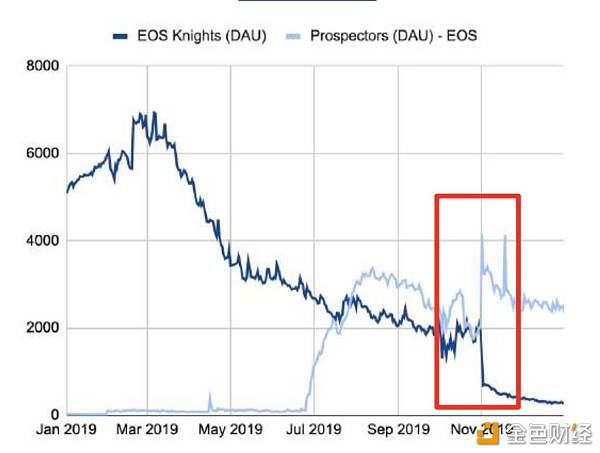

EOS 平台上最流行的两大 Dapp 的日活数 融资 ICO 已不再、至少不是 2017 年那样疯狂。 风险投资人开始进行早期阶段投资,而赏金活动也成为一种筹资渠道。 密切关注 2020年 的替代融资机制,例如 Fairmint、Metacartel DAO 等开展的项目。 ICO 融资模式本已基本终结

各年 ICO 融资趋势

2019 年 ICO 融资状况 不过,靠之前 ICO 筹得资金的项目还会继续存在

所有 ICO 众筹的钱包余额

一些 ICO?项目钱包余额百分比 注:以上数据未针对自2019年初以来有些项目方对资金进行内部转移(即从一个地址转到另一个控制地址的转移)的活动进行调整。 IEO 像是一颗划过的流星,融资总量不到 10 亿美元(不含 LEO)

IEO 开始和结束时间

IEO 中融资金额 除非建立了明确的监管框架,否则 STO 不可能成为主流融资模式

2019 年出现通过 STO 模式融资数

2019 年通过 STO 模式融资规模 风险投资人寻求超额阿尔法收益的早期投资

VC 投资笔数与投资金额对比

投资的阶段分布 并购活动持续放缓,人才收购(acqui-hire)持续存在,这是明显的整合迹象,同时也是熊市之下的副产品

并购发生总笔数

交易动机分布 兴起一批为基础设施提供资金的另类机构,且处于一种相互依存复杂关系环境中

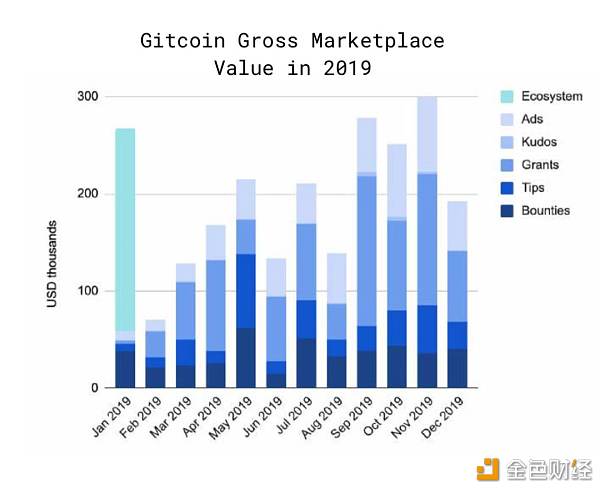

赏金活动被用作一种融资渠道

2019 年 Gitcoin 市场总值

自行进行报告的主流加密项目赏金活动的全年成交总额 另类投资模式将会持续,2020 年将期待出现更多

Nexus Mutual 最低资本要求 2019 年有潜力且值得关注的模式:

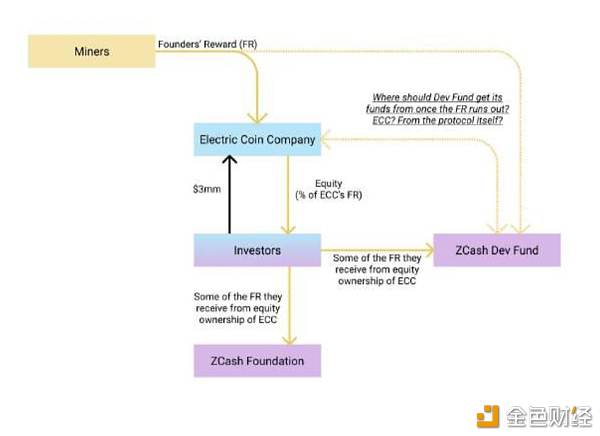

治理和 DAO 加密治理的最佳实践仍然难以捉摸。 人们对 DAO 的兴趣有增无减,通过 DAO 资助了约 160 个项目,这些项目的 AUM 总计达 300 万美元。 全球范围内各国针对加密行业的监管仍参差不齐,导致(链下)治理是加密行业最佳实践,且变得难以捉摸 Zcash 治理结构

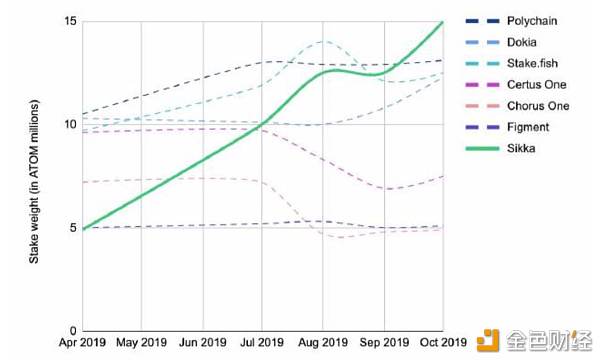

在链上治理上,需要学习和进行实践的还有很多,比如,Cosmos Hub 中的零费用验证的案例

Cosmos 验证节点权重

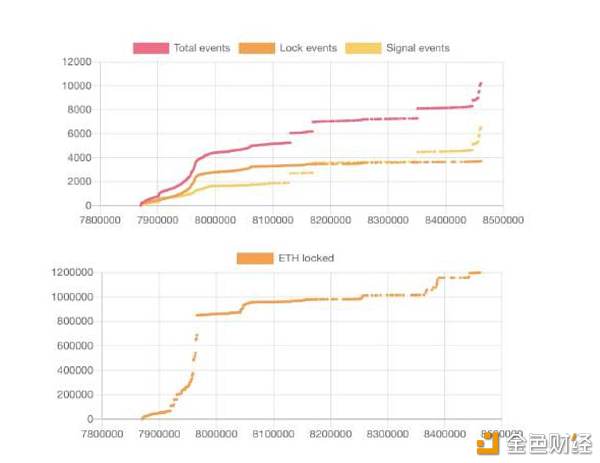

SIkka 治理权 注:Sikka 验证者节点由 Sunny Aggarwal 领导,为委托人部署了零费用策略,从而削弱了竞争,导致 SIkka 的管理权在短时间内急剧增加。 2019 年出现了一种有趣的方式实现了广泛的代币分发,那就是 Edgeware Lockdrop

Edgeware 代币持有人分布

Edgeware lockdrop 参与者数据 代币分配变得更加公平,似乎与(风险调整后的)回报没有太多关系

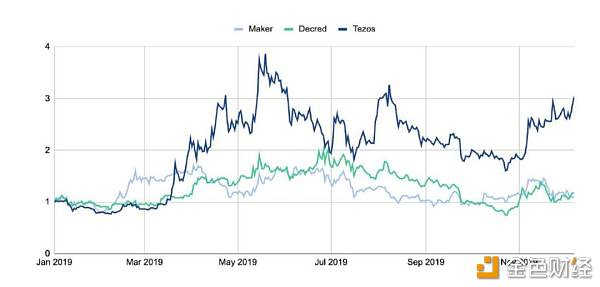

项目年龄对比基尼系数

2019 年风险调整后回报对比基尼系数 注:这里的两个收入基尼系数是基于前100名持有者为阈值来计算的(2019年3月至5月的数据) 人们对 DAO 产生了新的兴趣,推动 DAO 的工具逐渐成熟 发生 Aragon、DAOstack 和 Moloch 几大 DAO 平台上的活动一览: 管理的资金:3 百万美元以上 发起的 DAO 数目:1088 已部署的资金:2 百万美元以上 资助的项目:160 多个项目 一个比较粗糙的 DAO 空间四象限矩阵

代币经济学 价值捕捉可被用一个简单的方程式(从高层次上)来描述:users * token economics = value. 销毁和铸造代币显示代币经济学的潜力,但治理尚未证明这是一种价值的驱动力(尚未) 2019 年我们比以往更加了解代币经济学 代币经济学版图一览

价值捕捉可被用一个简单的方程式(从高层次上)来描述

代币销毁和铸造显示出新兴潜力

可对工作代币进行估值,但不确定是否可以捕捉价值。

治理是一种功能,但不是价值驱动力(至少目前还不是)

终于可以将纯支付/效用代币放下了

展望 随着基础架构的融合,更多「具有创意的带宽」将在应用堆栈和应用层进一步释放。 但是,构建区块链 DApp 仍然存在重大的平台风险,距离 Web2 世界的用户数量级还有很长的路要走! 去年,所有公链上总共处理了 10 亿笔交易。与之对比,Visa 每天处理 1.5 亿笔交易。 如果 2019 年是关于基础设施开发的一年,那么,在 2020 年,加密货币行业必须成为可证明自身能吸引新用户的一年

基于区块链项目的交易量(2009 年至 2019 年) 2019 年加密货币行业逐渐成长,但还有很长的路要走。在 2019 年,所有公链上总共处理了 11 亿笔交易,与之对比 Visa 每天处理 1.5 亿笔交易。 2020 年基础设施和开发人员体验将会进一步改善 值得关注的项目:

构建区块链 DApp 仍然是一项具有风险的业务 2019 年,我们看到很多项目通过在多个区块链平台开发应用来对冲平台风险,预计将在 2020 年看到更多这种趋势 一些例子:

时机很重要,请择机而动 Webvan 股票价格( 1999-2000)

Instacart 在 2010 年代的估值

展望未来,2020 年对核心协议的改进和更优秀的开发者体验充满期待 我们认为,用户获取(针对初创公司)和开发者体验(针对协议或服务)的关注将会在未来几年内推动生态系统的增长。 目前关注于用户的获取、验证用户需求/兴趣或用户/开发者体验还比较少,而这可能导致总体增长率停滞。 —- 编译者/作者:链闻ChainNews 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

150多页PPT:全面总结加密货币世界发展现状

2020-02-14 链闻ChainNews 来源:区块链网络

LOADING...

相关阅读:

- 以太坊侧链 Matic 推出500万美元DeFi项目孵化基金2020-08-04

- 火星早行情0804:行情冲高回落,当前上涨决心未定2020-08-04

- 丁君羡:比特币多头蠢蠢欲动 单边行情一触即发2020-08-04

- 行走笔记:年少有为的CKB,是否抓住了BSN新机遇?2020-08-04

- 8.4投资必备的长远规划而布局技巧则是成功的关键2020-08-04