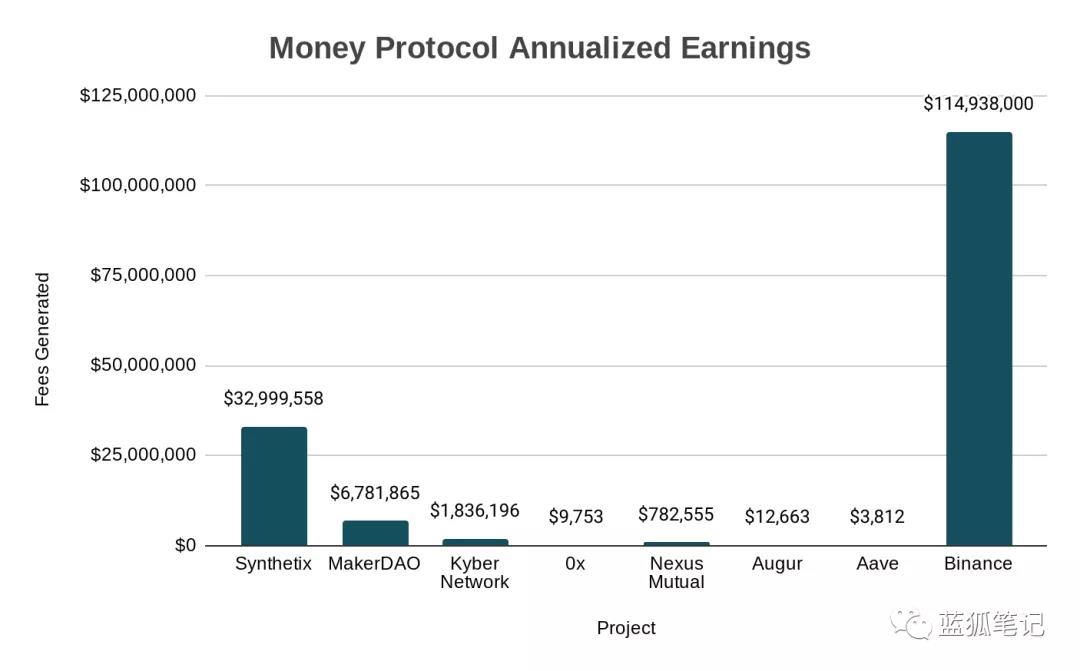

市盈率 考虑到以上所有这些协议产生的现金流,以下是这些主要DeFi代币的市盈率(较高的可能意味者高估了)  defi的市盈率 defi的市盈率正如我们所见,以加密资产和传统资本资产的情况来看,Synthetix和Nexus Mutual两者都有非常低的市盈率,分别只有5.7和13.2。考虑到这些代币推动了开放、无须许可的金融产品(合成资产和保险),这些货币协议的未来增长可能被更广阔的市场所低估。 其次是kyber Network,其市盈率为31.2,跟微软PE的30.27处于同一水平。Kyber Network于2019年将自己建设为无须许可流动性协议的领先者之一,但是,反映这种增长的价格行动在很大程度还未实现。在未来几个月,随着它即将到来的Katalyst升级(代币经济重构),看其市盈率的变化会很有趣。 拥有大约80倍市盈率的MakerDAO跟如今很多高增长股票相对应。超过12,000个MKR被销毁(蓝狐笔记:按照当前价格算,大概相当于销毁了价值750万美元左右代币),同时Dai的流通量超过1亿,MakerDAO在过年几年取得了巨大增长,它会继续充当DeFi发展的核心项目之一。  (来自MakerBurn) (来自MakerBurn)尽管以美元计价的价格一直停滞不前,但这很大程度上是因为以太坊在过去几年的价格表现不佳。以Ether的角度来看MKR的表现,它实际上表现还不错,其资产以ETH价格看,从2018年1月以来,上涨了124%。 其余的代币化货币协议,如0x、Aave以及Augur,都有超乎寻常的市盈率,按照传统资本市场来看,几乎是不可想像的。这样,我们可以假设这些协议要么可能需要更大规模的使用量来产生现金流,要么重构其代币机制以捕获来自使用和协议费用的价值。 与CeFi的比较 尽管开放式的无须许可的货币协议看上去让人兴奋,但我们也看到了来自主要的“加密银行”(如币安和BNB代币)的代币策略。 每个季度,币安都会将其从运营中产生的利润的一部分,用来销毁BNB代币,基于币安每个季度的利润,有效地为BNB代币持有人带来收益。尽管社区对于如何执行这些代币销毁存在一些不同意见,(例如关于BNB代币不是从公开市场购买,而是从其众筹储备中销毁,这些从来没有进入流通等),不管如何,就年化收益而言,中心化的须许可的加密银行胜于去中心化的无须许可的货币协议。而且是远胜于它们。(蓝狐笔记:就当前的价值捕获而言,以交易所为代表的加密银行,仍然是最大的价值捕获者,具体可参考蓝狐笔记之前文章《加密世界的价值捕获:谁是超级捕获者?》) 在过去四个季度的代币销毁中,币安共销毁了价值近1.15亿美元的BNB代币。  按照1.15亿美元年化收益,BNB代币的流动市值为28.3亿美元,那么BNB的市盈率为17,对于这一领域价值最高的代币来说,这一市盈率相对合理。当然,尽管收益让人印象深刻,不过也需要注意的是BNB代币持有人并无跟股权持有人一样的合法保护。 两个思维实验 1.假如DAI达成4000亿,会发生什么 在《以太坊的经济带宽论:ETH的亿万美元市场》文章中概述了Dai在几种假设情况下的潜力。这个想法,也就是,如果Dai捕获了全球货币供应量的一小部分,那么,我们需要数十亿美元流通的Dai,如果不是万亿美元的话。 那么,在这种情况下,MKR代币会受到什么影响?有了MKR的市盈率,点差的费用,以及Dai的流通量,我们可以用如下的一些代数预测一下MKR的价格。 我们计算MKR价格的公式为: 流动市值=收益*市盈率 如果Dai捕获...... 阿根廷51%的M1供应量=130亿美元 1%的美国M1供应量=403亿美元 10%的美国M1供应量=4034亿美元 而且,我们假设...... 点差:0.25% 市盈率:80 MKR的供应量:1,000,000 那么,我们得出......  如果达到美国M1的10%,那么MKR价格会超过8万美元。(MKR当前价格为617美元) 跟《以太坊的经济带宽论:ETH的亿万美元市场》这篇文章一样,以上的数字只是为了理解MKR未来可能的价值,要有自己的思考(蓝狐笔记:作者在这里的意思是说,所有上述的数字都只是思维的实验,并不是一定会发生的事情,所以不能根据这些来做投资决策,需要有自己的判断和思考) 这个对MKR预估的价格并没有将过去销毁的MKR考虑在内,而只是从完全稀释的MKR供应量中计算得出。此外,DSR,稳定费,以及潜在的点差在未来都会发生变化。(蓝狐笔记:根据以往Maker的治理历史看,DSR、稳定费,以及点差几乎可以肯定未来会发生变化,所以上述的计算只是思维练习) 此外,如果这些数字实现,市盈率也会发生变化。如果Dai持续捕获更多的货币供应量(而未来可以获得货币供应量也会减少),那么,由于预期未来的增长下降,投资者可能会以较低市盈率对MKR进行定价。(蓝狐笔记:也就是说全球的货币供应量是相对固定的,Dai捕获的货币供应量越多,未来的空间越小。不过,或许这个担心还太早,毕竟现在连沧海一粟都不到。) 相反的情况也可能是正确的:如果Dai作为全球性的无须许可的稳定价值存储者的叙事被广为认同,且市场相信未来还有重大增长机会,那么,投资者也许可能对MKR给予更高的定价。 2.如果Uniswap发行代币,会是什么情况? Uniswap迅速将自己构建为以太坊上领先的无须许可的流动性协议之一。仅仅在2019年,Uniswap就累积了169万美元的费用。然而,尽管它将百万美元的费用分配给流动性提供者,但它缺乏原生代币。

让我们假设Uniswap决定在未来集成原生代币。那么,“公允价值”是多少?就流动性市值而言,它会处于什么位置? 首先,我们为Uniswap快速设计代币经济体系,可以从其交易费用中捕获价值: 为了成为Uniswap的流动性提供商,并有权获得该协议的现金流,那么,用户需要持有X数量的UNI代币。 不优雅,但简单。UNI将代表从Uniswap收取费用的权利。 那么,考虑到当前169万美元收益,Uniswap市值应该多少? 观察其最接近的竞争对手Kyber Network的市盈率为31,那么,Uniswap代币化流动市值可以达到5239万美元。假如说,考虑到Uniswap在过去一年的爆炸性增长,投资者可能认为其代币的市盈率应该更高一些,那么,让我们将其市盈率提高至50。 以50的市盈率来计算,Uniswap的流动市值将达到8450万美元,超过Kyber目前的7600万美元。(蓝狐笔记:50*169万美元=8450万美元,此外,当前Kyber的市值7700万美元) 仅是为了好玩,如果我们将市盈率提高到100(依然不到特斯拉的一半)。Uniswap的流动市值将达到1.69亿美元,使其跻身于其他DeFi协议的级别,如Augur(1.58亿美元)、Synthetix(1.85亿美元)(蓝狐笔记:近期Synthetix市值下跌较大,已经降至1.53亿美元) 结语 考虑到这些货币协议产生了现金流,并拥有跟传统资本资产类似的属性,因此,给DeFi代币计算市盈率是有意义的。 重要的是,DeFi代币不太可能累积货币溢价(SNX可能有),因为它们主要推动底层协议,且并不用作为储备资产或价值存储。(也就是说,这些协议的代币主要捕获了费用价值,而不是货币本身的价值,这跟btc和eth这样的公链底层资产存在明显差异。这也是为什么synthetix最近在考虑将其抵押品增加eth的原因) 因此,从传统资本资产的视角看,这样观察DeFi代币似乎很公平。像Synthetix和Nexus Mutual这样的代币,有很低市盈率,表明相对于其市值来说,它的使用量很高。这可能意味着,它们要被整个市场低估,要么对其未来的增长预期不大(鉴于DeFi还处于非常早期,以及它们未来的潜力,这似乎不太可能。) 另一方面,像Augur和0x这样的代币具有极高的市盈率,这意味着,相对于它们的市值, 这些代币协议在积累大量的现金流方面正处于艰难时期。似乎加密投资者要么:(1)高估了这些资产, 要么(2)对其未来增长拥有极高的预期。 无论如何,从市盈率角度看DeFi代币,可以给投资者更清楚地了解这些协议的使用量以及未来潜在的投资机会。 同样显而易见的是,这个行业是新兴行业。就现金流方面,跟许可的加密银行竞争,还有很长的路要走,而跟传统公司竞争的话,差距就更远了。 ------风险警示:蓝狐笔记所有文章都不能作为投资建议或推荐,投资有风险,投资应该考虑个人风险承受能力,建议对项目进行深入考察,慎重做好自己的投资决策。 加入蓝狐笔记的知识星球:https://t.zsxq.com/iaQNnIq 欢迎加入蓝狐笔记群微信:pacinoli —- 编译者/作者:蓝狐笔记 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

DeFi市盈率:DeFi代币的估值【下】

2020-02-15 蓝狐笔记 来源:区块链网络

LOADING...

相关阅读:

- 联合创始人Ripple倾吐XRP今年销量增长266%2020-08-04

- Bitfinex Hack成立四周年,并转移了1200万美元的被盗BTC2020-08-04

- 没有基础的牛只能是反弹牛/暴涨暴跌后面的逻辑,战胜市场的法宝是什2020-08-04

- QBTC关网无疑,至于提现方案,估计不知道什么时候能出来,换句话说,2020-08-04

- YouTube禁止加密货币频道“促进非法活动”2020-08-04

(来源于DeFiRate)

(来源于DeFiRate)