区块链网络 区块链2月16日讯知名管理学顾问杰弗里?摩尔(Geoffrey Moore)在其1991年的著作《跨越鸿沟》中阐述了一个“有趣”的鸿沟理论,即某个新技术的早期采用者和后期用户之间总是存在一个缺口。而现在,去中心化金融(DeFi)可能正在接近这个缺口。

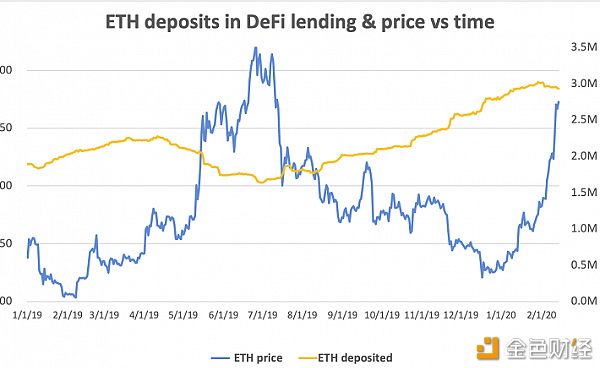

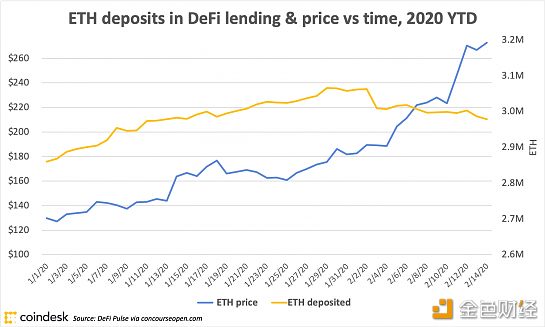

本文将以美元锚定的加密货币Dai为例,详细解释一下为什么说DeFi的鸿沟将至。Dai是由去中心化金融协议MakerDAO发行的稳定币,该协议允许用户使用以太坊区块链原生资产ETH作为抵押品进行贷款。利用Dai,传统借贷交易被“去中心化”,被一个开放的参与者网络进行管理,并由计算机程序中建立的规则和激励机制来运作。借款人可以存入稳定币Dai以赚取收入,也可以将其兑现,或是用于对ETH和其他加密资产进行杠杆投资。 DeFi贷款所获得的收益往往非常高,但与ETH价格的关系却值得关注。事实上,我们发现基于以太坊的DeFi借贷服务需求与ETH价格呈现出了反比关系。也就是说,当ETH价格下跌时,锁定在DeFi中的ETH数量会增多,而当ETH价格上涨时,锁定在DeFi中的ETH数量会减少。从下图中披露的最新数据走势也表明,这种反比关系可能会给加密市场产生一定影响。(数据来自DeFi Pulse,通过Concourse Open)

如果这种明显的关系持续存在,则可能表明循环使用DeFi贷款的用户可能仅限于现有ETH持有者数量的一小部分。也就是说,现有的DeFi贷款产品可能不足以吸引足够多的新用户进入以太坊并跨越早期采用者和后期用户之间的“鸿沟”。 以太坊早期采用者大多数ETH代币长期持有者,他们相信ETH的价值会随时间增加。如上所述,对于这种类型的投资者来说,DeFi贷款提供了一种赚取收入或释放资本的方式。其中一些用途(比如赚取收入的存款和现金转换)可能会在ETH代币价格下跌期间加速,所以你会发现:ETH价格与锁定在DeFi借贷中的ETH数量之间会逐渐呈现出反比关系,同时ETH价格下跌也会增加代币销售成本。 不过,杠杆交易可能是个例外。MakerDAO智能合约负责人马里亚诺?孔蒂(Mariano Conti)解释说:

目前,Maker是ETH存款中规模最大的DeFi借贷业务,最低抵押率为150%,这意味着用户需要借入价值150美元的ETH作为抵押,才能借出价值100美元的DAI,按照这个比例计算的话,其杠杆率约为1.67倍。不过,像BitMEX、Huobi和OKEx这样的流动性衍生品交易平台可以为投资者提供高达100倍的杠杆率,而且除了ETH之外,他们还提供其他加密资产作为抵押品。有了这些选择,你你觉得会有多少ETH长期投资者可能选择DeFi贷款作为杠杆交易的手段呢? 对于更广泛的传统借贷市场而言,很难想象那些尚未尝试过加密投资的人会直接进入DeFi借贷领域。你们觉得小城市里的借款人会选择购买ETH以获得价值少于实物ETH价值的贷款方式吗?多半是不会的。 不过,假如DeFi贷方开始接受非加密货币作为抵押品,那真的是件值得关注的大事了! Multicoin Capital执行合伙人凯尔?萨马尼(Kyle Samani)补充称:

如果DeFi借贷中ETH价格与抵押ETH数量之间的反比关系持续存在,可能意味着DeFi借贷行业已经开始接近采用度的极限。如果这种反比关系被破坏或逆转,则表明DeFi借贷却是找到了实际用例,有机会将以太坊带入到更广阔的市场。 本文部分内容编译自coindesk —- 编译者/作者:金色财经 Jason. 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

是时候打破DeFi借贷需求与ETH价格的反比关系了

2020-02-16 金色财经 Jason. 来源:区块链网络

LOADING...

相关阅读:

- 丁佳永:BTC暴跌重启震荡以太坊回调整装待发2020-08-04

- 以太坊侧链 Matic 推出500万美元DeFi项目孵化基金2020-08-04

- 行走笔记:年少有为的CKB,是否抓住了BSN新机遇?2020-08-04

- 8.4投资必备的长远规划而布局技巧则是成功的关键2020-08-04

- 【硬核科普】比特币到底是什么,久违的牛市真的要来了吗?2020-08-04