作者丨明曦?秦鑫 编辑丨胖迪 克格莫 出品丨奔跑财经 3月12日,可谓是加密货币市场的“黑色星期四”。 我们见证了所谓数字黄金日跌40%的奇迹,我们见证了日爆仓175亿人民币的神话,在这场没有硝烟的战争中,每一个参与者仿佛亲历了血雨腥风、血流成河的战场。 此时此刻,位于食物链顶端的交易所成为了这场战争的隐形胜利者。合约市场多军与空军正在厮杀,交易所伸出了上帝之手,终结战争,所谓坐山观虎斗,便是如此。正如老牌合约交易平台OKEx,一句“短时间的卡顿”导致合约投资者因无法平仓、无法交保证金而爆仓。 爆仓,投资者账户上的保证金已经不能够维持原来的合约,因保证金不足而被强行平仓所导致的保证金“归零”,简而言之,爆仓就是鸡飞蛋打。 根据OKEx一贯的解决方案,最终只能是“概不负责”。宕机、插针、停止场外交易、链上拥堵、无法平仓等事故,这是不是平台在“作恶”?所有合约投资者需要一个正面回答。 如果把合约比作是行业的“达摩克利斯之剑”,那么合约的国内始作俑者OKEx显然就是币圈的“阿喀琉斯之踵”。 暴跌不止,合约投资者一个“惨” 字了得 3月12日,比特币跌幅超30%,创下了6年来最大单日跌幅。前十大主流加密货币均遭暴跌,据Coinmarketcap数据显示,ETH、BSV、BCH、BNB、XTZ、BNB在24小时的跌幅为40%以上。根据合约帝数据显示,24小时内合约市场全网总计爆仓38.78亿美元,估算271.76亿人民币,爆仓人数144527人。

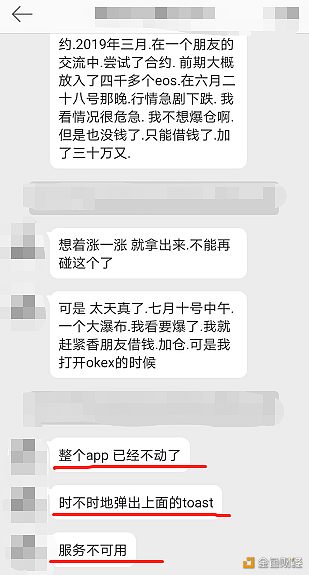

(来源:合约帝;数据时间:3月13日12时) 30天爆掉90亿美元,简直是闻者惊心,听者惊魂。在全球流动性危机面前,巨额爆仓的背后原因更加复杂,但合约交易平台难辞其咎。 3月12日晚,OKEx平台在交易频繁期出现了持续一个小时无法操作的情况。而OKEx CEO公开解释说:极端行情下,每秒订单量是平时的50倍,OKEx永续合约出现的短时间卡顿,已经第一时间升级恢复。 一石激起千层浪,全网皆是控告OKEx的声音,我们在微博、微信等社交平台看到了屏幕的控诉,每一个声音背后都是一个被爆仓的用户,每每在用户使用的关键时刻就玩卡顿的伎俩,这已经不是第一次了,昔日,拔网线、插针的神级操作还历历在目。 (来源:微博、微信) 残暴的事实足以证明合约交易市场存在两个致命问题: 一、交易平台并没有市场剧烈风波的预警预防意识,在市场动荡面前毅然选择了维护平台利益,出卖用户权益。 二、投资者根本不相信所谓的加密货币市场最权威的交易平台,对平台“不作恶”的共识只是平台的独角戏。 OKEx面对维权事件的“概不负责” 经此一役,期待平台给予赔偿的用户还守在屏幕前苦苦等待,但被“平台爆仓”的用户真的能够得到相应的赔偿吗?OKEx作为加密货币头部交易所真的会给出合理的解决方案吗? 奔跑财经(FinaceRun)记者采访了数位在OKEx平台有过“被爆仓”经历的维权者,有历经千辛万苦维权成功的,但少之又少,更多维权者仍旧在寻找各种维权途径,抱团取暖。 一位不愿意透露姓名的采访对象称:2019年3月份在一位圈内做产品经理的朋友介绍下,开始了解和接触OKEx的杠杆期货,一点点加仓,前后共投入70万元。2019年7月10日中午遇到“大瀑布”,在准备加仓时,整个APP无法操作,时不时弹出TOAST提示,半个小时后,接到了爆仓短信,11000个EOS,均价45元。 OKEx客服对此的解释则是冷冰冰的几个字:7月10日遇到网络洪峰,OKEx对此不负责任。

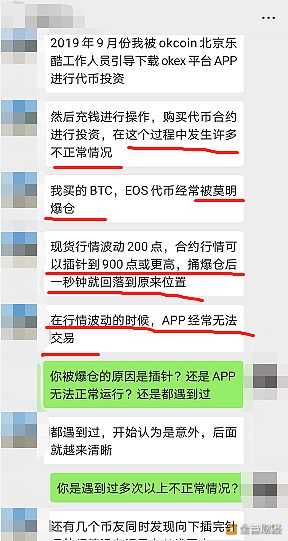

(奔跑财经采访截图) 至今,这位采访对象仍旧在维权路上,甚至建立了自己的维权自媒体。据称,2019年11月21日,该维权者在微博发布了关于在OKEx遭遇的被爆仓经历,OKEx客服再次联系他,表示介于他是优质用户,可以申请400个EOS作为体验金,继续交易。 采访对象认为:这摆明了是想要息事宁人。 另一位仍旧在维权路上的采访对象称:在OKEx进行合约交易过程中,不止一次遇到非正常爆仓,最严重的一次被爆仓20万元,累计被爆仓总额63万。 该采访对象重点控诉了OKEx插针行为:现货行情波动200点,合约行情可以插针到900点或更高,爆仓后一秒就回落到原来的位置。

(奔跑财经采访截图) 被非正常爆仓事件从未停止,数年来,投资者对OKEx的维权一直都在路上。 3月3日,由维权用户自主搭建的维权网站上线,而建立这个维权网站的最大原因可能就是维权之难。 OKEx对维权声音仿佛毫不在意,除了媒体已反复报道过的关于OKEx注册地等规避风险的操作之外,奔跑财经(FinaceRun)记者在OKEx官网发现了更加令人惊叹的操作。 在《OKEx交割合约用户使用协议》中明确写出了许多免责条约,例如:电信设备出现故障,服务停止、缓慢、无响应,停机维护,所有系统平台无法正常运作的情况导致用户损失,OKEx均不负责。

(《OKEx交割合约用户使用协议》部分截图) 或许很多在OKEx进行合约交易的投资者都没有认真阅读过这份协议,但现实是一直以来OKEx都将此作为服务信条来遵守。因此,当投资者在OKEx进行合约交易的时候,可能遇到的一切人为、非人为的不正常情况,用户自行负责,OKEx将自己与一切有可能的风险划清界限。 这或许就是OKEx一直被维权却屹立不倒的“法宝”。而被爆仓的投资者,如果不认栽,维权路前路漫漫。 横向对比:OKEx风险高、服务差 据Tokenlnsight数据,2019年全年期货合约交易量超过3万亿美元,日均期货交易量约为85亿美元。全年期货交易量占全市场的18.19%,其中上半年15.63%,下半年该比例达20.75%。BitMEX、OKEx和Huobi DM交易量之和占全市场的85%。 数据显示,三大头部交易所的合约交易量日均超过10亿美元,Huobi DM更是在2020月1月份以41.59亿美元力压OKEx。

(制图:奔跑财经) 数据为证,OKEx在合约市场的江湖地位已经被撼动,Huobi DM日均交易量逐渐攀升的原因除了现货市场的流量效应之外,用户能够择优而选也是关键。 奔跑财经(FinaceRun)记者整理分析了Huobi DM、OKEx、Binance三大交易平台的合约交易基本数据,客观分析合约市场的基本情况。

(制图:奔跑财经) 就合约种类而言,OKEx的交割合约以及永续合约支持BTC等多个币种,时间跨度上支持当周、次周、当季以及次季,而Huobi DM、Binance相比而言没有OKEx的范围广。 就杠杆倍数而言,Binance的BTC/USDT永续合约最低倍数为1倍至最高倍数为125倍,成为目前杠杆倍数之最;而OKEx可以自由选择0.01-100倍,用户自由选择度更高;Huobi DM的杠杆只有四个档,最高只有20倍。 就目前加密货币市场的波动而言,杠杆数设置过高并非好事,市场被操控,合约爆仓风险大,高杠杆更是加大市场风险的罪魁祸首。 根据散户反馈,就基础使用体验而言,三大交易所各有利弊。比如,Binance页面使用反馈不理想,资金费率较高;OKEx的API下单困难,在交易关键时刻卡顿更是致命。 合约交易是高风险交易,对交易所有着更高的风控管理能力的要求。下面根据三大交易所公开的风控措施进行对比: Binance维持保证金率是根据用户的头寸在不同名义价值级别而计算,也就是通过各个仓位的数量来确定平仓价格,实现智能平仓;Binance设置的违约风控基金执行部分赔付,有利于长效风控以及稳定运行。 Huobi DM采用多重风控机制,比如,用户下单数控制,用户持单量控制,采用阶梯保证金制度。在所有风控机制中最让用户安心的设置为全品种、零分摊。爆仓分摊是用户参与合约交易存在的隐形成本,尤其是在目前合约市场爆仓如此频繁的情况下,零分摊成为强风控能力的重要指标。 OKEx采用全仓保证金制度、逐仓保证金制度和限价爆仓制度。相对于单使用全仓保证金制度,OKEx的制度增加了用户应对风险波动的能力,减少了因强平所导致的市场大幅波动。 根据官方给出的风控机制来看,三家交易所都各具特色,各有所长。但投资者在平台一旦遇到问题,所有风控都是一纸空谈,所有损失用户自己负责。 自加密货币合约交易诞生以来,宕机、无法交易、强制平仓、插针事件、恶意做空这些伎俩从未停止。尤其是一直以来投资者对OKEx的维权可谓是难上加难。 此次行情暴跌过程中,投资者又一次经受了OKEx的致命一击,集体爆仓。事实胜于雄辩,再细致的风控体系,再优质的服务宣传,都不过是平台的花言巧语,该收割的时候平台根本不会手下留情。 结尾语 事实上,加密货币合约交易一直游走在我国法律的边沿,但并没有完全脱离监管层的视线范围。 目前交易所赚取的不过是早期行业红利,本应感恩和回馈行业。但OKEx为首的合约交易所,将投资者割的体无完肤,吃相太难看。OKEx的维权事件更是历经数年未解决,某种程度上已经成为了行业的“阿喀琉斯之踵”。 一旦监管开始动作,“倾巢之下,焉有完卵”。 区块链行业来之不易,奔跑财经(FinaceRun)呼吁大家一起呵护行业、敬畏道义,这也是我们写作此文之目的。 —- 编译者/作者:奔跑财经 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

币圈的"阿克琉斯之踵",从OKEx的合约交易说起

2020-03-15 奔跑财经 来源:区块链网络

LOADING...

相关阅读:

- Litecoin价格跌至57.5美元,会发生什么?2020-08-05

- Chainlink借助新的赠款计划实现智能合约采用2020-08-05

- Coinbase的新副总裁-密码学家2020-08-05

- 区块链巨头火币集团计划向DeFi投资数百万美元2020-08-05

- 参观这个至关重要的支持地区可能会启动比特币的下一个“月球任务”2020-08-05