了解加密货币在不断发展的全球金融生态系统中日益增长的重要性

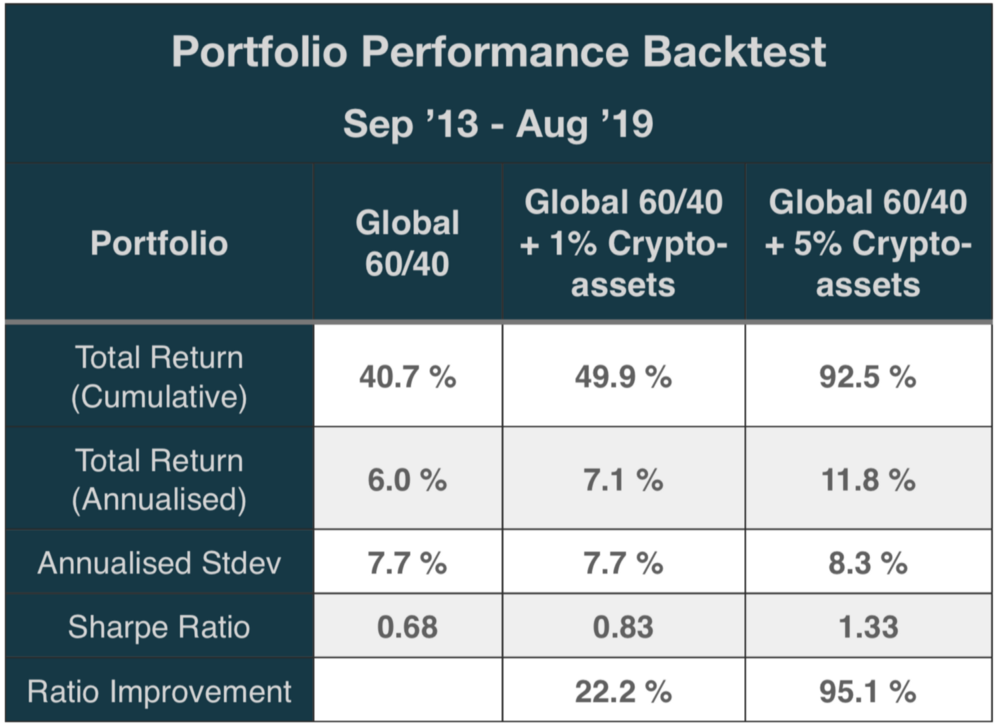

本指南的目的是为投资者提供有关比特币和加密货币资产的重要信息。随着我们从流动性时代向多元化时代迈进,作为一种抗通胀的资产,比特币资产正在成为现代投资者投资组合中必不可少的资产。尤其是近期紧急的QE措施迟早会导致通胀的出现。 TL:DR 机构对加密货币资产的需求来自于客户方。加密资产成为一种趋势,使得大户投资者纷纷希望从阿尔法收益和分散投资中获益。 回测过去6年的表现,一个全球60/40+5%的加密货币资产的投资组合,与没有加密货币资产的投资组合相比,将受益于95%的夏普率提升,累计回报率提升215%。 专业化的加密货币对冲基金越来越受欢迎,其特点是年同比波动幅度从-60%到+2278%不等。投资者面临着一个艰难的选择:是获得以美元为单位的收益,还是积蓄比特币。 目录 - 一个新的资产类别:加密资产 - 多样化时代 - 数字化的稀缺性 - 黄金2.0 - 加密基金概述 -加密对冲基金 - 加密对冲基金业绩 - 案例研究:Polychain Capital - 投资者的关键决定因素 - 赚取美元与积蓄BTC的对比 一个新的资产类别:加密货币 区块链技术是2009年公开提出的,是中本聪对中央银行系统缺乏信任和透明度的回应。区块链通过允许去中心化的、透明的、不可更改的交易,将这种信任带回了人们的身边。当时,比特币是唯一的加密货币资产,而现在的加密货币资产已经超过2500种,分为以下几类:货币、实用通根、安全通根、加密商品和稳定币。 作为一种新的资产类别,2017年,随着机构投资者参与度的提升,加密货币资产开始受到关注。被戏称为数字黄金的比特币,正在经历着缓慢而稳定的机构化进程,如图1所示。

图1:比特币成为新的资产类别 事实证明,比特币在2010年以来的十年以9,000,000%的涨幅成为全球表现最好的资产。尽管有了这样惊人的涨幅,但从图2中可以看出,加密货币资产只是全球货币和市场的一小部分。区块链技术正越来越多地被应用于更多的行业,包括医疗、供应链、银行、金融服务等。该技术的采用曲线正在发生转变,从初期使用阶段到初期主流阶段。

多样化时代 根据美国银行BofA的观点,2020年之后十年将是一个多元化的时代,一改之前2010年以来的流动性时代。自雷曼兄弟倒闭以来,央行降息超过799次,买入了超过12万亿美元的金融资产,创造了流动性时代。这创造了一个 "流动性超新星",造成了历史上时间最长、几乎是最大的股票牛市。美联储制造了一个流动性陷阱,在这个陷阱中,如果美联储停止量化宽松政策,就会面临经济衰退的风险。随着QE的持续,泡沫将继续扩大。这种低通胀环境有利于美国股票,而不利于大宗商品和其他通胀失调资产。BofA估计,流动性时代将再持续3-6个月,之后我们将看到价格见顶,全球负利率导致的更高的通胀将开始出现。从这个时候开始,多元化时代将开始,在这个时候,去通胀资产的表现将超过今天的QE收益者。

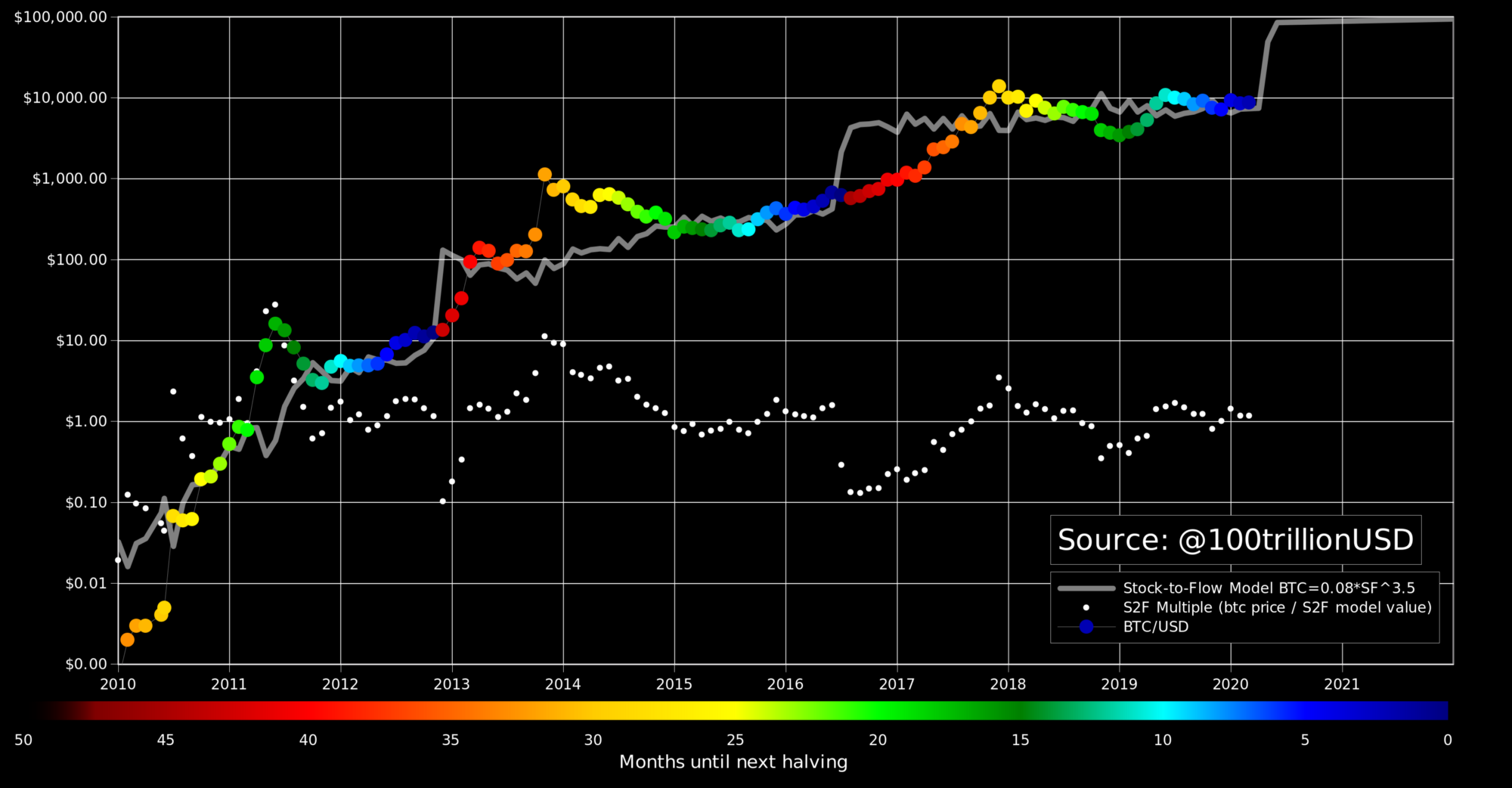

加密资产作为一种非通胀性资产类别,可以成为机构投资者在降低投资组合风险的同时,实现未来业绩目标的需要。 图4:传统投资组合中的加密货币资产 如图3所示,它们已被证明与任何其他资产类别没有相关性,而且它们之间也存在不完全的相关性。将加密货币资产纳入传统投资组合中,由于分散投资,降低了投资组合的整体风险。在过去6年中,少量配置加密货币资产有助于传统投资者的业绩,如图4所示。总回报率和夏普率在加入加密货币资产后显著增加。 数字化的稀缺性 比特币是硬编码的,每21万个区块挖矿后的区块奖励会减少一半,这种现象叫做减半。区块奖励是PoW共识的一部分,是指矿工在成功挖出一个区块的比特币时获得的比特币数量。目前的区块奖励是12.5个比特币,2020年5月将降至6.25个比特币。减半的情况将发生,直到挖到最高2100万个比特币供应量,其中1820万个比特币已经被挖出。 挖矿奖励的减少将增加比特币的数字稀缺性,如图5所示的存量比流模型。S2F模型被认为是一种基于存量与流量比的比特币估值模型。存量与流量比衡量了比特币矿工生产的新供应量与比特币的未流通存量之间的流量--显示了在目前的生产速度下,实现总供应量所需的年限。2020年5月,S2F比率将翻倍,达到50,从而增加了比特币的稀缺性。根据模型,由于这种稀缺性的增加,比特币的价格应该会达到10万美元。该模型对比特币的价格进行了准确的预测,R2相关度达到了95%。此外,该模型在与黄金和白银进行测试时,其相关性也很高。当比特币的存量与流通量之比增加到50时,它与黄金的存量与流通量之比62越接近。这表明,比特币的市值应该向黄金的市值靠拢。

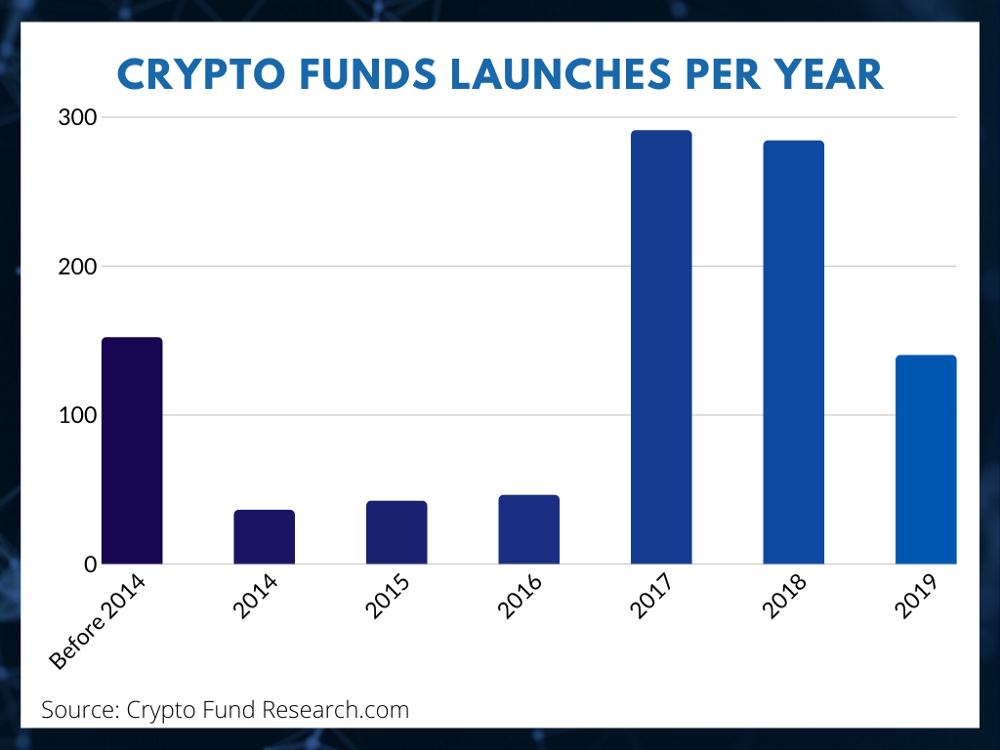

图5:比特币的S2F模式 此前,数字稀缺性的增加导致比特币创出了新的高点。这可以从图5中看到,其中的减半表现为深蓝色的小点,转向深红色。这是因为矿工们被迫出售他们挖出的比特币以弥补成本,给市场带来了持续的抛售压力。从2020年5月开始,他们只能卖出之前的一半。具体来说,他们目前每月的销售量约为4亿美元,5月减半后将减半。假设需求量不变,这将使相对于供求关系的天平倾斜,导致比特币价格暴涨。 黄金2.0 比特币通常被称为 "数字黄金"。事实证明,黄金是一种价值存储,而比特币也越来越被认为是一种价值存储。 在信任度方面,比特币的信任度要大于黄金的信任度。这是因为比特币的存在数量,以及未来的通胀率会如何演化是确切知道的。然至于黄金,谁也不知道确切的黄金开采量、全球天然黄金储备的规模和未来的产出率,谁也不知道。然而,黄金已经证明了自己作为一种价值存储工具已经有几千年的历史,而比特币则没有。假以时日,区块链技术将有机会证明自己。 在可携带性方面,比特币不是实物资产,因此一个比特币可以随心所欲地分割。另一方面,大额的黄金支付是不安全的,很难将其分成相当于日常活动所需的小金额。此外,比特币的交易具有不可更改性和私密性。 与黄金相比,进入加密货币资产的时候,进入和退出的门槛都比较小。你没有购买任何最低金额的限制,你还可以随时出售,而且费用很低。 比特币和黄金最大的区别是去中心化。比特币不受任何中央银行或政府机构的监管。 加密基金概述 伴随着国际监管框架的加强,加密货币生态系统的增长使得各种基金进入市场。目前已经有800多只各种各样的加密货币基金成立,包括对冲基金、风险投资基金和指数基金。如图6所示,随着加密货币资产开始优于传统投资,加密货币基金也在不断增长。

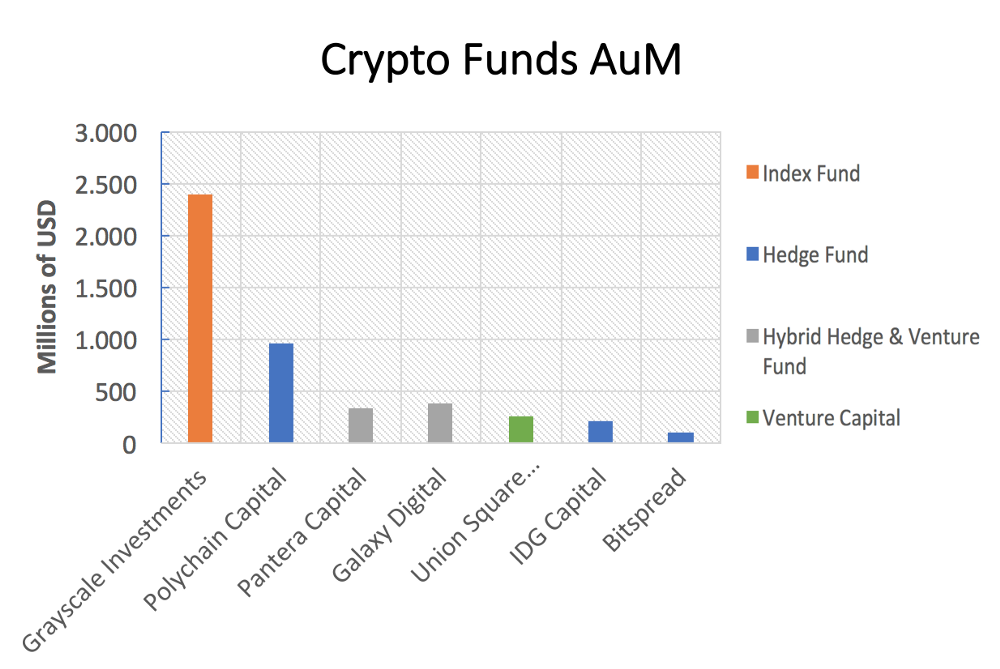

图6:加密货币基金的发行情况 在2017年的牛市前后,在投资者兴趣的助推下,加密货币基金的发行量达到了顶峰。2019年行业正值 "加密寒冬 "的中途,投资者兴趣减退,因此估计这一年内有90只基金倒闭。 行业内主要的基金情况如下图7所示。该领域主要以对冲基金模式为主,也有部分基金选择了混合型对冲基金-风险投资模式。对冲基金和指数基金的流动性较好,有12个月的锁定期,也接受额外的资金进入基金。另一方面,风险投资基金的锁定期为10年,一般不接受追加资金进入。

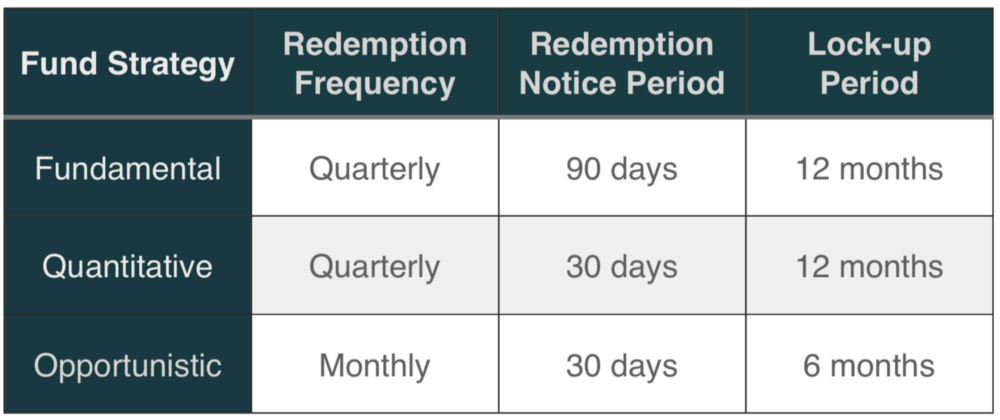

图7:主要竞争对手 加密对冲基金 从2018年开始,对冲基金开始从泛化策略转向这些专业化策略:基本面策略、量化策略和机会主义策略。这些策略在加密货币对冲基金市场中的主导地位如下。 - 基本面策略 - 19% 这些基金只做多头,而且是长期投资。他们根据资产的内在价值进行投资。 - 量化基金 - 37% 双向投资或市场中性的基金,其量化方法包括:做市、套利、高频交易等。 - 机会型 - 44% 这种策略利用了长期趋势的转变所创造的机会。他们有混合策略,可能包括挖矿和早期投资。

图8:各策略的赎回条款 根据普华永道2019年初的报告,目前约有150家活跃的对冲基金,这些基金加起来约有10亿美元的AuM。加密对冲基金的平均团队人数为7.5人,平均每个人的投资管理业绩为3.5年。有意思的是,25%的加密货币对冲基金的董事会中有独立董事,这表明全球高管层中缺乏加密货币专业人才。随着传统投资将与加密货币生态圈的融合,这些数字预计会越来越多。 2019年一季度加密货币对冲基金的中位数为430万AuM,只有10%的对冲基金的管理规模超过5000万美元。2019年的AuM中位数较2018年同比增长358%,预计2020年随着市场的成熟,AuM中位数还将进一步增加。收费中位数与传统的投资管理公司一致,管理费为2%,业绩佣金为20%。 这一数据表明,即使是经历了漫长的熊市,加密货币对冲基金这一细分市场也保持了持续增长。这证明了投资者愿意尝试这种新的资产类别,也证明了他们相信它的长期潜力。假以时日,传统投资与加密货币资产之间的差距将被弥合,这将增加现有的传统投资经理人对加密货币资产的采用。 加密对冲基金业绩

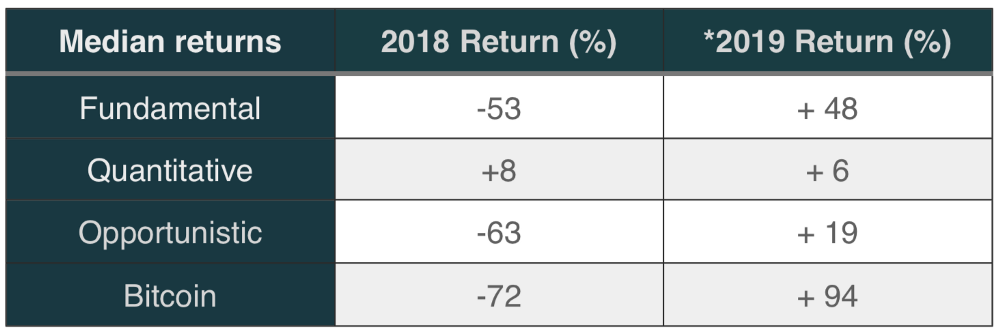

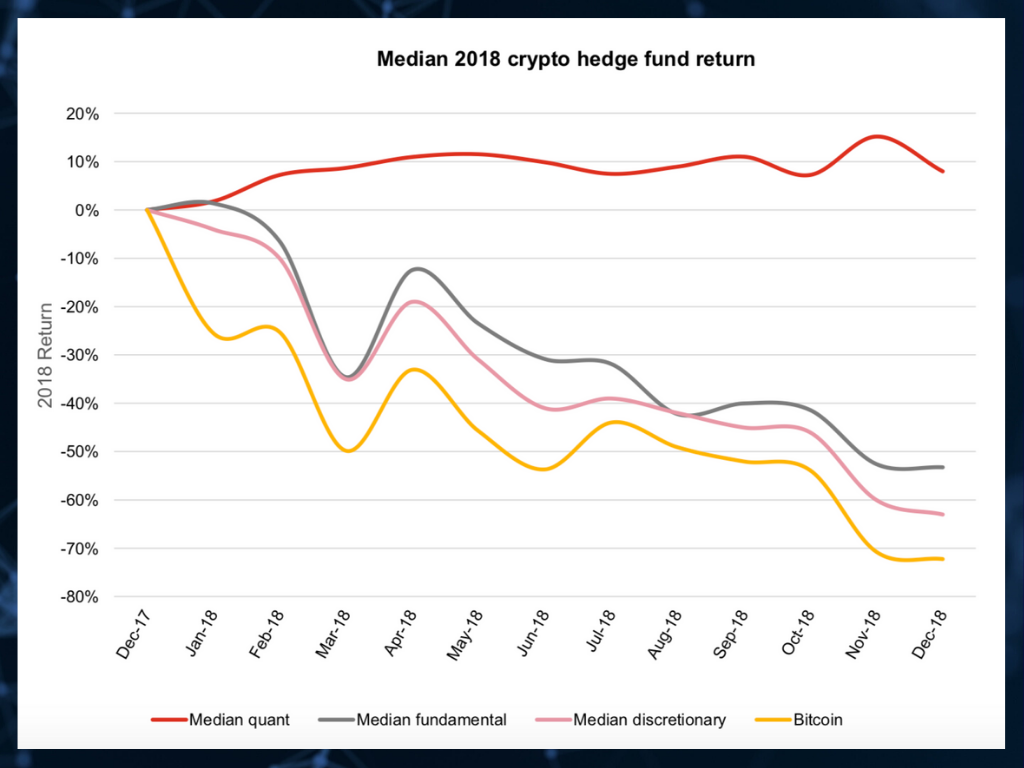

图9:按策略划分的中位数收益率 * 根据估计收益率计算 众所周知,加密货币资产的价格波动很大。对冲基金有能力利用他们的专业知识将这些波动转化为自己的优势,为客户创造更多的阿尔法收益。 根据对冲基金的策略不同,其收益也不同,如图9和10所示。

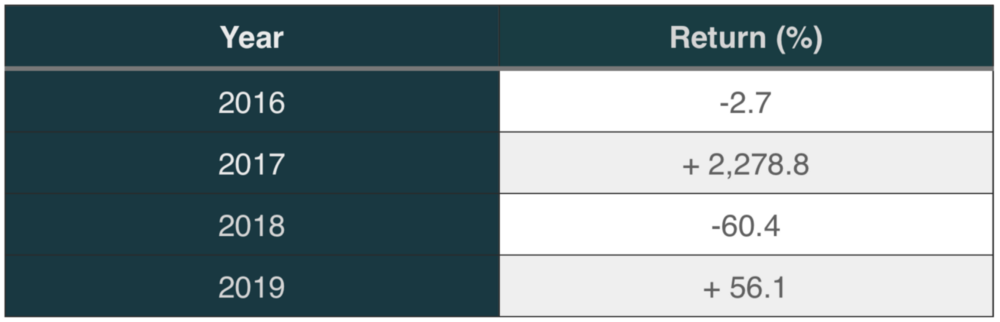

图10:2018年回报率中位数 投资者可以根据自己的喜好,选择适合自己的对冲基金。2018年的中位数收益率显示,基本面基金和机会型基金降低了资产的下行空间,但在熊市中仍有负收益。相反,量化策略是市场中性的,在任何市场环境下都能获得收益。2018年,量化基金的中位数与市场负相关,贝塔系数为-2.33。 加密对冲基金在高波动时期限制了风险敞口。因此,具有基本面和机会型策略的对冲基金在熊市中对标的资产表现较高,而在牛市中表现一般。这降低了他们的风险,从而提高了他们的夏普比率。 案例研究:Polychain Capital Polychain Capital是领先的加密货币资产对冲基金之一。它成立于2016年,2018年初管理的资产规模达到近10亿美元。通过分析其多年来的业绩表现,投资者可以更好地了解到在投资加密货币资产对冲基金时的预期。

图11:Polychain Capital年收益率 如图11所示,该对冲基金自成立以来的投资回报率为1,332%,取得了正向业绩。 他们的基金每年的回报率反映了在加密货币资产生态系统中的高波动。为了让投资者能够盈利,他们必须长期应对这些高波动。例如,在2018年7月至12月之间最差的6个月里,对冲基金损失了47.6%。因此,根据投资者进入基金的时间段不同,他可能大额获益,也可能是大额亏损。 投资者的关键决定因素 为了更好地了解这个市场内的投资者,必须了解他们的心理,以及决定机构投资者和散户投资者进入这个新资产类别的原因。 在与富达数字资产欧洲区负责人Chris Tyrer讨论时,他表示,机构进入这个市场是因为客户端需求的增加。加密资产已经成为一种趋势,引起了更多人的关注,这反过来又让更多的投资者跃跃欲试。家族基金开始向机构询问是否可以在这些市场内进行交易。机构也纷纷响应客户的需求,进入这些市场。据他介绍,投资者有兴趣进入加密货币资产,一是为了产生α收益的目的,二是为了分散投资。公司们喜欢从加密货币借贷产生的低收益率、稳定的收益率,以及分散投资中获益。例如,根据香港一家以做市、场外交易、结构化产品等加密货币服务为主的GSR证券的数据显示,机构希望将0.5-1%的投资组合分散投资于加密货币资产。 机构将入市的另一个原因是,在过去12年的美股牛市中,企业和银行在过去12年的美股牛市中赚取了大量的利润,他们需要将资金投向其他地方,投向新的资产类别。 而在散户方面,关键的决定因素也各不相同。根据欧洲领先的数字交易所BitPanda的数据,散户的投资组合平均在2万-5万欧元之间。他们的投资如此庞大的原因之一就是因为他们中超过一半以上的人是早期进入加密货币资产的投资者,他们能够以比现在更低的价格购买这些资产。

图12:散户投资者的关键决定因素 根据笔者的研究,发现这些是决定散户投资者及其各自投资组合配置的关键因素,如图12所示。 那些只关注阿尔法收益的投资者通常是那些 "坐享其成 "的投资者,他们投资的主要原因是害怕错过机会。他们缺乏金融市场知识。而对分散投资感兴趣的投资者对金融市场知识的掌握程度最高,他们对比特币和区块链技术进行长期投资。另一方面,勤奋的投资者只在投资组合中投入极少量的资金进行实验性投资。他们希望了解更多关于区块链的知识,以及加密货币资产生态系统是如何运作的。 赚取美元与积蓄比特币的对比 在我看来,散户投资者在开始投资加密货币资产之前,应该确定一个明确的策略。他们应该专注于在投资组合中获得美元,或者积累BTC。这将影响他们的交易方式以及他们将使用哪种交易对。那些有兴趣以美元获利的人应该在直接的法币交易对上进行交易。如果他们将在比特币交易对上交易altcoins,那么他们的投资组合将受到比特币额外的波动性的影响。 另一方面,有种散户投资者的趋势是,他们不一定想用美元获利,他们的目标是长期尽可能多地积累BTC。这些交易者会参与到altcoin市场,通过交易来获得更多的聪satoshi。聪是比特币的计量单位,它代表着一个比特币的一亿分之一:0.00000001 BTC。 散户投资者应该从研究基本的图表分析指标和交易技巧开始,以了解趋势和如何有效建立仓位。这些方法包括RSI、移动均线、成本均线和头寸阶梯。 参考文献: [1] Sfox. “The Slow but Steady Institutionalization of Bitcoin.” Medium, SFOX Edge, 21 Jan. 2020,https://blog.sfox.com/bitcoin-institutional-futures-etf-custody-timeline-e3cd622a738f [2] Harnett, Michael, and Tommy Ricketts. “Global Investment Strategy — The Biggest Pictures.” BofA Global Research, 12 Feb. 2020. [3] “Grayscale Investor Deck.” Grayscale, Sept. 2019. [4] PlanB. “Efficient Market Hypothesis and Bitcoin Stock-to-Flow Model.” Medium, 26 Jan. 2020, medium.com/@100trillionUSD/efficient- market-hypothesis-and-bitcoin-stock-to-flow-model-db17f40e6107. [5] Crypto Fund Research, cryptofundresearch.com/. [6] Crypto Fund Research, cryptofundresearch.com/.LetKnowNews. “Top 10 Crypto Hedge Funds.” Medium, 12 Oct. 2018, medium.com/letknownews/top-10-crypto-hedge- funds-5479df56b4a3. “Grayscale

Digital Asset Investment Report.” Grayscale, Oct. 2019. [7] PricewaterhouseCoopers, and Elwood. “2019 Crypto Hedge Fund Report. ”Crypto Fund Research, cryptofundresearch.com/. [8] PricewaterhouseCoopers, and Elwood. “2019 Crypto Hedge Fund Report.” [9] Hui, Ada. Investors in Polychain Capital’s Crypto Hedge Fund Saw 1,332% Gains — If They Stomached the Dips. CoinDesk, 30 Mar. 2020,www.coindesk.com/investors-in-polychain-capitals-crypto-hedge-fund-saw-1332-gains-if-they-stomached-the-dips. ~~~~~~~~~~~~~~~~~~~~~~~~~~~~~ 作者:Roland Roventa 翻译:区块链Robin BTC:1Robin84SWtzSxnU1v8CE9rzQtcfUsGeN —- 编译者/作者:区块链研究员 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

2020年加密货币投资指南

2020-04-16 区块链研究员 来源:区块链网络

LOADING...

相关阅读:

- 虚拟货币将取代法定货币2020-08-05

- 密码学家获得资助,以使闪电比特币“更简单,更高效”2020-08-05

- 领航-币先生:8.5比特币持续震荡行情,走势该何如何判断2020-08-05

- BitBlockBoom正在使比特币人重新聚在一起–比特币杂志2020-08-05

- 火币首席运营官认为需要更好地定义区块链监管2020-08-05

图2:数字资产进入繁荣

图2:数字资产进入繁荣 图3:2013年9月25日-2019年8月13日相关性矩阵

图3:2013年9月25日-2019年8月13日相关性矩阵