原文标题:《DeFi Review:央行数字货币时代的 DeFi 思考》 最近,中国人民银行的 CBDC (央行数字货币)开始终端测试,欧洲和美国的 CBDC 研究和开发也一直在进行,CBDC 替代传统法币已经成为了历史趋势。有不少人认为 CBDC 将成为 DeFi 的巨大威胁,背后原因在于 CBDC 及其支付和交易的基础设施将同 DeFi 竞争。这种观点其实有点杞人忧天。CBDC 不仅不会威胁 DeFi,甚至可能会是 DeFi 发展的巨大推动力。 CBDC 和 DeFi 并不矛盾 从需求来看,CBDC 的发行目的并非是为了使用者的方便,毕竟现在的电子支付方式已经足够便利,没有必要再进一步,CBDC 的使用目的是为了更好的管制,主要有两点: 大幅加强央行货币政策的执行效果和执行效率,形成货币政策的无死角全覆盖,并为实行非常规的货币政策提供条件,比如存款负利率。AML 和 KYC 的要求,加强监管部门对于资金流动的感知和统计,并在必要时候,将 CBDC 作为针对个人和组织的依法制裁工具。而 DeFi 所满足的是用户自由交易、开放交易、以及寻找宽松货币政策下资本避风港的诉求,各国的 CBDC 政策恰好使得 DeFi 更具有现实意义。 其次,从应用角度来看,DeFi 并不同 CBDC 矛盾,甚至可以很好的兼容 CBDC。凡是做好 KYC/AML、并且取得相应的金融牌照,满足相应的金融服务要求的 DeFi 服务提供方,没用道理不能提供 CBDC 的 DeFi 服务。 目前,在美国和欧洲,已经有不少完全合规合法的企业,为 DeFi 服务和法币之间提供出入金通道。而 DeFi 服务之下的 DeFi 协议,只要做好同服务提供方的合规防火墙,并且解决 Adminkey 的问题,更是完全不受 CBDC 政策影响。

当然,会有部分用户会对 CBDC 的强制 KYC 政策感到敏感,这部分用户可以选择不用 CBDC 交易对的 DeFi 服务,或者使用专门满足其要求的隐私 DeFi,在此不做过多展开。 CBDC 补上了 DeFi 最短的木板 DeFi 的称呼具有一定误导性,DeFi 同 CeFi 的主要区别在于去中介化,并非去中心化,例如各类 DEX 协议对于交易中介的替代,以及 Maker 协议对于托管发行机构的替代。 去中介化在 DeFi 的两大功能维度:交易和发行,体现其实有所差异。 DeFi 在交易领域的去中介化需求来自两类: 交易中介的作恶可能性、脆弱性和低效率,可以根据用户需求,自由创建交易对DeFi 在资产发行领域的需求有三类: 托管发行机构的作恶可能性、脆弱性和低效率可以根据用户需求,自由选择资产发行类型资产上链金融化需求Maker,Acala 等去中心化稳定币协议的需求来自于第一点和第二点,来自用户对于中心化平台的不信任,以及自由添加抵押品和创建合成资产的需求,这是各类数字货币的持有者的刚需。 针对第三类需求,目前也有不少项目正在探索各类链下资产通证化的尝试,比如 RealT 的房地产 Token,DMM 的车贷 Token,则是来源于第三类需求。但 RealT 和 DMM 的运作方式,并不去中心化,链下资产上链最重要的 Oracle 环节仍然由项目方以中心化的方式提供,而且链下资产目前还无法在链上清算。 以 RealT 为例,这个项目将链下房产的股权通证化,用户购买 RealT 的房产代币可以获得每个月租金收入,但是,假设乙方拒绝支付租金,或者房产因为意外而烧毁,RealT 的 Token 持有者完全没有任何办法。并且,大部分链上资产上链都难以标准化,没有流动性,因此即使链下资产没有发生问题,相应资产在链上的清算仍然是艰巨挑战。 以上困境导致了现在 DeFi 生态中几乎完全没有链下资产,蓬勃发展的 DeFi 乐高生态只能建设在 ETH 和少量 BTC 和 ERC20 代币资产之上。而 ETH 作为一种应用代币,其价值很大部分依赖于在其上开发 DAPP 的应用,尤其是 DeFi 应用。 这就形成了一种尴尬的逻辑循环和自我指涉,ETH 的价值来自于 DeFi,而 DeFi 的资产又极度依赖于 ETH 的价值。因此,DeFi 社区内一直对于 BTC 进入 DeFi 给予厚望,但是,BTC 仍然存在价格暴涨暴跌,价值基础不明确的问题,并不是最佳的底层资产。 CBDC 可以从根本上解决目前 DeFi 资产发行的最大挑战:原生数字资产的缺乏。虽然全球各类 CBDC 不一定使用以太坊,但从各国央行披露的信息来看,基本上都会采用分布式账本技术,并借鉴比特币或者以太坊的的资产创建格式和公私钥加密结构,本质上都是加密货币,其基本特点是,CBDC 同账户之间的解耦合,用户可以在收款方和付款方都离线的情况下完成支付。因此,可以通过跨链技术或者去中心化托管的方式,将各种 CBDC 封装成可以在通用 DeFi 协议中进行交易或者再合成的链上资产。

新的商业模式 更长远来看,未来各类金融机构都需要使用 CBDC 的基础设施,包括 CBDC 的交易基础设施,CBDC 专用的数字钱包,兼容 CBDC 的账户系统,各类 CBDC 的充值卡券等等。不排除届时不少金融机构会因为 DeFi 的去中介性、开放性和便利性,而选择兼容 CBDC 的 DeFi 作为 CBDC 流通、借贷、交易的基础设施,尤其是在跨境金融场景和第三世界国家金融场景中。 可能会有企业专门为金融机构定制开发各种基于 DeFi 的 CBDC 服务,这就像已经被 IBM 并购的 Redhat 公司,专门为客户提供各种基于开源软件的定制化服务,Redhat 每年靠销售和订阅定制化的开源软件的收入可以达到约 30 亿美元。 还有可能出现一种更有前途的 CBDC 友好型 DeFi 商业模式,DeFi 中间件服务,即用于开发,部署和管理 DeFi 应用程序的产品,微软已经在自己的 Azure 云上提供了以太坊中间件服务,或许未来微软也会在 Azure 上,为金融机构提供兼容 CBDC 的 Uniswap 服务,可以称之为 DFaaS (DeFi as a Service)。

未来 CBDC 必将广泛替代 M0,并且 CBDC 底层有可能兼容智能合约,从而创造出 CBDC 之上 M1,M2 (即 M0+储蓄和信贷),这些 CBDC 的上层资产也可以进入 DeFi,成为类似 Compound cToken 的复利资产,和类似 Maker CDP 的债务资产,使 DeFi 上的法币金融资产规模更上一层楼。 更令人兴奋地是,当 CBDC 友好型的 DeFi 服务普遍化后,商业银行其实可以将投放出去的 CBDC 信贷打包成证券代币,并在 DeFi 上进行交易或者再融资,这本质上是将商业银行当作 DeFi 协议栈的信用层,由商业银行来完成合约无法完成的信贷投放和回收,以及各种链下抵押品清算的工作。 而为了确保链下信用风险不会威胁链上的 DeFi 资产安全,可以要求商业银行提供能够覆盖大部分风险的保险,或者根据信贷质量和规模适当调整商业银行信贷 DeFi 再融资的贴现率。

当 CBDC 资产从各种通道进入 DeFi 之后,DeFi 或许会变得不那么「去中心化」,其实自从 USDx 们大举「植入」DeFi 以来,DeFi 早已不是当初那个 DeFi 了,就好像比特币也不再是中本聪白皮书里面的「a peer-to-peer electronic cash system」。 但是,金融作为一种工具,其目标是为了用户,而不是为了开发者的信仰。并且,CBDC 的植入,也会为真正去中心化发行和交易的硬核 DeFi 的原生资产提供价值基础,是一件对两边都非常有意义的事情。 —- 编译者/作者:曹寅 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

DeFi Review:央行数字货币时代的 DeFi 思考

2020-04-18 曹寅 来源:链闻

相关阅读:

- 疫情不见拐点,经济怪相丛生,币圈还能一枝独秀吗?2020-08-04

- LOEX雷盾观察:央行数字货币最新进展呈现2020-08-04

- 稳定币一周动向 | DAI 流通量突破三亿,探索稳定币出圈现状2020-08-04

- 观点 | 宏大开局的LIBRA能否再次腾飞?2020-08-04

- 泰国CBDC或将与香港金管局进行交易测试2020-08-04

图:Dharma 的 DeFi 法币入金界面

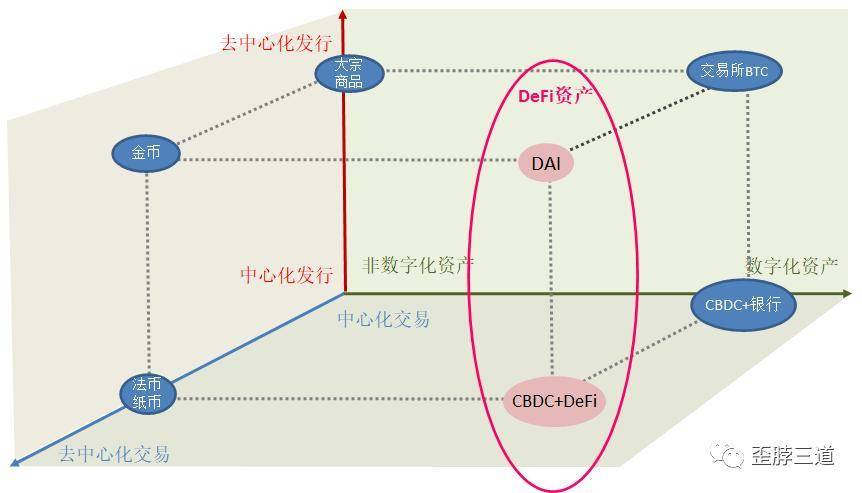

图:Dharma 的 DeFi 法币入金界面 图:CBDC 和 Dai 都可以成为 DeFi 资产

图:CBDC 和 Dai 都可以成为 DeFi 资产 图:被 IBM 并购的 Redhat

图:被 IBM 并购的 Redhat 图:商业银行和 CBDC 将进入 DeFi 协议栈

图:商业银行和 CBDC 将进入 DeFi 协议栈