原文标题:《Alethio 一季度 DeFi 研究报告:两轮死亡考验下 DeFi 未来展望》 开放金融(DeFi)是以太坊生态的香饽饽。「开放金融」一词直到 2018 年才获得广泛关注,但在以太坊生态中这个概念很早就出现了。对于 DeFi 来说,2019 年下半年是加速发展期, MakerDAO,Uniswap 和 Compound 这些生态参与者表现不俗。

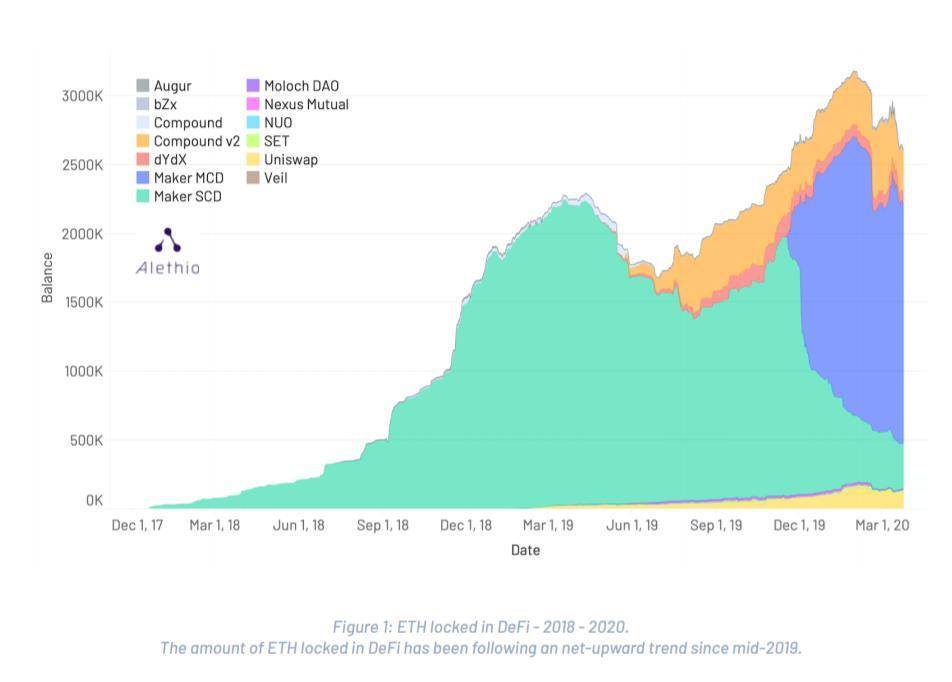

一季度 DeFi 数据概述 开放金融通过智能合约运行,这些合约自动执行新式的、基于区块链的金融工具。「锁仓」资金量通常是衡量 DeFi 产品成功与否的关键指标。「锁仓」的资金是指用户发送到智能合约中的资金。「锁仓」资金的增长,代表用户对 DeFi 信心的增长。 可以从两方面评估锁定在 DeFi 中的资金:锁定的 ETH 和锁定的 USD 。 锁定的 ETH 来自发送到智能合约中的 ETH 和 WETH 的数量。锁定的 USD 表明锁定在 DeFi 智能合约中的资产的美元价值。锁定的 USD 与以太坊的市场价格直接相关。即使锁定在 DeFi 中的 ETH 数量保持不变,随着 ETH 的价格变化,锁定的 USD 价值也会增加或减少。DeFi 中锁定的 ETH 自 2019 年初以来,锁定在 DeFi 中的 ETH 数量一直在增加,其中大部分都来自于 Maker 和 Compound。Maker 在锁定的 ETH 数量方面的主导地位,是由于其在 2018 年 DeFi 的最早期就已入局并扮演着重要的角色。 Maker 是新一波金融协议的推动者,这些协议都依赖去中心化的稳定币:SAI。当 Maker 发行 SAI 时,它实际上是使用这个稳定币的唯一 DeFi 参与者。因此 DeFi 锁定 ETH 的增量,大都集中在 Maker 的合约中。 从 2019 年中期开始,新一波的 DeFi 项目开始出现,其中许多使用 SAI 稳定币。在锁定的 ETH 数量方面,Maker 继续占据着优势地位,但是更新的项目通过设计新方法来利用 SAI (以及现在的多抵押 DAI )开始蚕食其在市场上的主导地位。 1 月 30 日,以太坊社区见证了锁定在 DeFi 项目中的 ETH 数量的最高点:31,786,95 个 ETH。锁定的 ETH 中有 81%( 250 万个)都来自于 Maker (MCD + SCD),还有 12%(37.6 万个)则来自于 Compound。

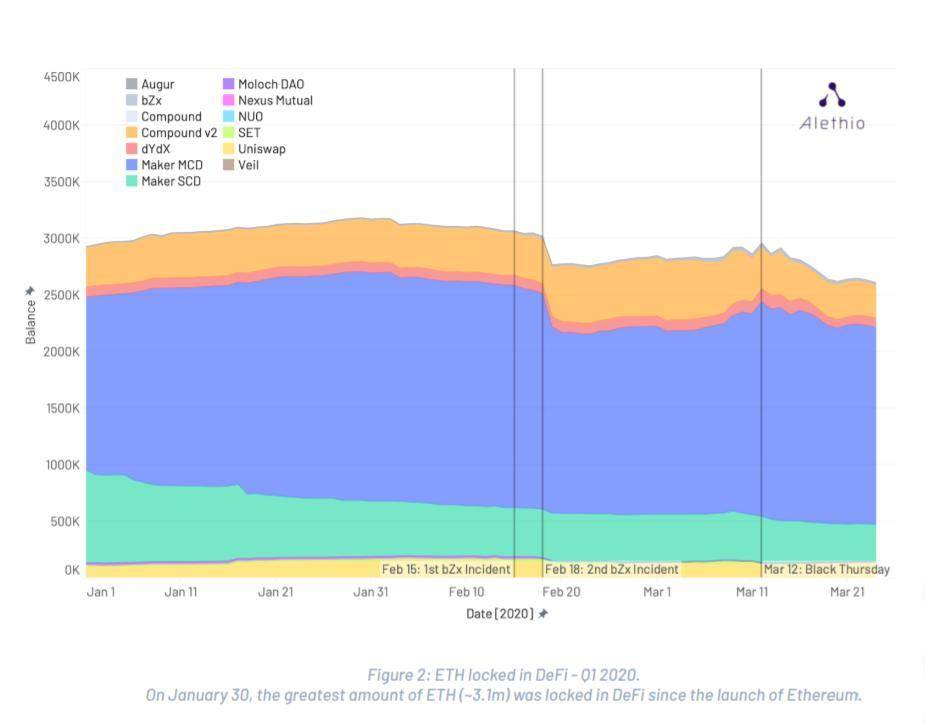

第一季度的两件事影响了 DeFi 中锁定的 ETH 数量:bZx 事件和黑色星期四(图 2)。就对锁定的 ETH 造成的冲击而言,2 月 18 日的 bZx 事件产生的影响要大于黑色星期四。从 2 月 18 日到 2 月 19 日,锁定在 DeFi 中的 ETH 总量下降了约 17.5 万,降幅约 5.8%。

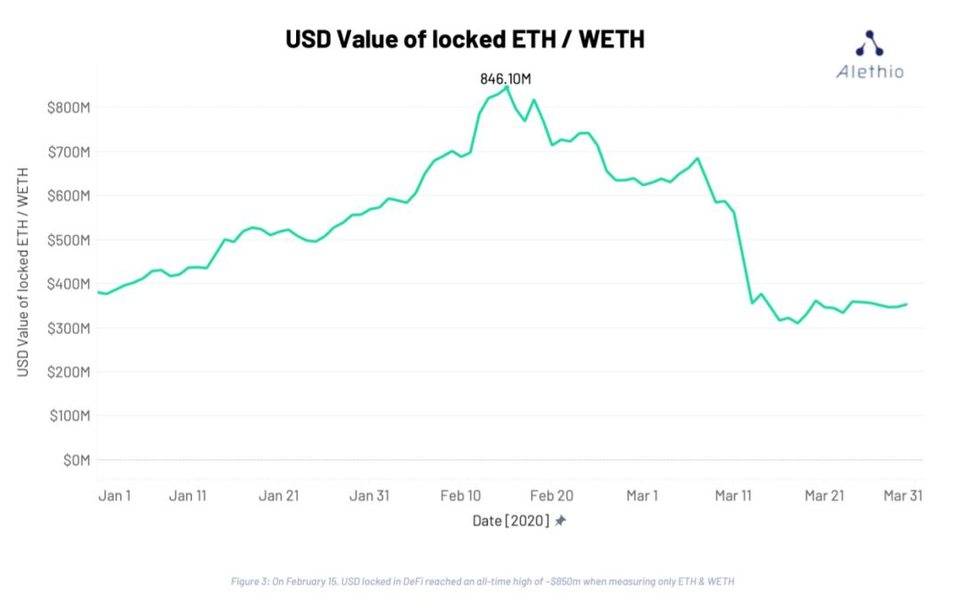

在 bZx 协议连续遭到破坏之后,锁定的 ETH 的数量减少表明 DeFi 用户中,有相当多的人仍然对 DeFi 协议的安全性保持警惕。对于一些市场参与者而言,闪电贷以及随后对加密货币经济激励措施的不当使用,都让他们对 DeFi 的信心下降。这一点在体现在闪电贷事件之后,所有 DeFi 项目中锁定的 ETH 都有所下降,而不只是 bZx。 黑色星期四,全球市场崩盘,这影响了几乎所有现有资产的价值。加密货币也不能幸免 — ETH 和 BTC 的价格在不到 24 小时内下跌了 40% 以上。尽管加密货币市场和传统市场并不总是相关联的,但似乎合理的结论是,加密货币价格的急剧下跌是由导致股市崩盘的是同一因素:对新冠病毒传染的担忧和石油价格。 在黑色星期四之后,锁定在 DeFi 中的 ETH 的下降幅度小于 bZx 事件引起的下降幅度。3 月 12 日到 13 日锁定 ETH 总量下降了 2.69%,相比之下, 2 月 18 日到 19 日下降了 5.8%。不过,黑色星期四产生的渐进影响更为严重。3 月 12 日之后的一周,锁定的 ETH 总量减少了 12.2% ,而 2 月 18 日之后的一周,锁定的 ETH 减少了 7.8%。 虽然 2 月和 3 月锁定 ETH 的量大幅下降, 但是在第一季度末,锁定的 ETH 数量与一个季度前相差无几。可能的结论是,在过去两个季度的某个时候, DeFi 生态系统整体上可能已经跨越了「无回报」的重要门槛。尽管个别项目受到了挑战(后面将会讨论),并且一些消费者失去了信心,但即使面对严峻的压力,整个生态系统仍保持了灵活性。 DeFi 中锁定的 USD DeFi 在本季度再次成为头条新闻,2 月 6 日的时候,以太坊 DeFi 协议中锁定的 ETH 的价值达到 10 亿美元。其中约 64% 来自 ETH 或 WETH,约 36% 来自 ERC-20 代币。 计算 ETH 和 ERC-20 的美元价格存在的一个可能问题是重复计算。如果用户将 ETH 锁定在 Maker 中,然后将生成的 DAI 锁定在 Compound 中,那么计算 ETH 和 ERC-20 中锁定的美元会同时计算锁定的 ETH 和 DAI,而锁定的实际数量只有最初的 ETH。 2 月 6 日,仅 WETH 和 ETH 的美元价值接近 6.5 亿美元。到 2 月 15 日,它增加到略低于 8.5 亿美元(当时 ETH 和 ERC-20 的美元价值约为 11 亿美元)。无论算不算 ERC-20 代币,2 月都见证了锁定的美元价值的历史新高(当时 ETH 的价格低于 300 美元)。

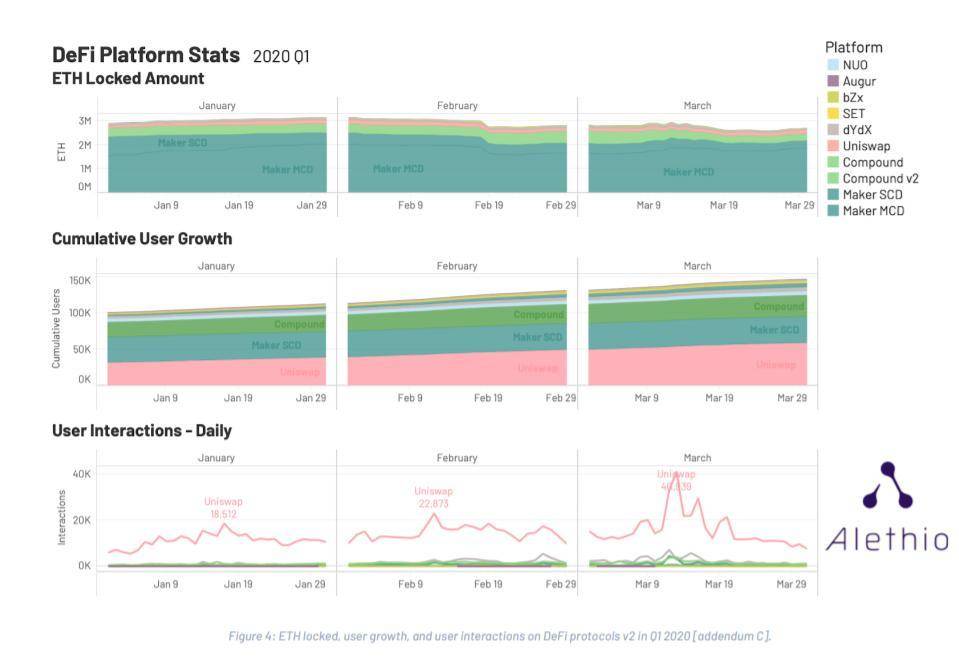

DeFi 项目的现状 DeFi 项目的发展可以通过三个数据进行适当评估: 锁定 ETH 数量,唯一地址数量以及用户交易量。通过这三个数字,我们可以看到第一季度不同的 DeFi 项目的发展情况。 如下图所示,从 1 月下旬到 3 月底,锁定 ETH 的减少是由于市场上 ETH 兑换为稳定币和美元所致。在整个三月份甚至在三月份的市场动荡之前,用户交易一直稳定增长,在 3 月中旬大幅增长前每两周大约增加 2 万次。

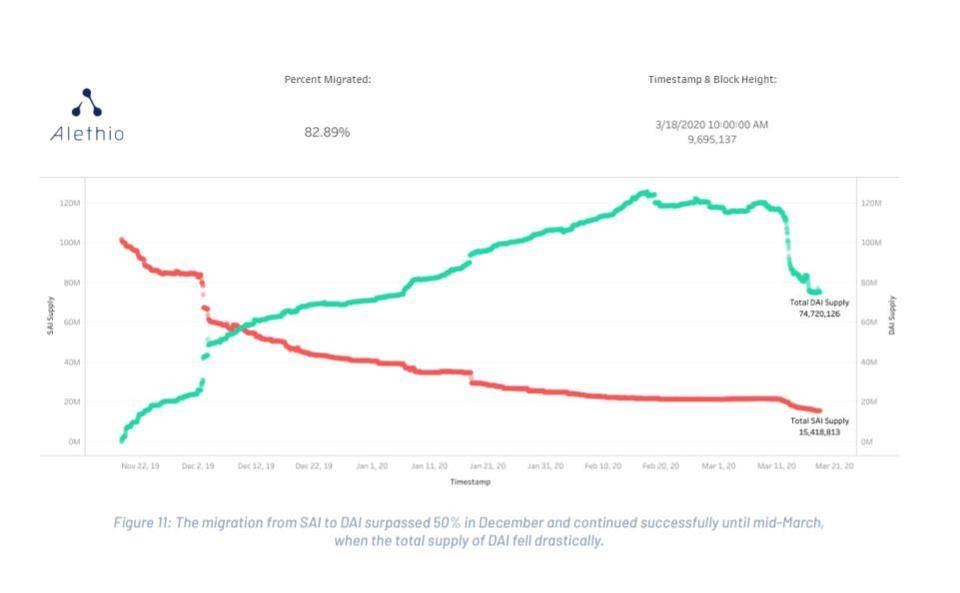

MakerDAO MCD 2019 年 11 月 18 日,MakerDAO 的多抵押 DAI (MCD)正式上线。它标志着迄今为止最大的 DeFi 项目最令人期待的里程碑。 在 11 月 18 日之前,MakerDAO 只允许用户使用 ETH 作为抵押物获得 SAI 稳定币。11 月的这次升级可以让用户使用多种形式的抵押物(包括 ETH)获得新的 DAI 稳定币。在这次升级过程中,SAI 持有人可以将手中的 SAI 按 1:1 兑换为新的 DAI。SAI 仍然存在,但社区将在某个时候投票停用它,来确保 DeFi 社区以多抵押物系统运行下去。 新平台中的抵押选项不是一成不变的。它们是「可扩展的」,这意味着可以借助 Maker 治理过程来加入(或剔除)抵押物类型。在黑色星期四之前,MCD 平台提供的抵押物类型有 ETH 和 BAT。在 3 月 17 日的投票后,MKR 持有人接受 USDC 作为第三种抵押物。 12 月 17 日,流通中的 SAI 有超过 50% 的已成功迁移到 DAI。2 月下旬之前 SAI 到 DAI 的迁移一直表现良好,然后停滞,之后 DAI 的总供应量出现了下降。DAI 供应量的大幅下降主要是由于 ETH 价格下跌引发的清算导致的。

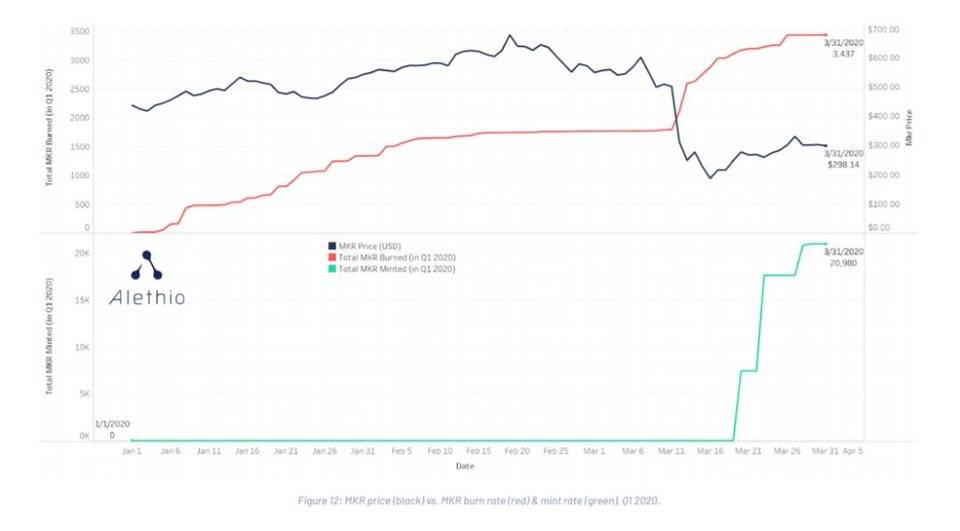

下图显示了以美元计价的 MKR 价格以及 MKR 销毁率。随着 3 月 12 日 ETH 价格下跌,清算量突然激增导致原先稳定的 MKR 销毁率急剧上升。MKR 销毁量的增加是由于使用清算的 DAI 来购买并销毁 MKR。不过交易量并不足以保护 MKR 价格免受下跌(从 3 月 11 日的 500 美元降到 3 月 16 日的 200 美元)。

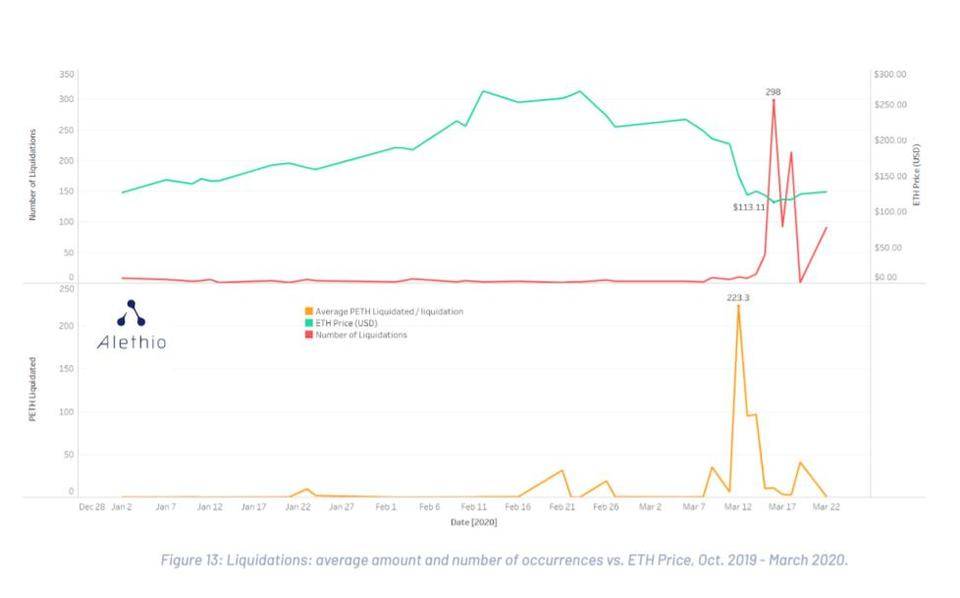

下图展示了清算数量与 ETH 价格之间的相关性。从历史上看,清算总数(红色)的最高点与 ETH 价格(绿色)的下跌相吻合。不过,清算的数量并不总是与 PETH 的清算数量成正比(橙色)。

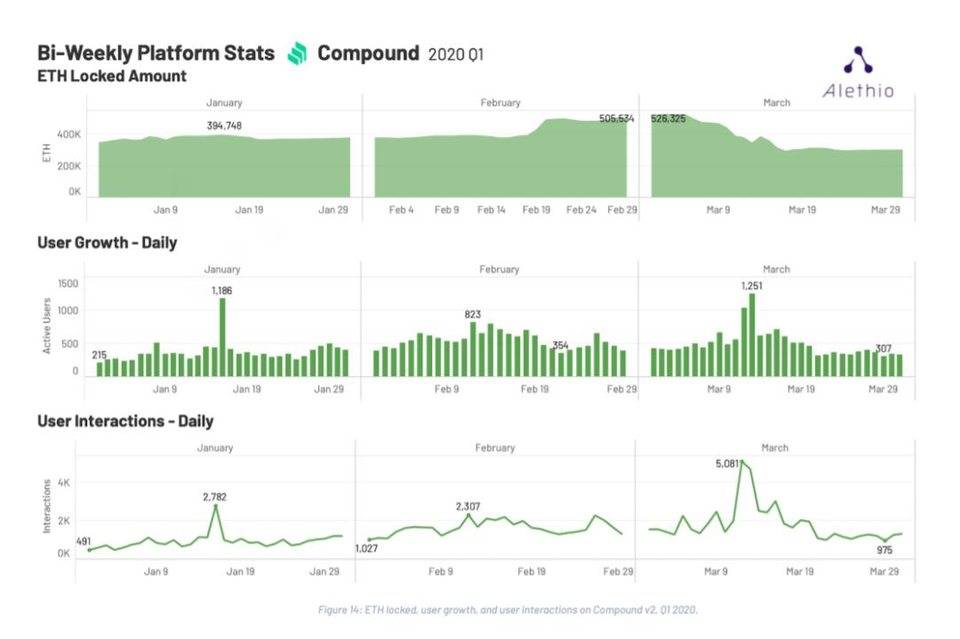

导致 Maker 平台动荡的原因是错误的预言机价格和严重的网络堵塞,使得可以出价 0 元来竞拍抵押的 62000 个 ETH (价值约 700 万美元)。 通常 Maker DAO 清算的运作方式是,如果锁定的 ETH 抵押物的价格低于未偿还债务价格的 150%,Keeper 可以拍卖债务,并加收 13% 的清算费用,剩下抵押物退还给借款人。借款人可以保留他们借出的 DAI,因此损失应该仅相当于 13% 的罚款,加上已支付的稳定费,以及引发最初清算的 ETH 价格波动的风险。但是 0 元拍卖导致借款人损失掉他们大部分的抵押物。 Compound v2 Compound v2 于 2019 年 5 月推出,是 Compound DeFi 平台的下一个迭代版本。在此之后,正如平台中锁定的 ETH 数量和用户量所示,Compound v2 在 DeFi 生态系统中发挥了重要作用。 3 月中旬的市场崩盘严重影响了 Compound 中锁定的 ETH 数量。3 月 12 日之后的一周内,锁定的 ETH 从 3 月初的 52.6 万个下降到 3 月 17 日的 29.5 万个,降幅达 43%。除了对锁定的 ETH 带来重创之外,用户量和交易也停滞不前或有所下降。从这一季度开始,用户量和交易量大致回到了 1 月下旬的水平。

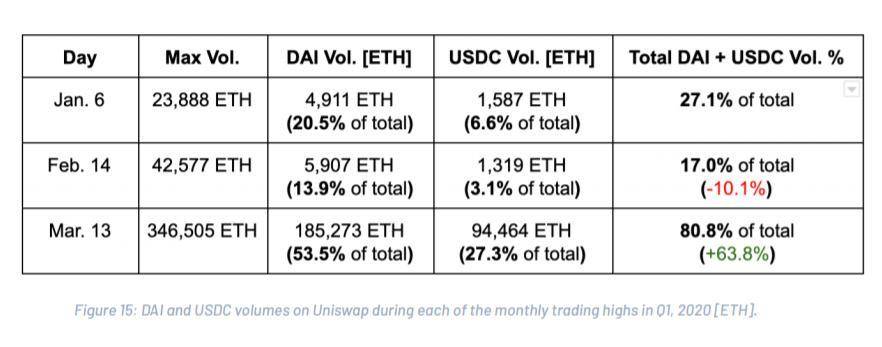

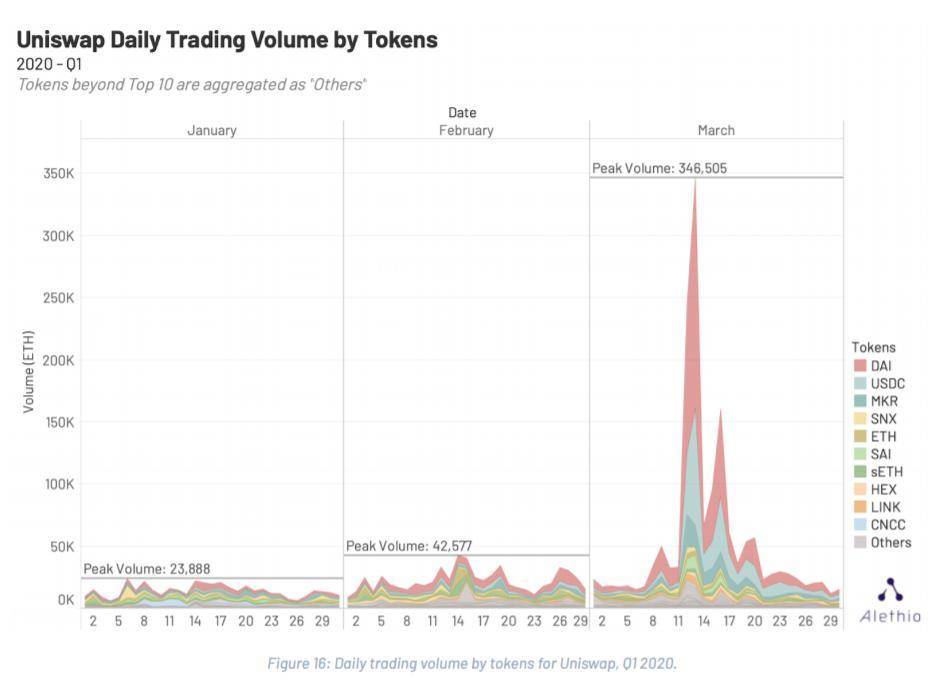

Uniswap Uniswap 在 2019 年末成为去中心化交易市场的领导者,并在上个季度巩固了自身地位。2020 年第一季度,Uniswap 上总共交易了 270 万个 ETH / WETH,仅在 3 月 13 日的交易就占到了总交易量的 13%。尽管对于以太坊生态来说那是艰难的一天,但对于去中心化交易所来说是重要的时刻。在 24 小时内,Uniswap 平台上成交的 ETH 数量是 2 月份高点的 8 倍。 特别值得注意的是,在三月份的市场动荡期间,稳定币的交易不断增加: 1 月 6 日( 1 月份最高的交易量),当天交易量的 27.1% 是 DAI 和 USDC。2 月 14 日( 2 月份最高的交易量),当天交易量的 17.0% 是 DAI 和 USDC。3 月 13 日(黑色星期四之后的第二天,当天交易量的 80.8% 是 DAI 和 USDC。

3 月 13 日稳定币交易占主导地位证明了这一普遍的假设:大多数投资者(至少在去中心化交易所上)是通过尽可能快地兑换为稳定币来保护自己的加密货币投资。这是 DAI 和 USDC 交易占比飙升的原因。

展望未来:2020 年的 DeFi 观察点:锁定的 ETH 2020 年第一季度的后两个月锁定的 ETH 减少,明显偏离了已经持续了一年多的上升趋势。尽管有了这样的减少,但基本上只「缩水了」四分之一,与 2019 年末锁定的 ETH 数量差不多持平。我们预计,在 bZx 和黑色星期四的冲击后,随着人们继续使用 DeFi,这一数据的上升趋势将恢复正常。 关注点:DeFi 保险 对于以太坊生态,DeFi 第一季度的表现是重要的。bZx 和黑色星期四事件揭示了 DeFi 中一个重要组成部分日益增长的重要性:保险。特别是 Nexus 和 Opyn 这两个协议,它们向 DeFi 消费者展示了保险类别的复杂性和多样性。Nexus 是一家更专注于智能合约漏洞的公司。Opyn 是一个在 2 月 12 日启动的保险平台,就在 bZx 首次事件的前几天,其将保护范围从技术风险扩展到了「金融风险(例如流动性危机)」。 在 bZx 和 MakerDAO 事件之后,人们担心项目是否会因为风险导致生态系统发展放缓。不过 Nexus 和 Opyn 起到了抵消作用,并为用户提供了一种保护自己免受协议潜在漏洞影响的方式。 来源链接:mp.weixin.qq.com —- 编译者/作者:区块链研习社 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

Alethio:bZx 事件和黑色星期四对 Maker、Uniswap 等 DeFi 协议的影响

2020-04-18 区块链研习社 来源:链闻

LOADING...

相关阅读:

- 可口可乐和以太坊DeFi2020-08-05

- 去中心化交易平台dYdX推出以太坊结算的永久合约2020-08-05

- 以太坊和Reddit:5天挑战2020-08-05

- 以太坊基金会将雇用内部安全团队以推出ETH 2.02020-08-05

- 时时解币:8.4比特币冲高回踩以太坊接着空?2020-08-05