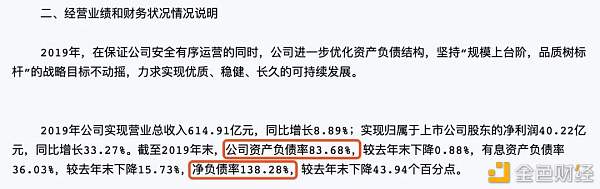

终于跨入2000亿销售额阵营的阳光城(SZ000671)将于4月24日披露2019年财报,此前1月20日阳光城披露了2019年全年业绩快报来看,实现营收净利双增长。 但从阳光城实际经营状况来看,业绩数据表面光的背后,其资产结构并不健康:资产周转率低,变现周期长,融资成本高,偿债压力明显。 2019年营收净利增速下滑 根据2019年业绩快报,阳光城全年销售额达2110.31亿元,同比增长29.58%,也算迈入2000亿销售额俱乐部。 凭借良好的销售业绩 阳光城全年营收达614.91亿元,同比增长8.89%;营业利润69.53亿元,同比增长8.08%;归属于上市公司股东的净利润40.22亿元,同比增长33.27%;基本每股收益0.99元,同比增长50%。 相较2018年,当年全年营业收入为564.7亿元,同比增长70.28%;实现归属于上市公司股东的净利润30.2亿元,同比增长46.36%。 也就是说2019年阳光城的营业收入增速其实下滑了61.39%,归属于上市公司股东的净利润增速也下滑了13.09%。 经营效率不高在业绩报表上的表现,越来越明显。 借新还旧 房地产是一个高负债行业,先融资,再拿地,盖楼销售后还债,剩下的就是利润,典型的杠杆行业。 因此保持一定的负债规模有利于保持房企的成长性,增加利润空间。 但如果负债规模过高,甚至出现资不抵债的问题,房企的经营性风险就会被成倍放大。 然而,阳光城就是这样一家负债结构并不是很健康,可能存在经营性风险的房企。 资产负债率因为会将尚未交付的楼盘充当预收账款计入资产负债表,因此在用资产负债率判断企业负债结构的时候,应该辅之以净负债率。 净负债率的计算公式为:(有息负债-现金及等价物)/净资产,能直接反映企业的负债结构。 具体来看,截止到2019年12月31日,阳光城资产负债率为83.68%,此前也一直处于80%左右,超过67%的行业均值,意味着阳光城负债规模较大。 而净负债率高达138.28%,虽然较去年下降了43.94个百分点,但仍高于92.5%的行业平均水平,相比之下,万科的净负债率只有33.9%。

图片来源:阳光城2019年业绩快报 至于2019年全年的负债规模,根据其2019年半年报中的1121亿元的有息负债,以及2019年超3000亿元的拿地规模推算,阳光城2019年全年的负债规模大概率只增不减。 面对增长的债务规模,阳光城通过借新还旧来解决。 3月24日,阳光城发布公告称已经获批发行规模不超过80亿元的债券资格,并于4月20日发行了第一期不超过30亿元的债券。这期债券融资,将全部用于偿还公司债务。

图片来源:阳光城披露公告 现金流表面宽裕,实则紧张 除了债务规模庞大,阳光城的实际经营效率也不算高,现金流相当匮乏。 房地产企业的现金流一般包含账面可支配现金,比如银行存款、活期理财等能随时支取的钱,又叫流动资产; 另一部分则是房企的待售楼盘,反映到财务报表就是可变现的存货,或者说预收款,而存货周转率的高低则直接反映了房企的变现能力。 对于可支配资金,可以用流动比率来衡量,这个值越高,流动资产越充裕,现金流情况越好,偿债能力越强。 目前行业平均流动比率为2.0,但根据阳光城2019年三季报数据,其流动比率为1.54,低于行业平均水平,说明阳光城在同行业中,偿债压力是比较大的,现金流情况并不乐观。

图片来源:阳光城三季度财报 虽然三季报中,阳光城的货币资金(含受限资金)达到443亿元,足以覆盖314.42亿元的一年内到期的有息负债,但从阳光城贯彻碧桂园的“高周转”的快销模式来看,阳光城的实际可支配现金并不多。 “高周转”模式就是一个字“快”,快速拿地,快速盖房,快速完成销售,资金快速回笼。 这种操作模式下阳光城需要充足的现金流储备(主要是外部融资和自有现金流),以确保拿地方面的资金优势,以及原材料采购等方面的现金流稳定。 也就是说阳光城虽然账面现金足以覆盖一年内到期的短期负债,但其高周转的经营模式,意味着它的现金流受限程度较高,实际可用于偿债的资金并不多。 更加雪上加霜的是,阳光城的存货周转率和应收账款周转率更是大幅低于行业平均水平,经营效率不高。 存货周转率主要用来反映存货的周转速度,周转率越高意味着企业变现能力越强,存货周转速度越快。 应收账款周转率主要用来反映应收账款的回收速度,这个值越高,意味着企业收账速度越快,坏账率越低,现金流也就越充沛。 具体到阳光城,因为年报还未披露,我们可以从2019年半年报来判断其存货周转率和应收账款周转情况。 根据半年报数据,阳光城截止到2019年6月30日的存货周转率为0.1,而行业平均水平为16.3;应收账款周转率为23.8,行业均值为88.3,这两项指标的行业偏离度均超过50%。

图片来源:新浪财经鹰眼预警 这意味着阳光城的大量存货很难快速变现,也意味着阳光城坏账风险较大,需要计提更高比例的坏账风险备付金,而这笔钱是要从公司现金账户里出,这让现金流本不充裕的阳光城,更加雪上加霜。 所以说,阳光城的现金流充裕程度其实不高,对数百亿的有息短期负债很难100%覆盖。 而大幅低于行业均值的存货和应收账款周转率,也预示阳光城经营效率低下,资金回笼速度较慢。 存货规模占比超50% 还有一个问题值得关注,阳光城存货规模占公司总资产比例超过50%。 根据阳光城三季报数据,截止到2019年9月30日,其存货规模达1805.3亿元,占总资产比例达58.18%,占比过高。 对房地产企业而言,存货大部分情况下是指尚未完成的楼盘,以及已经完成交付但还未售出的楼盘,可以理解为可变现资产。 但这类存货受市场波动影响较大,比如房地产行业不景气,存货减值5%,1000亿元的存货就相当于要亏损50亿,当然,如果行业处于升势,存货增值5%,则能多赚50亿。 但从当前房地产行业大环境来看,政策面、基本面均处于寒冬状态,别说存货增值,存货不减值就很不错了,这对百亿市值的阳光城而言,存货减值压力较大,存在一定的经营性风险,值得投资者注意。 融资成本高企 从房企融资成本的高低,可以辅助判断资本市场对该企业的投资定价,融资成本越低,意味着市场越看好该企业,愿意以更低的利息为其提供贷款。反之,融资成本越高,也就暗指其投资价值越低,市场向其出资借款意愿不强,需要其支付更高借款成本。 中访网财经此前曾报道过阳光城2019年上半年的利息成本,其上半年的财务费用中利息支出达到3.14亿元,实际资本化利息高达188亿,而2019年1-6月份借款年化利率为7.72%,高于6.44%的行业平均融资成本。 而且从阳光城最新发行的30亿债券来看,其票面利率也超过了7%。 阳光城融资成本高,可见一斑。 融资成本较高的原因一方面在于融资渠道较少,只能选择相对高息渠道,另一方面在于市场对其提供资金的意愿不高,需要企业以更高的利息来获得资金。 这两点原因也都指向一个方面:资本市场可能已经认为向阳光城提供资金是一项风险较高的行为,对偿债能力表示担忧,需要阳光城支付更高的利息来摊薄市场的借款风险。 所以,对于阳光城,你觉得它还有多大的投资价值呢? -END- · 欢迎转发评论 · —- 编译者/作者:观点财经 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

阳光城:变现能力疲软现金流表面宽裕实则紧张

2020-04-22 观点财经 来源:区块链网络

LOADING...

相关阅读:

- 终于定了《八佰》19天后上映票房有望冲击15亿华谊兄弟有救了?2020-08-03

- 公安部指挥破获“Plus Token平台”网络传销案 涉案金额逾400亿元2020-07-30

- 金果子数据:10家交易所USDT钱包近24H净提现3.34亿元...2020-07-25

- 蚂蚁计划沪港两地同步上市市值或达1.5万亿元2020-07-22

- 产业区块链一周动态丨蚂蚁集团计划上市,苏州成立10亿元区块链基金2020-07-20