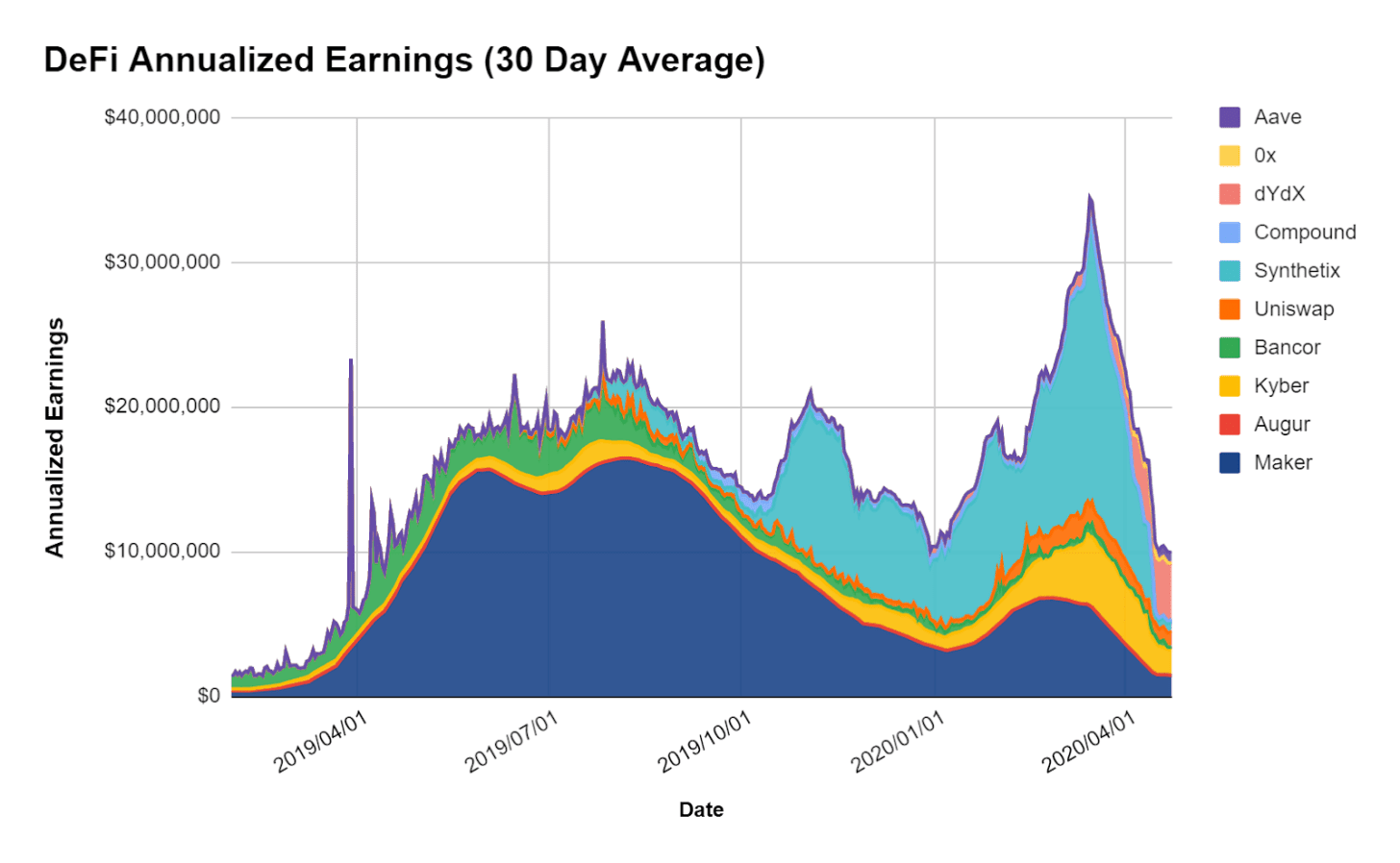

虽然很难定义大多数加密货币,去中心化金融或DeFi的内在价值,但令牌似乎是一个重要的例外。 正如Fitzner Blockchain Consulting的分析师Lucas Campbell在他的Bankless博客条目中所解释的那样,许多分散式金融协议都可以被视为具有明确收入来源的产品。 例如,制造商(MKR)通过其借贷平台收取的利率赚钱。同样,去中心化交换协议(如Bancor(BNT)和0x(ZRX))也会收取交易费。 将收入与代币联系起来的经济学是多种多样的,但可以概括为基于消耗供应的系统,例如MKR,或者总结为代币持有者获得更多代币奖励的系统,例如ZRX。 然后,分析师比较了自2019年以来每种协议的收入。 厂商失地 从2019年中开始,Maker的利率付款占DeFi收入的绝大部分。发生这种情况的主要原因是该协议努力维持DAI钉住汇率制,短期内利率飙升至20%以上。 到下半年,多重担保Dai的推出,Dai稳定率的推出和黑色星期四事件的出现,大大降低了该协议的有效收入。

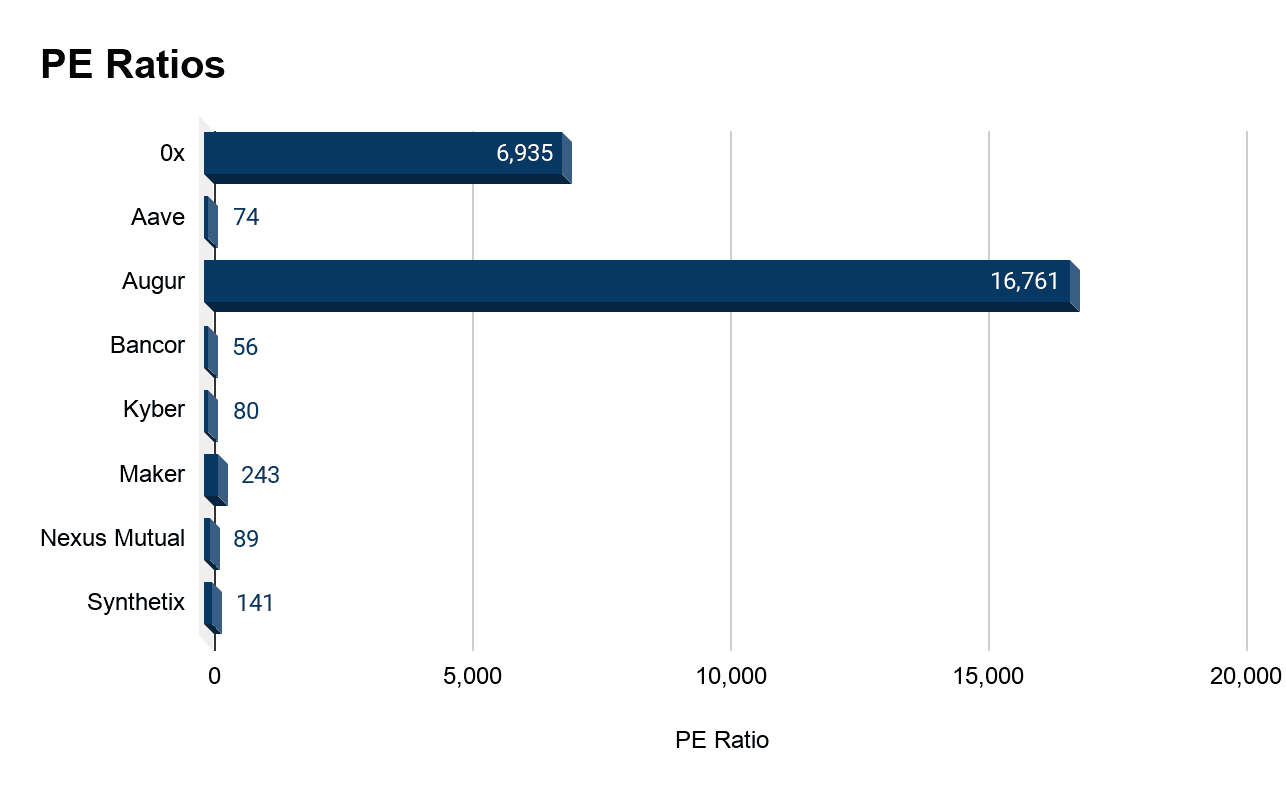

来源:无银行,令牌终端 此后,诸如Kyber,Synthetix和dYdX之类的协议所占份额相对较大,尽管近几个月来DeFi的总体收入有所下降。 高估和低估的协议 查明项目的特定收入可使分析师重新引入一些用于评估股票价格的指标。 最简单的衡量标准之一就是市盈率,即PE,它可以将股票的价格与其在公司收益中的相对份额进行比较。 考虑到DeFi的情况,股价成为代币价格,而协议的收入位于分母中。

资料来源:无银行 在带令牌的DeFi项目中,有两个明显的异常值:Augur(REP)和0x,比率分别为16,761和6,935。 相比之下,福特的本益比为9.05,Facebook为28.7,特斯拉为198。后者代表着炒作,投资者希望该公司在未来几个季度实现巨大的增长。 在同行中被低估的项目是Bancor,比率为56。该值与某些科技股一致,后者的PE比率通常高于成熟的工业公司。 总体而言,许多DeFi项目的估值是其协议收入的三位数,其平均值非常接近传统市场中的平均值。但是,Augur和0x似乎与它们的使用情况指标完全脱节。

—- 原文链接:https://cointelegraph.com/news/traditional-stock-market-valuation-techniques-reveal-overvalued-defi-projects 原文作者:Cointelegraph By Andrey Shevchenko 编译者/作者:wanbizu AI 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

传统的股票估值技术揭示了高估的DeFi项目

2020-05-15 wanbizu AI 来源:区块链网络

LOADING...

相关阅读:

- 11:35更新红包 || 如果让你在区块链网络上买下一套“房”,你觉得可能2020-08-05

- 逆势成长,开创区块链合约新纪元的Alokex交易所,究竟有何魅力?2020-08-05

- Aave 将在新代币 AAVE 取代 LEND 之前的借款手续费降至 0.00001%2020-08-05

- 加密货币衍生品创造新纪录,以太坊期货创下历史新高,芝商所未平仓2020-08-05

- “FilecoinLaunchpad”加速器正式启动2020-08-05