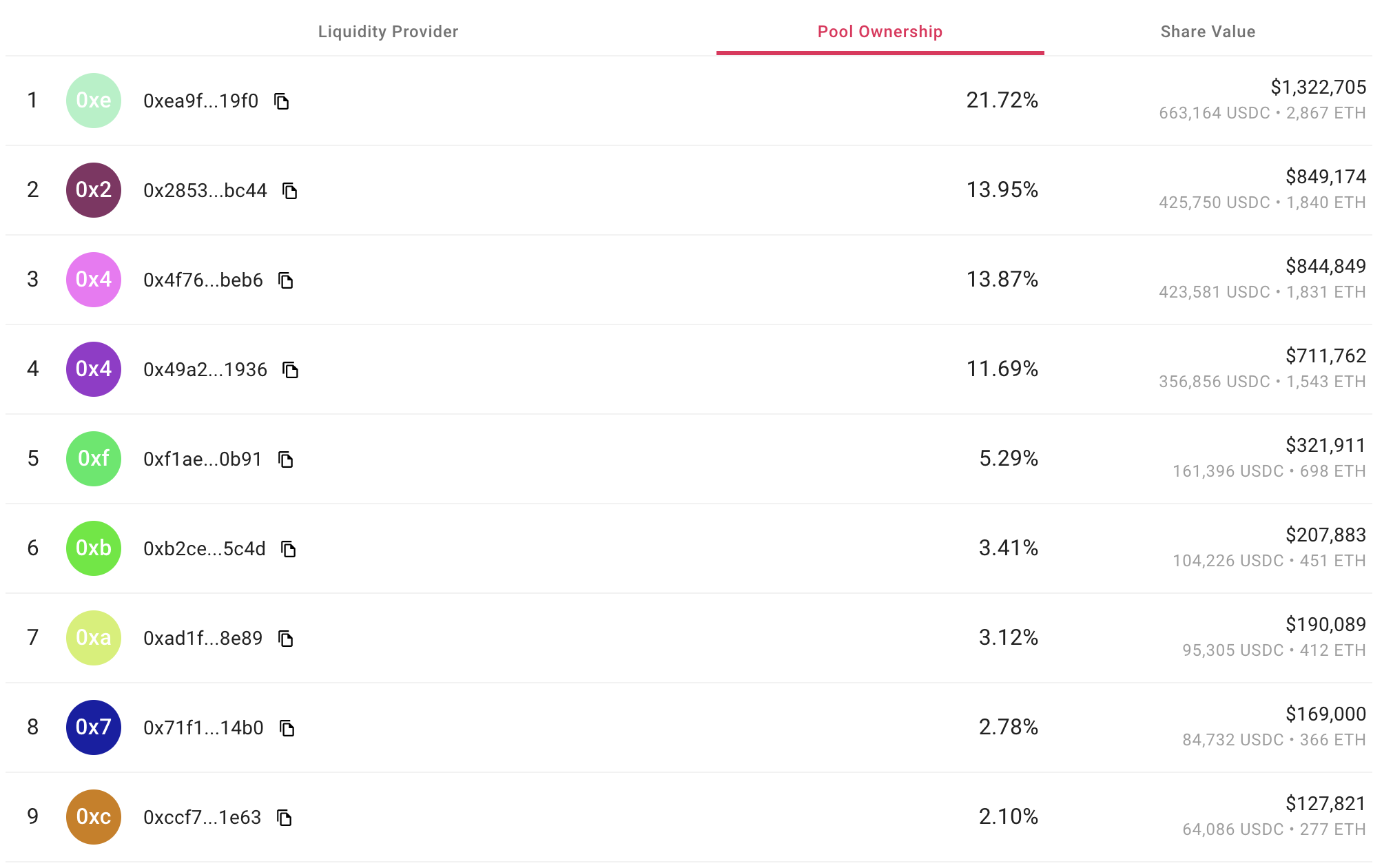

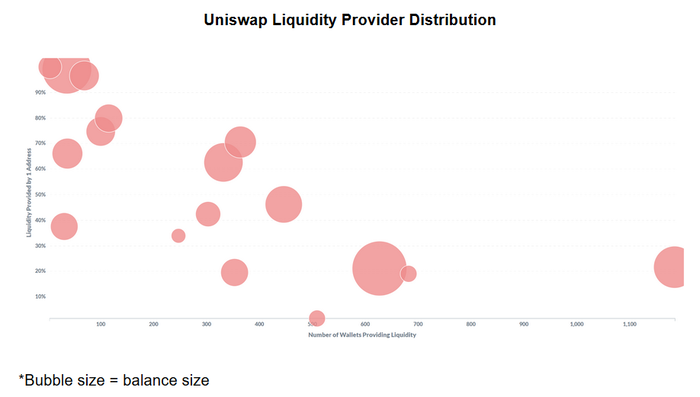

Uniswap 无疑是目前领先的自动化做市商(AMM,Automated Market Maker),相比其他 AMM 具有明显的整合和流动性优势。 在 AMM 中,流动性具有自我增强的反身性——流动性增加导致价格滑移减少,价格滑移减少会带来更多的交易,而更多的交易能够提供更多的费用,进而吸引更多的流动性——如果从这个角度的话,似乎 Uniswap 会比其他 AMM 更早进入正向循环。但我很难就此相信剧本会这样简单地进行,最终一个单一协议拥有足以主导整个市场的流动性。我看到聚合型 DEX、稳定币专用 AMM 以及其他可定制 AMM 也在兴起。那么,自然而然地,这让我思考一个问题—— Uniswap 的护城河(虽然现在可能还谈不上护城河)是否坚固?或者说,有哪些可能会出现的缺口?目前,Uniswap 是锁定流动性最多的 AMM,这似乎也意味着它的流动性最好。但深入思考就会发现,我们不能仅以协议锁定的总价值去评估协议的流动性,还要看一个流动性池中独立流动性提供者(LP,Liquidity Provider)所有权份额的分布。通过查看独立 LP 所有权份额的分布,我们能够估算协议在短时间内可能失去的流动资金量。  比如在 Uniswap V1 中,ETH-USDC 流动性池中,最大的流动性提供者所占的份额约为 20%,这意味着该流动性池有可能在一分钟内失去 20% 的流动性。  根据 Nansen.ai 的数据,Uniswap V1 流动性池中的份额分布如上。可以看到,大部分流动性池都有一个单一持有较大份额的 LP,有些甚至达到了90% 以上(如 ETH-UMA,ETH-sETH)。所以整体而言,Uniswap 流动性池的结构目前并不理想,或许是其护城河潜在的缺口之一。另外,在吸引 LP 注入流动性的方面,Uniwap 能够提供的仅为交易手续费的回报。但从 LP 的角度,我们并不单纯地以 LP 手续费回报去衡量不同的协议,因为每个协议相关的风险有很大不同,甚至收益结构也不同。每个 LP 都有不同的风险状况和长期偏好。现在有 Balancer 这样的协议提供流动性挖矿,LP 可以根据它们提供流动性的份额获取其 BAL 治理通证。这给 LP 提供了不同的选择——只要手续费收益,可以挖矿后卖出 BAL;长期看好协议的发展可以持有 BAL。额外收益对争夺流动性的竞争可能相当有效;BAL 通证可能吸引对 AMM 增长长期看好的潜在 LP,这是 Uniswap 无法满足的需求(没有通证)。这里的例子仅用于指出 Uniswap 护城河另一个潜在的缺口,不代表我更看好 Balancer。Balancer 否能从 Uniswap 争夺用户是另一个复杂的问题,包括交易 gas 费、易用性、流动性提供方式的差异、如何对比回报等等,我尚未做深入考察。后续,我将对 AMM 的发展保持观察,深入考察包括 Balancer 在内的更多 AMM 项目,感兴趣的读者可对本专栏保持关注(欢迎大家关注我微信公众号「马烈视界」,在那里我会发布更多内容)。 —- 编译者/作者:马烈 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

Uniswap 护城河的潜在缺口

2020-06-03 马烈 来源:区块链网络

LOADING...

相关阅读:

- AMPL正当时!2020-08-05

- AMPL会是像BTC那样的自行车吗?2020-08-05

- 现在一枚比特币7万 十年前3毛一枚 假如十年前我买10万枚 现在会怎么样2020-08-05

- 如何参与流动性挖矿-手把手教你使用Balancer?2020-08-05

- 11:35更新红包 || 如果让你在区块链网络上买下一套“房”,你觉得可能2020-08-05