对于最近几周关注DeFi的人来说,您肯定听说过Balancer ——一种用于可编程流动性的自动化资产管理平台。 对于那些不熟悉的人,Balancer允许任何人创建多达8种资产的公共(共享)或私人流动性池,并可自定义比例权重和互换费用。 在过去的一周中,Balancer针对新发行的治理代币BAL开始了其流动性挖矿(Liquidity Mining)计划。 自首次亮相以来,Balancer的流动性,交易量和独特的LP均大幅增长. 在本文中,我们花了一些时间与Balancer Labs的首席执行官Fernando Martinelli进行了交谈,其中涉及: 为什么要进行流动性挖矿?打击BAL矿场BAL治理Uniswap Vs Balancer了解Balancer池目标用户引导流动性 由于涉及的内容太多,本文将直接进入这次访谈的提问和回答。

问:Balancer流动性挖矿最近风靡一时。设计背后的思考过程是什么?

Martinelli:通过流动性采矿,我们希望实现两个目标:去中心化和提供流动性激励。 使用BAL代币,我们的主要目标是分配协议的所有权,以使其所有权分散到足以分散目前开发该协议的公司(Balancer Labs)的地步。我们认为,分配所有权的最佳方法是将其授予工作的人们。 另一方面,如果没有流动性,该协议将无法正常运作。为了使Balancer高效,您需要大量的流动性以减轻滑点。可以通过使用流动性挖矿来解决“鸡和蛋”的问题。

您对这种流动矿场的趋势有何看法?或者创建经过优化的矿池以收集尽可能多的BAL?

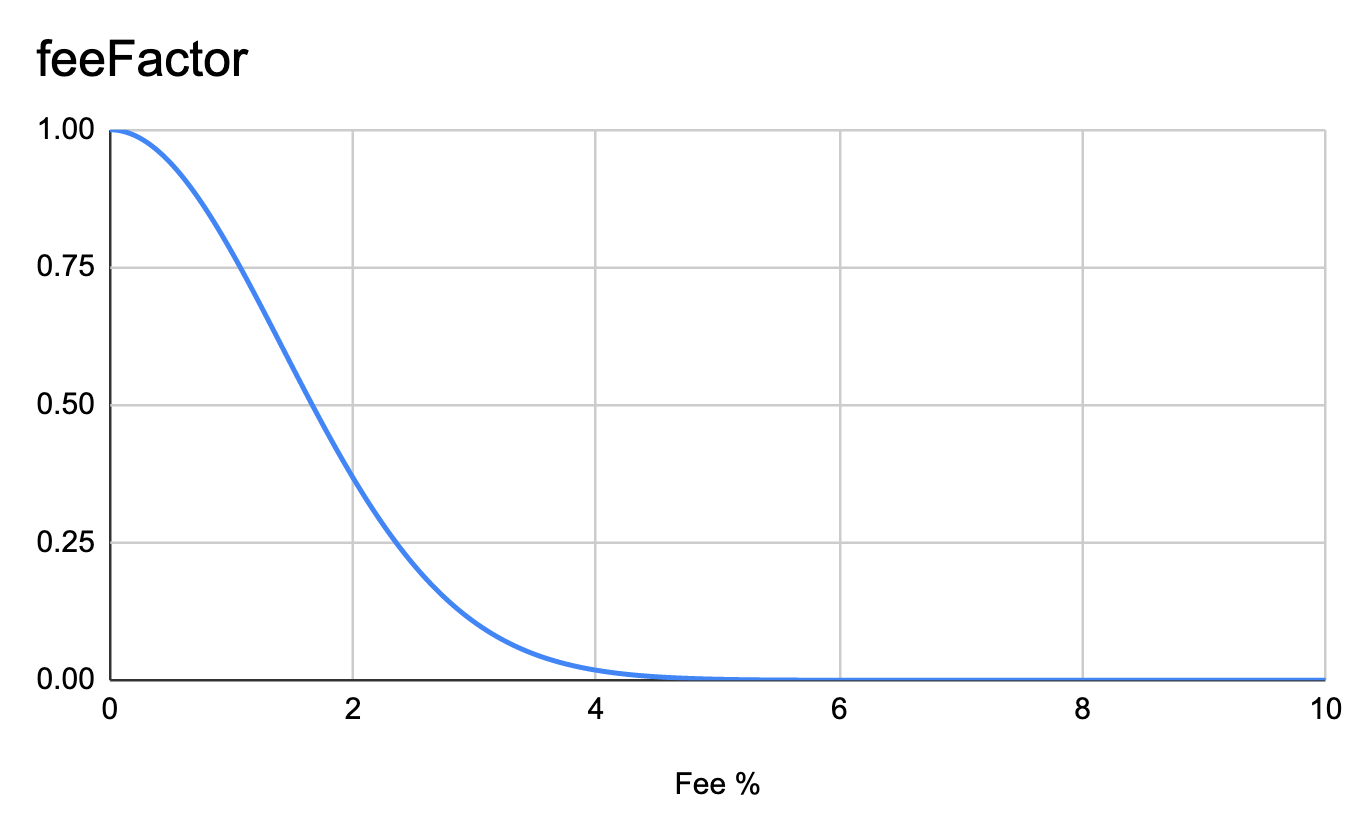

在所谓的矿场与真正为该协议做出贡献之间有一个非常主观的界限。这是主要示例之一,一旦BAL开始分发后,社区可以负责设置该线路。 我们使用的是一种feeFactor,它会以较高的BAL分配来奖励那些互换费用较低的人。尽管50/50权重提供了最有效的流动性,但使用Balancer的人最多可以将权重设置为98/2。我们看到某些池以微不足道的交易费用来设定这一权重,以此进行BAL挖矿,同时不必担心永久损失。 为了解决这个问题,社区一直在思考如何使用所谓的ratioFactor来改善流动性挖矿公式。 通过将更多的滑点与更小的BAL分配相关联,这个Factor实质上对不平衡的池进行了惩罚。

我们预计该公式会发生很大的变化,甚至一直在讨论提高ETH,DAI和USDC等重要资金池的规模,以激励对那些需要最大流动性的资金的注入。 我们甚至考虑过将wETH / sETH或DAI / cDAI等货币对的BAL奖励降低到零,因为它们存在明显的挂钩,但很小的池对交易者也没有意义。 换句话说,要使流动性发挥作用,就必须有交易需求,而根据定义,有些货币对根本没有交易需求。 随着人们尝试和利用,整个过程自然地发展了,社区将根据具体情况逐步解决这些问题。

您期望BAL以哪些方式用于治理?

一旦BAL合约在6月份部署完毕,我们预计将立即就分配等式的改进进行投票。 这也将包括我们前端列出的资产。 关于哪些代币是“骗局”存在很大的主观性,因此最终由社区来决定接受什么。 在筹款方面,我们设想对A轮融资中应该建立的伙伴关系进行投票。

顺便说一句,你们之前的种子轮的情况?融资是通过代币还是股权?或者二者的组合?

我们种子轮融资是代币和股权的组合。 所有股东均有权按比例分享属于Balancer Labs的2500万代币。 我们很开放,假设BAL分配按预期完成,那么Balancer Labs将完全消失。

关于Uniswap与Balancer的讨论很多。 您如何看待这种比较?

Balancer没有试图与Uniswap竞争或从中抢夺市场份额。 我非常喜欢Hayden,甚至在Uniswap推出之前和Balancer Labs成立之前就与他进行过建设性的交谈。 以我的看法,我们正在针对不同的事物进行优化。 Uniswap的流动性想要尽可能高效,并且它们为其他项目提供了一个很好的工具,使其可以与新发布的V2中的oracle一起使用。 而在Balancer,我们的目标是成为一个构建区块。 为此,事情需要灵活且可定制。 我们的私人流动性池高度可定制。 您可以在控制私有池的智能合约中编写任意逻辑,从而创建我们所谓的智能池。 我们很高兴展示RealT的智能池之类的东西——本质上是一种建立在其所有代币化房地产上的房地产指数基金——其中智能池ERC20代币代表整个指数的所有权。 我们甚至可以更进一步,并设想将智能池代币作为Maker的抵押品,使任何人都可以在不同部分之间提供流动性!

作为Balancer流动性提供者,我需要了解什么?

Balancer是Uniswap的一般化。 这意味着Balancer池可以具有与Uniswap池相同的配置(50/50的权重,费用为0.3%)。 区别在于,在Balancer,您可以控制对特定代币的任何风险敞口。 权重越不平衡,交易员需要进行互换交易并导致您的池子价格变动就越少。 例如,如果您想获得交易费,但是您非常看好MKR,请设置为75/25 MKR / WETH池来提供流动性。 这样,如果MKR像我们今天看到的那样胜过WETH,您仍然可以获得一定的交易费用,同时减少了较少的临时损失。 我将很快发布一篇博客文章,介绍Balancer流动性池的动态以及具有高互换费池子如何从本质上允许你充当一个摇摆交易者:简而言之,池中的高额费用使它能够以便宜的价格卖出高价, 并在价格变化不大时处于非活动状态(即相当于持有)! 但是,我认为AMM(自动化做市)相对于传统订单簿最被低估的方面是,有了AMM,您可以增加流动性而不必有任何担心。 这本身就是激励用户向Balancer提供流动性的一个很酷的理由。

谁是Balancer的目标用户?

Balancer的目标是流动性提供者,即那些希望抓住交易费用上涨并同时从Balancer池的自平衡属性中受益的人。我们并不专注于为交易提供最佳的UI / UX,因为交易者可以通过1Inch之类的交易聚合商获得更好的组合流动性。 Balancer的DEX方面不是我们的核心重点。

Balancer真正酷的方面之一就是流动性自举池(LBP)概念。您能概括一下这是什么吗?

本质上,Balancer允许新项目出售其代币,同时为代币持有者创造一个非常灵活的交易场所。 LBP本身就是智能池,可以使权重随时间推移而变化。任何人都可以“戳”智能池合约以更新权重并从套利中获利。有关更多详细信息,请阅读有关LPB的文章。 在接下来的几周内,我们还将为智能池推出代币工厂,为人们提供模板,以独特的方式引导流动性。

人们还要注意什么?

我们真的很高兴能推出像RealT房地产指数基金这样的智能池。我们已经看到在Balancer之上构建的其他伟大且创新的项目(例如PieDAO),并且很高兴看到这种趋势继续下去。 最后,我们是一个小团队,但我们有雄心壮志。我们目前正在招聘Solidity开发人员和全职工程师。如果您有兴趣申请,请加入我们的Discord并取得联系! 在这次访谈的最后,很明显,Fernando和Balancer Labs团队将在今年夏天掀起一阵大浪。 在撰写本文时,凭借3000万美元的累积流动性,流动性挖矿(Liquidity Mining)为这种新推出的自动化资产管理协议产生了强劲的需求。 最后,SAFG模型似乎正在按预期方式发挥作用,尽管没有经济价值,但流动性提供者仍急于使用治理代币。 本文链接:https://www.8btc.com/article/609004转载请注明文章出处 —- 编译者/作者:Kyle 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

“流动性挖矿”大火,看看这个热点的制造者Balancer CEO怎么说

2020-06-12 Kyle 来源:区块链网络

LOADING...

相关阅读:

- 一起来Fork?刚被Balancer“解封”,YFII又分叉出了YFIII2020-07-30

- Balancer Labs 发起首批生态系统基金资助提案,将提供 10 万个 BAL 代币资助2020-07-27

- 读懂 YFI 核心看点:公平发行、治理与价值捕获2020-07-25

- OKEx 即将上线 Balancer 的代币 BAL2020-07-24

- Placeholder:Balancer 凭什么吸引流动性提供者?未来将如何发展?2020-07-21