区块链有一大杀手级应用可能被我们忽略了,那就是在虚拟世界不断去实验各种“永动机”,然后通过人们一段段贪婪恐惧周期将其证伪。。

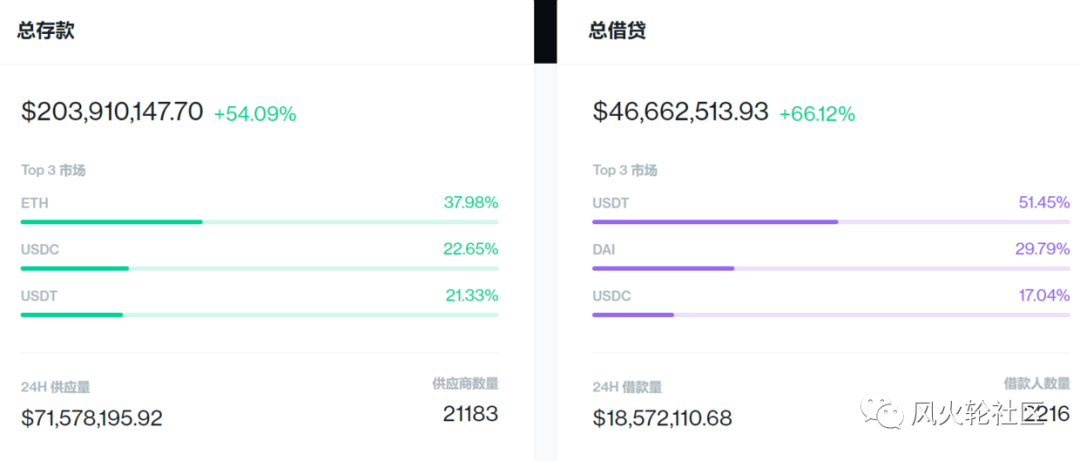

今天的首图中的这个精巧的小玩意儿叫“魔轮”,设计者幻想圆轮一侧的小球总是距离圆心更远,力臂更长,能不断压迫魔轮,使其永恒旋转下去。 这玩意儿,最初流行在中世纪,而在当今的币圈,这样的小球似乎每年都在冒出,有一看就是cx的,也有包装得精致优雅的,我们通常称它们为“token激励”和“行为挖矿”。 大家好,我是佩佩,这两天回避不了的一个话题就是网红defi平台——Compound,他家发币了,并于今日凌晨上线了一种叫“流动性挖矿”的代币分发机制,一时间引无数资金跟风追逐,平台的借贷量瞬间提升了百分之五六十:

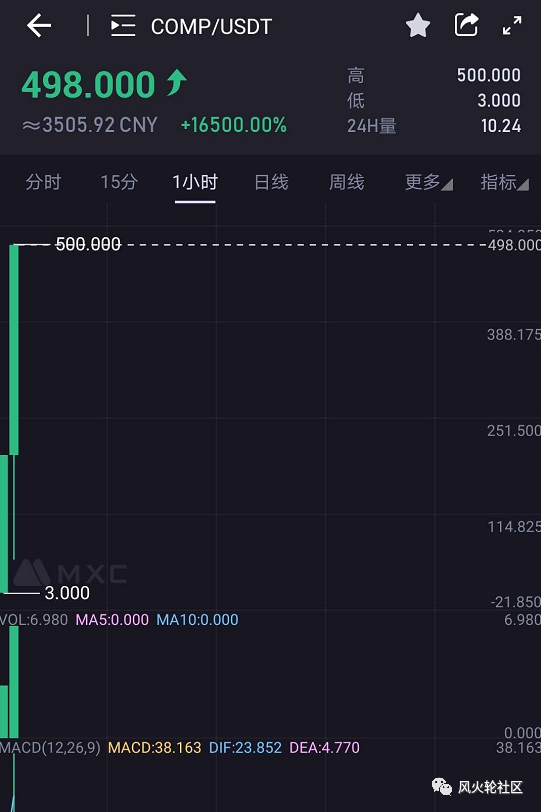

又因初始代币流通量极其有限,在uniswap和抹茶等平台也被瞬时炒高,挖矿成本顶多十几刀的comp硬是抄到500刀一枚,小伙伴们都惊呆了!

借贷挖矿机制解读 今天一早也看到很多解读,不知道吃瓜群众都弄明白没,白话来说就是: 钱算嘛,有钱就存defi,存款借款都赚币,存了借,借了存,一直撸一直爽,直到黑客找上门!(此处请按天津话来读) 所谓的“流动性挖矿”其实也就是在平台存/借钱除了正常利息,还都可以获得token激励,不仅存钱有,借钱也有,甚至还给的更多(注意:借钱在defi里都需要先有抵押的,不是空手套白狼哈)。 Compound的机制是这样,总共1千万代币,除了项目方和资本方的,暂时还剩420来万币,可以分配给公众。 这个分配呢,就采用挖矿发行,大概发行四年,换算到每一天大概是2880枚,在换算到每个以太坊区块是对应0.5个comp。 这每天不到三千个币,会按一定算法机制分配给网络中存借的用户,也就是说假如存一笔钱进来,那从下一个以太区块开始你就开始获得一个全网占比的份额,一直积累到你提取。

币具体的分配呢,目前是存款50%,借款50%,另外按不同标的的存借利率不同,会有点差别,同样价值的款项,利率高的,分配的comp会多一点。

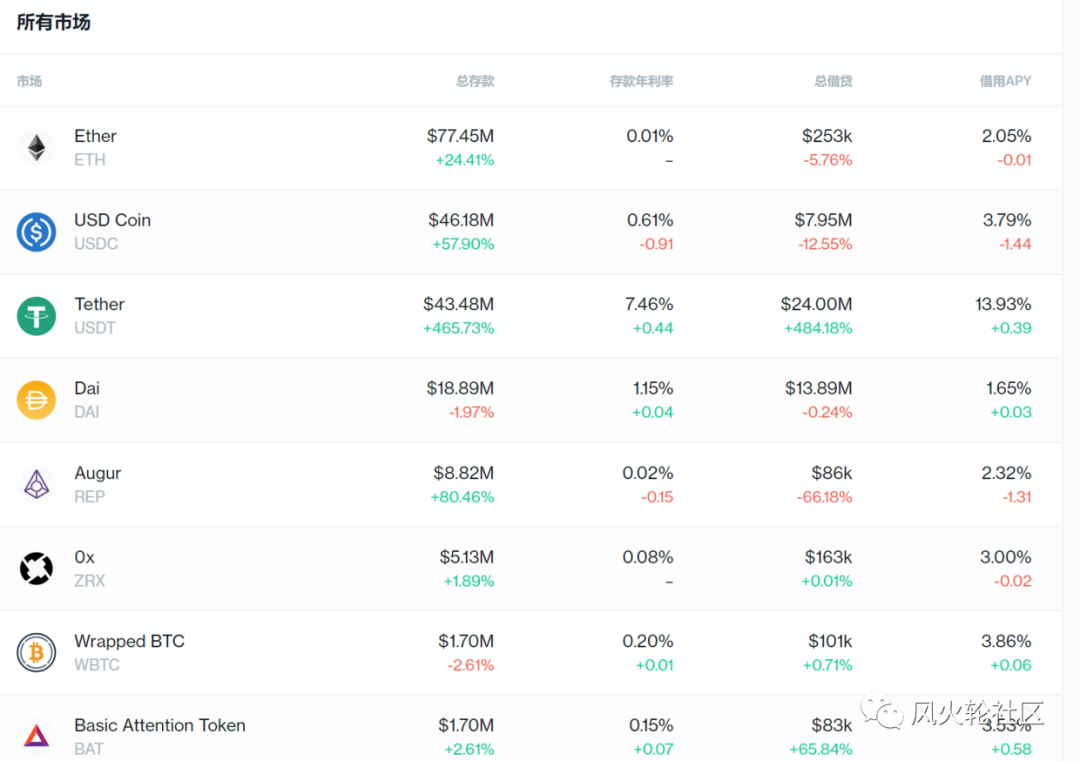

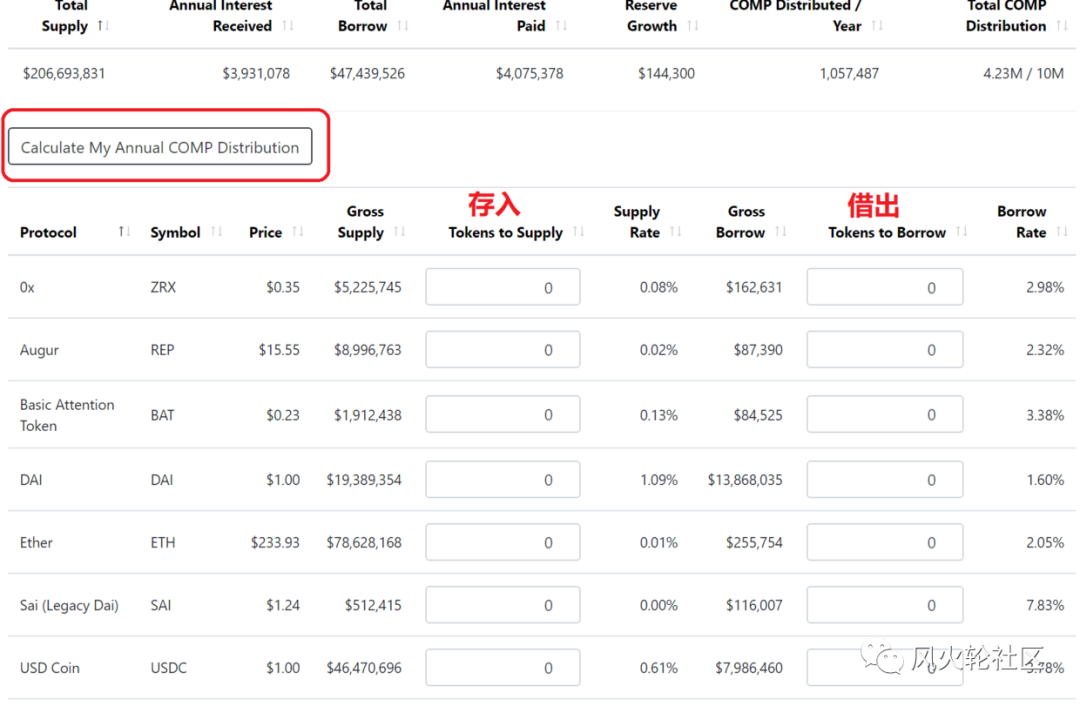

https://compound.finance/markets 上图是目前平台上各类标的的一个存借款金额和利率情况,目前是U的利率最高,所以如果你存入或借出U,相应获得的comp份额也会多一点,它这个设计也是有道理的,因为是defi平台,他家的利率只能根据平台的供需来动态调节,而利率增高的标的,说明此时需求多,那提高激励份额,可以增加供给,以使得供需平衡。 Comp挖矿到底能赚多少? 根据上述原理机制: 存款收益=平台存款利息+comp在这一段时间所获取的份额对应的价值 借款收益=comp在这一段时间所获取的份额对应的价值-借款利息

上图是Mykey工作人员今天上午晒的一张收益图,存进去10000U,到今天上午除了利息1.73u之外,差不多能领0.2COMP,如果按目前大概在100U的价格来算,还是很可观的。 这还只是存,借款可以获得的收益更高,下图是今早另一位海外老哥晒的估算:

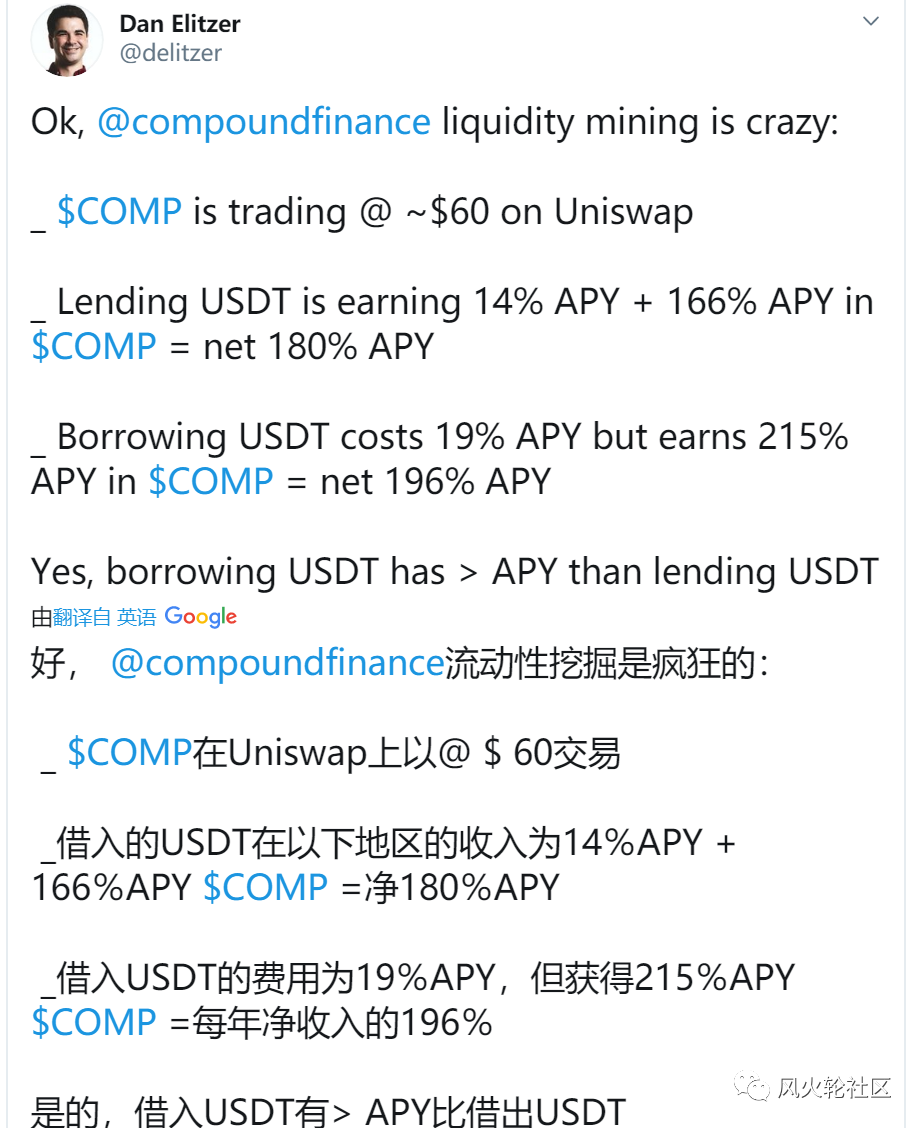

以当时60刀价格计算的,存U的年化在180%,而借U,在同一时段,就算除掉了19%的利息,还有196%的年化收益,要高于存入。 当然了,这个年化呢,看看就好,今天才第一天,来挖矿的还不多,是有些早期红利,后面这里进来的资金越来越多,来分收益的人越来越多,每个投资者能分到的也会逐渐减少,所以存贷的年化收益也会是一个逐步衰减的过程。 要实时计算这个收益呢,目前海外做了一个工具: http://www.predictions.exchange/compound/

你只要把存入借出的量填入,然后按上图中红框标识的那个按钮,就会给出一个大概的计算,像下图是对存入1000U的一个年化计算:

存入1000U,如果在外部条件不变的情况(实际是会变的),一年大概能获得10.46个Comp,按现价100刀来算年化在105.82%,同理也可以看看借出:

借出1000U,是有利息的,把这个利息换算到每个COMP上目前是7.7刀,也就是如果你借出只是为了撸币,当comp的市价小于7.7刀时,你这笔买卖就不划算了。 不过对此,也有聪明人给出了针对这种挖矿机制的超额套利玩法:

准备两个或多账户,多次做抵押借贷,因每一次都会被系统计算份额,比如抵押1000USDC可以获得750DAI,这个DAI再抵押获得562U,那这里能计算到的份额就是1312U的。 这样同样的1000U借贷能获得相比单纯存入借出几倍甚至几十倍的收益。 上图还是最基本的路数,第3步可以不用存U,把U换成USDC再反复抵押,能循环4-5遍,海外的某个第三方app对此已经计算,最大化的是四倍杠杆,COMP的收益做到单纯借入的21倍。

当然,这个最大化我们不是很推荐哈,顶多像前面那样加个小杠杆,一是上面都是理想化计算哈,实际如资金小的话这来来回回手续费就要吃掉不少收益了,另一个是哪怕是稳定币,加杠杆也难保没插针风险,而这个东西上面这些机制也看到了,是个需要长期放里面才能有收益的活儿,这夜长梦多的。。 关于comp以及流动性挖矿的评测 综合上述,别看这种好像很火,但其实撸点并没有表面上看到的大。 一个是你comp的收益是随着平台资金量增加而逐渐递减的,而它的利率又不能像资金盘那样夸张到早期几天就回本,时间长了,借贷的风险、comp价格下跌的风险都是要考虑的。 不过它这种需长期投入又不太暴利的机制也有好处就是,不会像交易挖矿那样通过短期反复挖矿快速形成泡沫,不能排除它在价格上会有几波表现。 另一个是很多人说它可能蛮适合那些本来就有长期仓位的,相当于0撸了,但这一方面取决于你对项目方的信任度,资金都在智能合约里,这和中心化的还不一样,中心化的有啥问题还可以回滚,这运气不好就真是能一失足成千古恨的。 另一方面,以太手续费的锅,决定它并不适合小资金,比如前面说的咱有钱就存defi,这种零散的存暂时还没法实现,因为小资金你随便一个操作现在就是0.5-1U的手续费,一顿操作下来你一个月利息说不定就扣没了,这里建议最好是一次性放5000U-10000U以上,而且还要是不心疼的闲钱,我只能说,太难了。。 那对于comp本身呢,项目方是希望通过这种token模式,来增长平台的流动性,借贷嘛,就是里面的币要多,数据要好看嘛,这一点目前来看是很有效,而它确实可能又打开了一个新世界的大门,想蹭热度和copy的项目已经在路上了。 但说回到我们最开头聊的“永动机”,COMP这台“永动机”的关键在于抵押借出部分的收益高于利息,有这个套利空间在,就会有资金流入,流入就有借出需求,也就相应增加了存入利息,促使更多的投资者来撸这个存息,形成正循环,特别是他家的U没有抵押借贷,供需导致常年利息偏高。 不过这个空间会一直存在下去吗? 就像这个世界上并不存在真正自然的“永动机”,因为总多多少少有一些空气的阻力,如果这个游戏最后不要玩成零和,甚至应该说负和(因为还有gas费),那一定是要有一个额外的增量市场存在,比如有真实的借贷用户或者其他需求。 那有真实的借贷用户吗?

现在增量比较多的集中在几种稳定币上,也就是上面提到的通过几个币种之间抵押套利,稳定币相对来说爆仓风险要比借贷以太小很多很多,而正常借贷是没人傻到要抵押1000U去兑换750U的稳定币出来的,所以数据面上可能是会刷出一些虚幻的估值,需要谨慎。 另外又有其他的需求吗? 这个COMP挖出来是可以直接参与投票参与网络治理的,下图是目前的投票排行榜:

虽说头牌就是明星风投,看起来甚是养眼,但这权重分配看起来项目方已然安排的明明白白了,咱得挖多少才能有点话语权呢?又有多少人挖矿是为了参与治理? comp币现在很热,但看吧,也许它会是曾经刚上线头几天的grin,或是2016年11月份的zec。。 结语 对于comp呢,还是谨慎选择,今天主要还是想让吃瓜群众了解下啥时流动性挖矿,现在defi也是火到某些国产项目都开始说为defi而生了,所以不排除未来还有类似模式产生,对相关联生态的币可能有一些短期投机机会。 不过注意只是投机机会,加密世界里也并不存在永动机,token激励解决不了一切问题,你能看到长存的标的,靠的不仅仅是那个圆心更远力臂更长的小球。 温馨提示:以上内容仅供参考,请勿直接作为投资依据,数字货币市场风险较大,还请谨慎参与! 本文作者:佩佩 风火轮社区 本文来源:风火轮社区 —- 编译者/作者:风火轮社区 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

资金都去流动性挖矿去啦!存借都能翻倍,日翻N倍的网红comp币真的可撸吗?

2020-06-17 风火轮社区 来源:火星财经

LOADING...

相关阅读:

- 「币聊Filecoin」集万千瞩目一身的Filecoin,能否顺利C位出道?2020-08-04

- ???????????? | Ξ????????????Ξ???????? ? 2020/01/212020-08-04

- Filecoin挖矿会出现垄断吗2020-08-04

- 大币网(Dcoin)即将开启大币云矿IPFS·Filecoin(瑶池)云算力第三期售卖2020-08-04

- 冻结期、锁仓期越长,Filecoin的价值会如何成长?2020-08-04