1. 图解:各类合约 1.1 反向合约 第一代永续合约产品,常见于各数字资产衍生品交易所。

1.2 正向合约 第二代永续合约产品,可见于一些数字资产衍生品交易所。

1.3 混合合约 第三代永续合约产品,首创于BitCoke交易所。

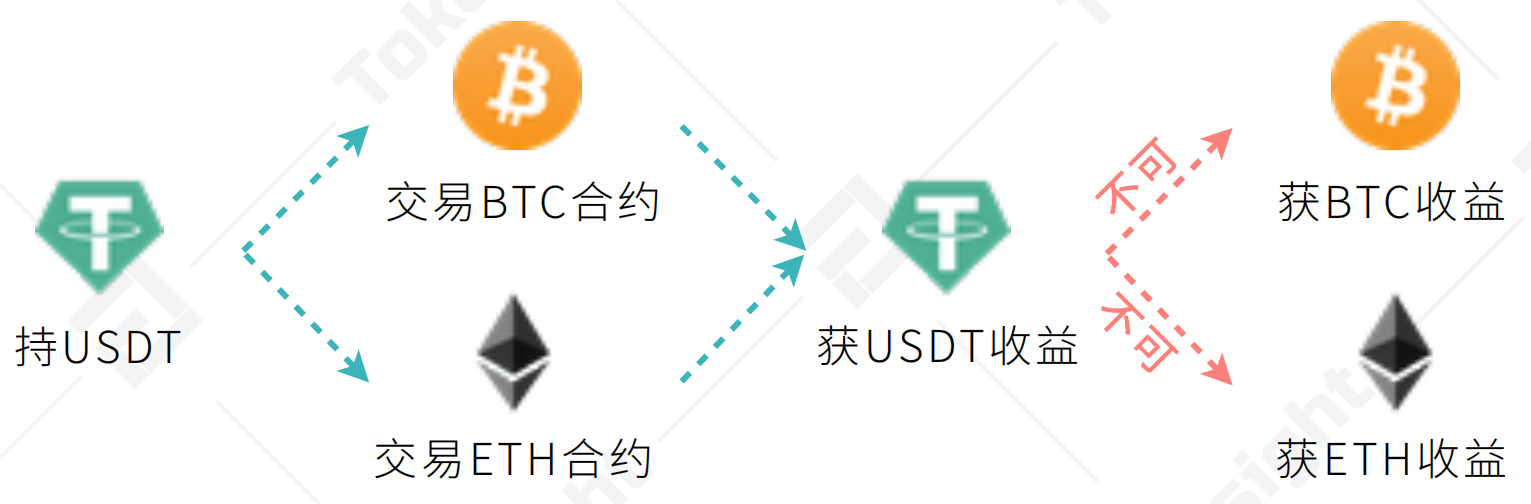

2. BitCoke混合合约简介 2.1 混合合约属于双币种合约 混合永续合约,简称混合合约。BitCoke是最先提供混合合约交易的平台,混合合约和永续合约区别在于用户持有任意一种或多种数字资产,即可作为保证金,同时交易平台上的所有合约。 优势 混合合约本质属于双币种合约,与BitMEX的ETHUSD永续合约类似,ETHUSD永续合约以美元(USD)计价,而最终以XBT结算,交易中涉及三个数字资产之间的换算。 BitCoke混合合约是以USD计价的反向合约,支持BTC、ETH、EOS和USDT四种数字资产作为“结算数字资产”充当保证金,交易平台上所有的5个合约。如用户持有ETH,即可同时交易BTC、EOS、LTC、BCH、ETH,统一用ETH结算盈亏。 混合合约为交易者提供了较大的灵活性,方便持有非BTC本位的交易者同时交易多种合约。同时也支持USDT做保证金,满足了法币本位交易者需求,融合并实现了正向合约的功能。 实例:一交易者持有并长期看好BTC,但近期ETH进入主升区间。

该交易者可选操作,来源:TokenInsight 杠杆 合约因高杠杆原因,客户可以用少量资金撬动大额投资,收益因杠杆而翻倍,但是这样的方式同时也成倍的扩大了风险。

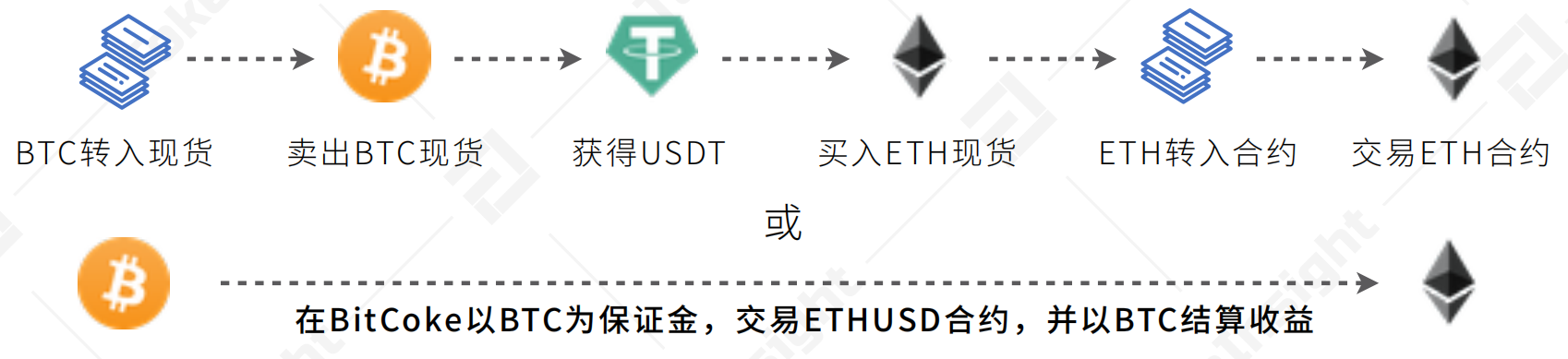

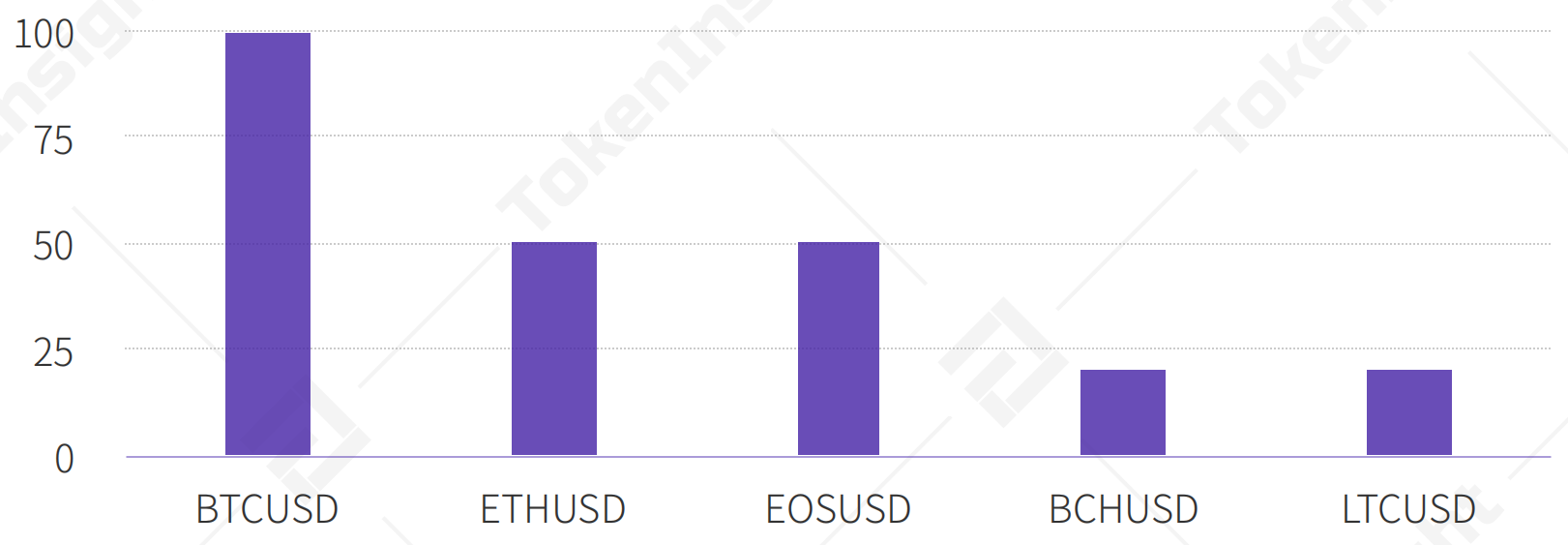

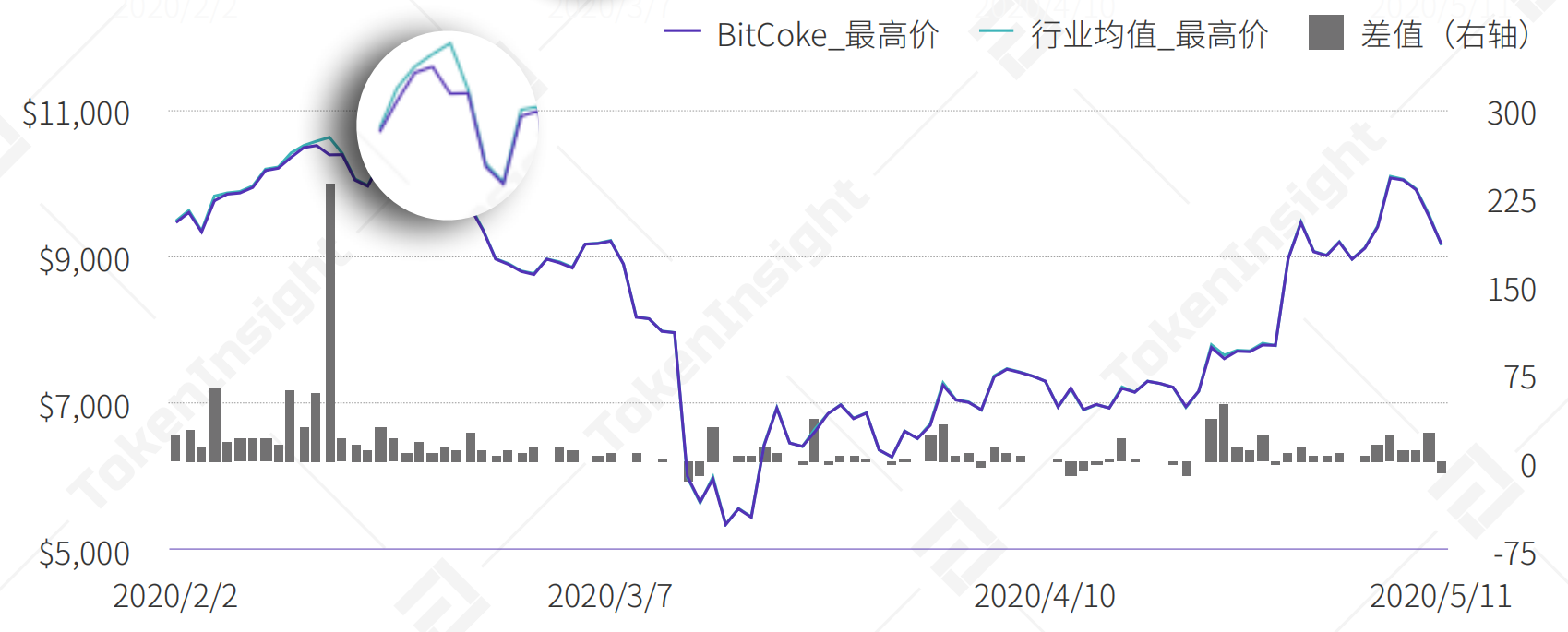

BitCoke混合合约可用最大杠杆,来源:BitCoke; TokenInsight 虽然大部分交易所都有自己的风控机制,但在行情剧烈波动的情况下很可能因未及时平仓引起爆仓及穿仓。投资者应根据自己的实际风险承受度设置杠杆,结合交易所的风控机制,提前设置好止盈止损,避免不必要的亏损。 3. 产品介绍 3.1 “针”对比 “BitCoke在75%以上时间内,“针”的长度短于行业均值[1] TokenInsight对比2020年2月2日-2020年5月11日之间,BitCoke与行业平均BTC逐日最低(最高)价格,具体结果如下图所示。其中,当差值为正数时,代表BitCoke的“针”比行业平均水平更短。 结果显示,统计期间内,BitCoke BTCUSD合约在75%以上时间内,“针”的长度短于行业均值;包括312暴跌当日和年初的价格高点。

BitCoke与行业平均BTC逐日最低(最高)价格,来源:TokenInsight [1] 行业均值为以下11个交易对的平均值: Binance BTC/TUSD Binance BTC/USDC Bitstamp BTC/USD Bittrex BTC/TUSD Bittrex BTC/USD Coinbase BTC/USD Coinbase BTC/USDC Kraken BTC/USD OKEx BTC/TUSD OKEx BTC/USDC FTX BTC/USD 3.2 指数价格机制 “贴近现货价格,谨防恶意“插针” 在大波动行情中,高杠杆的仓位如果不能及时补充保证金可能面临强平。为了防止恶意“插针”爆仓,大部分交易所已不再使用最新成交价作为强平依据,而采用现货“指数价格”。指数价格一般是采用多家现货交易所价格的平均值,避免当行情剧烈波动大幅偏离现货价格时,出现不必要的强平。 BitCoke指数价格取自7家主流现货交易所,采用动态算法实时剔除异常数据源,可靠性强,走势更加标准。

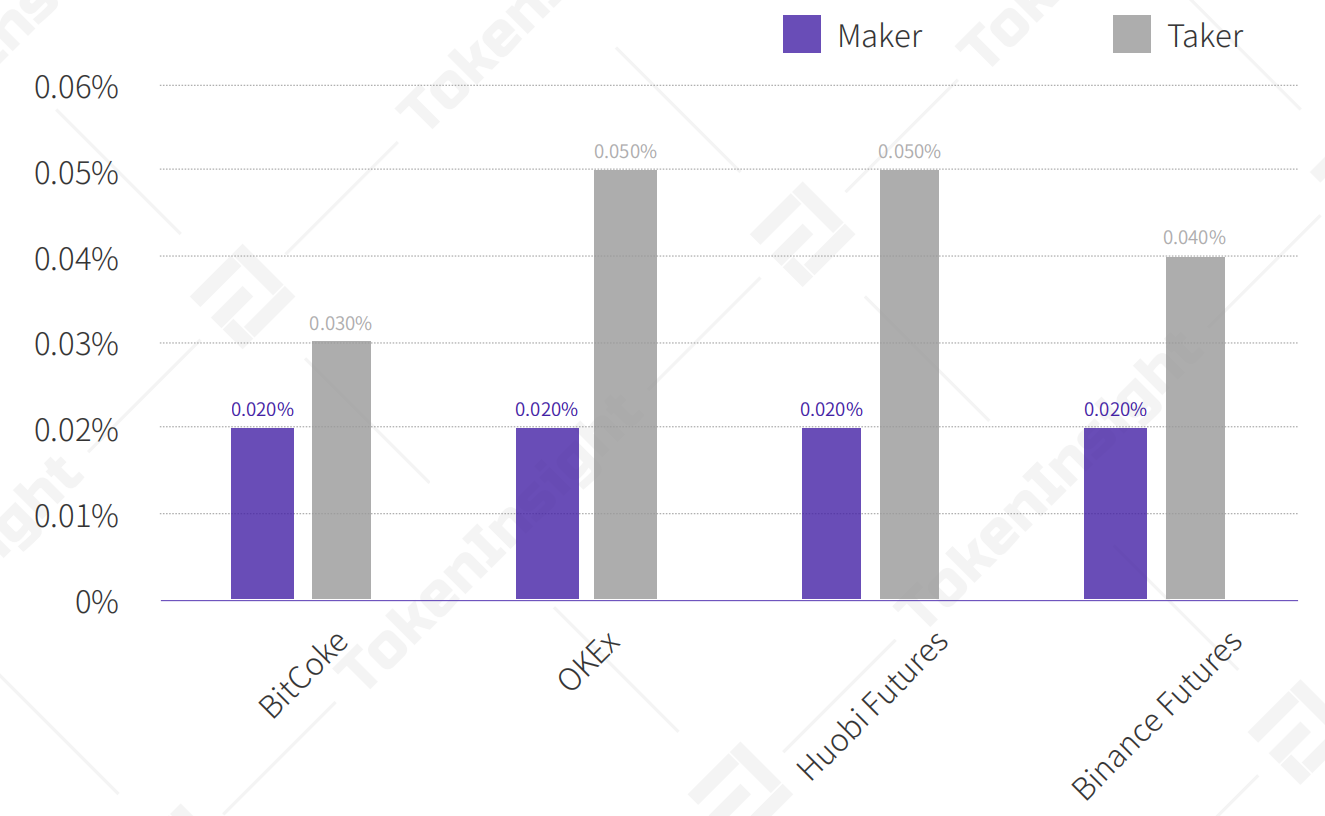

交易所永续合约指数构成参考,来源:BitCoke;TokenInsight 3.3 费率对比 “Maker费率相同,Taker费率BitCoke最低 费率是交易中必不可少的一部分,更低的费率一般情况下对于用户拥有更大的吸引力。在交易中分Maker(挂单)和Taker(吃单),由于Maker是提供流动性的一方,而Taker则是带走流动性,因而Taker的费率相较于Maker更高。

BitCoke混合合约费率,来源:TokenInsight 上图中,各交易所Maker的费率都为0.02%,区别主要在Taker的费率,BitCoke相对费率最低。 资金费用 混合合约同永续合约一样,以资金费用的方法使合约价格锚定现货价格。几乎所有交易所都是每八小时结算一次,每日三次。当用户在资金费用发生时刻持有仓位,需要向交易的另一方向收取或支付费用;若用户在当时无任何仓位,将不会被收取或支付费用。 3.4 杠杆与风险限额 “高杠杆下限额控制风险 由于数字资产市场当前投资者教育不足,部分投资者不能很好的控制杠杆的使用,因此,交易所应指引这些投资者做出更加理性的交易决策,而不是一味追求高杠杆。BitCoke根据不同数字资产种类的波动率,对最大可用杠杆进行限制。

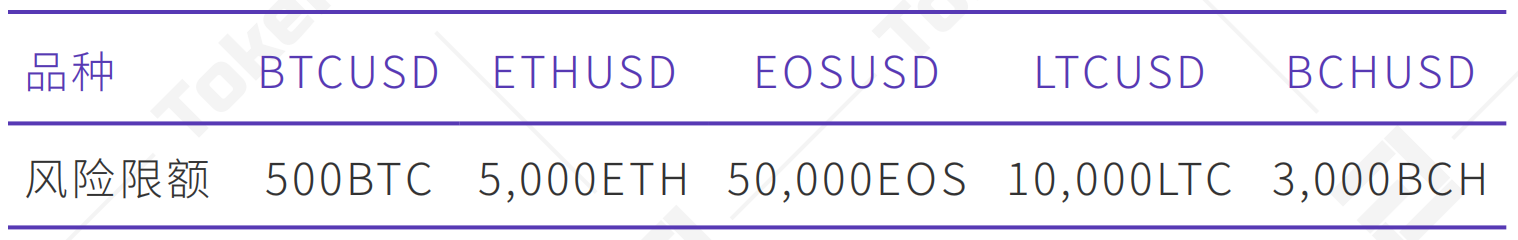

BitCoke混合合约波动参数,来源:BitCoke;TokenInsight 实际最大杠杆 = 合约最大杠杆*波动参数 如用户希望利用ETH作为保证金来交易BCHUSD合约,目前BCHUSD的合约杠杆数为20,且ETH的波动参数是0.8;则该用户在BCHUSD交易时使用的最大杠杆为:20*0.8=16。 3.5 风险限额 在市场的实际情况中,经常因为一些拥有巨大头寸的投资者遭遇强平,引起其他用户受牵连而导致自动减仓的事件发生。为使这些用户免遭此类困扰,BitCoke使用了双重风险限额,对于合约和账户都限制了额度。 合约风险限额

BitCoke混合合约风险限额,来源:BitCoke;TokenInsight 账户风险限额

BitCoke混合合约账户风险限额,来源:BitCoke;TokenInsight 双重风险限额的方式避免持仓量巨大的账户出现,从根本上解决了大户被强平导致的闪崩情况,使得市场价格更加稳定,避免大幅度的波动。 用户下单时,BitCoke的风控系统会检查用户的合约风险限额和账户风险限额,如果其中一个风险限额超出,将不被允许下单。 3.6 组合保证金 “实现盈亏相互对冲 BitCoke全仓模式下实行组合保证金系统,若仓位保证金资产一致,可用未实现收益来抵消未实现亏损,亦可作为开设新仓位的保证金。 如:在ETH作为结算币种的情况下,用户同时持有ETHUSD、BCHUSD合约多头和ETHUSD合约空头,如果盈亏对冲后依然存在浮动盈利,此时的浮动盈利可以作为保证金新开仓位。

BitCoke组合保证金之浮盈可用作保证金,来源:BitCoke;TokenInsight

BitCoke组合保证金之双向持仓只占用一方保证金,来源:BitCoke;TokenInsight BitCoke在开仓同一数字资产的双向合约时,组合保证金模式下只占用开仓较多一方的保证金,为用户节约保证金占用,提升资金利用效率。如上图所示用户持有BTCUSD合约多头$3,000和空头$1,850,组合保证金模式下只占用多头保证金。 此时强平价格也会根据净仓位计算,具体情况如下图所示。

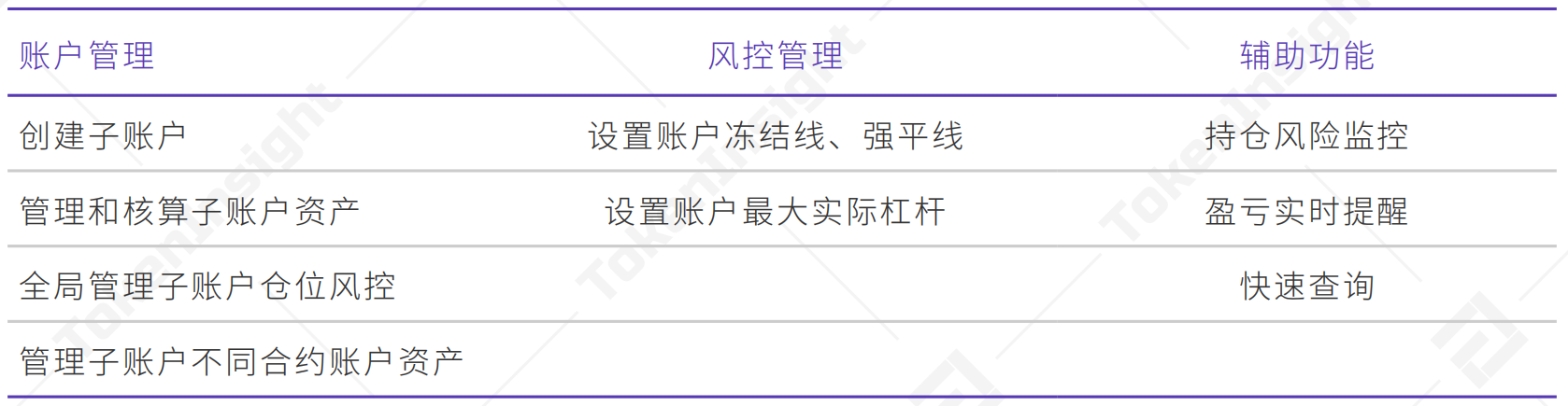

BitCoke组合保证金之双向持仓根据净仓位形成强平价,来源:BitCoke;TokenInsight 基金系统 BitCoke为数字资产衍生品交易融入资产管理功能,面向机构用户和专业投资者提供基金管理系统,采用母-子账户架构,方便基金管理人员对资金进行分仓管理和风控设置。

BitCoke基金风控系统,来源:BitCoke;TokenInsight 4. 交易实测 4.1 KYC认证 “迅速且严格的KYC程序是合规的象征 BitCoke的KYC程序需要用户上传基本信息和有效证件照片,并手持证件进行认证。实际测试发现,BitCoke的KYC审核严格,相关证件照片若有遮挡则无法通过。该KYC过程实际耗时30分钟左右,优于BitCoke官方说明的24小时。 BitCoke的KYC规则凸显严谨的合规意识:用户的交易、OTC和转账操作均需经过KYC认证后方可进行。而一般交易所通常只在OTC和出金步骤要求KYC认证。该设置有效避免不符合交易要求的用户(如未成年人)进行交易。 4.2 开仓 BitCoke提供了三大类下单方式,分别是普通单、条件单和高级单。 普通单 普通单是大多数交易者的日常下单方式,输入下单数量、价格,点击“买入”或“卖出”即下单。用户也可不输入价格,点击市价快速买卖。 条件单 条件单则一般用于突破行情。增加了触发价格选项,只有当触发条件生效时,订单才进入交易系统。 下图中条件单表示,当价格上涨到$9,800时(触发),以$9,805限价买入$10,000做多。

BitCoke条件单开仓,来源:BitCoke;TokenInsight 高级单 高级单可视为提供止盈止损的普通单和条件单,在下单时即可同步设置止盈止损,是站在用户角度的一种保护措施。 如下图所示的高级单表示用户在$9,800做多$10,000 BTC混合合约,同时在$9,700设置止损,$10,000设置止盈。

BitCoke高级单开仓,来源:BitCoke;TokenInsight 4.3 平仓 普通平仓 普通单平仓,用户自主选择限价单或市价单。限价单用户将在设置的理想价格平仓。市价单会以当前市价平仓。条件单需要设置触发价格,条件成立后,委托自动进入交易系统。

BitCoke普通单平仓,来源:BitCoke;TokenInsight 快速平仓 BitCoke在APP和PC端均提供了便捷的快速平仓模式,以Web网页界面为例。如下图所示用户可以选择在K线图上快速市价平仓。

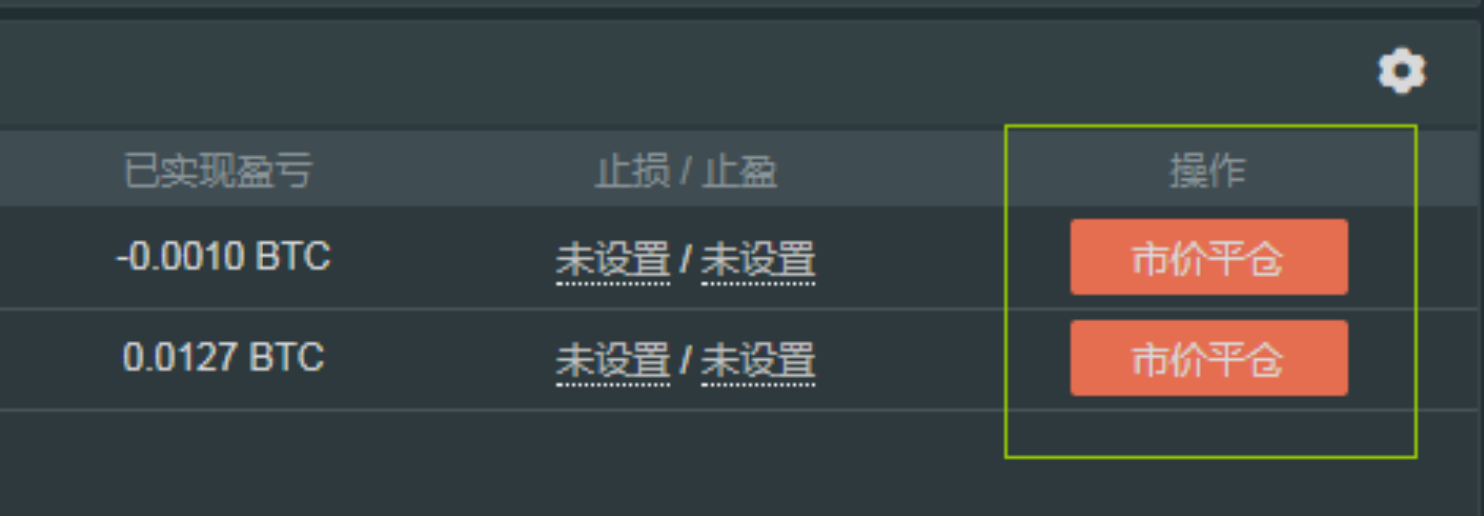

BitCoke快速市价平仓(K线图),来源:BitCoke;TokenInsight 也可用仓位右侧的“市价平仓”按钮进行平仓。

BitCoke快速市价平仓(仓位按钮),来源:BitCoke;TokenInsight 止盈止损 用户亦可通过高级单设置止盈和止损,无需彻夜盯市,在波动行情下,触发止盈/止损,自动平仓,避免爆仓穿仓。委托成交后,止盈/止损设置会在仓位上生效。 止盈 多单情况,止盈价必须大于委托价,空单情况止盈价必须小于委托价。 止损 多单情况,止损价必须小于委托价,空单情况止损价必须大于委托价。 若用户在开仓时未及时设置止盈止损,持仓情况下同样可以设置,并支持更改原有参数。更改过程中填写相同数值或不填写即视为无效,填写数值0或点击清除,即为清除已有参数。若填写正确,新参数将会覆盖原有参数。 BitCoke多样订单类型满足各类交易场景,一键设置止盈止损,无需熬夜盯盘,避免爆仓穿仓。除了用高级单在下单时设置止盈止损外,用户可直接在仓位上设置止盈止损。

BitCoke开仓止盈止损设置,来源:BitCoke;TokenInsight

BitCoke持仓止盈止损设置,来源:BitCoke;TokenInsight 止损类型 市价止损委托成交后生效,止损设置会在价格达到预设的触发价格后触发。 追踪止损需要设置回调幅度,回调幅度=最高价-最新价,回调幅度≥追踪价时,追踪止损触发。如,用户持有BTCUSD合约多头,该用户设置回调幅度为$50,持仓期间最高价格为$9,000,此时触发价格为$9,000-$50=$8,950。

来源:BitCoke;TokenInsight 其它功能 BitCoke的高级单可以勾选被动委托选项(即只挂单),提供流动性,以更低的费率成交。

BitCoke多空单占比,来源:BitCoke;TokenInsight 同时,BitCoke在下单界面集成了多空占比分析。用户可选择对不同周期的多空单占比进行展示,辅助判断行情走势。将该功能集成在下单界面显示,在行业内目前尚属罕见。 4.4 交易界面 “多端同步K线数据 TokenInsight通过BitCoke官方网站下载并体验Web、客户端与移动端。在Web端对图表进行的指标、参数、划线设置均同步在客户端、移动端,无需反复操作,提升交易体验。

BitCoke移动端,来源:BitCoke;TokenInsight

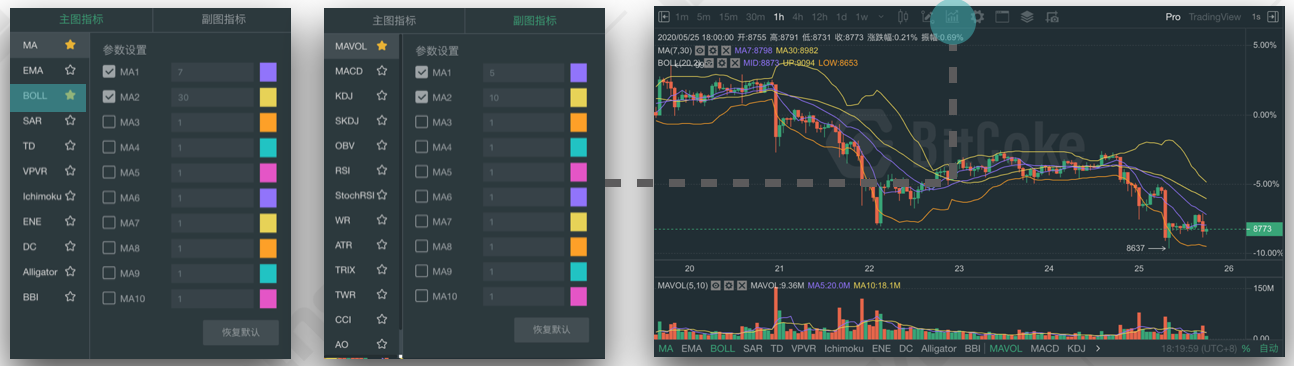

BitCoke网页端,来源:BitCoke,TokenInsight 如上图所示,网页端中设置了技术指标MA(移动平均线)、BOLL(布林线),及用画图工具绘成的一条白色趋势线和一条绿色趋势线,均在移动端及PC端显示,无需重复设置。BitCoke提供全方面的技术指标,画图工具等,用户可以根据自己的策略和习惯添加使用。

BitCoke PC端主界面,来源:BitCoke,TokenInsight

可选技术指标,来源:BitCoke;TokenInsight “BitCoke自研Pro图表,在专业和易用之间实现平衡 出于成本考量,数字资产交易所一般采用专业的第三方行情网站TradingView的公共插件来生成行情图,TradingView能够基本满足交易需求。BitCoke另辟蹊径自研Pro图表,定制K线和指标库。经过实测,BitCoke Pro图表较TradingView设置更为简便高效。 VPVR指标 VPVR是根据价格加权的筹码分布图,有助于从成交量的视角判断市场的压力支撑位置。VPVR在TradingView,Aicoin等专业行情软件上为收费指标,BitCoke研发成功后免费供用户使用。

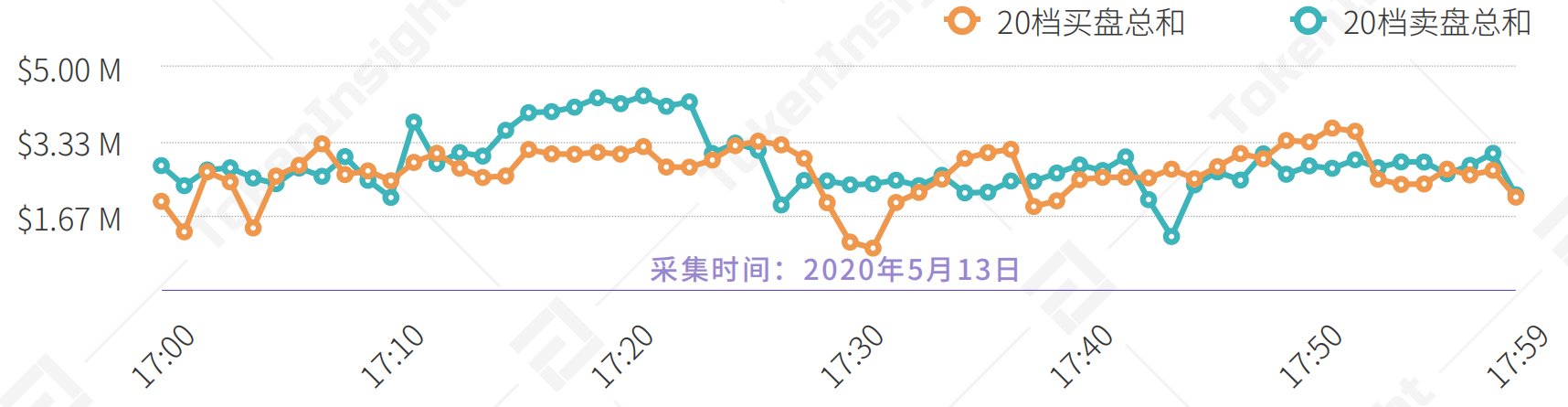

来源:BitCoke,TokenInsight 如上图所示,合约价格在$9,597处,呈下降趋势,且下降到成交密集区域。该区域换手充分,价格在此处或可获得有力支撑。 5. 流动性分析 5.1 盘口深度分析 “数据显示,BitCoke盘口深度良好 TokenInsight采集了BitCoke BTCUSD合约盘口深度(20档),采集渠道为BitCoke官方REST API。数据显示,BitCoke BTCUSD合约买卖盘双向盘口深度可长期维持在200万美金以上。可满足用户和一定数目量化团队的需求,盘口流动性良好。

BitCoke BTCUSD 合约买卖双向盘口深度,来源:TokenInsight 5.2 真实交易量分析 “逐笔交易记录符合幂律分布,BitCoke交易量可信度较高 TokenInsight同时采集了BitCoke BTCUSD合约自20年5月13日17点起前1,000条交易记录,并应用自有真实交易量分析模型,对该组数据进行分析。结果显示,BitCoke逐笔交易记录符合幂律分布,且有明显的整数效应,BitCoke交易量可信度较高。

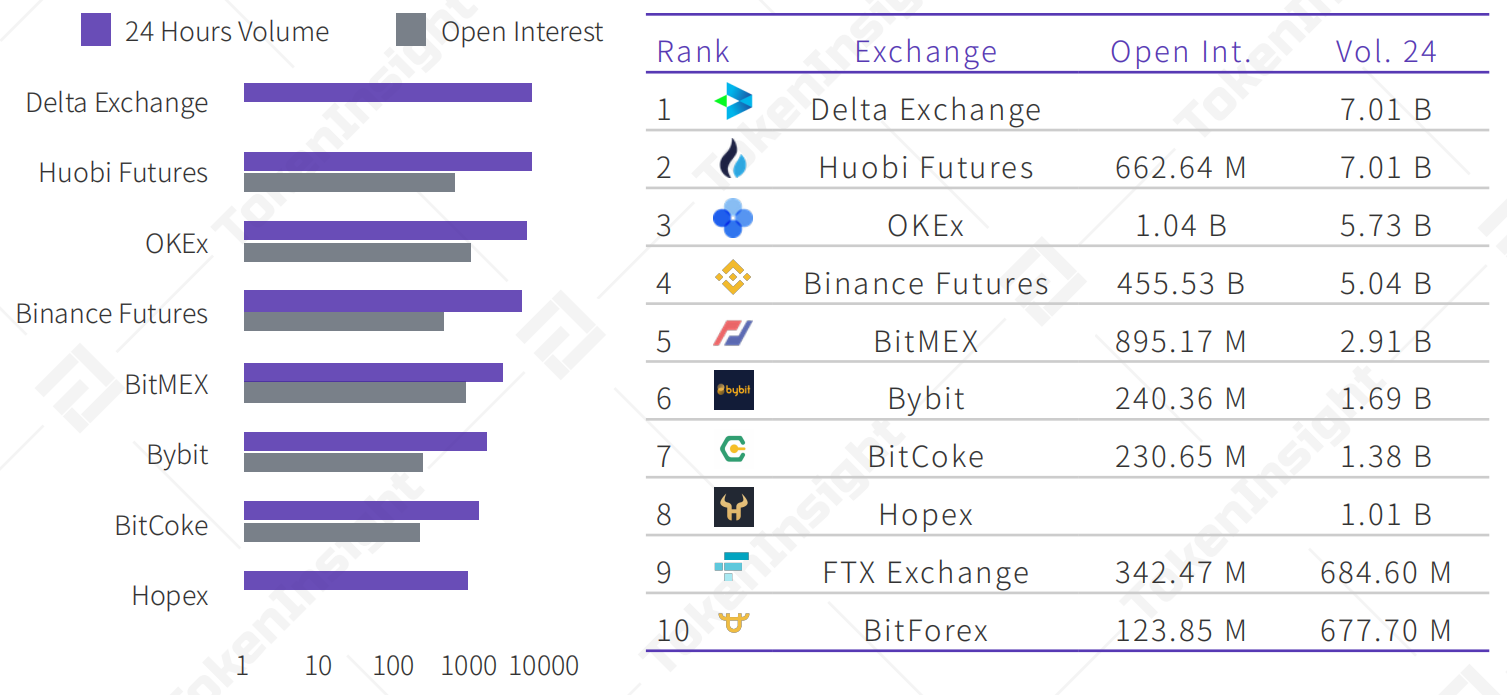

BitCoke BTCUSD 逐笔交易记录分布,来源:TokenInsight BitCoke REST API: http://api.BitCoke.com/api 盘口深度: /depth/depth?symbol=XBTCUSD 逐笔交易记录: /depth/trades?symbol=XBTCUSD TokenInsight真实交易量分析模型 6. 未来展望 6.1 交易量分析 “BitCoke衍生品24小时交易量前十 TokenInsight在2020年5月22日18时,对数字衍生品数据平台ContractMarketCap公布的各交易所24小时成交量和未平仓量做出统计,得到如下结果:

各交易所24小时交易量排行,来源:ContractMarketCap;TokenInsight 如上图所示,根据ContractMarketCap统计出的结果,Delta Exchange和Huobi Futures 24小时交易量为7,010,000,000美元,排在前两位,BitCoke的交易量是1,380,000,000美元,排在第七位。BitCoke目前拥有5个混合合约交易对,24小时交易量排名挤进前十,显示投资者对混合合约兴趣高。 BitCoke混合合约的热度仍需要时间和市场的进一步考证,数字资产衍生品发展迅速,重视用户体验的交易所,能对用户的粘性起到积极作用。 —- 编译者/作者:TokenInsight 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

BitCoke测评报告 | TokenInsight

2020-07-14 TokenInsight 来源:区块链网络

相关阅读:

- 四大维度,透视Bitget合约跟单!2020-08-04

- 比特币在几分钟之内下跌了12%,但这些交易者仍在获利2020-08-04

- 3分钟告诉你为什么下半年的币圈主角是DeFi+ETH2.02020-08-04

- 8月4晚间行情视频解读:重点关注晚间交易量能否放大2020-08-04

- 火了不只是UniswapIOST链上全DeFi生态平台PowerDeFi流水破千万2020-08-04