在本文中,我们将探讨Bancor v2中一种称为动态自动化做市商(DAMM)的新型流动资金池的动态加权和 staking功能。 下面的过程允许对由可靠的价格预言支持的所有有抵押资产进行自动做市,并设计为使用池中的动态参数随时间保持流动性提供者(LP)贡献的价值。换句话说,池中的所有有限合伙人应能够提取与其所押出的数额相同的金额,再加上池中在赌注期间所赚取的一部分费用。 v2池的核心概念是: 单一保留池代币 在现有的AMM中,用户向池提供流动性以换取池代币。这些集合代币跟踪多个储备中流动性提供者在集合中的份额。

在Bancor v2中,我们进行了一项重要更改:v2池为每个储备金分配了单独的池代币。这简化了跟踪流动性提供者贡献的过程:现在,每个池代币不再代表一个池代币跟踪多个准备金中的股份,而是代表一个准备金中的股份。

初级储备有限合伙人(LP)—以初级储备代币(以下简称“ XYZ”)提供流动性,以换取XYZ池代币(ERC20)。

在每个v2池中,转换都会在请求代币的储备金中产生费用。例如,XYZ到BNT的转换会产生BNT储备金的费用。

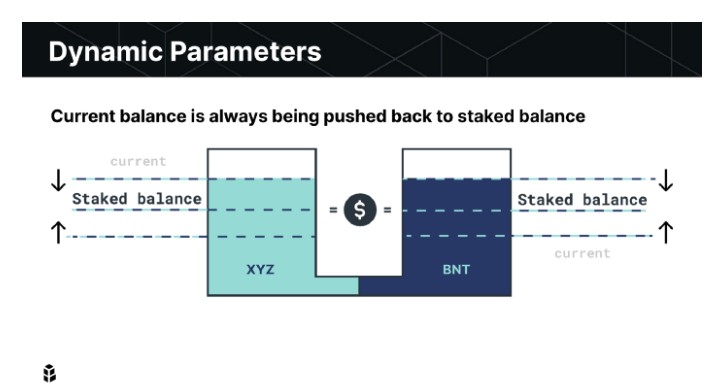

抵押余额和当前余额 现有的流动性池(包括Bancor v1)使流动性提供者承受称为永久损失的下行风险:每当资产的相对外部市场价格与提供流动性的价格相差时,提供者可以撤回的价值就小于价值。

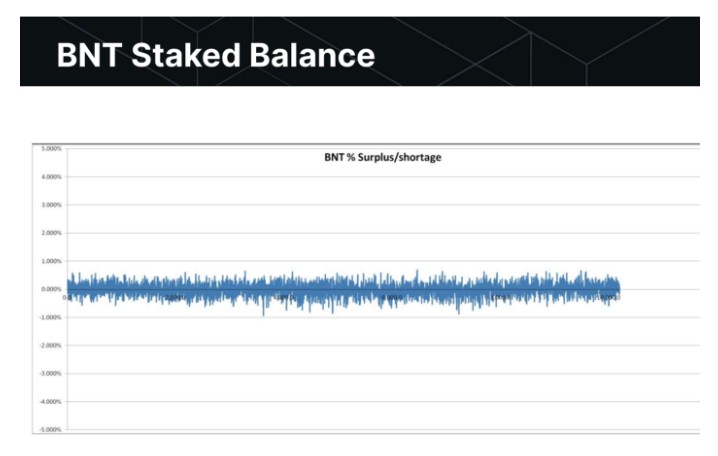

在下图中,可以看到大约50%的树桩关闭导致池中收到多余的BNT,而大约50%的树桩导致BNT短缺。假设反应迅速,随着时间的流逝,该池将推动BNT当前余额以密切跟踪staking余额。

TestNet对现实世界市场状况的模拟显示,二级储备代币(BNT)的当前余额密切跟踪其抵押余额。 因此,在资产波动的现有流动性池中,流动性提供者几乎可以保证收回的代币数量少于所抵押的代币数量。但是,在极少数他们可能需要逐渐撤回其股份的情况下,Bancor v2池中的流动性提供商几乎可以保证取回其所投入的代币。 动态权重 那么,v2池如何确保流动性提供者可以足够频繁地兑现其抵押余额?动态权重在为套利者持续充值准备金提供适当激励方面起着关键作用。

如果市场参与者需要一些额外的动机来恢复池中的平衡,则v2池会引入动态费用以向正确的方向推动市场。 价格提要 两种价格供稿可不断更新v2流动性池:外部供稿和内部供稿。为了演示这两种功能,让我们来看两个示例市场场景。

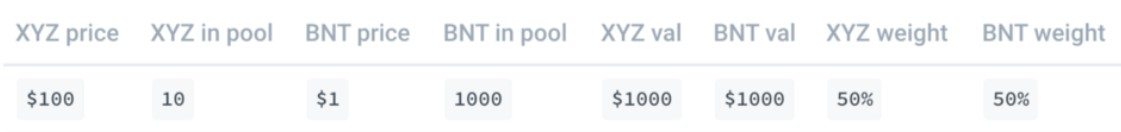

1. XYZ价格大幅上涨

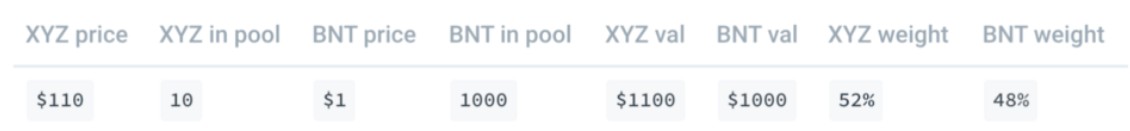

当外部预言机更新时,XYZ的目标权重将自动调整为52%,与资产准备金价值的变化一致。 2. XYZ价格微幅上涨

总结 当核心V2智能合约完成时,其他工作仍在进行中:

原文链接:Breaking Down Bancor V2 Dynamic Automated Market Makers —- 编译者/作者:洁sir 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

深入讨论Bancor v2中动态自动化做市商DAMM

2020-07-23 洁sir 来源:区块链网络

- 上一篇:谈币金辉:早间策略分析

- 下一篇:昨日分享总结 成功斩获大饼:220点 以太4个点

LOADING...

相关阅读:

- 被老外称为 Uniswap 杀手,新版 Bancor 超越 Uniswap有多大可能?2020-08-04

- INX将美国IPO目标削减至1.27亿美元–仍将是加密货币最大的2020-08-04

- 以太坊(ETH)代币的获利率接近100%2020-08-04

- ???????????? | Ξ????????????Ξ???????? ? 2020/01/192020-08-04

- ???????????? | Ξ????????????Ξ???????? ? 2020/01/212020-08-04