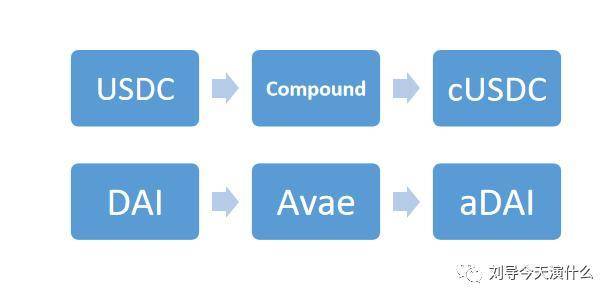

来源 |“刘导今天演什么”公众号 今年 6 月份以来 Compound 挖矿开启,其借贷平台锁仓量从 1 亿美元上升至 10 亿美元;其后也有一些项目开启挖矿,比如 Balancer、MStable 等,因为收益率不是很高,国内参与的人不算太多;其后,大约 7 月上旬 Yearn 开启挖矿,YFI 完全 0 预挖、0 分配、0 募资,YFI 挖矿将 farming 市场带向了更火热的高度,然后国内团队分叉 YFI,发行新的治理代币 YFII,一时间引起了更多的话题讨论;上周 YAM 挖矿,基本上确定了流动性挖矿向通过 代币质押来分配新代币的模式转换。 简单点说,Compoun d 开创了流动性挖矿,YFI 利用流动性挖矿完成代币分发,YAM 利用代币质押来完成代币分发。两个月的时间,两次重大革新。至此,质押已流通的代币以进行新代币的分发,并以此建立共识的模式已经走通。 但是这些所有的事情就发生在过去两个月,信息量太大,可能很多人还没有足够的时间去想明白流动性挖矿是怎么回事,就发现市场上层出不穷的新的代币产生,当然也有一部分早期参与者正在享受着市场“不理性”的欢愉。 随着 DeFi 项目越来越多,并且越来越复杂,里面的机制如果不经过一定时间的了解是很难摸透的,在这样的大环境下,本文以 YFI 为背景,尽量不去讨论币价,而理智地探讨一些背后的原理。当然为了照顾各位读者的不同背景以及对 DeFi 的了解程度,本文会尽可能详细地阐述观点。 1 什么是 YFI? YFI 是 DeFi 平台 yearn 的治理代币。yearn 是一个支持多种 DeFi 协议的聚合平台,它可以在各个提供流动性挖矿的 DeFi 协议之间自动移仓,帮助用户获得更高的收益。 要了解 YFI,得先从两个 DeFi 项目说起,第一个项目叫 yearn,第二个叫 Curve; 首先我们来讲下yearn这个项目,在讲之前先来一个铺垫,我们知道有些 DeFi 项目是做借贷的,我们可以存入稳定币,比如跟美元挂钩的代币,获得相应的收益率;比如说 Compound 和 Aave,在 Compound 中我们存入 USDC 代币,它就会产出一个 cUSDC, 在 Aave 中存入 DAI,它就会产生一个 aDAI;

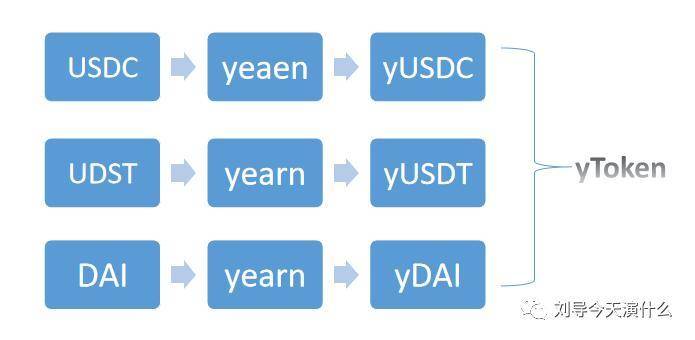

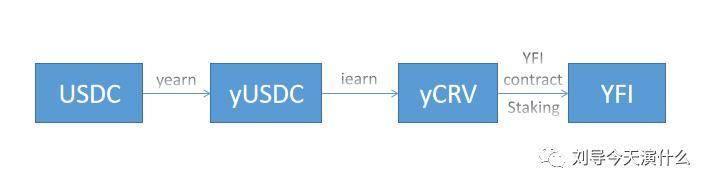

这样一种代币我们姑且称为债券类型的代币,可以通过代币去赎回当时的资产并且获得一定的利息,这就是这些代币的作用; yearn 其实也是一样的,我们可以在 yearn 中存入 USDC,它就会产出 yUSDC, 它同时也支持其他代币,常见的如 USDT、DAI; 生成的 yUSDC、yUSDT、yDAI 我们可以统称为yToken,yToken 就是我们存入稳定币兑换出来的带有收益率的债券类型的代币;

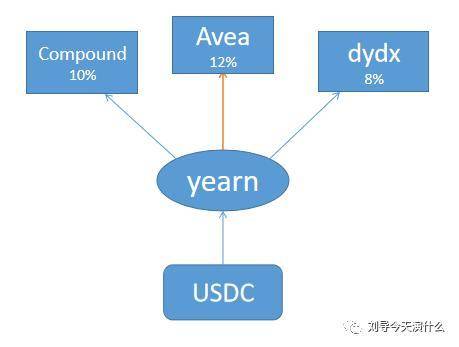

那么 yearn 跟其他 DeFi 协议区别在哪里呢,主要在于它自己没有借贷的功能,它不是通过自己放贷来产生收益的,它主要做的事情是:当我们存入 USDC 到协议中,它就会去寻找各个其他的协议,比如说 Compound,Aave,dydx 等,这些协议的收益率各不相同(下图收益率仅为假设),yearn 这个合约就会去寻找收益率最优的一个协议,把资产存过去。其实它相当于一个交易策略,并且是动态的转移仓位的这么一个过程,最近这个协议的收益率是非常高的,所以存入的资产金额也不少。

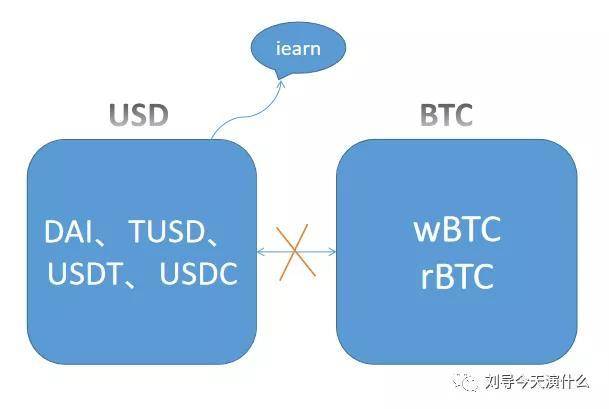

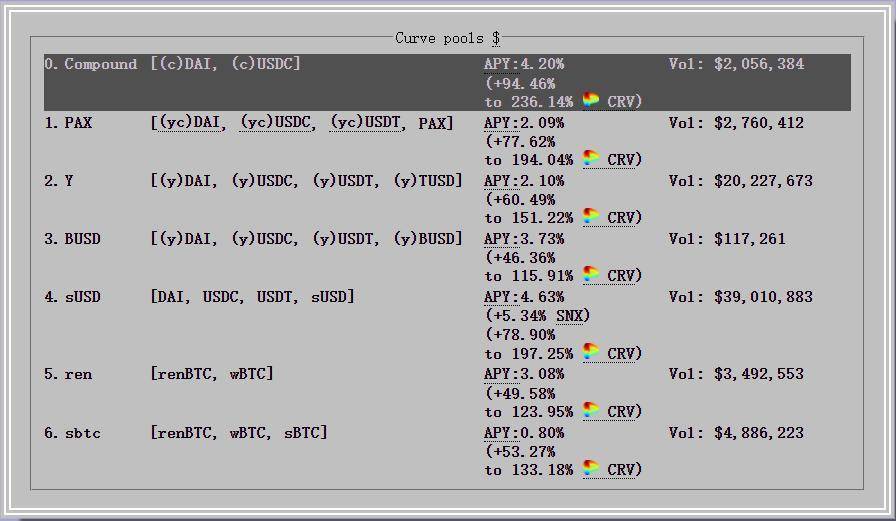

接着我们再来了解下Curve这个项目,不同于其他的 DEX,Curve 只做稳定币兑换。Curve 有不同的兑换池,同 一个兑换池中的稳定币,其价值锚定物是唯一的,比如说锚定美元或比特币。目前用户可以在7 种美元挂钩的稳定币或3 种 BTC 挂钩的代币之间进行兑换。如下图所示,在 Curve 中,锚定物不同的资产之间是不能作兑换的,只有在同一个池子里面的代币才能作兑换。

在 Curve 界面上,我们可以看到前 5 个池子都是价值锚定美元的稳定币池,后 2 个池子是价值锚定 BTC 的代币池。

同一个池子里面会有好几个合约,比如说我们这个美元代币的兑换池里面,分成了不同的合约,每一个合约对应不同的协议,其中就会有一个我们刚刚提到的 yearn (名为 iearn)的资产池,它对应的是一个美元稳定币的资产池。并且它会把池子里面的一些资产,比如说把 USDC 存入 iearn 的合约中,如果你把你的 USDC 存入里面,作为Liquidity Provider(流动性提供者)你能收到这个资产池交易的手续费,这是其中一点。另外一点是这个资产池它会把代币的其中一部分去投到 yearn 的智能合约里面获得那个智能合约的一些收益,这个就是我们 Curve 项目的作用。 再回到 yToken,以 USDC 为例的话,我们刚才先把 USDC 转变为 yUSDC,通过存入 yearn 这个协议,然后把 yUSDC 再存到 Curve 的这个 iearn 资产池里面,Curve 同样也会产生一个债券类的代币 yCRV,所以这个 yCRV 相当于 yUSDC 带收益的资产。兑换的话:yCRV 返回这个协议,会给到我们当时存入的这个资产 yUSDC,并且提供一定的利率。

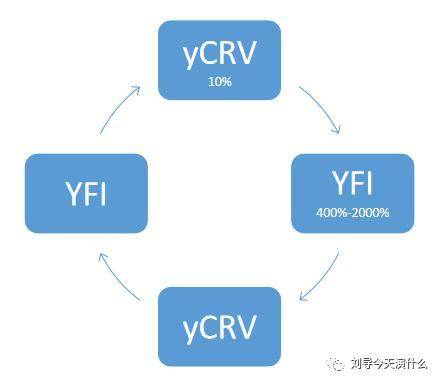

接下来就要出现本文的重点 YFI 代币了,YFI 的获得主要是通过我们把 yCRV 存入 YFI 的智能合约中作为一个 Staking,这个合约根据你存入的代币会产生相应的 YFI。你的资产并不会损失,只是根据你存入的数量给到你 YFI,相当于我们给 Curve 提供流动性获得的额外收益。 当我们走完整个流程,可以想象我们能获得哪些东西: 首先 USDC 是一个没有收益率的资产,当我们存入 yearn 之后,yearn 会根据各个 DeFi 协议不同的收益率选择最优的收益去做一个投资,产生利息。 把 yUSDC 存入 Curve 的资产池之后,相当于给 Curve 提供流动性,就可以获得资产池交易的手续费。 再把 yCRV 存入 YFI staking 的合约中,根据你存入的比例给你YFI 的代币。 获得 Curve 的治理 代币 CRV。 2 YFI 的作用以及流通量? 目前 YFI 代币主要有两大作用,一个是获取收益,一个是治理。 我们知道 yearn 这个协议是选择不同的 DeFi 项目区投资的协议,而这些收益就会集中于 Vault 这个仓库的合约中,合约中的收益可以通过治理代币 YFI 去兑换,根据我们 YFI 在整个 YFI 流通量中的占比,可以去 Vault 的合约中提取所有 yearn 合约产生的收益,所以本质上价值就在于:Vault 仓库中收益的提取权,也就是说,一旦我们用 YFI 代币去提取收益的同时这个 YFI 代币也被销毁了。 举个例子,比如说市场上有 10000 个流通的 YFI,资产池里面有 10000 美元的收益,个人持有 1000 个 YFI 代币,提取的时候就有销毁 1000 个 YFI 代币,提取出 1000 美元。 第二个作用是治理的部分,因为 yearn 有很多治理的产品,产品会有一些汇率以及其他参数如果要做出调整的话,得通过 YFI 这个代币去投票,进行协议的治理。 最有意思的是,在整个获取 YFI 代币的过程中,会使得我们收益率大幅上升。 因为 yCRV 这个代币本身就具有Curve 交易的手续费以及 yearn 投资的收益,收益率可能在 10% 左右(原始 yearn 协议的收益率),再把 yCRV 存入 YFI 的合约中会拿到 YFI 的代币,同时因为YFI 的代币量比较少,所以价格上涨会比较快。所以如果再算上 YFI 的代币,收益率就会比较高(YFI 本身可能会提供 400%-2000% 的年化率),根据代币的价格。 所以 yCRV 本身的收益率再加上 YFI 代币的上涨,就导致整体的收益率非常高,就导致有更多的人走上面的流程:把代币存入 yearn 协议,再存入 Curve 的流动池,再把产出的代币存入 YFI stake 的智能合约,就有更多的人产生 yCRV,而更多的 yCRV 挖出更多的 YFI,就形成了这样一个正向反馈。

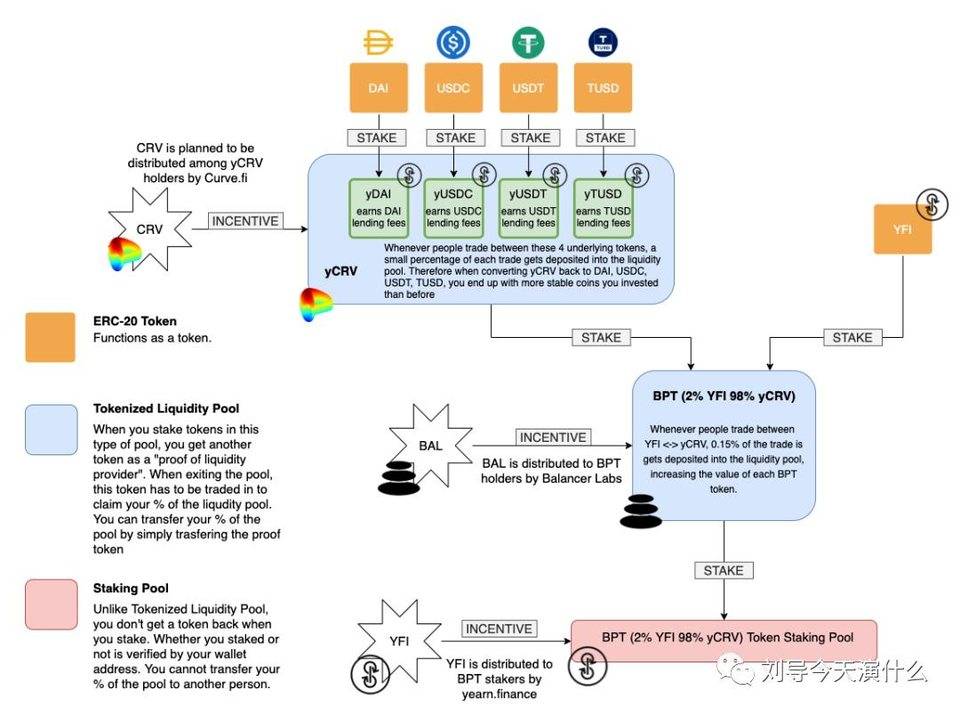

随着 YFI 代币价格的不断增长,锁定的美元价值也更多,YFI 有三个资产池在产生,每个资产池有一万个上限,则总的流通上限为 30000 个,目前大部分以及被通过流动性的方式挖出来。 3 YFI 的优点以及风险? 从代币产生的路径来看,YFI 的代币只能通过一种方式产生,即通过提供流动性并且把这个代币作为 Staking(权益质押)产生,所以你唯一的方法就是把你的稳定币存入进去(暂不考虑二级市场购买)才能产生 YFI。 包括创始人自己也没有代币,所以初始的供应量其实是 0。 所以 YFI 的优点可以归结为初始供应量为 0 且只能通过流动性挖矿获得。这样的定位更容易获得社区的认可,公平的分配使得 YFI 成为社区控制的筹码。 这是它的优点,不过目前来看它的风险也挺高的,风险主要在于: 获取 YFI 的流程经过了很多智能合约的转换,通过 USDC 存入 yearn 的合约中,并且把有 USDC 存入 Curve 的流通池,并且 yCRV 存入 Staking 合约中,全程经过了三个合约,只要其中有哪一个合约出问题,就会导致我们的资产产生损失。并且经官方介绍,他们的合约是没有经过安全审计的,可能涉及到比较大的技术性安全风险。这是第一个风险:合约的安全风险。 第二是关于代币的发行量,目前只有三个流动池在产出,每个 10000,总数是 30000,并且只能通过流动性挖矿的方式去产生 YFI,但是以后有多少代币目前没有一个上限,所以第二风险:发行总量的不确定。 第三个风险是你作为流动性提供者,要警惕代币的无常损失风险。也就说如果你用 10ETH 和 3000DAI 为这个交易对提供流动性的时候,如果 eth 价格出现剧烈波动,你的本位资产可能会变成 5ETH 和 6000DAI。那么因为本篇本章的重点在于 YFI,无常损失这个背后的原理今后我们也可以单独作为一篇文章来讲。 第四个风险是目前DeFi 这个领域是否已经过热,因为目前各种流动性挖矿的方式都是存入稳定币或者其他一些代币,去产生我们的治理代币,一旦这个热潮过去,提供流动性的数量没有那么多了,或者代币价格回落的话,是不是我们目前这个价格还能维持住,这就是比较大的一个问题。因为到那个时候,yearn 产品的收益就会减少,那么 YFI 代币去兑换的时候,兑换出来的资产价值可能就没有我们预期的那么多。 4 总结以及关于 YFII 的题外话 这是 YFI 社区里面的一张关于 YFI farmming 的介绍

从这种图片中我们可以发现 APY (年化收益)激增背后的秘诀,Yeild Farmers 被 yCurve 超级高的 APY 所吸引。他们肯定希望获得全部收入。所以他们会怎么做呢?他们挖 yCurve,质押获得 YFI。后面,他们发现存进 Balancer 池能获得更多的 YFI。他们想加入,但大部分这个时候还没有 YFI。 所以,YFI Farmers 带着 yCurve 资产一起加入流动性。 这才是关键所在。既然 YFI/yCurve 是 2%/98%(Balancer 创建流动性池的时候可以指定不同打币的比例,不同于 uniswap 限定两个交易对之间固定的 50% 和 50%)的 Balancer 池,人们不会感觉到交易摩擦和损失。往池子里面注入流动性就等同于用 yCurve 购买 YFI。简而言之,当一个新的 YFI fammer 加入这个池子,他存入 yCurve,就好比其中 2% 是用来购买 YFI。 98% 的 Balancer 池是 YFI 的成功秘诀。它导致一个正反馈循环。更多的资本存量提高了 YFI 价格,更高的 YFI 价格意味着更高的 APY,更高的 APY 吸引更多的人加入到 yield farmming 的游戏中来,如此循环往复。 YFI 项目的创始人 Andre 几乎是以一己之力打造了这个项目,打造项目后,Andre 选择将项目交给社区治理;而且,项目的代币 YFI 总量限定在 3 万枚,没有团队份额,没有预挖,没有公募,甚至连创始人自己都没有代币奖励。 就在“DeFi 热潮+流动性挖矿+创新的产品机制+区块链精神+极小的代币流通量”这些卖点的加持下,币价起飞了。 又因为 YFI 总量固定在 3 万枚,对于热衷于挖矿的玩家来说,根本不够挖。另外,如果没有挖矿,大量的资金也会从池子里撤出,对于 YFI 来说或许会有不利的影响。 这时候,一些社区成员提出了增发方案,将 3 万枚的总量变为 6 万,同时仿照比特币减半机制,每周减半,这个提案被称作 8 号提案。

不过,8 号提案得到了 80% 以上的支持率,但因为总得票率未达到最低要求 33% 而失效。从投票结果上可以看出,持币的大户根本没有参与投票(前 100 账户控制着 80% 的 YFI 代币)。 这里其实就体现了 YFI 作为治理代币的作用:可以质押投票来决定项目的发展方向。 关于分叉,究其背后的原因还是在于新老矿工的利益之争。前期的矿工通过挖矿获得了大量便宜的筹码,如果增发,意味着手里的代币价值会缩水,他们自然不会同意。而后入场的矿工则不满足于自己挖得的代币数量,或者说不愿意将项目的方向由巨鲸把持,于是想要增发来获得更多筹码和话语权。 虽然有 YFII 的加入,但是 YFI 也没有停下自己前进的步伐,8 月份以来,YFI 就一直有新的动作,比如通过 YIP 33 提案,同意为 v2 版委托型 yVaults 添加首个抵押资产 LINK,再比如近期宣布推出去中心化保险服务 yinsure.finance 等,在不同领域的积极探索都让我们看到了 YFI 更多的可能性。 End

扫码关注~ 你就是圈子里的 DeFi 大咖!

欢迎加入社群,与我们讨论如何参与更多 DeFi 项目、探索 DeFi 规则原理~ 加入方式:扫码关注,后台点击【加入社群】 DeFi 之道公众号后台 回复“财富”获取 DeFi 热门项目白皮书合集 ! 回复“研究”获取 DeFi 研究报告合集! 回复“论文”获取 DeFi 相关论文合集! 干货持续更新中,敬请关注…… 来源链接:mp.weixin.qq.com —- 编译者/作者:链闻速递 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

在市场“不理性”的欢愉下,重新审视 YFI 项目

2020-08-31 链闻速递 来源:链闻

LOADING...

相关阅读:

- 赚KEY亦有道:赚KEY达人们是怎么做到“光速赚KEY的”(上)2020-08-31

- 占据18%DEX市场份额的Curve,其治理代币CRV是如何捕获价值的?2020-08-31

- 剧本提前安排的明明白白,海伦把ETH按在地上摩擦2020-08-31

- 什么是挖矿?现在火爆的以太坊怎样低价入手2020-08-31

- 8/31ETH空单布局 恭喜跟上的实仓客户完美获利6个点 精准预测 诸葛在世2020-08-31