温馨提示 看AMPL 评级报告 再论AMPL未来:一片光明还是沦为资金盘? 安培最适宜方法及安全问题? 为何要布局lend? Ampl

带着这个怀疑 今天我们就一起来看看8月10日,“今日头条”上对安培进行“评级报告”的一篇文章。 或许我们从中能找到些什么? 该文全文内容是这样的: AMPL 评级报告

Overview 概述 观点一:Ampleforth 在目前看来,其愿景实现可能接近于零,仅仅在以太坊上通过智能合约部署一个只靠一篇论文构建起来的稳定货币算法,想要履行作为一般等价物的货币职能,无异于是一种狂野的自杀行为。 观点二:其治理由公司逐渐转为社群,以及创始人对项目的「实验」态度,以及币价的高波动性,无一不在暗示这与其他失败的去中心化无抵押算法稳定币无任何区别。 Report 报告 市场前景 Ampleforth 选择的市场标的是整个加密货币市场。迄今为止,加密货币市场依旧以比特币为主,截至 8 月 7 日,比特币总市值为 $218,375,259,683,在最理想的情况下,Ampleforth 的市场前景可以达到与比特币总市值相同。 但是,随着加密货币市场的资产化和合规化,Ampleforth 可以作为一种加密资产进入到任何一个市场的投资组合中,正式成为传统世界 Alternative Investment 的一份子。根据另类投资行业数据提供商Preqin的最新研究,到2023年,Alternative Investment 行业预计将增长 59%,五年内资产规模将达到 14 万亿美元。 Preqin 的数据显示,截至 2017 年底,该行业管理着 8.8 万亿美元的资产。该公司表示,投资者对收益率的需求、另类资产的强劲历史记录以及上市公司数量的减少将推动该行业的增长。目前为止,传统投资组合中约有 10% 的资金用于Alternative Investment,若 Ampleforth 能占据资金中的 10%,则将占据 8800 亿美元的市场。 市场份额 截止至 8 月 7 日,AMPL 的总市值为 39,058,360 美元,占加密货币总市值的 0.066394% 市场定位 短期市场定位:AMPL试图成为跟其他加密货币相关性不高的资产,从而分散加密货币投资组合的风险 中期市场定位:AMPL 试图成为 DeFi 基础组件之一,比如像 MakerDao 一样,成为去中心化的加密抵押品,或者是成为去中心化银行的储备抵押物 终极市场定位:终极目标是成为更好的比特币,可以同时兼具价值存储、计价单位和交换媒介的特性,且具有加密原生的特色,没有通胀、弹性供应、无须信任、不可稀释等。 经营情况 产品介绍 Ampleforth 的产品核心是提出了解决货币市场的供求关系这一困境的办法,由于其逻辑相对简单,而且还是透明的,其发行量和价格波动都是清晰可见,这导致它有可能通过市场的博弈机制达成某种平衡。因为它可以在保持价值的同时调整其供给以满足需求。 这可以用Ampleforth白皮书中给出的例子来解释,它是这样的:A 君的钱包里有一个 AMPL,价值 1 美元。但某一天 AMPL 的需求突然上升,导致其的市场价格跃升至 2 美元每个。这时Ampleforth协议就会开始调整供应,调整过后,A 君的钱包里 AMPL 变成了两个,每个价值 1 美元。由于 AMPL 它是非稀释性的,这意味着当 Ampleforth 的总供给发生变化时,A 君的钱包里仍然有相同比例的 AMPL。 Ampleforth 是少数几个在技术层面上比在概念层面上更容易理解的 DeFi 项目之一。简而言之,Ampleforth的供应是在每天的北京时间上午十点使用智能合约(rebase)进行调整。 该智能合约使用了甲骨文公司和 Ampleforth oracle 公司的链环价格,从 KuCoin 和 Bitfinex 获取价格数据,以检查每AMPL的市场价格是否在 0.96-1.06 元范围内。这就是所谓的均衡范围,在 1 美元的 5% 之内。 供应更新值的计算基于 24 小时的量加权平均价格。此外,价格在重新调整之前会被公开记录下来,因此所有参与者都能大致了解供应是否会发生变化,以及以何种方式变化。 Ampleforth 协议指的是对 2019 年美元价格的调整。这意味着不同于其他与美元挂钩的货币,由于美元每年的通货膨胀率约为 2-3%,每个 AMPL 代币的价格将在未来随美元的贬值而上升。 如果 Ampleforth 将其代币价格与“当前”美元挂钩,那么它的购买力每年将损失 2-3%,与美元一样。 如果 AMPL 的价格大于 1.06 美元,供给会增加,如果低于 0.96 美元,供给会减少。这两种状态分别称为扩张和收缩。扩张或收缩会持续到市场价格每 AMPL 代币稳定在均衡范围内。 Ampleforth 这套概念并不新鲜,但种类归属于人造商品货币。人造商品货币有点像法定货币,没有制定商品货币标准的成本劣势,又具有绝对稀缺性,不受原材料发现或技术创新造成的供应激增的影响,而且与真正的商品货币一样,人造商品货币的供给量不受政治动机的影响。 但事实上,这种货币的吸引力仅存在于「概念性」,或者说是走了布雷顿森林时期美元的老路子。这种人造商品货币是一种脱离财政体系的尝试。但是,在实际运行中货币体系与财政体系不可分割,且相辅相成。另外,现实中的「货币」最重要的并不是其一般等价物的属性,而是作为流通手段以及作为金融媒介的属性。AMPL 的流通不便,支付手段单一且不说,其不与现实中的身份和权益挂钩的事实,那么在涉及金融手段时,信用贷款中的信用评估,资产评估,抵押物评估该如何在没有国家信用的保证下取信于贷款方(例如银行),难道靠链上数据吗? 即使算法稳定币引入部分资产作为抵押品,就发行机制而言,即要有合适的规则让交易多方有稳定的预期,也要能够根据特殊情况随机应变。要实现这些,需要的不仅仅是数据,也需要人类的智慧和经验的积累。各国的中央银行和商业银行通过指标收集反馈和预测模型,帮助制定最适合当前经济情况的货币政策。 制定一个经济体的货币政策,不亚于驾驶一架由无数精密零件与人类智慧结晶组成的机械结构的飞机在空中飞行,我们所需要的是长时间的驾驶训练,丰富的理论知识,以及塔台与后勤保养的通力协作。仅仅在以太坊上通过智能合约部署一个只靠一篇论文构建起来的稳定货币算法,无异于是一种狂野的自杀行为。 融资情况 AMPL 通过两次 ICO 和一次 IEO 筹集了近 1000 万美元。这两个 ICO 分别在 2018 年初和年末举行,分别筹集了 300 万美元和 175 万美元。IEO 于 2019 年 6 月在 Bitfinex 交易所举行,所有 AMPL 代币在 11 秒内售罄,价格高达 490 万美元。 三次公开募资中,AMPL销售的总量在1600 万左右,第一次 ICO 以 0.32美元的价格销售了 925 万 AMPL,第二次 ICO 以 1.06 美元的价格销售了 165 万AMPL,IEO 以 0.98 美元的价格销售了 500 万枚 AMPL。 有关代币生态,AMPL 官方组成了一个旨在发展伙伴关系和促进社区增长的基金。此项目种子投资者包括Pantera Capital和Brian Armstrong(coinbase co-founder)等公司。A轮投资者包括火币资本(Huobi Capital)等。 融资日期Mar 19, 2018融资数额3,000,000 USD投资人Brian Armstrong投资人DHVC投资人FBG Capital投资人Founder Collective投资人Pantera Capital投资人Taz Patel投资人True Ventures 融资日期Dec 10, 2018融资数额1,800,000 USD投资人Brian Armstrong投资人Arrington XRP Capital投资人FBG Capital投资人Nima Capital投资人Pantera Capital投资人Slow Ventures投资人True Ventures投资人The Spartan Group 代币情况 代币名称AMPL合约地址0xd46ba6d942050d489dbd938a2c909a5d5039a161代币类型ERC20代币网络以太坊 AMPL 创建时的总供应量是 5000 万。这些代币的分配如下:生态系统基金(23.2%)、种子投资者(18.5%)、A轮投资者(3.3%)、IEO(10%)、团队和顾问(25%) 和资金池(20%)。 生态系统(23.2%):生态系统基金将用于投资其他项目,鼓励开发商社区,创建奖励计划,推动营销和发展商业伙伴关系 种子投资者(18.5%): 种子投资者包括 True、Pantera、Founders Collective、FBG、Brian Armstrong 和 Slow Ventures。 A轮投资者(3.3%):A轮投资者包括 Huobi Capital、Nima Capital、Skunk、Slow 和 Spartan 等公司。 IEO (10.0%): IEO 分配分为两轮——机构轮和散户轮 团队和顾问(25.0%):团队和顾问池包括已经分配的代币和未分配的代币,这些代币将用于未来的员工和顾问。 资金池(20.0%): AMPL 的资金将用于维持基金会,最终目标是在生态系统中以合理的方式向尽可能多的用户分配资金。 竞争对手分析 同属去中心化无抵押算法稳定币类的 Terra、BASIS 和 CARBON 与 AMPL 的概念十分相似,都是通过算法检测并且每 24 小时调整一次代币供应量。

按照币价表现来看,Terra 的代币 LUNA 无疑是表现最好,但是 AMPL 的代币价格刚刚经历一波跳水。而其余竞争对手也仍旧处于半死不活的状态,BASIS 因其法律风险原因,已经被迫关闭。而去中心化无抵押算法稳定币这一类的币种平均价值并不高,说明其市场认可度一般。 相关风险 团队风险 Ampleforth 对于自己的管理团队公布非常吝啬,在官网并没有看到其管理团队(CEO、CFO、COO 等),仅仅是各种工程师以及部门负责人的信息。目前为止,抛头露面的都是Brandon Iles 和 Evan Kuo两位工程师。 但其中有一个不得不说的风险:Brandon Iles 和 Evan Kuo 都强调,目前 Ampleforth 实际上是一个经济实验——他们只是想看看会发生什么。这种随意的态度无疑为整个项目蒙上了一层阴霾。 经营风险 经营方面,Ampleforth 主要存在以下两种风险: 团队退出:首先,Ampleforth 项目整体转为社区治理以及两位工程师 Brandon Iles 和 Evan Kuo 的态度都表明他们正在对这个项目逐渐放手,这其中存在一种团队退出 Ampleforth 可能。波动性风险:虽然 Ampleforth 机制在于锚定 1 USD,但是实际上,AMPL 的涨跌幅度远远超出了模型内的范围,特别是 Uniswap 的流动性挖矿更加剧了 AMPL 的波动性,使其出现一天跌 60%,一天涨 60% 此类的波动。这种与其初衷相悖的波动性增加了项目崩盘的可能。法律风险 中国人民银行等七部委于 2017 年 9 月 4 日发布《关于防范代币发行融资风险的公告》(“94公告”)。94 公告将比特币定性为不具法偿性和强制性的非法币商品,并认为:“代币发行融资是指融资主体通过代币的违规发售、流通,向投资者筹集比特币、以太币等所谓“虚拟货币”。 这本质上是一种未经批准非法公开融资的行为,涉嫌非法发售代币票券、非法发行证券以及非法集资、金融诈骗、传销等违法犯罪活动。”并要求“任何组织和个人不得非法从事代币发行融资活动”。另外,94 公告将境内的 ICO 定性为涉嫌非法活动,等于否定了发行 Token 代币的融资行为。不论 AMPL 的概念如何,其利用比特币与以太坊以及 IEO 进行融资的行为,其随之而来的法律风险也是必须要考虑的因素之一。 社群治理 社交平台热度 随着 DeFi 的热度不断升高,ampleforth 的热度也不断上升,但下降趋势已经开始显现,其「昙花一现」的可能性正在不断上升。 按照地理位置划分,搜索热度最高的范围主要在英国,其参与人数有限,市场潜力有限。 项目履约情况 Ampleforth 没有一个明确定义的路线图。尽管 Ampleforth 在 ICOdrops 上的简介中包含了一张路线图的图片,但这张图片似乎不在 Ampleforth 的网站上,也不在他的论坛 Ampltalk 上。这张图的时效性已经严重滞后。但根据 roadmap 来看,此项目将转为社区治理项目。 活跃用户变化情况 社交平台注册人数活跃人数Discord2067297Twitter12000/Telegram126041456 总人数虽多,但注册用户活跃度并不高,在线人数约为总注册人数 15% 左右。 文章对安培进行了比较全面的分析、总结和评估,让我们对安培的来龙去脉有了一个比较清晰的思路。该文最终得出的一个结论就是:仅仅在以太坊上通过智能合约部署一个只靠一篇论文构建起来的稳定货币算法,无异于是一种狂野的自杀行为。也就是不看好安培的未来形势发展。 接下来我们再来看一篇来自火星财经精选的文章: 看懂AMPL的未来:一片光明还是沦为资金盘? 来源:火星精选 整理 | 邹正东 Ampleforth是智能商品货币的数字资产去中心化协议,旨在实现价格-供应均衡,以响应其价格偏离1美元目标,实现减少波动性所需的平衡。其供需机制是,根据过去24小时内汇率波动的幅度,按比例增加或减少每个人持有的代币数量。 横空出世以来,Ampleforth代币AMPL(昵称:安培)的价格经历了连续数月的螺旋式下跌、盘整。8月30日开始,AMPL迅速开始拉升,3根大阳线触及1.99美元,直逼2美元,24H涨幅超23%。 与之对应,市场上有人盛赞其光明前景,有人又唱衰其为精心设计的资金盘,火星财经精选优质文章,带你看懂AMPL的内在逻辑与思辨。 另类稳定币AMPL:另类的稀缺性 AMPL要么一地鸡毛,要么成为加密史上最大的发展之一。 起起伏伏,是妖是仙?读懂 Ampleforth 的货币实验 著名加密货币研究者 Hasu 说了,只有两类人在玩 Ampleforth 这个项目,「IQ 值 140 的,和 IQ 值 60 的」,不过,「这两类人中只有一类人会长期陪跑」。 Uniswap日成交量达4.58亿美元,首次超过coinbase,AMPL这台印钞机要开动了 未来DEX上没有安培,就像CEX上没有USDT一样。安培AMPL在通缩的一个月还有这么好的流动性和热度。现在进入正循环,会发生什么,很期待。 为什么AMPL永远也成不了稳定币? AMPL不是稳定币,是资金盘,巧妙设计的资金盘。其一在于,低于一美元,用通缩模型来稳定币价,没有使用稳定币的人,会愿意使用。深入点看,一旦过了1美元的零界点,AMPL就有两个原因推动上涨,第一是通胀,第二是通胀收益带来的新韭菜涌入。 AMPL一篮子货币?DeFi 中的印钞机?很空气,也很魔性 从只可以几个人才能印钞的中心化的usdt到现在持有ampl就可以印钞的模式,哪个更有趣,哪个更有想象力,我选后者。 AMPL系大溃败:从每日躺赚到陷入死亡螺旋 对于AMPL系,有些有投资者甚至连项目机制都不了解,看到价格上涨、有人喊单就追高买入,结果一下站在了山顶。面对这类项目,最好的做法是在早期获取消息,选择链上数据透明,团队和发展路线明确,市场热度不错的项目。 Pantera合伙人:自动调整供应量的AMPL是更好的比特币 这是一个关于弹性供应和流动性激励机制的很好的案例研究,值得新的DeFi协议对其进行研究。虽然其一开始不是很去中心化,但在发展过程中可以逐渐实现一定程度的去中心化(类似与Compound ),来达到最终的愿景,即成为按规则运行的去中心化货币。 AMPL被列入Coinbase评估名单,利好出尽还是王者归来? AMPL2019年7月1日上线,据AMPL官方数据显示,AMPL已经经历过了3次死亡螺旋,现在正在经历第4次。AMPL仿佛在经历一个个周期,跌下去还能反弹回来。 该文认为AMPL属于另类的稀缺性——要么一地鸡毛,要么成为加密史上最大的发展之一。 既认为它很空气,又认为它很具有魔性。 也就是对安培的未来持观望态度,抱以不确定性,认为安培极有可能走出两种极端——死亡螺旋和上升螺旋。 对于安培的未来形势发展究竟会怎么样?可能大部分人都不能给予及其确切的肯定,毕竟它是一个正在寻求着发展方向的新生事物,我本人对安培的未来也是持谨慎的态度,对新生事物既支持,同时也不太乐观,静观其变。当然最终还是希望它能从荆棘丛中突破零界点,走出自己的一片天空。 我们在币圈的目的就是为了赚钱,那么对安培抱有一定期望值的魔性币,我们又该采取哪种赚钱方法更为适宜呢? 从安培的走势情况来看,我从介入到现在经历了两次通缩(上次30天,这次刚开始)和一次通胀(5天),我的感觉是其波动确实不小,且通缩时间要比通胀时间长,那么很明显,要是持币不动的情况下,那来回坐电梯的概率是偏大的。 期间要是通胀还好说,如果是通缩阶段,还得倍受缩水的煎熬。为了避免这种难受劲,我们需要做的就是在留够底仓的情况下,进行循环操作,锁定利润,同时还能对冲通缩的损失。 所以我比较认同“大佬王大有”的“网格交易”操作方法:

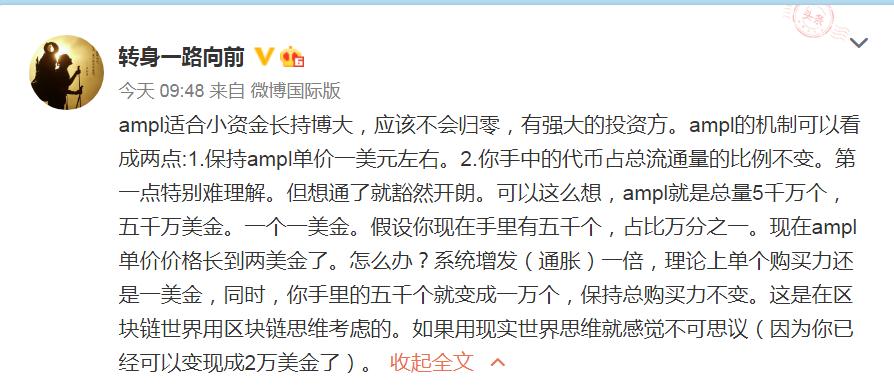

大有的原话是这样的: 网格交易是在自定的区间内,设置格子,由机器执行低买高卖。网格适合震荡期,如果单边行情,网格交易会被套住或者踏空。且网格很吃选的交易对(决定利润和深度好不好) 如果你是经历过安培通缩期的玩家,看明白上面的话,结合安培的rebase特性,在通缩期时我认为安培是有较为结实的底的0.5U上方。所以我设置的格子区间是0.6-0.85.设置六格(单格5个点以上收益)。平均下来,每天几个点是好做到的,有时一天还能跑几个格子。 昨天和今天因为安培起飞了,到1.05U了。很多做了网格的朋友有些后悔。觉得踏空了。 我是这样告诉他们的:半仓不动,半仓网格。安培和其他币不一样,通缩期振幅明显。通缩期你看着只赚了U,其实赚了更多份额。过了0.95会踏空半仓的货,留一半U,如果一路扶摇直上,那更好,半仓安培够了。如果再跌回来,接着赚U。 舍得舍得有舍就有得,什么都想要就意味着什么都没有。害怕通缩又害怕踏空那怎么办呢。 安培是我个人认为目前可玩性最高的数字货币,优秀的玩家如果读懂了它,赚钱是很自然的事。 安培AMPL有三个状态:通缩、平衡、通胀。 rebase机制就是它的自我平衡机制。而这个平衡又及其符合或利用人性(划重点)通缩和通胀的意义就是让AMPL回到平衡状态。 我反复研究和推敲后,开始采用了这种网格设置方法,觉得还真不错。 大V“转身一路向前”对安培是这么看待的: ampl适合小资金长持博大,应该不会归零,有强大的投资方。 ampl的机制可以看成两点: 1.保持ampl单价一美元左右。 2.你手中的代币占总流通量的比例不变。 第一点特别难理解。但想通了就豁然开朗。可以这么想,ampl就是总量5千万个,五千万美金。一个一美金。假设你现在手里有五千个,占比万分之一。 现在ampl单价价格长到两美金了。 怎么办?系统增发(通胀)一倍,理论上单个购买力还是一美金,同时,你手里的五千个就变成一万个,保持总购买力不变。 这是在区块链世界用区块链思维考虑的。如果用现实世界思维就感觉不可思议(因为你已经可以变现成2万美金了)。 大饼是总量稳定,不控币价。 ampl是币价稳定,不控总量。 中本聪原来也这么设想过。

我们在掌握了安培的一些规律和特点后,在实际操作中也能运用些方式去应和了。但是在进行操作的同时,我们也得注意市场带来的风险,尤其是在追逐中的Defi挖矿,其风险程度不容忽视。

官方给出的解释是,因为ampl的rebase机制,没识别出他的币已经缩过了,他一个人承担了池子里所有人rebase缩减的币,把平台的错误甩锅给投资者,大家一定要警惕。 为了防止不必要的损失 1、不要将币锁到这些野鸡平台 2、ampl尽量避免在rebase时段充值流动性池 ”迄今为止,最让你感到兴奋的DEFI协议是哪一个?为什么?“ 然后他给出了三个币种: AMPL,增加了加密货币资产的多样性。 YFI,社区治理成功的典范,解决了资产增值与安全性的痛点,省心省力。 Lend,借贷王牌,即将出圈。

如果从创新偿试角度出发,我会选择 AMPL 从安全稳健长期角度出发,我会选择Lend 不知老铁们会怎么去选择呢? 既然我看好Lend,所以我提前就布局了,那Lend真的值得我们去布局吗?我们又 为何要布局lend

一直建议大家布局lend,说一个最简单的逻辑,你见过哪一个defi协议不搞流动性挖矿,但是锁仓量一直在增加,而且可以长期牢牢霸榜榜首。 几乎所有的项目搞流动性挖矿都在助推lend锁仓量的增长,lend长期大量被锁仓,而且全流通,上方的长期抛压其实很小。 看看下面lend的几组数据

总流通市值是:61亿多 流通量是:近13亿 24小时成交额是:17亿(这才是关键,说明市场看好程度)

而持币地址数变化趋势中数据就更是明显,从8月14日到9月12日止,持币量从该低点16.5万持续增加到17.1万,一直呈稳健上升势,说明市场共识下,一致对

lend的看好势头。 这又说明什么问题呢? 只有一个:就是看好

lend又在开始布局了。 篇后语: —- 编译者/作者:执着探索 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

看AMPL 评级报告,再论安培未来:一片光明还是沦为资金盘?最适宜方法及安全

2020-09-13 执着探索 来源:区块链网络

LOADING...

相关阅读:

- 继YAM之后,第一个Rebase的流动性挖矿项目TEA是否值得去玩?2020-09-13

- BTC挖矿共识建立BTCminescoin开创全新赛道2020-09-13

- 币中乾坤:9.13BTC空头弱势反弹 上升空间逐渐企稳2020-09-13

- 以太坊黑客DaoCloud(道客)上的这些项目你绝对不容错过2020-09-13

- layer2解决方案与以太坊2.0谁是DeFi成为主流的最优解?2020-09-13