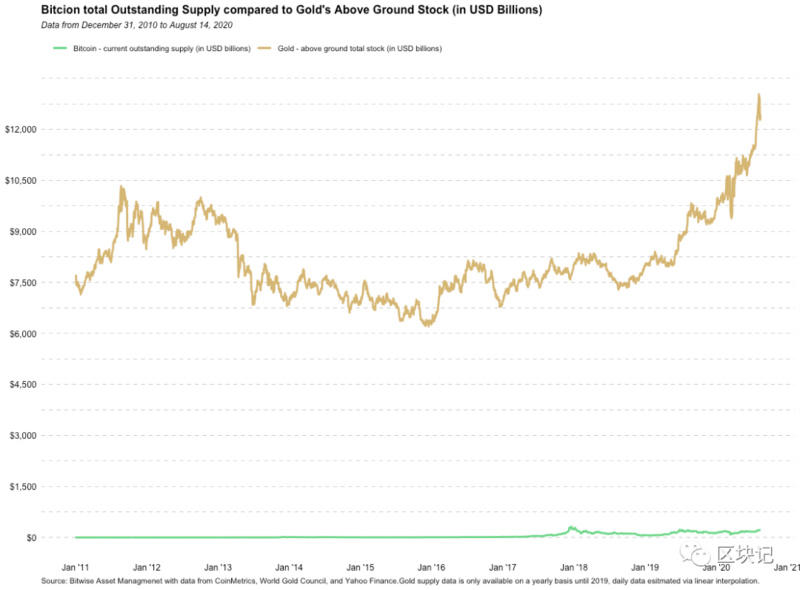

| 加密货币市场的并购活动依然热闹,包括涉及美国最大金融机构的交易。 过去一个月,去中心化金融(DeFi)领域也出现了令人兴奋的发展。我们将像往常一样,在文章的下半部分讨论DeFi并总结其他加密货币市场的变化。 后杰克逊.霍尔时代的加密货币 杰克逊.霍尔全球央行年会起源于1982年,时任美联储主席的沃尔克出席了当年在杰克逊霍尔举办的经济政策研讨会,并在会上发言称,要稳定物价降低通胀率,之后再采取措施恢复经济增长,降低失业率。 美联储如何进行货币政策的根本性变化极为罕见。虽然经济史学家对细节进行了争论,但许多人指出过去50年美联储的政策方针发生了两次重大变化: 1977年,美联储改革法案正式引入银行的低通胀和最大化就业率的双重目标;2008年,美联储开始实施量化宽松政策,监督其资产负债表上所持资产的规模和类型的前所未有的增长。 这两个转变标志着决定一代人的机会的开始: 1977年法案为美联储主席保罗-沃尔克在1979 -1981年 "打破通货膨胀的阴影 "创造了条件,利率提升至19%,反过来,在随后的40年里,随着利率从这些高点的下降,引发了40年的牛市;?2008年的政策转变回馈了股票投资者的青睐,通过接近零利率和购买多样化的资产,使市场流动性泛滥,引发了众多资产普遍通胀,并孕育了历史上最长的牛市。2020年8月27日,美联储主席鲍威尔在杰克逊霍尔经济政策研讨会上发表了具有里程碑意义的讲话,宣布了一些人认为是美联储政策的第三次重大转变。 虽然比1977年和2008年的更微妙,但2020年的转变有可能产生同样的影响。这值得深入研究。 新的政策框架是什么,为什么它很重要? 新政策框架的核心是一个明显更加宽松和灵活的管理通胀的方法。这一转变被包装成一个小的语义变化,却有着大的影响。 在鲍威尔讲话之前,美联储政策的目标是保持每年通胀率趋向2%。现在,美联储的目标将是在一段时间内实现2%的平均通胀率,并在任何一年中会灵活地高于或低于2%。 这听起来似乎是一个温和的变化,但在美联储政策的世界里,它是巨大的。这意味着,如果通胀率在2%以下运行若干年,美联储将让其在较高的水平上运行一段时间。关于平均通胀率如何计算并没有明确的公式,这让美联储有了新的灵活性,可以凭感觉调整通胀结果,既可以实现通胀目标,也可以实现宏观经济目标。 这对投资者意味着什么? 最好的投资建议之一是马蒂.茨威格的老话:"不要和美联储斗"。在这种情况下,如果美联储愿意不惜一切代价看到通胀率升得更高,那么可以公允地认为它最终会为所欲为......而且可能比它所声称的要更高。传奇投资人Stanley Druckenmiller在反思新政策时预测,未来四五年内,我们很容易看到通胀率在5%到10%之间。其他人--包括前美联储主席艾伦.格林斯潘、雷.达利欧--也对通货膨胀感到担忧。 在Bitwise,我们每天在与客户的谈话过程中都会直接听到对通货膨胀的担忧。 随着投资者越来越担心美联储对高通胀的容忍度,我们认为赢家之一,甚至可能是最大的赢家,将是比特币。 为什么是比特币,而不是黄金? 当投资者担心通胀并希望做出相应的调整时,传统的避风港当然是黄金。事实上,今年以来,投资者仅在黄金ETF上就配置了超过290亿美元的资金。 然而,完全依赖黄金来对冲投资组合时,有一个实际的挑战:为了让黄金对整体表现产生有意义的影响--在最坏的情况下真正保护你,你必须对黄金进行大量配置,因此你必须从大部分其他资产中退出来。 这样做的前景让很多人感到不安。在做出如此大的改变之前,有很多需要考虑的因素:通胀是个问题,没错,但不能保证;黄金不是创收资产;股票可能有更大的表现空间;而且,随着黄金接近历史高点,一些人担心它没有太多的上涨空间了(甚至可能未来还有下降)。 正是从这个角度出发,很多人将比特币视为天赐之物。 和黄金一样,比特币与其他资产类别的相关性低,流动性强。不过,与黄金的重要区别就隐藏在眼前。比特币更不稳定, 更不被接受, 其市值只有今天黄金的2%。

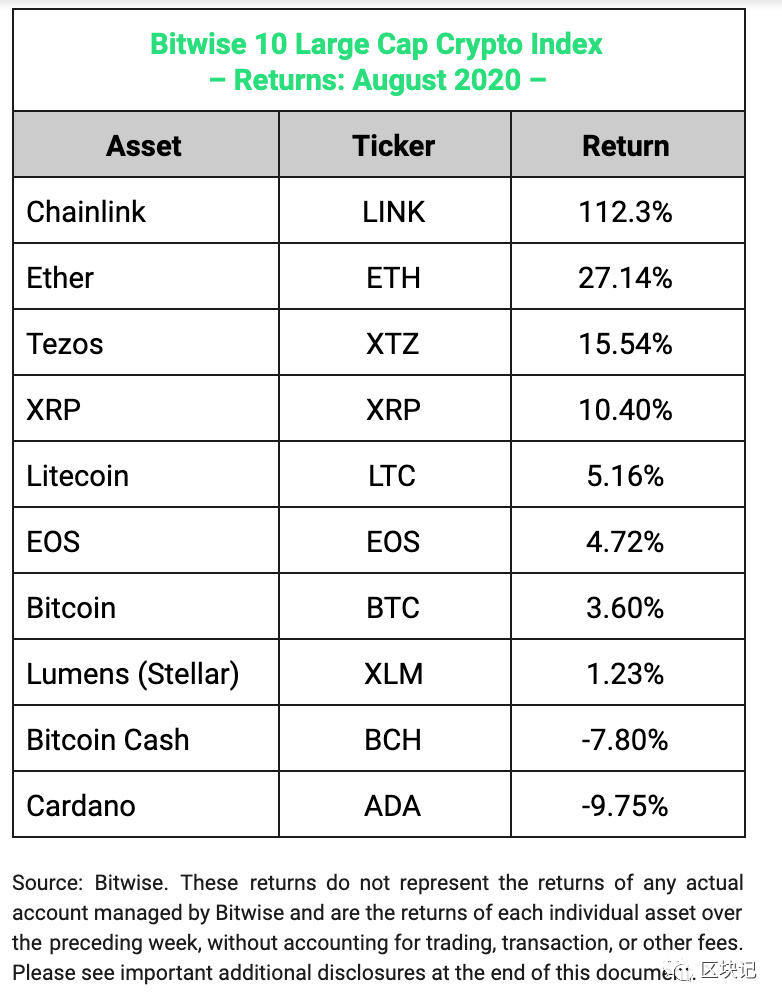

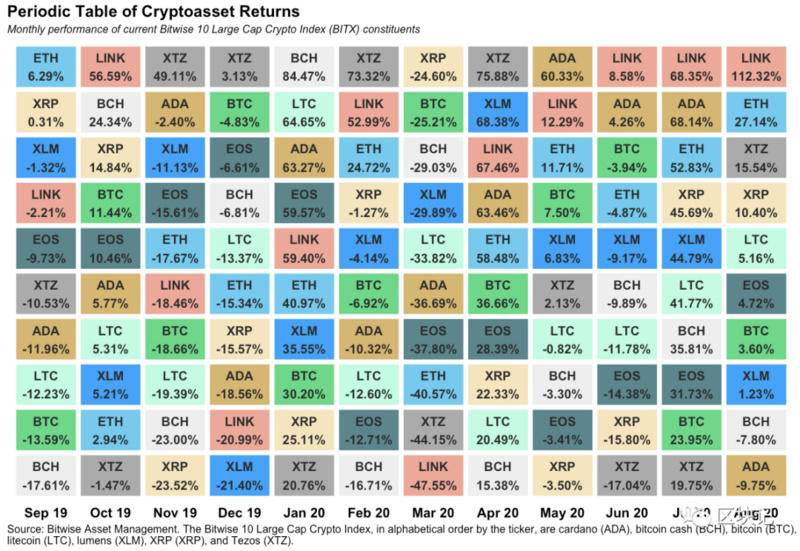

如果一个投资者想把所有的钱都放在一个资产上,这些功能可能听起来并不吸引人。但在投资者试图对冲其投资组合的情况下,这些功能意味着你可以获得大量的收益。 今年,在市场难以置信的动荡和不确定性中,截至9月15日,GLD上涨了约29%,BTC上涨了约48%。当然,这只是一年的时间,但正如许多报告所显示的那样,多年的表现也令人印象深刻。 比特币一开始并不被每个人都认同,并且也带有很多风险。但这也意味着,比特币还有很大的运行空间,这也使得它的潜力很大。当然,也有越来越多的人相信,数字版的黄金--凭借其抗没收、易转移、易存储、永远开放的市场和私密性--是未来的重要组成部分。 杰罗姆.鲍威尔具有里程碑意义的新通胀政策,让现在很多投资者都在考虑通胀到来时如何配置资产。当我们审视可用于对冲这种风险的选择时,比特币的表现越来越好。 正如Paul Tudor Jones最近在谈到他的基金对比特币的配置时写道:"我不是一个硬通货主义者,也不是一个加密货币狂。我不是千禧一代......而是婴儿潮一代,我想抓住机会,同时在不断变化的环境中保护我的资产。" 现在,似乎越来越是比特币的正确地点和正确时间。 2020年8月基金和指数再平衡情况 Bitwise的研究和投资组合管理团队不断监测加密货币生态系统,以确保Bitwise指数和Bitwise基金在每个市场中捕捉到投资者可用的所有机会,同时尽可能降低未补偿的风险。 作为这个过程的一部分,我们更新了对每个加密货币资产五年计划发行量的分析;根据交易量和潜在风险重新评估所有主要币种的资格;并通过程序重新计算市值排名,以确保我们捕捉到市场上最有价值的项目。我们还对我们的指数方法进行定期检查,以确保该方法反映当前机构在加密货币投资市场中的表现。 2020年8月再平衡的结果如下: Bitwise 10 Large Cap Crypto Index的成分没有变化。因此,该指数在8月份的成交量是最小的。?Bitwise比特币基金只有在比特币区块链发生重大硬分叉时才会进行再平衡。由于2020年8月没有发生此类事件,因此没有发生重新平衡,成交额为0%。?Bitwise Ethereum Fund仅在以太币区块链发生重大硬分叉时进行再平衡。因为在2020年8月没有发生这样的事件,所以没有发生再平衡,成交额为0%。8月加密货币资产价格 Bitwise 10 Large Cap Crypto Index(BITX)本月再创佳绩,上涨7.6%。10个币种中有8个都获得了正收益。从年初至8月31日,该指数上涨了79.6%。 8月份表现最好的币种是Chainlink(LINK),连续第三个月涨幅达到惊人的112.3%。正如在7月份的投资者信中所强调的那样,LINK是DeFi趋势的主要受益者之一,该趋势正在风靡加密货币行业。该资产的发展也受到了Chainlink获取DECO技术的推动,这项技术来自于康奈尔大学。DECO的创建者是一位备受尊敬的计算机科学家,他将加密货币行业中使用的一些关键概念成形,并加入Chainlink担任首席科学家。 该指数中表现第二好的是以太(ETH),上涨了27.1%。以太是Bitwise 10的第二大币种,是DeFi经济的支柱。 另一方面,Cardano(ADA)和比特币现金(BCH)本月收益为负,分别下跌9.8%和7.8%。ADA在年初至今表现非常强劲之后,似乎正在放缓;即使在8月份表现不佳之后,它也是Bitwise 10指数中年初至今表现第二好的币种。而BCH则是该指数中今年表现最差的资产之一。

当前Bitwise 10币种中表现最好和最差的之间的离散度在8月份扩大到122.0个百分点。这是过去12个月来最大的离散度,期间平均为56.4个百分点,2020年3月则为23.0个百分点的低点。

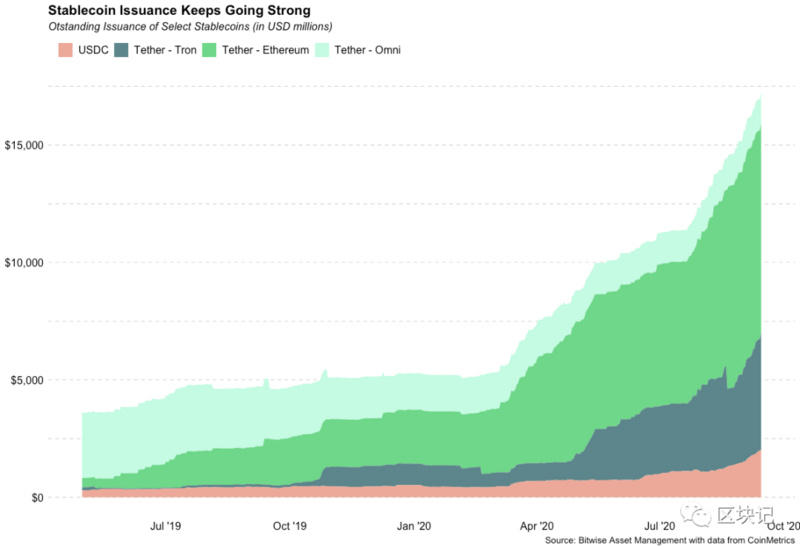

详细信息见Bitwise 10 Crypto Index Fund Bitwise 10 Offshore Index Fund Bitwise Ethereum Fund 8月份的主要发展情况 与往常一样,过去的一个月加密货币行业有许多令人兴奋的产品出现,包括DeFi市场继续经历创纪录的增长。 稳定币的采用率不断攀升。两大稳定币(Tether和USDC)的流通发行量在8月份突破了150亿美元大关,并在9月份逼近180亿美元大关。这个市场现在比2020年初的规模大了3倍多,而且这个趋势没有减弱的迹象。大多数稳定币(64%)都是在以太坊区块链上发行的,这代表着以太坊继续作为首选平台。

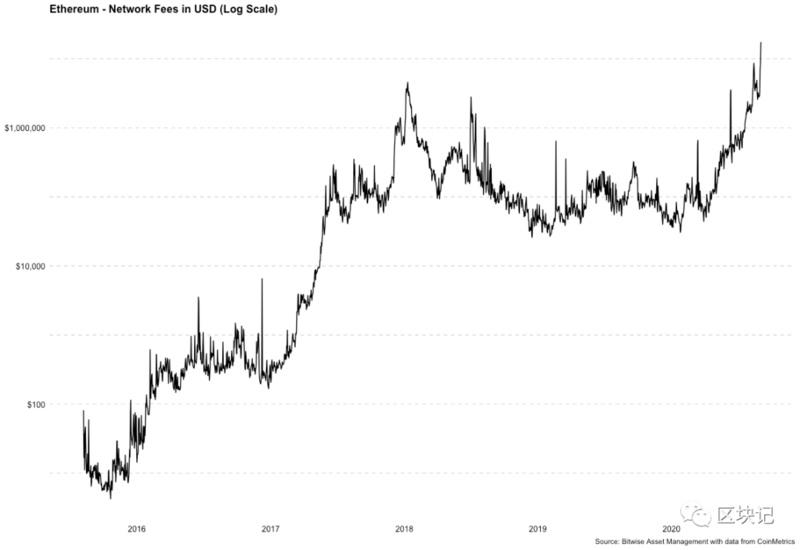

这个领域需求的一个重要驱动力是 "流动性收益",这个过程是将加密资产投资锁定在DeFI协议中,作为赚取利息的一种方式(类似于将钱存入银行赚取利息)。在过去的几个月里,流动性收益已经吸引了多笔数十亿美元的资产。 在这一趋势的基础上,一项名为Yearn.Finance的新技术在8月实现了约10亿美元的市值,这距离其代币推出仅1个半月。Yearn是一个允许其用户存入数字资产(包括ETH)并将资产配置在收益丰厚的DeFi借贷平台上的应用。让投资者对Yearn感到兴奋的一个方面是,它的创建者选择了一个比其他DeFi资产更分散的启动过程。 Uniswap的交易量居Coinbase之首。在过去的几个月里,还有一个有趣的方面是,使用最多的应用已经从去中心化的借贷扩展到了其他去中心化的服务,比如交易所和资产发行。一个令人难以置信的结果是,去中心化交易所和自动化做市商Uniswap最近的日交易量超过了10亿美元,比上个月增长了10倍以上,比美国最大的加密货币交易所Coinbase Pro监测到的交易量高出50%,Uniswap目前是DeFi领域锁定资产金额的领先者,达到18亿美元。Ethereum交易费用创下历史最高水平。由于网络上的活跃度上升导致对处理能力的需求增加,8月份Ethereum网络上的交易处理费用达到了历史最高水平。Ethereum开发者正在进行升级,以提升网络的处理能力,但这是一个具有挑战性的问题(下面将详细介绍)。下图显示了以太坊网络中支付的费用(采用对数比例绘制,使最高点更易辨认)。

联合创始人兼首席执行官Michael Saylor认为,在考虑了各种资产类别的潜在投资后,公司最终选择了比特币。 "我们发现,对于那些寻求长期价值存储的人来说,比特币在全球范围内的接受度,品牌认可度,生态系统的活力,网络优势,架构弹性,技术实用性,以及社区风气使其作为一种优越的资产类别非常具有说服力。比特币是数字黄金--比之前的任何货币更硬、更强、更快、更智能。我们预计它的价值将随着技术的进步、采用范围的扩大以及网络效应而不断累积,网络效应助长了现代许多杀手级产品的崛起。" MicroStrategy并没有止步于此。9月14日,该公司又买入了价值1.75亿美元的比特币,因此其购买的总额扩大到4.25亿美元。 加密货币市场的并购活动依然热闹,包括涉及美国最大金融机构的交易。 摩根大通将区块链部门出售给Ethereum基础设施提供商Consensys,同时进行战略投资。两家公司自2016年开始合作,当时摩根大通推出了基于Ethereum的区块链Quorum。作为交易的一部分,J.P.摩根将向ConsenSys投资2000万美元。与此同时,各国央行拥抱数字货币之举也在持续不断地推进中。 波士顿联邦储备银行和麻省理工学院合作开展中央银行数字货币(CBDC)研究项目。根据联邦储备银行董事会成员Lael Brainard的说法,这两家机构正在合作 "建立和测试一个面向央行用途的数字货币"。该银行预计将公布这一合作的结果,并公开其软件代码。中国扩大数字货币的试点城市。据《华尔街日报》报道,中国正在扩大数字货币试点计划,包括北京在内的几个经济最繁荣地区。有媒体报道相关的政策设计应该在年底前完成。中国央行今年早些时候启动了数字货币的试点,其中包括四个大城市,作为北京2022年冬奥会筹备工作的一部分。 本文来源:区块记 —- 编译者/作者:区块记 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

致投资者:通胀更宽容的美联储时代的比特币

2020-09-21 区块记 来源:火星财经

LOADING...

相关阅读:

- Matrixport首席执行官葛越晟确认出席火星区块链POW'ER 2020 DeFi创新者大会2020-09-21

- 一文解读DeFiSushiswapSushiSushiB之间的暴富关系2020-09-21

- CEG超越雷达币只是时间问题,一切交给时间,看完你就知道了!2020-09-21

- DeFi的“上帝模式”:切换模式时该怎么办?2020-09-21

- DeFi波动性:本周发生了什么?2020-09-21

在价值储存方面,本月第一家上市公司对部分现金储备使用了比特币。

在价值储存方面,本月第一家上市公司对部分现金储备使用了比特币。