今天的笔记是来自火星财经Defi创新者大会的第二篇笔记。投资机构Dragonfly Capital对Defi赛道的观察。在不到两年时间里,Dragonfly Capital低调而迅速的布局了Defi赛道,它们是Maker Dao、Compound等数十个明星项目的早期投资人。 以下,Enjoy: Dragonfly Capital 合伙人 Mia Deng 演讲原题目:Defi世界如何构建和演变的 Dragonfly Capital是全球布局Defi最早的基金之一,很多Defi头部的一些项目,像Compound、dydx这些创始人,第一次来中国和社区互动都是通过我们去年10月在北京办的活动。在当时,Defi还是区块链一个很小众的分支。经过了一年以后,2020年成为Defi蓬勃生长,落地的元年。 我今天想和大家分享过去Defi简短的历史。过去到今年Defi最重要的几个趋势以及我们看好Defi发展的未来。 一、Defi的定义、愿景和历史 如果互联网实现的是全球信息的开放式流通,Defi技术的本质是让我们得到一种价值的全世界流通。比特币其实是第一个实现价值流通形式的项目,而Defi是比特币精神的自然延续。 记账作为人类金融文明最基本的活动,衍生出了借贷、合约、交易等等各种各样的金融行为。所以Defi对我们来讲,是非常自然的延伸,也是区块链技术最核心的所谓revolution的地方。 我们投资revolution的愿景是我们希望在未来的几十年后,任何人只要有一部手机,有一台电脑,去点击链接,就可以参与一个透明的,全球的金融体系。这是我们长期布局Defi的初衷。

在2016年,Defi最早的形态是Dex去中心化交易所。当时去中心化交易所的主要作用是用来交易一些长尾的,小型的资产。而它一些UI设计的不便捷也把大部分的用户挡在了门外。当时的交易量可能也就相当于币安1%的样子,和现在Uniswap超过Coinbase完全不是一个年代的事情。 Maker Dao也是我们投资的公司,去年和Pare one基金一起完成了亚洲战略轮。Maker是Defi最早的一个项目。可以把它想象成一个去中心化的当铺,它的核心亮点是去中心化稳定币Dai,从今年年初7700万的流通量到现在涨了11倍。 17年是ICO的爆发期。各位可能有一些比较鲜明的记忆。当时讲的是去中心化一切,什么都是要去中心化。当时有去中心化滴滴,去中心化亚马逊,各种各样天马行空的想法都爆发出来。Defi也在这个时期有了更多的发展。当时像Compound、Dydx也是在这个时期得到的立项。 而到了18、19年,是熊市的沉淀期。很多太过于天马行空的想法,已经被像泡沫一样被挤干了。而真正在布局Defi的项目在这一两年,比如我们当时也是投资非常激进的时刻。当时我们确实看到了很多很优质的团队在长期在做这块的建设。

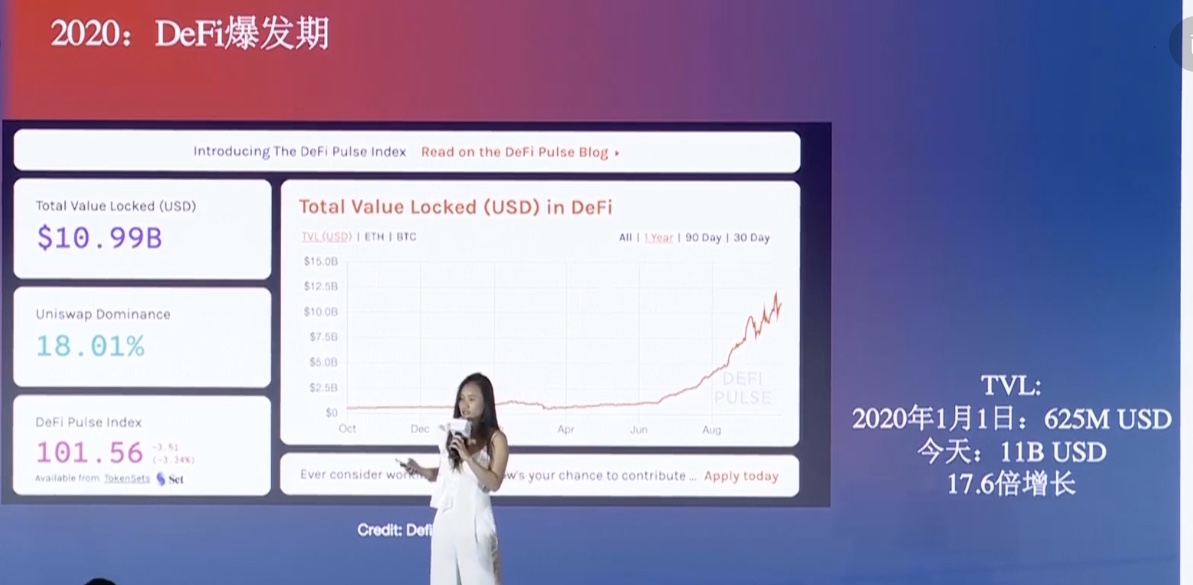

到了2020年的爆发期,最简单的一个数据指标。合约中的资产价值,从年初6亿美金的到现在110亿美金是非常夸张的数字。 二、今年Defi的重要趋势

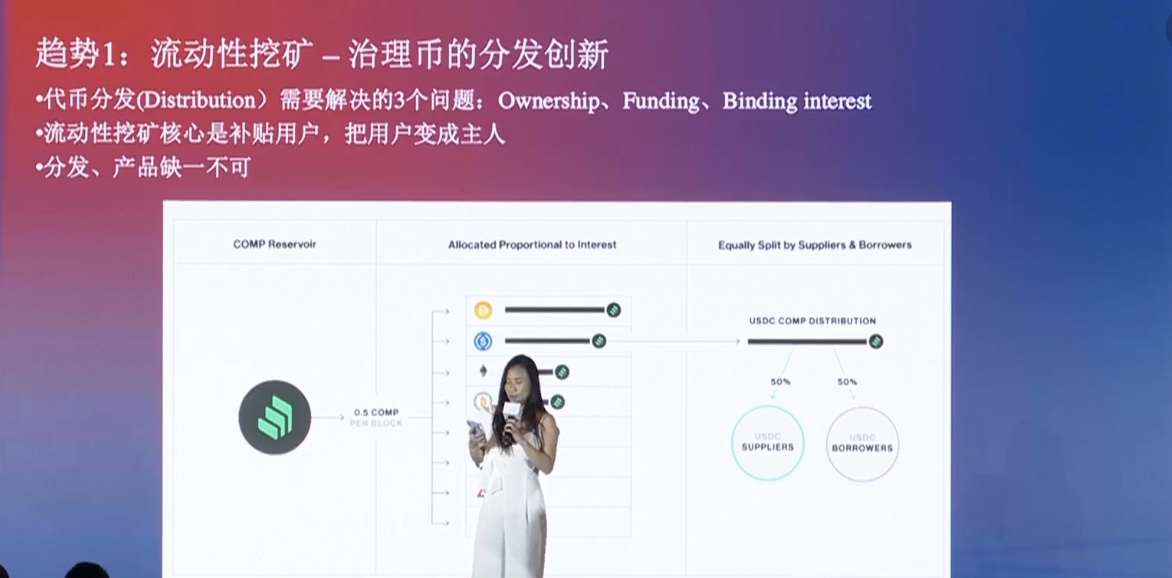

趋势1:流动性挖矿 流动性挖矿本质是Defi项目解决激励的一种形式。通过代币分发激励整个网络,需要解决三个问题:一是Ownership(所有权)就是谁拥有这个代币。在ICO时期,Ownership更多是在一些私募基金或者团队上;二是要解决Funding(资金)的问题,团队要如何支撑产品的开发;三是团队和平台的Binding interest(有约束力的条款)就大家有共同一致的去事。 流动性挖矿是目前我们纵观加密历史来看,最佳的一种融资、冷启动上的创新。它比ICO、IEO都要好。因为流动性挖矿的核心是补贴用户,用平台自己股权的形式去把用户真正变成平台的主人。假如滴滴会给平台上的司机会很小的一点股份或者一些新兴的交易所会给做市商发一些股份,这种事会是非常新颖,而且中心化的补贴形式。 现在我们看到了有各种花式的流动性挖矿在市面上,什么红薯、寿司等等。作为加密项目,我们觉得分发和产品两者是缺一不可的。分发只是解决了冷启动的问题,但如果没有核心,实在的产品做支撑,前面分发花样再多最终也是支撑不了的。就像达鸿飞讲的,“糖衣炮弹的形式是不可持续的”。

趋势2::以Uniswap为代表的自动做市商(AMM)的繁荣 Uniswap从年初到现在,峰值的交易量一度超越了Coin base,这是非常具有历史纪念意义的时刻。Uniswap背后大的逻辑,AMM自动做市商,其实非常的简单。整个产品最早的版本就不到500行代码。真正它的意义是提供了快速创建双边资产,制造价格发生的一个场所。因为这点,加上流动性挖矿,包括简便的界面,让很多的散户参与了进来。但我们预期,AMM是一个偏过渡的模式。当扩容等更好的方式出现了以后,订单薄的模式也会随之崛起。

趋势3:公平启动的运动 刚才提到,Defi要同时解决分发和产品的问题。在今年最受关注的YFI项目中,创始人Andre没有给自己留任何早期额度,也没有让投资人去购买。这个精神是非常中本聪,非常比特币的精神。当时也在社区得到了非常好的影响。YFI的产品是作为加密资产的聚合器,并不是一个非常创新的,市面上也有很多其他产品来做。但它的这种分发形式,符合了加密货币的精神,也就赢得了社区的喜爱。后面SUSHI等项目也都是围绕着零预挖、零预分配的理念去发布的,也引起了很大反响。但我们也要看到,这种方式也有它的一些问题。所以我们在这个趋势上还是在观望的状态。 趋势4:加密投资人的角色转变

虽然我们是Capital的VC, Capital的风险投资人,但我们其实只是社区其中的一个成员。比如我们去投资Compound,我们其实拿的不是它的股份,而是COMP这个token.拿了token是有义务去参与Compound的治理。 最早Compound决定将COMP发给用户时,我们也参与了投票。当时我们是投的同意票。我们后面发现给的补贴太多了,又发起了另外一个投票,要把代币分发减少。Compound的一些早期的大的投资人,都是广大Compound社区的一员。 趋势5:聚合 在互联网行业,大家都熟知的比如携程,是航空公司的机票订单的一个聚合器;像淘宝是小型商家电商的聚合器。聚合是与终端用户可以有直接联系,服务每一个新的用户成本几乎为零,具有多边的网络效应。多边网络效应是指在聚合器中,供应和需求是互相的扶持,互相的增长的。Defi行业里面也出现了聚合器的赛道。它更多是通过优化路由和算法,得到更好的收益。Debank更多是一种理财,用户可以直观看到自己的收益,可以发现新的Defi项目,更多是体验式的聚合。 趋势6:Cefi和Defi平行宇宙的融合

我们在Cefi和Defi两个行业里都是布局非常深的。尤其Cefi这块,大部分都是在中国。我个人观点,中国是Defi落地非常好的市场。我们也看到了中国的,东方的超级平台模式。像微信从最开始做即时通讯到现在生活的一站式服务。我们也发现现在Cefi的这些平台也慢慢的把Defi作为一个功能融合进来。 比如OK与Compound的融合,用户不需要去Compound,可以直接在OK上和Compound协议产生借贷关系。这种融合是非常利好的一个现象。

如果科技的大规模应用是一个鸿沟的话,最早可能就是一些发烧友,可以克服用户体验的问题,可以克服语言的问题,去使用产品。但如果从最早的发烧友到真正更大一群实用主义者,中间会有一个鸿沟。(创新-扩散理论及跨越鸿沟,行走注)我们相信Cefi和Defi的融合模式是跨越鸿沟很好的方法。 最后展望未来。我们看好的领域包括:一是在扩容方面,我们看到了更多的可能性。通过扩容,可以探讨怎么去解决以太坊1.0拥堵和手续费贵的问题。现在有很多项目都在Layer 2做各种各样扩容的尝试; 第二是衍生品,包括保险、去中心化交易DDX也是我们非常看好的一个方向。 回到我最开始说的,我们投Defi的愿景是想要看到,任何人只要通过手机去上网,就可以一键参与到透明的,开放的金融体系。这是我们Dragonfly 在Defi赛道里长期布局的原因。谢谢大家。 以上是笔记分享的部分。 通过这篇演讲,其实行走想到最多的依然是投资机构和普通投资者面对加密市场,最大的区别在哪里?行走总结的话,还是老生常谈的“长期主义”。 投资机构能够找到那些符合自己对行业发展判断,拥有“使命、愿景、价值观”的项目,并持续下注,分散下注,放长线。而个人普通投资者,因为资金、资源、视野和认知能力的原因,无法下长注,也无从判断项目的长期价值。只要在热点已经出现,甚至早就超过了价值投资好时候时,才去下手博个短期收益。 建立自己的投资逻辑,坚持按照投资逻辑操作,并在实践中不断修正,这点很重要。当然更重要的是要有场外赚钱的能力,这样行情不好时,你才能陪好项目走得更长,拿得更稳。 以上 —- 编译者/作者:行走 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

行走笔记:Dragonfly,一键参与开放透明的金融体系是长期布局Defi投资的初心

2020-09-29 行走 来源:区块链网络

LOADING...

相关阅读:

- DeFi:突破15百万富翁2020-09-29

- 即将到来的DeFi协议,Eminence损失了1500万美元2020-09-29

- 波卡大事件年表:一文看懂波卡历史2020-09-29

- Wizkey:信贷市场的未来2020-09-29

- 去中心化交易市场OpenBazaar获匿名巨额捐款,将可维持运营至2020年底2020-09-29