在2017年的那波牛市之前,有很多交易员在几个月前就在现货市场上聊了一些购买比特币的故事,然后才兑现了数十万美元。 仅通过购买比特币就在一两周内将资金增加三倍或四倍的日子很有可能在2021年发生,但是自三年前的那个高点以来,加密衍生品市场也已经在加密圈占据了巨大的位置,当然也成了一个十分投机的地方(这样其实不利)。

确实,一些一直对前景抱乐观态度的交易者最近也收获了丰厚的收益,通过使用虚值的认购期权,并长期持仓。这样的奖励数额与长期持有多个比特币比,有过之而无不及,但是成本却大大降低,而风险也要大得多。

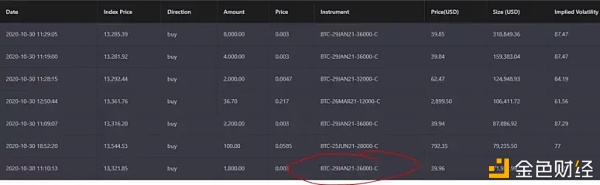

据业内媒体采访到的交易员分享的数据,2020年10月30日,该交易员以每份合约0.003比特币的价格购买了16,000份1月到期的看涨期权,行权价为36,000美元,每张合约0.003比特币。总成本为48比特币–合约数量(16,000)乘以每份合约0.003比特币溢价。

比特币期权交易于10月30日

比特币期权交易于10月30日 以美元计算,当时每份合约的溢价约为39.90美元,整个交易的初始支出约为638,400美元。 随着比特币从13,400美元上涨至超过19,000美元,一月份36,000反弹表明所产生的溢价从0.003比特币升至0.0145比特币,账面利润超过400万美元。 净收益的计算方法如下: = [(期权的当前价格0.0145 BTC x 16,000张合约)x比特币当前的现货市场价格$ 19,200 ](-)交易成本。 = [232比特币x $ 19,200]-$ 638,400 = $ 4,454,400-$ 638,400 = $ 3,816,000 如果现在要清算头寸,并假设在市场上抛售16,000个价外的看涨期权不会降低价格,那么忽略交易所收取的费用,净收益将是初始支出费用的7倍 。

看涨期权会赋予持有人权利,但没有义务在特定日期或之前以预定价格购买标的资产。认沽期权代表出售权, 一份期权合约代表购买或出售一枚比特币的权利。 截至目前,36,000美元的看涨期权是一种价外的看涨期权–由于现货价格徘徊在行使价之下,该期权没有内在价值。 从理论上讲,购买36,000美元看涨期权于1月29日到期,这是押注价格将在1月底之前升至36,000美元以上,从而使期权“实值”。 但是,随着市场的走高,虚值期权变成实值期权的可能性增加,从而提高了期权费,如本例所示。

如果牛市保持其步伐,在所有条件不变的情况下,期权费将继续上升。但是,潜在的价格整合将降低比特币在1月底之前升至36,000美元以上的可能性,并随着到期时间的临近而降低该期权的价值(在期权中被称为“ theta衰减”)。 进行期权交易带来的风险比仅购买比特币还要多。 首先,交易者可能会被淘汰。这是因为多头看涨期权头寸将在1月29日到期,如果比特币当日收于36,000美元以下,则亏损638,400美元 再者,期权交易者可能遭受的最大损失限于所支付的权利金范围,在这种情况下为638,400美元 如果交易者现在正在寻求平仓一些头寸,那么他或她可能会愿意在当前价格附近少量买入。截至目前,36,000美元的看涨期权似乎有些活跃。其他一些交易者似乎已经以该行使价购买了看涨期权。 截至发稿时,36,000美元的行使价有超过20,000张看涨期权合约,这是一次执行时未平仓合约的最高集中。 通常,人们认为在虚值选项里的未平仓合约容易形成看涨迹象。但是,有时数据会被一些大笔交易混淆,因此在这种情况下,其作为市场指标并不可靠。 本文不构成任何投资建议 —- 编译者/作者:UBEX中文社区 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

一个比特币期权交易员如何在5周内将64万美元变成440万美元

2020-12-10 UBEX中文社区 来源:区块链网络

LOADING...

相关阅读:

- 老猫解币∶12.10BTC/ETH行情趋势分析及操作思路2020-12-10

- 58COIN再次颠覆传统混合合约盈利结算你说了算2020-12-10

- 山前币有路:12/10BTC行情分析及操作建议市场随着追空进行反弹2020-12-10

- 12.10BTC行情分析2020-12-10

- 12/9价格分析:BTC、XRP、ETH、LTC、BANDIDamo行情2020-12-10