比特币(BTC)在2月16日突破了50,000美元的水平。但是,尽管未能彻底打破心理障碍,但它无疑显示出更高估值的潜力。 同时,期货和期权指标未对准,表明买方过度杠杆,而期权市场保持平静。 在分析了两个市场之后,可以对导致这种明显不一致的原因进行理论分析。 期权偏向保持中立 在分析期权时,25%的Delta偏斜是最相关的指标。 该指标并排比较相似的看涨(买入)和看跌(卖出)期权。 当看跌期权的权利金高于类似风险的看涨期权时,它将变为负数。 负偏斜意味着更高的下行保护成本,表明看涨。 当做市商看跌时,情况恰好相反,导致25%的Delta偏斜指标获得了积极的基础。

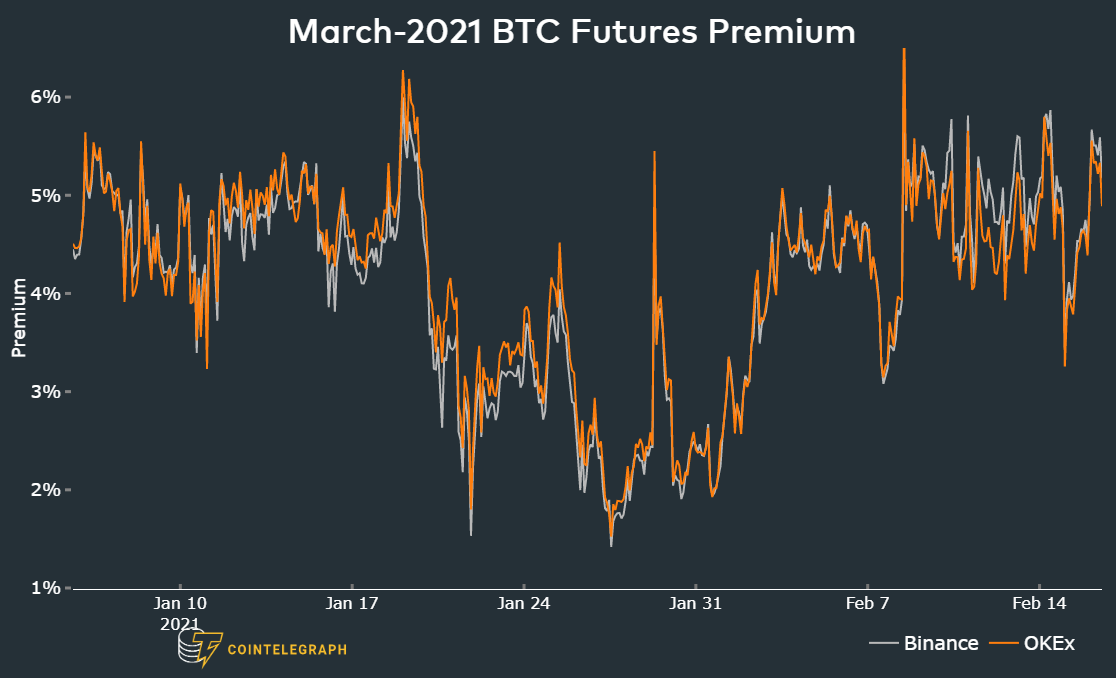

负10%(略微看涨)和正10%(略微看跌)之间的偏斜指标被认为是正常的。 在过去的三个月中,没有发生10%或更高的30天偏斜的情况,通常认为这是看跌事件。 考虑到比特币在1月11日出现了24%的修正,以及十天后的19%抛售,该数据非常令人鼓舞。 然而,没有证据表明期权交易者要求更多高额溢价来提供下行保护。 期货溢价保持过度乐观水平 通过测量期货和常规现货市场之间的费用差额,交易者可以评估市场的看涨水平。 与常规现货交易所相比,三个月期货通常应以6%至20%的年化溢价(基准)进行交易。 每当此指示灯褪色或变为负数时,这是一个令人震惊的红色标记。 这种情况被称为退货,表明市场正在转为看空。 另一方面,高于20%的可持续基础表明买家的杠杆作用过大,有可能导致大量清算并最终导致市场崩溃。

上图显示,该指标在1月27日触及1.5%的底部,但后来又回升至4.5%及更高,因为比特币反弹至35,000美元以上。 即使在最黑暗的时期,期货溢价的年化率也保持在10%以上,这表明专业交易员对此表示乐观。 同时,当前5.5%的水平(相当于50%的年化利率)表明买家的杠杆过多。 永续期货(反向掉期)可能是此问题的根源,而散户交易者更广泛地使用这些合约。

注意,因为每周的资助率已超过2.5%,因此远远超过了3月份合同的50%年化溢价的补偿。 因此,套利服务台和做市商可能愿意为固定月合约支付如此高的溢价,同时卖空永续期货并从利率差中获利。 总而言之,这一运动很好地解释了为什么期权市场相对中立而期货市场显示出过度的买方杠杆。 尽管机构客户和鲸鱼在期权交易量中占主导地位,但零售交易者似乎是这种失配的根源。 这里表达的观点和观点仅是作者的观点,不一定反映Cointelegraph的观点。 每一项投资和交易动作都涉及风险。 做出决定时,您应该进行自己的研究。

—- 原文链接:https://cointelegraph.com/news/is-a-retail-frenzy-causing-the-bitcoin-futures-markets-excessive-leverage 原文作者:Cointelegraph By Marcel Pechman 编译者/作者:wanbizu AI 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

零售狂潮是否会导致比特币期货市场过度杠杆?

2021-02-17 wanbizu AI 来源:区块链网络

LOADING...

相关阅读:

- 在GBTC溢价崩溃的情况下,灰度现在持有BTC循环供应的3.5%2021-02-17

- NYDIG提交比特币ETF文件,希望公司在2021年SEC最终表示“是”2021-02-17

- 教育是最好的比特币投资–比特币杂志2021-02-17

- Cloudflare团队不可阻挡的域名将.Crypto地址带到Web浏览器2021-02-16

- 人们为什么要购买比特币? Raoul Pal回答2021-02-16

Deribit 30天BTC期权有25%的偏差。 资料来源:laevitas.ch

Deribit 30天BTC期权有25%的偏差。 资料来源:laevitas.ch 2021年3月BTC期货溢价。 来源:NYDIG数字资产数据

2021年3月BTC期货溢价。 来源:NYDIG数字资产数据 每周BTC永续期货资金利率。 来源:NYDIG数字资产数据

每周BTC永续期货资金利率。 来源:NYDIG数字资产数据