清算不是在零售交易世界中经常遇到的一个词。 清算的细节:协议,规则,确认,重新确认,和解,追加保证金和定价错误,甚至可能会使最坚强的人感到高兴。 基础设施可能会影响市场,它是隐藏的系统性风险冰山的一部分,但可能会削减最水密的远洋客轮,并使它们陷入破产深渊。 正如雷曼和贝尔斯登(Lehman and Bear)在2008年所见证的那样,流动性的丧失是一个生存威胁。 1月28日购买按钮变灰时,即使是最休闲的GME r / wallettreetbets住宅零售交易商,也可以浏览该冰冷的水下王国。 为了了解市场如何从当前集中的交易后基础架构承受系统性风险,有必要在基本层面上了解其运作方式。 资产交易发生在诸如交易所之类的场所,通过各种中介机构将买卖双方的网络聚集在一起,并由定义交易程序和义务的流程来控制。 执行后,必须将资产交换为付款。 付款,清算和结算(PCS)是交易后的过程。 PCS的核心是中央对手方(CCP)。 这种安排是在1970年代实物证券交付和支付追踪几乎变得不可能之后创建的。中共作为每个卖方的买方和每个买方的卖方。 这是中介的真实定义。 合法地改变每个交易以介入中介。 这项安排在消除70年代的风险方面迈出了一大步,因为它取消了股票凭证的分类,存储和交付。 包括来回拉动的自行车信使,其中携带着成捆的证书和成堆的现金或黄金。 实物证明书在中共举行,并在属于大交易商的小孔之间切换。 更好,但不理想。 DTC实体Cede&Co在美国将资产的非物质化,去除实物证书并记入中共所有的中央分类帐中的账本,而DTC实体称为Cede&Co的情况甚至更好。 该过程还会使情况变得更糟,如下所述。 适用于70年代到90年代的东西不适合20年代。 最近,通过GME传奇期间市场平稳运行的崩溃,最明显的是在前端执行微秒的程序交易与在后端执行缓慢的结算世界之间的差距。 GME问题的核心在于支付和结算功能。 基本上,有三种类型的结算系统。 一种是RTGS或实时总结算,另一种是递延净结算(DNS),第三种是混合模型。 RTGS是立即用中央银行款项全额支付的款项,这是最安全的方法,但对流动性的要求最高,这是可怕的存在性字眼。 所有类型的结算最终都会产生RTGS。 中央银行的钱必须在帐户中才能支付。 这在DvP(交付与付款),立即不可撤销的结算的加密世界中被模仿。 DNS是Robinhood和所有其他公司使用的规定方法,其中结算发生在净额上,当事方之间相互欠的交易和付款被取消,其余部分被清算。 DNS在一天结束时暂停交易。 延伸到一天结束时的DNS对流动性的要求较低,并且按照DTC的做法,实现了2亿总交易与100万净交易的净比率。 此外,大多数交易的结算期为T + 2。 如今,现金交易悬而未决长达48小时。 这种延迟带来了两种风险,即重置风险或资产收益损失带来的风险,这种风险因延迟和资产波动而扩大; 另一个是信用风险或资产交付发生的风险,但无法付款。 为了减轻这些风险,中共要从各方那里存入一笔款项,并将其放在一个共同的罐子里,作为所有人的保险。 最重要的是,市场跟随着另一种机制。 CCP根据未结算资产的市场价值动态计算任何一方所欠的资金,并将其与锅中的资金进行比较,如果发现资金不足,则需要更多资金。 在罗宾汉(Robinhood)的GME买单流向迅速增加的情况下,当发现资本不足时,中共就停止了交易,停止了不断增加的买单,直到发现资本解冻为止。 Robinhood最终不得不在一夜之间拿出7亿美元。 当天,所有交易对手的此类需求从平均250亿美元增加到335亿美元。 金融市场基础设施流程和惯例干扰了市场的平稳运转,并阻止了短暂的挤兑。 这样的事件导致人们对系统的偏见。 对GME相关规定的反应是,对清算基础设施的审查日益严格,立法机关的听证会,中共的自查以及已建立的市场参与者和专家的论证和解释,包括:这是应该如何运作的。 需求不断变化。 加密货币市场表明,可以通过提高自动化程度实现24/7的交易和结算。 但是,需要进行大量工作来引入一些安全的双边净额结算概念,将交易对手限制在风险范围内以及使用相对稳定的付款方式进行结算。 甚至在这种高度公开的有序市场失灵之前,许多人就一直在考虑对支付,清算和结算系统进行现代化改造,这似乎是故意的打击,即短暂的挤兑正在动摇GME,并在市场中迅速传播,引起了市场关注者的注意。窗帘。 长期以来,该系统的低效率和风险已得到证明。 问题不仅在于与DNS相关的结算延迟,还在于交易方式的转换取决于CCP和传染风险,从而将双边风险转化为系统风险。 如果支付系统是无摩擦的并且动态地进行净额结算,则可以进行24/7交易。 还有一种方法,可以通过在系统中有足够的晃动的动态周期进行延迟结算来保持流动性节省的优势。 在没有CCP的情况下返回对等交易和风险管理。

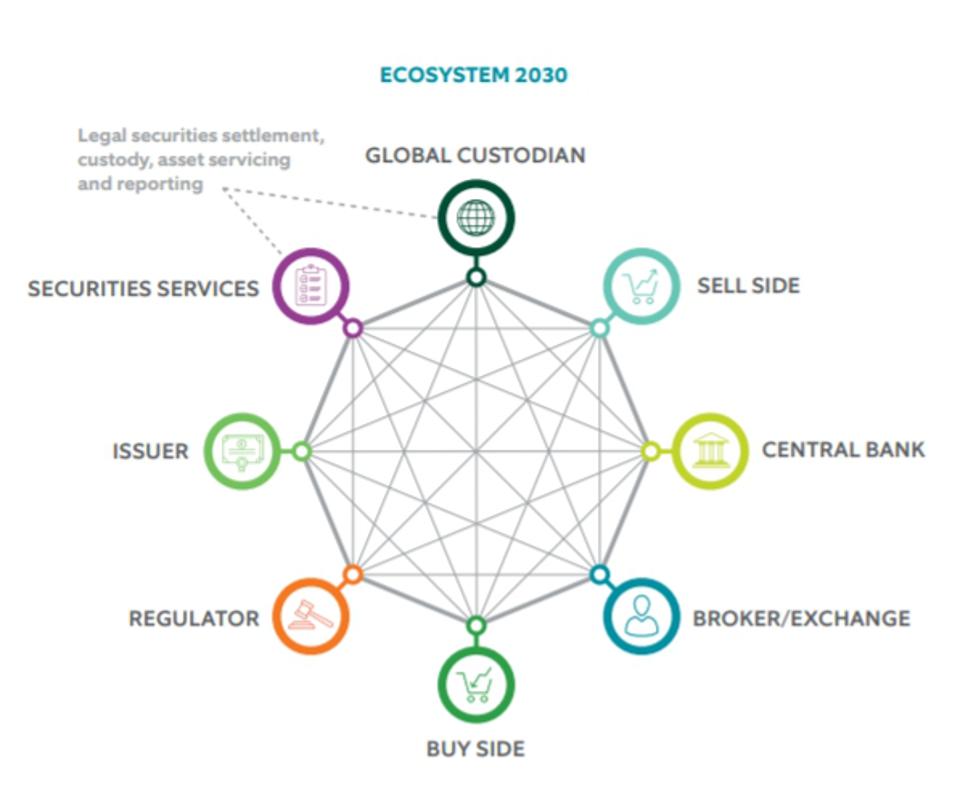

2030年生态系统 从羁押中裁剪而来,重新构想了WP Northern Trust 根据北方信托NTRS(世界上最大的保管人之一)所设想的2030年愿景,除了全球保管人和证券服务机构(现已失效的CCP的替身)以外,所有中介机构都将消失。 它们都位于共享基础架构,区块链或由智能合约提供支持的可互操作的区块链网络上。 有趣的是,世界上的FMI如何看待未来,看到除了自己以外的所有人都消失了。 已经提出了许多替代期货,都包含共享支付轨道,节省流动性的方式,24/7交易,现代保管,环境监管监测和报告以及AI,以防止通常位于区块链网络,互操作性和嗡嗡声的共享基础设施上的欺诈行为走开,金融市场基础设施完全分散。 dFMI或分散的金融市场基础设施。 国际清算银行(BIS),美联储,斯特拉计划,Fnality等重要参与者正在努力打造dFMI的未来。 其他一些正在积极构建它。 dFMI的最重要方面是消除系统性风险,24/7全天候市场,仅将风险限制在交易对手,弹性基础架构,环境法律和法规遵从性,更快但保持流动性的结算,匿名和隐私保护以及撤除孤岛。 大多数项目专注于这些方面的子集。 选择是进行增量转换还是进行更彻底的更改。 显然,占主导地位的FMI和市场参与者会抵制变革,因为它们的生存和丰厚的利润率受到新世界的威胁,并且它们将被多种力量强迫进行转型或被替代。 时机已经成熟,70年代又来了。

—- 原文链接:https://www.forbes.com/sites/vipinbharathan/2021/02/17/clearing-infrastructure-is-under-scrutiny-after-the-robinhood-gme-debacle-the-alternatives-include-various-flavors-of-dfmi/ 原文作者:globalcryptopress 编译者/作者:wanbizu AI 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

Robinhood GME崩溃后,清理基础架构正在接受审查; 替代品包括dFMI的各种口味。

2021-02-18 wanbizu AI 来源:区块链网络

LOADING...

相关阅读:

- 卡尔达诺(ADA):Mary Hard Fork将于3月1日在主网上启用2021-02-18

- [Coinlist] 介绍CoinList Seed Winter 2021批次2021-02-18

- 区块链独角兽3.0,MSVG引领交易所标杆2021-02-17

- 波卡生态之智能合约(smartcontracts)2021-02-17

- 星际区块链研究院2-17白名单2021-02-17