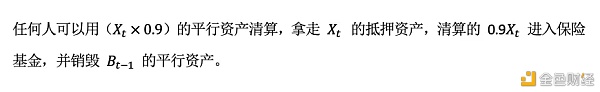

协议背景 链上资产包含原生资产(完全去中心化,并在链上捕获价值)和信用资产(承担某种中心化信用的资产如 USDT),基于预言机的链上价格,可以使用已有的原生资产平行的生成所有有报价的资产,不管是原生还是信用资产。使用原生资产的意义在于底层资产不承担信用风险。 基本概念 抵押资产:用于生成平行资产的资产,一般是链上原生的去中心化资产,如 ETH、NEST、NHBTC 等资产。 标的资产:平行资产对标的资产,比如 ETH、USDT、HBTC 等。 平行资产:通过协议抵押生成,锚定标的资产,内在价值 1:1,如 PUSD、PETH、PBTC 等。 以下以 PUSD 为例来说明其余概念: 抵押率:初始铸币时,用户打入抵押资产,生成平行资产,如 PUSD,其中单位抵押资产生成的 PUSD 与抵押资产价格的比例即抵押率,抵押率小于 1 。 清算线:当抵押资产价格下降时,在抵押率之上有一个清算线,清算线和抵押率符合一定的关系,清算线一般高于抵押率 10%~20%。 债仓:铸币的用户将抵押资产打入合约后,生成一个保管抵押资产的债仓,当用户赎回债仓的抵押资产时,该债仓即结束,中途增加抵押资产或者再抵押,共用同一个债仓。 保险资金池:保险资金池用来保证在清算时,PUSD 和 USDT 的兑换关系始终维持 1:1 的比例,保险资金池需要打入 USDT。任何时候任何人,可以用一个 USDT 打入到保险资金池生成一个 PUSD,也可以将一个 PUSD 打回到该池子换回一个 USDT,前提是保险资金池拥有 USDT。 预言机:为抵押资产提供链上价格信息,即 NEST Protocol。 稳定费:基于抵押率设计的稳定费,每个债仓在增加抵押、铸造新币、赎回及清算时都要按照清算线和当前价格的差异、时间周期支付稳定费。 铸币者:即打抵押资产铸币的用户。 保险人:保险基金的 LP 。 运转流程 1. 铸币 铸币者将合乎要求的抵押资产打到合约内,按照自己选择的抵押率生成稳定币,如 PUSD 或者 PETH,同时,系统会生成对应的债仓和清算线。 2.?赎回 在债仓没有清算前,任何时候,铸币者打回对应数量的稳定币即可取回抵押资产。 3.?清算 一旦抵押资产价格在清算线以下,任何人即可触发清算,清算按照以下规则:

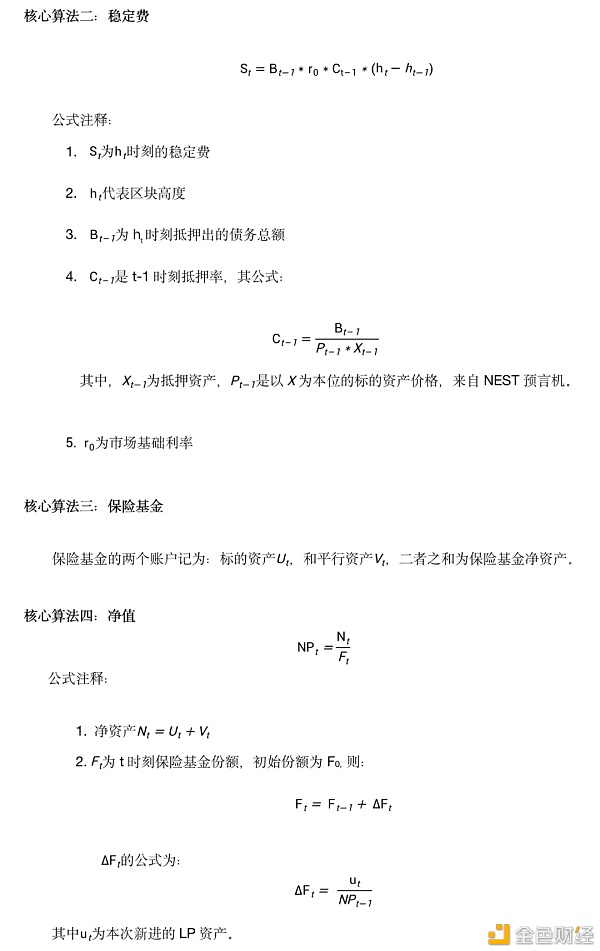

4.?补充抵押 用户任何时候都可以补充抵押,补充抵押进入同一债仓,同时修正平仓线,规则为核心算法一。 5.?注入保险 任何人都可以为保险资金池注入保险资金,要求是对应的标的资产,注入后按照净值计算份额。 6. 取回保险 保险资金指定赎回日,3 个月一次,每个份额最少需要持有 3 个月,按照净值赎回:优先赎回标的资产,不足的则赎回平行资产。 7.?再次铸币 用户可以在原来债仓里再次铸币,同时修正平仓线,按照核心算法一修正。 8.?快速铸币和兑换 用户可以保险资金池里注入 1 USDT 得到 1 PUSD,或者注入 1 PUSD 换取 1 USDT(如果有的话)。按照规模缴纳 2‰ 手续费,手续费用使用资产计量。 9.?稳定费 稳定费按照区块计算,铸币、赎回、补充抵押、清算每一次操作即收取稳定费,稳定费用平行资产计算,计算见核心算法二。 10. 保险净值 保险净值按照核心算法四计算。 4 个核心算法

—- 编译者/作者:NEST爱好者 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

Parasset平行资产:基于预言机的价值再造

2021-02-20 NEST爱好者 来源:区块链网络

LOADING...

相关阅读:

- “Hopex每日辣评”新年牛市持续、留意潜在风险2021-02-20

- 据消息Filat和CFDT达成深度战略合作2021-02-20

- 牛转乾坤LCS牛年的财富机会在哪儿看这里2021-02-20

- 币海诸葛:现货/合约币种推荐回落做多仍旧是交易主旋律2021-02-20

- 数字货币分析师2021-02-20