原文标题:《Sushi 与 Uni 之争的本质》 今年年初蓝狐笔记写过《Uni 向左,Sushi 向右》,现在也基本上朝这个方向发展。两者采用了不同的发展路径。Uniswap 在 AMM 上进行深度探索,而 Sushiswap 则在更多领域(如借贷、众筹发行)等方面进行横向探索。 Sushiswap 的拼图 目前 Sushiswap 的拼图中包含了 DEX (多链 AMM,不仅有以太坊,也有 BSC、Heco 等)、Kashi 借贷和杠杆、BentoBox、众筹发行 MISO 等。其中的一些拼图还是有自己想法的。

Kashi Kashi 是 Sushi 拼图中第一个主要的横向扩展。它是一个借贷和保证金交易平台。

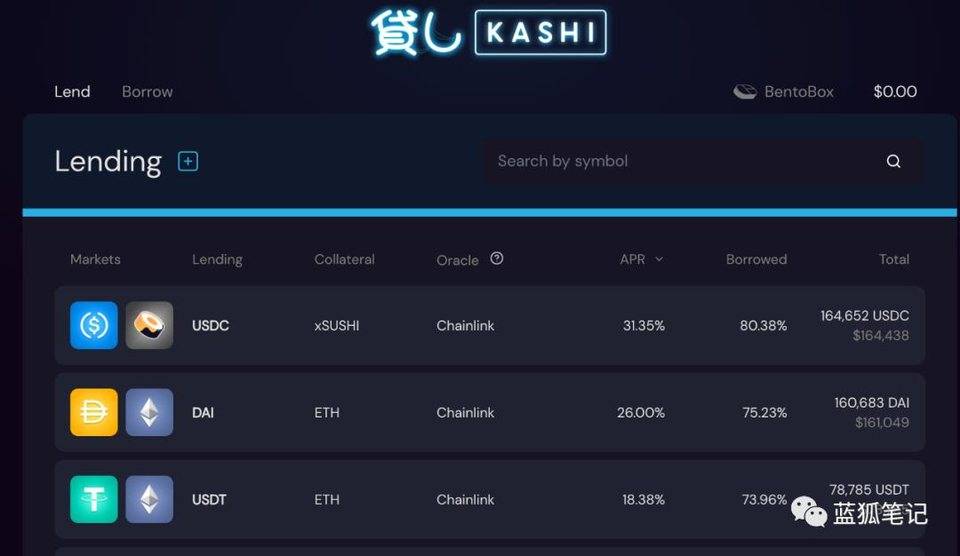

跟 Compound 和 Aave 不同,Kaishi 走的「隔离」借贷对的模式。在 Compound 和 Aave 中,并非所有资产都有资格进入其平台。一旦某个资产进入其平台,那么,用户可以存入抵押品,并使用它来借入平台上的其他各种资产。在这种模式下,它的资产池具有整体性。如果某个资产突然大幅下跌,整个协议也会承受相应的高风险。比如,目前 Compound 上一共有 ETH、DAI、USDT、Comp、0x 等 9 种资产,用户可以存入这 9 种资产的任何一种(如 BAT),并根据相应的抵押率,借出 9 种资产任何一种(如 USDC),假设 BAT 下跌幅度很大,这会影响整个协议。 Kashi 并没有拷贝这种借贷模式,而是采用了类似于 DEX 的代币对模式,每组借贷对都是相互隔离的。比如 RUNE/SUSHI 借贷对。用户存入一种代币,然后借入另外一种代币。也就是说,如果其中的一组代币对发生了风险事件,它并不会影响到其他的借贷代币对。通过这种模式,Kashi 实现了风险隔离。 Kashi 的利率设计也是根据其目标的资产利用率来进行动态调节。其目前的利用率目标大约为 70-80% 左右。如果偏离比较严重,其利率也会发生很大的波动。例如如果利用率达到 100%,其利率会每 8 个小时翻倍,如果仅为 0%,也会每 8 个小时减半。 不仅如此,Kashi V2 的设计中增加了两个重要的点:一是,任何人可以创建其借贷对。这相当于将借贷市场开放给用户,从逻辑上,这可能会带来更大的市场规模。实践上,会如何演化,我们可以保持关注。二是,用户可以做多或做空各种资产,它会根据一定的抵押率,只要用户有足够的保证金即可,甚至可以利用闪电贷功能。 从上述的计划看,Kashi 要走一条跟当前主流借贷不同的模式,试图走更社区化的草根路线。此外,其添加了保证金交易,也有利于提升其资产利用率,从而吸引更多的用户。 此外,对于 Sushi 代币持有人来说,会关心的一点是,Kashi 能否让 Sushi 代币捕获价值。Kashi 借贷收益主要来源于借款人支付的利息和清算收益。其中 90% 支付给资产的提供者(出借人),1% 给到 Kashi 的开发者,剩余 9% 分给 xSushi 持有人。 BentoBox BentoBox 本来是服务于借贷协议的资金库,后来进一步延伸到赋予所有 dApp 的资金库。BentoBox 的资金库来源于用户存入的各种资产。用户将其资金存入 BentoBox 后,各种协议可以利用这些资产。也就是,BentoBox 成为了各种 dApp 的金库。Kashi 是第一个基于 BentoBox 构建的借贷协议。

将用户资金集中在一起的好处有几点: 降低交易成本 目前在各种不同协议上进行代币使用的批准,成本很高,每次进入一个新的协议就批准一次,花费不小。所有基于 BentoBox 协议的 dApp 可以省去这一成本,用户需要点击授权,但不需要支付 gas 费用。也就是,代币只需批准一次即可在 BentoBox 上的所有协议中使用,这样,只要是基于 BentoBox 上的 dApp 都无须因为授权而多次付费。 这样有利于用户将其资金存入 BentoBox,有利于用户使用基于 BentoBox 的 dApp,也利于 Sushiswap 留住用户。 提高资本效率 由于 BentoBox 的金库向各种协议开放,因此可以基于它开发出各种用户场景,从逻辑上,也为用户带来各种潜在的收益。比如基于 BentoBox,不仅可以有借贷业务,也可以有保证金、期权、理财等多种业务。 此外,如果 BentoBox 上的金库资金有闲置,它还可以通过为 SushiSwap 提供流动性而赚取费用。也就是说,将资金存入 BentoBox 的用户不仅可以获得某个协议的收益,也可以获得其理财收益。例如 Kashi 用户将资金存入 BentoBox,一是可以获得 Kashi 的借贷收益,二是,也有可能获得来自提供流动性或其他理财的收益。 当然,BentoBox 需要其生态的正向循环。如果用户在 BentoBox 存入资金越多,比如,一开始通过 Kashi 来推动,那么,基于 BentoBox 上开发 dApp 的吸引力就越大,也会促使更多的协议开发者考虑基于 BentoBox 的金库构建各种 dApp 应用。这本质上也有利于 Sushi 生态,因为它会带来更多用户,带来更多收益,从而形成更大的生态。 因此,从这个角度,Kashi 和 BentoBox 是 Sushiswap 未来能否洗掉 Uniswap 印记的关键。如果 Sushi 这一仗成了,那么,Sushiswap 的气质会发生彻底的改变。它会走向无处不在的 DeFi 生态,而不仅仅是 DEX。 发行平台 这一点蓝狐笔记之前也介绍过《Sushi 的 MISO:不断扩展的 DeFi 边界》,它是新项目的发行平台。相对于目前各种独立 IDO 平台,只要 Sushiswap 在机制上更出色一点,跟其平台联系更紧密一点(例如给予代币激励的支持等),那么,其新项目发行吸引力可能高于当前的 IDO 平台。 发行平台对于 SushiSwap 这样扎根社区的 DEX 来说,重要性要高于 Uniswap。这也是 Sushiswap 接下来要做好的另外一个拼图。 UniSwap 和 SushiSwap 之争的本质 Uniswap 是目前以太坊上 AMM 模式 DEX 的王者。这一点毫无争议,无论是从交易量、锁定资产量,还是其他。 UniSwap 也推出了其 V3 的路线图,并计划近期上线。其中,最让人印象深刻的是它为提升 LP 的资本效率而设计的机制。它推出了所谓「集中流动性」的概念,也就是可以让 LP 自定义其提供流动性的价格范围。从逻辑上,这种机制会极大提高 LP 的资本效率。这在 AMM 模式的 DEX 中确实让人印象深刻。 如果成功实施,这对于 Sushiswap、Curve、Balancer 等会不会产生冲击?毕竟资金会流向更高效的地方。这会对其他的 DEX 产生一定的压力。 但「集中流动性」也并非完美,其中之一就是由于它的灵活性,它需要 LP 自定义设置,需要主动去管理资金,因为一旦超过了设置的价格范围,其资金会处于闲置状态。并不是所有的 LP 都有时间专门去进行这样的设置。如有 LP 不愿意主动管理,也许 SushiSwap 更适合这些资金提供者。 不过,这不是问题的核心,并不是 Uniswap 和 Sushiswap 之争的核心所在。SushiSwap 和 Uniswap 之争的本质是,谁能为资金带来更大收益,谁有更高的效率? Uniswap 的方式是致力于 AMM 的提升,通过「集中流动性」等机制提升其 LP 的资金效率。这是一种纵深的打法。而 SushiSwao 则通过借贷(Kashi)和通用金库(BentoBox)等方式来提升资金的效率。这是一种横向拓展的打法。 从目前局面看,Uniswap 有更深的用户基础和网络优势,是当前毫无争议的赢家。不过,Sushiswap 如果能够通过 Kashi 和 BentoBox 等拼图,实现更高的资本效率,其扭转当前局面也并非完全没有机会。 对于 LP 来说,是在 Uniswap 上提供流动性获得更高的收益?还是在 Sushiswap 上的 BentoBox 存入资金可以获得更高的收益?如果从实践上来说,SushiSwap 上提供资金的效率更高,收益更高,那么为什么不可能将其资金存入 SushiSwap 的生态?反之亦然,如果 BentoBox 没有成功证明自己,那么其资金也会流向 UniSwap,进一步拉大两者之间的距离。 免责声明:作为区块链信息平台,本站所发布文章仅代表作者个人观点,与链闻 ChainNews 立场无关。文章内的信息、意见等均仅供参考,并非作为或被视为实际投资建议。 —- 编译者/作者:蓝狐笔记 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

Uniswap 与 SushiSwap 之争的本质:谁能为资金带来更大收益?

2021-05-16 蓝狐笔记 来源:链闻

相关阅读:

- 从 AMM 流动性池设计分析,Synthetix 为何选择债务池机制?2021-05-16

- ZKSwap 将于 3 月 29 日开启第二轮流动性挖矿和交易挖矿,将共分发 400 多2021-05-16

- 专访 Clover 联合创始人:详解项目特性、产品及 CoinList 公募细则2021-05-16

- 对话真本聪:Clover Finance 基于波卡兼容并济,打造最顺滑 DeFi 使用体验2021-05-16

- 上线项目|Polkastarter x Standard 线上 AMA 回顾2021-05-16

Sushiswap 的拼图,Sushiswap

Sushiswap 的拼图,Sushiswap Sushiswap 的 Kashi,Sushiswap

Sushiswap 的 Kashi,Sushiswap Sushiswap 的 BentoBox,Sushiswap

Sushiswap 的 BentoBox,Sushiswap