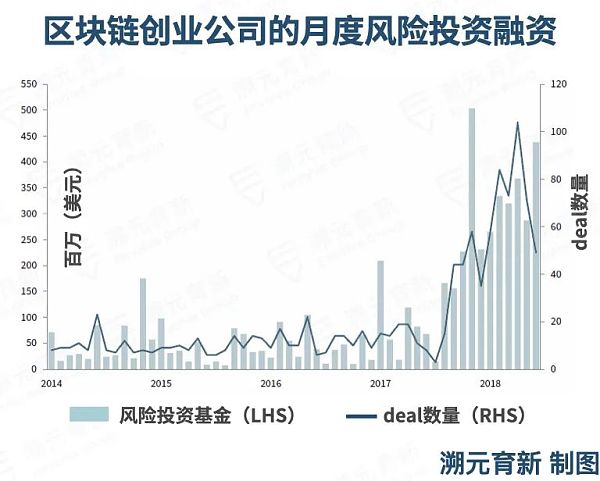

全球顶尖的另类投资管理公司Cambridge Associates,在PEVC行业LP圈子里有不可比拟的影响力。经过投资团队和管理层漫长而仔细的研究和审查之后,CA在2019年初发布了一份研究报告,阐述crypto资产的前路一片光明(划重点,这是2019年的报告,不要看错了)。 CA在这篇研究里传递的信息很简单:区块链市场和crypto世界真实不虚,LP应该认真对待。此外,机构投资人需要尽快弄清楚crypto世界的游戏规则,确保自己不会错过潜在的大好机会,更不会在crypto技术迅猛的更新迭代里掉队。 两年过去了,我们回过头来看CA的一桩桩预言,发现全部成真了。机构投资者要投资crypto的话,就是CA点明的这几条路。作为一种新兴的资产类别,crypto会怎样出现在大部分机构LP的资产组合里?出现之后又会衍生出哪些投资方式? 更长远地来看,Coinbase,Circle(USDC稳定币),加上最近的Bullish(当然这个另说,里面全是币)都揭示了crypto世界未来的宏图。Circle最近与Compound和Fireblocks合作,允许金融机构以4%的固定利率以美元兑换USDC。crypto/defi和tradfi的融合已经开始,未来这一趋势会进一步演化。crypto资产会不会在全球的重要LP资产里占到1%到5%?10年之后回过头来看是很有可能的,更何况我们所知道的很多机构LP已经通过VC投了crypto。 2020年开启的crypto资产,就像是上世纪70年代的高收益债,和过去20年的科技成长股。2021年已经过半,crypto的序曲收场了,正篇的卷轴正在徐徐展开,不断释放出机会的信号,虽然来势汹涌,但也稍纵即逝。所以绿灯亮起的时候,就加足马力向前迈进吧。 2018年,投资人目睹了各种crypto资产的价格跳水。比特币价值缩水约四分之三,从16000美元以上跌到4000美元以下。一场场暴跌的凄风苦雨席卷crypto世界,让人们对crypto资产的未来,以及支撑它的区块链技术心生疑窦。 然而,纵观整个crypto投资领域,它仍是一个冉冉上升的行业,并没有陷入举步维艰的败局。 区块链技术像一块补天的灵石,为数字世界填上了一直以来稀缺的一部分:可以合规流通的货币。有了为数字世界量身定制的货币,富有创造力的创新者就能拿到应得的回报,从而做出更多激动人心的新事物。放在以前,他们很难跨过两个世界的界限,在现实世界拿到数字世界的报酬。另外,crypto资产简化了横跨多个业务时(比如银行之间结算)繁琐的流程。在这个世界里,每个人都能更好地掌控自己的隐私。 尽管crypto还处于新生阶段,但投资人现在应该启动探索的引擎了。在crypto世界里,从流动性低的风险投资,到流动性强的对冲基金交易,各种投资选择有很多。CA回顾了crypto的发展,阐述了他们对各种投资策略的看法,也讨论了投资人探索这个新领域时应该考虑的因素。虽然投资crypto的风险很高,但走过这条高空钢丝之后,有些投资很可能会颠覆整个数字世界。 热火朝天的crypto世界 2018年,crypto世界的活动一度火热。crypto资产出现了巨大的价格波动(如图1),但募资活动激增(如图2),而且有重要的结构性发展。crypto世界日新月异,crypto期货交易也开始崭露头角,托管业务、可扩展性以及其他基础设施相关的关键项目都有了长足的发展。 不过,虽然crypto世界在如火如荼地变化和生长,相关的监管措施并没有跟上。

图1 与此同时,crypto的投资活动也在强劲回升。比特币最大的机构投资人之一,NYDIG(New York Digital Investment Group LLC)声称,Github上与区块链相关的软件项目数量在2016-2018年增长了10倍。同样,CoinDesk收集的数据显示,2018年1月到10月,区块链创业公司的风险投资融资总额为31亿美元,而2017年还只有12亿美元,2016年仅为5亿美元。

图2 投资活动回升的一个最典型例子是Coinbase的融资。2017年,以16亿美元估值进行D轮融资之后,Coinbase在E轮融资中以80亿美元的估值融资了3亿美元。Coinbase在募资公告里说,他们认为「在迈向互联网下一个伟大阶段(也就是Web3.0)的路上,crypto的前景无量。」 传统的风险投资公司也在逐渐进军crypto领域。a16z推出了一只专门的crypto基金,红杉也做了Paradigm的LP(后来Paradigm会成为最有影响力的crypto fund基金之一)。独立研究机构Autonomous Next发现,crypto基金资产已攀升至100亿至150亿美元(2019年数据)。 除了投资活动之外,ICE还成立了一家名为Bakkt的子公司,从2019年初开始交易实物结算的比特币期货。此前,2017年12月,比特币期货在芝加哥商品交易所(CME)上市。富达也宣布计划推出Fidelity Digital Asset Services, LLC(FDAS),为企业客户提供托管和交易解决方案。此外,一些解决crypto领域阻力的项目也逐渐步入了正轨,可扩展性、隐私、托管、crypto资产波动性、互操作性和治理等问题不再是无人开拓的荒漠。 可惜的是,这些发展并没有配套的监管方案。虽然投资经理人、服务提供商和监管者都在积极投身于此,但监管环境的不确定性还在阻碍着机构资本的流动。比如,SEC起诉了很多行业欺诈行为,并试图保护考虑投资ICO的投资人。美国商品期货交易委员会和SEC建议,比特币和以太币不是证券,因为它们的网络是分散的。尽管如此,许多ICO还是会属于证券法的范畴,受到SEC的掣肘。 直接投资crypto资产,从三个方面入手 投资人进场crypto资产投资的方式有很多种。主要可以分成三大类: (1)二级市场买主流币(GBTC) (2)靠SAFT和其他协议,一级市场投token(Paradigm投UNI) (3)股权投资(Coinbase)

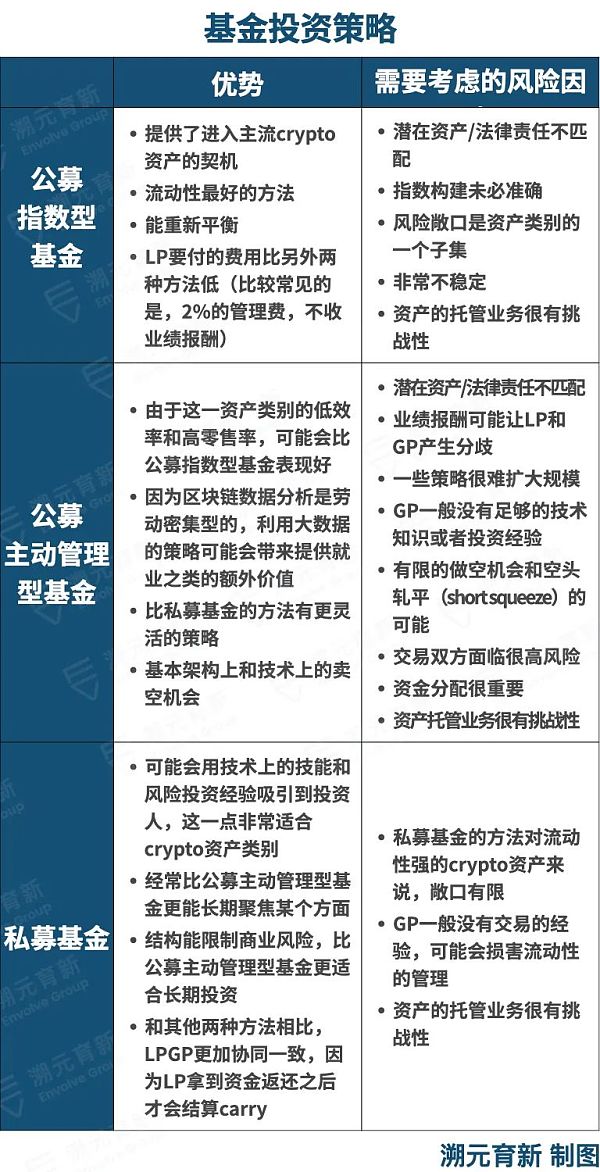

我们分别来聊聊这三类分组。 第一类,二级市场投资主流币。投资人可以购买像比特币这样的高流动性crypto资产。比特币每时每刻都在交易,这意味着流动性会优于其他投资选择。不过,就像2018年发生的那样,这样的市场有时候也会疲软,资产面临波动风险。投资人既可以直接自己上手买token然后存起来,也可以通过中心化交易所购买、托管,或者通过投资一家主动或被动管理基金来进行间接投资。 第二类,一级投资token。这一类包括ICO token和未来token的简单协议(SAFT,是指项目方向合格投资者提供的投资合同,承诺在网络或公司运行时交付一定数量的token)。SAFT允许投资人在项目公开发布之前以折扣价获得项目的crypto资产。它与标准ICO不同之处在于,ICO会立即发放token,而SAFT实际上是一种未来交付token的承诺。投资人购买的,是对未来发行的token购买的权利,而不是公司的股权。 ICO项目会有不同的变现后分配方案——有的可能会立即把crypto资产产生的利润分掉,有的可能需要等24个月。尽管变现时间较短,但投资SAFT和ICO本质上与投资早期科技企业并无二致。这里需要说一句的是,ICO的募资机制被一些人滥用了,这样的项目大多数都有问题,或者就是彻头彻尾的欺诈。 第三类,股权投资。投资人可以投资那些回报与资产类别增长相关的公司,同时维持传统的资本结构。这里的典型例子就是前面提到的做数字货币交易的Coinbase。尽管这些公司受到更大范围的crypto资产价格波动的影响,但它们应该比任何一项私人领域的投资都更稳定。它们是按成本持有的长期、非流动性投资,根据融资轮次的不同上涨或者下降。这种投资的流动性和传统的风险投资类似。 投资token也可以采取对运营token项目的公司进行股权投资的形式,主要的模式是拥有正在开发的token的权利,这些token将会在稍后分发或者出售。此外,持有token的运营公司还可以开展其他业务,比如为特定的网络提供服务,而在这个网络中,投资人会有一定的所有权。 在ICO不稳定的监管和企业家募资选择的限制之下,投资人越来越想通过股权获得token,以及股权相对于token提供的额外特权和保护。 通过基金投crypto,也有三种方式 GP可以通过不同的投资策略走进crypto的财富池。目前市场上的绝大多数策略可以分成三类:第一类是公募指数型基金(ETF和信托),第二类是公募主动管理型基金,第三种私募基金(流动性较差)。 不管采用哪种方法,投资人都应该明白,他们的标的都是基于非常早期的技术,因此,任何投资都应被视为早期风险投资,尽管早期流动性已经打开了一些对冲基金式的交易机会,比如套利(arbitrage)。

这些投资的早期性质意味着,有许多投资会落败,当然也可能浮现一些大赢家。此外,和风险投资行业类似的尽调以及技术层面的专业知识,可以让投资人更好地了解这些投资和它们的长期回报潜力。所以,投资人应该把隐性投资视为另一种形式的风险投资。虽然加上技术和采用的风险,它可能比风险投资更有风险。 投资人最好把更多精力放在关注crypto产业及其新兴金融服务生态系统的基础设施上,或者把早期股权拿到手,再或者追求区块链技术,而不是狭隘地专注于持有公开交易的crypto资产。这是一种建立真正的企业而不是投机的方法,只有通过风险投资战略才能实现。 纷至沓来的机构投资人 2019年初,绝大多数机构投资人几乎从未投资或涉足过crypto资产这个新兴领域。即使是涉猎广泛的机构投资人,往往也只会把大约0.2%-0.3%的资金投给crypto资产。 这些对crypto资产有所了解的机构投资人一般是将大部分的资金分配给VC基金,时不时探索并投资一些基金,还会留一笔钱给一个选定的crypto fund。 在不久的未来,传统的风险投资基金会增加对crypto资产的投资,这也意味着会有越来越多的机构投资人会把更多钱投给crypto。 广义挖矿(比如staking)的崛起 crypto世界一个有趣的现象是,投资人会积极地把自己编织进crypto网络。随着权益证明(PoS)协议的泛滥和挖矿回报的通货膨胀,那些买入然后一直持有的投资人看到了新的投资机会。 (1)在原本的投资来赚取收益的基础上,他们还可以在crypto世界获取额外收益(一般是以crypto资产的形式); (2)通过持有crypto货币,来参与链上投票来影响整个链上的生态。 举个具体的例子,有一部分投资人一直很关注Livepeer(LPT)。LPT是一个开放的传输协议,它促进了以太坊区块链上的去中心化视频转码。任何LPT持有者都可以抵押LPT token,处理来自app开发人员的转码需求,获得LPT token作为回报(2019年的年化收益率是24%)。 这样的机制鼓励并促使投资人积极参与到crypto网络中,类似模式的盛行也正促使一些投资人重新思考自己的投资模式。 虽然投资人目前还是主要根据portforlio中VC基金的回报好坏,来确定可以分配给crypto资产的资金(因为透过VC投比较方便),但他们应该考虑留出一笔钱专门用来投资crypto资产。 不过,crypto领域的专业性和技术性很强。这意味着crypto世界的新人和非专业人士,完全无法与早早入局的投资人抗衡。传统风投机构里那些专注于crypto世界投资的投资人,也会依靠他们的关系和经验,最终spinoff出来,建立自己的crypto fund。(你可以来找溯元聊聊) 综上,即使一个LP投过的GP有丰富crypto行业经验,也有可能在这一潜在收益巨大的行业中错失良机。(你可以来找溯元聊聊) 同时,也因为crypto是新生的,crypto资产在portfolio中超过1%的整体配置已经比较激进了。与其他资产类别一样,LP还是得寻求GP和资产多样化,用来分散风险。多元化也能帮投资人抓住行业的上行机会,因为很可能只有一小部分公司和项目带来回报。对于规模较小、不能轻易实现多样化的portfolio,投资者应该考虑分配主动管理基金或者指数基金,来参与这一机会。 面朝风浪,拥抱高峰 crypto领域让人们看到变化缓慢的投资行业中,仍然别有洞天。即使crypto货币的价格最近大幅下跌,但对于crypto领域的投资活动却是一浪盖过一浪。对这一行业感兴趣的投资者需要花费大量时间了解crypto领域,接受可能迎面而来的高风险,进行全面的尽职调查,并且谨慎地分配资金。 尽管前路或许依旧荆棘丛生,但我们认为相信投资人开始探索crypto领域是眼光长远的表现,这一切都将是值得的,时间已经给出了答案。 参考链接: 1.https://www.cambridgeassociates.com/insight/cryptoassets-venture-into-the-unknown/ 2.https://medium.com/@HuttCapital/reflecting-on-cambridge-associates-blockchain-investment-research-piece-d06bc3af0469 —- 编译者/作者:溯元育新 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

LP该怎么进场Crypto?

2021-07-12 溯元育新 来源:区块链网络

LOADING...

相关阅读:

- 于集鑫:比特币多头上攻再测35000各币种怎么入场更稳健?2021-07-12

- 比特币以太坊多头回暖后续是否继续看涨?2021-07-12

- 灰度史上最大解锁潮来袭,对币圈影响几何?江卓尔说资金都在等着追2021-07-12

- 今日行情简介|矿池出海,成本剧增|粉笔矿池周年祭|谁才是中本聪2021-07-12

- 币圈院士:7.12大盘由强转弱能否破前低?今日币圈行情分析及参考点位2021-07-12