对于加密货币市场来说,最近几周相当残酷。从比特币到狗屎币,整个板块损失了数十亿美元,市场崩溃60%。最糟糕的是,每当加密货币市场看起来正在复苏的时候,就会有一些假消息出现并导致又一次大规模抛售。 然后,当所有希望似乎都以破灭,你确信加密货币已经死亡时,趋势突然逆转,加密货币贪婪指数(FOMO)回升了。现在,这就像是有人试图在适当的时候让你感到恐惧和贪婪,以一种让他们赚钱而让你空手的方式来推动市场。 这个meme作为加密货币领域的一个常见说法已经存在多年,它听起来不过是一个阴谋论。但如果我告诉你这正是那种甚至可以提前预测市场动向的方法呢? 今天,我他们讨论威科夫方法(Wyckoff Method),以及你如何使用它来保护你的加密货币组合,以及保持理智。 (免责声明:所有内容来自于Coin Bureau的“Crypto Market Manipulation! Wyckoff & WHALES!”的视频,已获得其所有权限。)

地址:https://youtu.be/ltcnTTeDFjY 技术分析基础 为了理解威科夫方法,你需要熟悉技术分析交易(technical analysis trading)的基础。

我们今天看到的烛台价格图(Candlestick price charts)是由一位名叫本间宗久(Honma Munehisa)的日本米商在近300年前发明的。

红色蜡烛意味着价格在某一时间段内下跌,绿色蜡烛意味着价格在某一时间段内上涨。蜡烛两端的灯芯根据时间框架向你展示了一个时间段内交易的最高和最低价格。所以日线上的一根蜡烛是一天,小时线上的蜡烛是一小时,以此类推。

根据经验法则,蜡烛顶部有一个长周(a?long week),意味着有很多人卖出,蜡烛底部有一个长周,意味着有很多人看跌。

价格烛台较厚的部分被称为烛台体(the?body),它向你展示了该时间段内大部分交易发生的地方。 在本间的时代,这些蜡烛图是用手画出来的,随着时间的推移,他注意到一些价格模式会反复出现。 当年确定的价格模式今天仍然存在,这是因为它们从根本上反映了人类的情感模式,即恐惧和贪婪(Fear & Greed)。

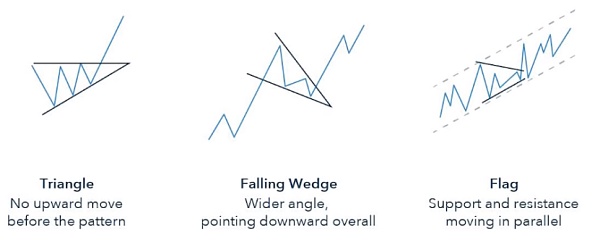

虽然有数百种烛台形态,但其中最常见的是三角形(trangles)、楔形(wedges)和旗形(flags)。现在,几乎所有的烛台形态都是用支撑线(support)和阻力线(resistance)绘制的。

支撑线和阻力线通常二选一,即使用某一时间段内的最高和最低价格,或查看过去价格聚集之处。

上面的线,是阻力线,下面的线是支撑线。从理论上讲,当价格触及阻力线时,它将下跌,而当它触及支撑线时,它将反弹。 如果价格跌破支撑线,那么该支撑线就会成为新的阻力区,如果价格高于阻力线,那么该阻力就会成为新的支撑区。

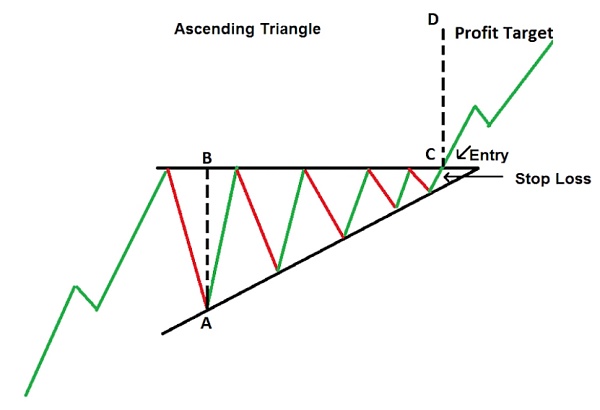

这听起来可能很武断,但当你意识到你所测量的是人们对该加密货币或代币的价格和方向的根本感受时,它就更有意义了。 让我们用一个上升三角形作为一个简单的例子来说明其含义。在这里,你可以看到阻力线或多或少是平的,而支持线则是向上的。

把市场所说的话翻译成简单的英语,一些人认为这种加密货币的价值不会超过阻力价格,但更多的人开始认为它可能可以。 当阻力线与上升三角形中的支撑线相遇时,你可以把它想象成两组人一起决定该加密货币的公平价格是在阻力线之上还是之下。 更多时候,这种汇合的结果是所谓的突破(breakout),价格突然飙升到上升或下降,取决于长期趋势。

自然,如果该资产价格的长期趋势是下降,那么三角形将可能向下突破,反之亦然。

在加密货币方面,长期通常意味着几周或几个月,你通常可以在你喜欢的交易所的交易终端的左上角调整这些时间设置。

放大后,更容易发现长期的价格趋势,也更容易识别其强大的价格支撑或阻力区。

这些长期的支撑线和阻力线是非常重要的,因为它们基本上向你展示了大多数交易者认为加密货币相对于其公平价值变得太便宜或太昂贵的地方。 在技术指标方面,就本篇文章而言,你需要了解的只有两个,即交易量(trading volume,VOL)和移动平均线(moving averages,MA)。 交易量被交易者用来确认,价格的上涨或下跌是否合法,和价格一样,每个蜡烛图的大小告诉你在该时间段内有多少交易量。 红柱是卖出量,绿柱是买入量。 移动平均线(MA)指标向你显示该加密货币在三个不同时间段的平均价格。在这种情况下,图表被设置为日线,意味着MA向我显示了7天、25天和99天的平均价格。 你可以把移动平均线看成是支撑线和阻力线的数学版本。 移动平均线可能是交易商最广泛使用的指标,因为它们对加密货币或代币的公平价格可能是什么提供了一个不太模糊的看法。 威科夫方法(The Wyckoff Method) 现在,希望你已经对技术分析交易的运作有了一些了解。问问自己这个问题:当每个交易员都依赖相同的模式和指标时会发生什么?简单的答案是,因为这会使得有人进来扰乱市场,把价格推到大多数人预期的价格之上或之下,听起来非常有利可图。

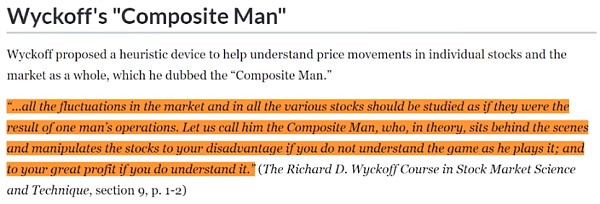

这是理查德·威科夫(Richard Wyckoff)100多年前在华尔街与摩根大通(JPMorgan)和查尔斯·道(Charles Dow)的金融巨头一起工作时注意到的。 那时,普通散户不断被机构和大投资者破坏,后者会操纵价格,基本上把收纳阿虎门从股票和商品中吓出市场。 为了帮助人们发现这种市场操纵行为,威科夫提出,应该把市场和各种股票的所有波动作为一个人操作的结果来研究。让我们称他为综合人(composite man),在理论上,他坐在幕后操纵股票,使你处在不利地位,如果你不了解他所玩的游戏的话。而如果你了解它,就会为你带来巨大的利益。

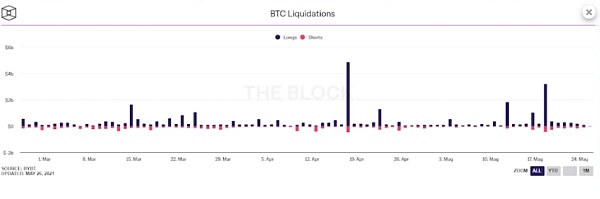

现在看来,这个综合人听起来很熟悉。要清楚的是,威科夫的方法并没有假设大型投资者在一起密谋操纵市场。他们所做的只是利用他们看到的市场条件。用威科夫自己的话说,他们是在按自己的一套交易规则行事。他们不看行为模式,而只是寻找那些挤满了等待购买或出售的投资者的区域。 例如,如果他们看到一群贪婪的交易员设置了100倍的杠杆头寸,准备在价格跌到40K以下时做空比特币,推过这个价位并抢购回来意味着廉价清仓的BTC。

更重要的是,这种所谓的聪明钱,盘活了我们最近看到的那种跌势,实际上并不希望它所交易的资产跌到零。

他们想要的是吸走市场上所有的散户资金,以便以后能有更多的资金注入市场,为他们带来好处。这实际上与牛市运行的基本可持续性有关。如果价格上涨过快,在增长变得不可持续之前,再高也高不到哪儿去。 需要某种形式的崩溃来延长牛市周期的长度和周期。当市场过热时,这正是机构(institutions)想要制造的局面。

相反,机构也不希望市场崩溃得太厉害。如果价格持续过低太久,他们就会抬高价格,因为他们想继续榨取零售资金这头现金牛。

由于做像突破支撑线或阻力线这样的事情所需的资金量非常大,所以机构市场活动在蜡烛图上相当容易识别。 像本间宗久一样,威科夫认为这个机构综合人将以他的买卖行为创造同样的四种价格模式。 威科夫积累价格模式

威科夫的四种机构价格模式自他100年前定义以来,在每一个可交易的市场中都被发现到了。它们是积累(accumulation)、分配(distribution)、再积累(re-accumulation)和再分配(re-distribution)。

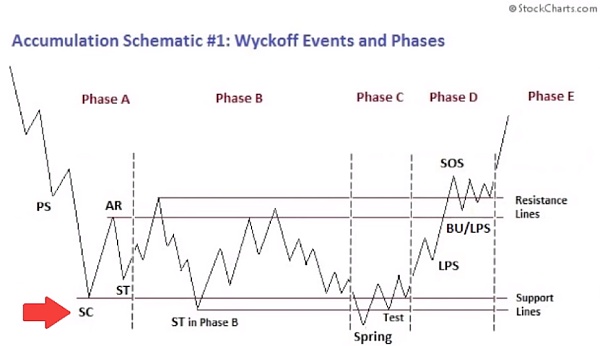

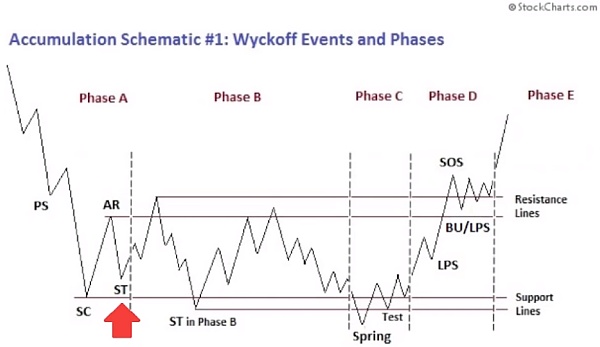

所有这些都在威科夫价格周期中发挥着作用,你可以在这里看到。

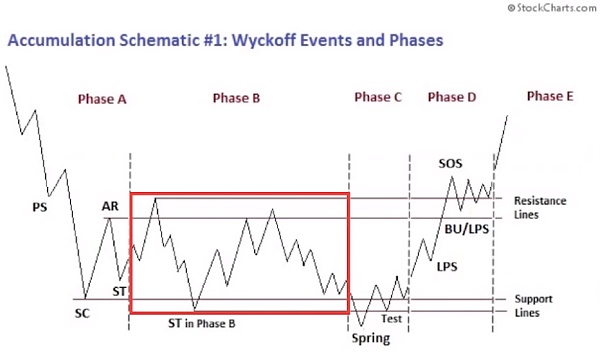

从积累开始,你可以看到这里有很多事情要做。因此,让我们一步一步地去了解它。 在积累模式的A阶段(Phase A),你往往有初始支撑或称PS(Preliminary Support or PS)。你可以把它看作是价格下跌时的一个停靠点。

在该下降趋势的底部,你通常会看到一个卖盘高潮或称SC(Selling Climax or SC)。这是价格走得很低的地方,以至于吓得弱者不得不卖出。抛售高潮通常远远低于价格支撑的关键区域。

因为卖出高潮是由非常强烈的短期价格操纵引起的。从SC区的反弹往往很强,而且是在自然回落或AR(Automatic Rally or AR)。

鉴于普通投资者即使在这次自动反弹后也感到相当恐惧,价格有时会再次下跌,进行二次测试或ST(Second Retest or ST)。

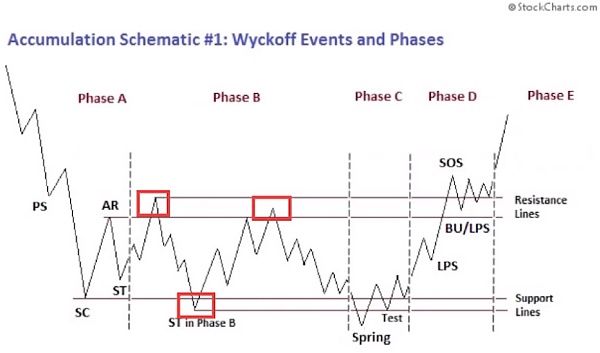

在积累模式的B阶段(Phase B),价格倾向于在自动反弹和二次测试所定义的交易范围内横向移动。

由于这是机构购买有关资产的地方,价格偶尔会在这个交易区间之外反弹,以使散户投资者对重新进入市场感到不确定。

在积累模式的C阶段(Phase C),通常会看到一个突然的下降趋势,以一个弹簧效应(spring)结束,这是一个大规模的操纵性下跌,把机构没有提前挤出的散户资产都挖走了。

在积累模式的D阶段(Phase D),价格终于开始反弹,有时会在所谓的最后支撑点或称LPS(Last Point of Support or LPS)中修正一次或多次。

最后的支撑点和二次测试之间的区别是,LPS下降会有更低的卖出量,这证明卖出并不严重。 在退出E阶段(Phase E)的积累模式之前,会有一个作为确认价格有可能继续上行的强势信号(Sign Of Strength or SOS)。

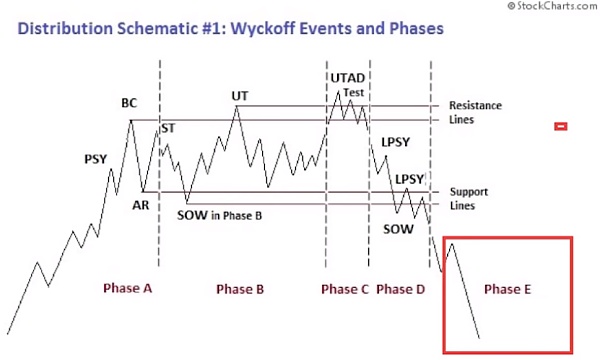

强势信号和交易区间内任何自动反弹的区别在于,SOS泵将有更多的买入量来确认上行走势是真实的。 顾名思义,积累阶段的全部目的是让机构在普通投资者和交易员感到麻痹的价格区内尽可能多地购买资产。 威科夫分配价格模式(Wyckoff Distribution Price Pattern) 威科夫分配价格模式看起来和积累模式一样复杂,但只要你逐步分解,也可以一样简单。

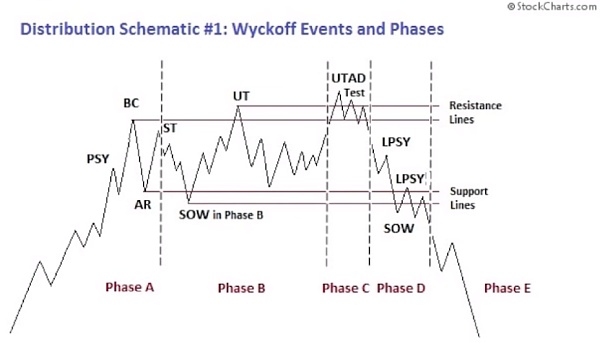

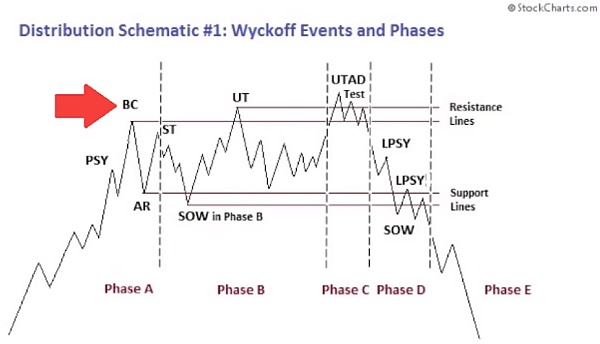

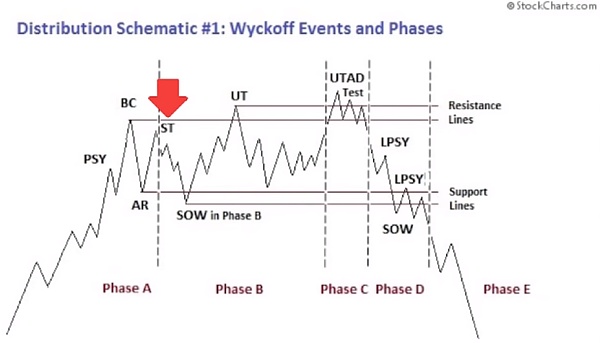

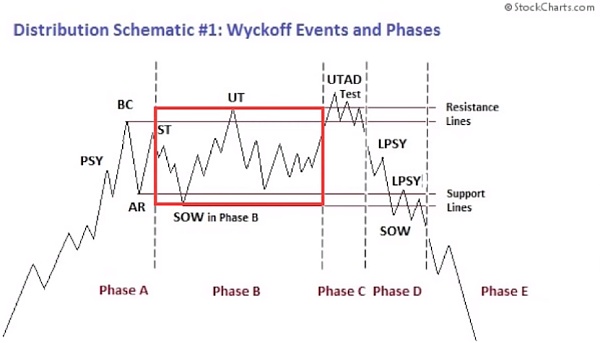

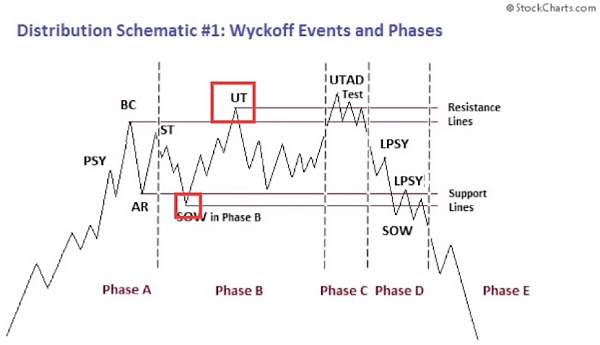

通常情况下,分布形态的A阶段(Phase A)开始于累积模式的E阶段的尾部。第一个峰值是初始供应或称PSY(Preliminary Supply or PSY),这是一些散户开始卖出的地方。

这个PSY点将以相对低的销售量为标志。在这个时候,没有经验的投资者开始进入,这就导致了在PSY之后不久出现的购买高潮或称BC(Buying Climax or BC)。

这时,机构开始向新来者出售资产,这就是自然回落或称AR(Automatic Reaction or AR)价格提示。

一段时间后,机构将缓解一些小区的压力,市场将回升,形成二次测试或ST(Secondary Retest or ST),这通常是在BC反弹的下方。

这标志着分配模式中B阶段的开始,即机构逐渐开始向新的和现有的散户出售其资产。

与B阶段的积累一样,模式化的机构会偶尔推高价格,以保持散户的兴趣和信心,同时暗中卖出。

在分配模式的C阶段,我们看到了一种被称为“派发后上冲回落”或UTAD(Upthrust After Distribution or UTAD)的东西。

弹簧效应是为了震慑散户,而UTAD则是为了通过其引起的FOMO,让尽可能多的散户买入。

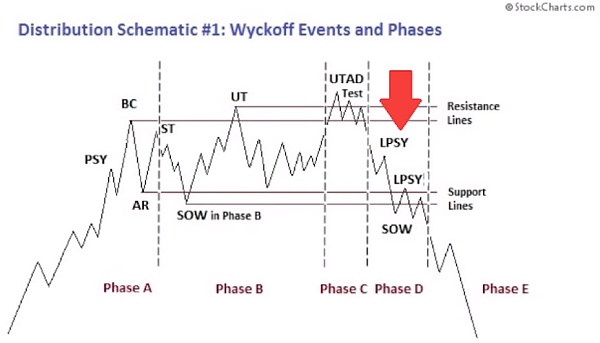

机构开始积极向这些投资者出售,导致价格下跌。这种价格崩溃在分配模式的D阶段继续。

跌势的短暂停顿是以最后供应点(LPSY)为标志的,随后是熊市初显(Sign Of Weakness),即跌破自动反应所画的支撑线。

分布模式的E阶段通常与积累模式的A阶段相融合,为市场的再次上涨做好准备。

正如名字再次表明的那样,这种分配模式是为了使机构有可能出售大量的加密货币,同时通过偶尔的价格操纵来保持散户的兴趣。

这里有一个重要的结论,那就是积累和分配模式有时会持续下去。

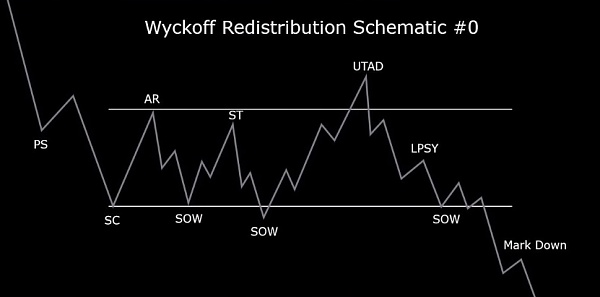

剩下的两种威科夫模式,即再积累和再分配,看起来与初始阶段的积累和分配相同,但只是导致另一个下降(drop)或暴跌(pop)。

和常规的价格模式一样,威科夫模式在现实中和理论中看起来并不完全相同。在你运用这些模式去预测加密货币市场的时候要记住这一点。

比特币价格中的威科夫身影 正如你可能已经猜到的,最近我们看到的比特币的下跌是机构对威科夫分配模式特征的印制。

另一位加密youtube用户称他在市场崩溃前一个月注意到这种分配模式,我强烈建议你有机会看看他的视频。 视频地址:https://youtu.be/Lhf_2gJJS1I 在复杂的情况下,这种分配模式的主要目标是耗尽散户需求,这正是我们大多数人在比特币高5万和低6万之间跳动时的感受。 如果你看一下比特币在日线图上的表现,你可以清楚地看到所有的威科夫分配模式点都出现了。 此外,你可以看到比特币的价格跌破了所有三个移动平均线,甚至跌破了38K的强劲支撑。

当你放大15分钟图表时,你可以看到比特币在达到38K支撑线时突然暴跌了30K。在未经训练的人看来,这看起来和感觉上就像结束了。不要在这里犯错误。然而,这些都是综合人的所作所为。 另一个揭露鲸鱼参与其中的证据就是所谓的“机构蜡烛(institutional candle)”。虽然不是威科夫价格模式的早期部分,但机构蜡烛是指任何异常大的烛台,推动价格超过本应是强劲支撑或阻力区间的价格水平。 不管怎么说,很明显,我们在过去几周看到的是机构市场活动允许分配工作。现在的问题是接下来会发生什么。 接下来会发生什么? 我不是专业交易员,但看起来加密市场正在进入一个机构积累阶段。 就分类而言,我之前描述过,下跌到30K是A阶段的卖出高潮,回升到42K是自然回落,最近回落到31K是二次测试。 这意味着我们即将进入B阶段,如果还没有达到45K的水平,那么在接下来的几天里可能会突然加速到45K的水平。

有趣的是,你甚至可以看到机构的积累和分配模式在比特币较短的时间框架内上演。

考虑到这些相同的模式在外汇交易中经常出现在每分钟的时间框架上,这并不令人惊讶。

关于这一点,一些加密货币交易者,认为机构操纵加密货币市场是一个相对较新的现象,始于2017年CME期货市场的引入。

这是因为我们现在看到的那种价格大幅跌破几乎所有移动平均线和支撑区的现象,在以前的牛市下跌中从未发生过。

不幸的是,我们没有办法确定这个积累阶段会持续多久,但是如果以前的牛市是有意义的,我们应该在未来几周内回到正轨。

尽管如此,我有一种直觉,在我们看到任何真正的收获之前,将会有更多的痛苦。这是因为比特币的主导地位仍然非常低。 如果比特币的主导地位像现在这样低,这意味着人们仍然贪婪到持有大量的替代币。

这是一个问题,因为它可能向机构发出一个信号,即有更多的散户资金有待从加密货币市场抽走。 威科夫方法也成为了加密领域的热门话题,我认为这些机构已经注意到了我们所掌握的新知识。 一旦加密领域的每个人都了解了正在发生的事情,智能货币将如何反应?我不能说,但我知道无论如何我都会持有我的加密货币。 结论 我们很容易忘记,我们不再是唯一投资加密货币的人。机构在这里,他们比我们更了解交易。他们知道,大多数加密货币投资者不太了解技术分析;他们知道大多数投资加密货币的人都被恐惧和贪婪吞噬;他们知道经验丰富的加密交易员正在寻找的所有模式,以及如何操纵它们脱离自己的头寸。 即使当市场在流血,假货在横飞的时候,机构投资者仍在疯狂地购买下跌的股票。正如亚历克斯?贝克尔(Alex Becker)指出的那样,在短短几个小时的时间里,就有超过5000亿美元的资金被抽出并重新投入加密货币市场。这不是正常的市场行为,也远远超出散户投资者的承受能力。 那些是综合人的脚印。机构投资者在按照自己的一套规则行事。 威科夫方法最疯狂的地方在于,它让你质疑标准技术分析的效用。毕竟,打败这些机构的唯一方法就是按它们的规则行事。坚持基本原则不会让你有任何收获。 幸运的是,这种机构操纵在大型股或货币中似乎不那么普遍,现在,说到替代币,看到市场上的贪婪还没有被完全清除,我有点沮丧。比特币最近每次暴涨,都会立即失去主导地位。现在,这可能是因为有足够多的人知道威科夫方法,他们只是持有替代币,甚至在下跌时分配他们的头寸。正如我所说的,尽管这可能向机构发出一个信号,即需要更多的操纵才能让牛市重回正轨。 当你把这一切都考虑进去,有人在幕后操纵的想法听起来就不那么像是阴谋论了。这只是市场一直以来的方式。 真正的阴谋论应该是说,所有操纵价格的机构都在利用媒体,在正确的时间发布虚假信息。 —- 编译者/作者:DoraFactory 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

加密市场操纵:威科夫方法及模式

2021-07-15 DoraFactory 来源:区块链网络

LOADING...

相关阅读:

- 分析师 Micha?l van de Poppe 解释:比特币、以太坊、唯链和 Kava 的临界水平2021-07-15

- 全球最大的衍生品加密交易所进入现货市场2021-07-15

- Bitexen 将 SOL 添加到带有 ICP 的 PRO 板2021-07-15

- 又一个 DeFi 项目被黑了! 价格暴跌 60%!2021-07-15

- 狗狗币联合创始人:加密行业由富人卡特尔经营2021-07-15