链上借贷这个巨大且陈旧的市场已经太久没有新进展了。DeFiLlama 数据显示,AAVE 锁仓量达 140 亿美元,Compound 锁仓量达 100 亿美元,两大巨头安全稳定的运行着,而新的借贷协议又大多是「AAVE like」或者「Compound like」,在这个领域,市场已经许久没有创新诞生。但这种沉寂良久的情况,或许会被 Silo 的诞生打破。 12 月 9 日,非托管借贷协议 Silo 宣布于 Gnosis Auction 平台完成 Token 拍卖,本次拍卖共发行 1 亿枚 SILO,筹集到 7500 枚 ETH,单枚 SILO 的价格约为 0.000075 ETH。无论 Silo 的未来究竟能走向哪里,但市场对其的期望之高已是毋庸置疑。 同为「抵押借贷」,风险敞口不尽相同 在借贷平台这条赛道上,攻击事件屡见不鲜。2021 年 5 月,借贷平台 Venus 遭到攻击,由于担保资产 XVS 的价格被攻击者操纵,协议产生了超 1 亿美元的坏账,该协议的许多用户都遭受了不同程度的损失。10 月,Cream Finance 闪电贷攻击,被盗资产约 1.3 亿美元。被盗的原因是攻击者通过预言机操纵 yUSD 价格,创造了足够的借入限额来抽取其他 token 的流动性。 操纵抵押品价格、超额借出其他更为稳定的 token,这种手法在其他的借贷平台攻击事件中也屡见不鲜。当借贷协议将一个存在风险的 token 作为抵押品时,整个协议的资金都将暴露在该 token 构成的风险之下,即使是老牌知名项目也难以免除这种风险。 例如,在十月底 Cream 受到攻击后,AAVE 因支持 xSUSHI 存借,也曾面对 xSUSHI 可能被操纵所导致的安全风险。尽管社区随后禁用了 xSUSHI,但 AAVE 仍面临了大规模取款。10 月 30 日数小时内 AAVE 撤出数十亿美元,近 42 亿美元的加密资产,之后其他大户随之撤出资产,导致 AAVE 平台稳定币利率飙升,DAI 浮动借币利率一度达到 66.65%。 在大多数借贷协议的设计中,他们存在着经典的木桶效应:最不安全的那一个抵押资产决定了整个协议的安全性。因此,当协议不断扩展他们支持的抵押资产列表时,整个协议的安全性正在不断下降。 SushiSwap 的借贷产品「Kashi」一定程度上解决了这种问题。 通过其单一金库模型「便当盒(BentoBox)」,可让每个不同的借贷币对独立承担风险,用户不同币种的抵押物并不会在不同的借贷池共享,这将单一 token 的风险敞口控制在该资金池之内,若某一特定 token 发生安全事故,并不会威胁到其他资金池的安全。 AAVE、Compound 等知名项目都面临的木桶效应在 Kashi 上奇妙的消失了,如果 token A 价格脱锚,仅有包含 A 的借贷币对会受到影响,协议的其他币对都能继续平稳运行。这让 Kashi 也得以引入更多的长尾资产,Kashi 所支持的借贷币对,在头部借贷项目中几乎是最多的。 但这也带来了新的问题——流动性匮乏。无法共享抵押品意味着用户的抵押物并不能被高效的利用:你无法在一个资金池内仅抵押 A 并同时借出 B、C,这让用户不得不同时关注多钟 token 价格的走势——你根本不知道哪一个币对会先面临清算的风险。 Silo 如何做的? 在安全性与资本效率的两难取舍中,Silo 是如何做的呢? 在 Silo 的机制中有两个重要的概念:「筒仓」(即单词 silo 的本意)和「桥资产」。 桥资产和某个特定的 token 共同构成了一个筒仓。

(「筒仓」和传统的 LP 币对概念相似) Silo 的资金池由若干个筒仓组成,就如同一个又一个的孤岛,这确保了不同 token 风险的隔离。而不同筒仓之间又通过桥资产(如 ETH)连通。

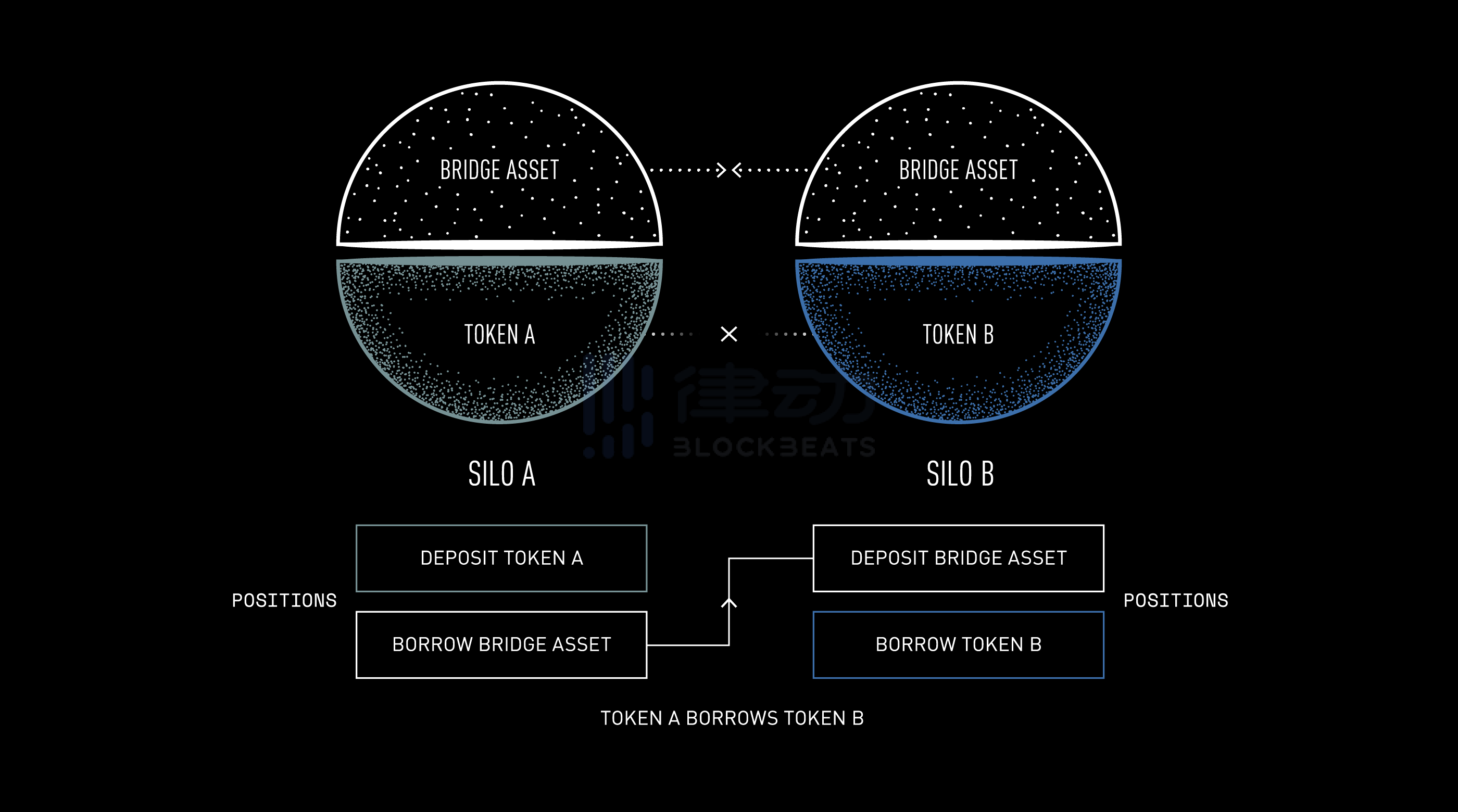

(不同的筒仓都使用相同的桥资产) 当用户抵押 A 借出 B 时,一笔借贷被分解为两个步骤: 1、 用户在 A 筒仓抵押 token A,并从 A 筒仓借出桥资产。 2、 桥资产被借出后存入 B 筒仓,并用桥资产作为抵押借出 token B。 有趣的事情发生了:尽管用户借出的是桥资产(即 ETH),但协议通过抵押桥资产,让用户收到了 token B。

这样做的好处是什么?对于存款人来说,他贷出的 token B 由筒仓内的桥资产提供保证,而不是可能存在风险的 token A;对于借款人来说,他并不会持有桥资产的敞口,使用体验就和其他借贷协议一样顺滑;而对协议来说则好处颇丰,协议贷出的仅仅只是筒仓 A 的桥资产。 设想这样一个场景:如果 token A 出现安全风险,价格被人为操纵。黑客存入大量 token A,抵押物 token A 的价格严重虚高。若在传统的统一抵押模式下,它同时也可以借出与虚高抵押物相对应的贷款。 而在 Silo 的机制中,它存入的 token A 无论价格有多虚高,他能借出的最大金额也仅是筒仓 A 全部的桥资产。 通过桥资产和筒仓的引用,既可以为用户提供和以往借贷协议相同的统一抵押物的高效率,又隔离了不同 token 的风险,并不会因为风险 token 的引用而将整个协议都暴露在风险敞口之下。这种机制的设计在不降低资本效率的同时,保证了风险隔离并提高了协议的安全,在此前这种机制较为罕见。 受益于这种机制,任何人均可无需许可的在 Silo 创建新的市场并提供流动性,这也是与常见的借贷协议一个较为不同的地方。 项目概览 Silo 将使用 DAO 进行治理,$SILO 为该协议的治理 token。 筒仓将是治理的最小化。货币市场是无许可的,Silo 将采用治理最小化模型,因此 DAO 能参与的决策有限,主要包括如下事件: 1、将协议控制的资产引导到有利于协议增长的地方; 2、开启、关闭 DAO 的收入机制; 3、调整每个筒仓的 LTV、清算门槛; 4、批准重要的产品里程碑。 不久前,Silo 曾完成了它的种子轮融资,具体融资额未透露。投资人主要为一批 DeFi 领域的天使投资人。包括来自 FEI 协议的 Joey Santoro,来自 Frax 的 Sam Kazemian,Santiago R Santos,来自 Reflexer 的 Ameen,来自 BarnBridge 的 Tyler Ward,来自 Regan Bozman 的 Lattice,来自 PSP Soteria 的 Sherwin Lee 及 Keith,来自 0xVentures 的 AiRTX,Don Ho,Quantstamp,来自 XDEFI 的 Emile,ShapeShift DAO 等。 12 月 9 日,Silo 在 Gnosis Auction 完成了 Token 拍卖,本次拍卖共发行 1 亿枚 SILO,筹集到 7500 枚 ETH。本次拍卖出售 Silo 占总供应量的 10%。 SILO token 总供应量 10 亿枚,将在接下来的 4 年里完成释放,具体分配方式如下:

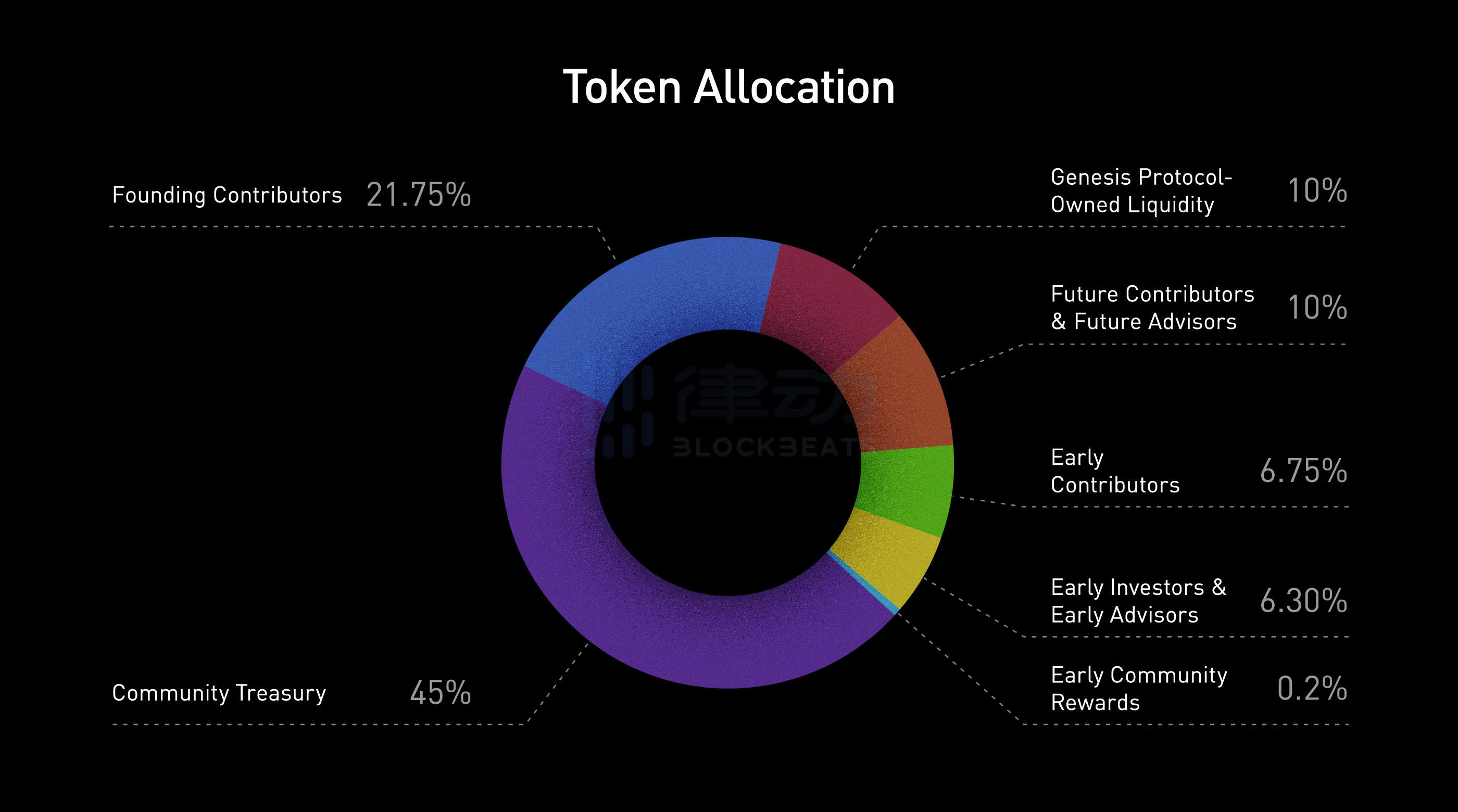

(token 供应曲线及分配) 创世纪 (10%)ー在公开拍卖中分发,拍卖后可立即获得。 社区国库 (45%)ーー3 年线性释放,由社区治理控制。 早期贡献者 (6.75%)ーー4 年线性释放,token 生成 6 个月后开始释放。 创建贡献者 (21.75%)ーー从令牌生成事件 6 个月后开始,3 年线性释放。 早期社区奖励 (0.2%)ーー2022 年 1 月空投给社区成员。 早期投资者及早期投资顾问 (6.30%)ー两年线性释放,从令牌生成事件 6 个月后开始释放。 未来贡献者和未来顾问 (10%)ー加入 DAO 后,为期 4 年的线性释放,从令牌生成事件 1 年后开始释放。 —- 编译者/作者:区块律动BlockBeat 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

Silo:融资7500枚ETH,借贷协议迈入2.0时代 | 项目介绍

2021-12-13 区块律动BlockBeat 来源:区块链网络

相关阅读:

- 详解隐私如何为DeFi打开新的市场?财富密码就在文中(上)2021-12-12

- PIZZA被骗贷掏空,如何应对DeFi防不胜防的风险?组织公会报团取暖正当2021-12-11

- 从“DeFi之夏”到“DeFi2.0”流动性激励方案的改进2021-12-11

- Amara正在集成Chainlink Price Feeds,以打造安全的长尾资产借贷工厂2021-12-10

- L2对ETH的重要性 & Degate重新定义DeFi2021-12-10