原文标题:《 熊市下的 Web3 投资:哪些赛道值得布局?探寻头部基金和 Alpha 》 原文作者:Jessica、Aaron、Rosie,A&T Capital 目录 一级市场数据融资概览 Alpha & Beta 项目趋势总结 部分头部机构主要投资偏好 投资总结 前言 首先定义我们研究涉及的投资方向。 Layer 1 包括数据层、网络层、共识层和激励层的扩容解决方案,典型例子包括 Avalanche,Solana 等 Layer 2 包括 - 合约层项目,典型例子包括 Perpetual protocol、Scaling 等 应用层项目里面涉及 21 个不同的行业标签,其中需要具体说明的有: Web Builder:表示 web3 网络、区块链搭建服务,和基础设施区分开来 Legal:表示合规服务 Environment:表示 ESG 相关服务 01 加密一级市场融资概览

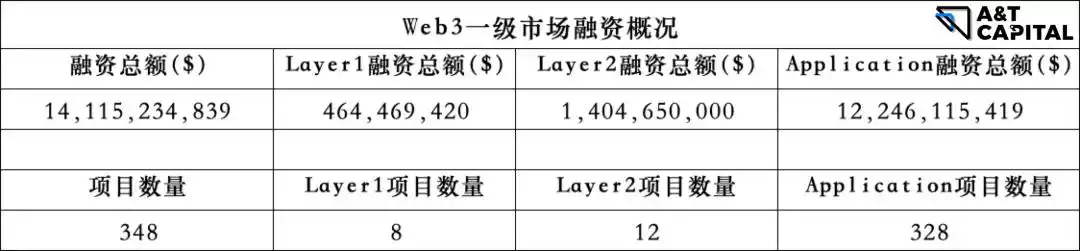

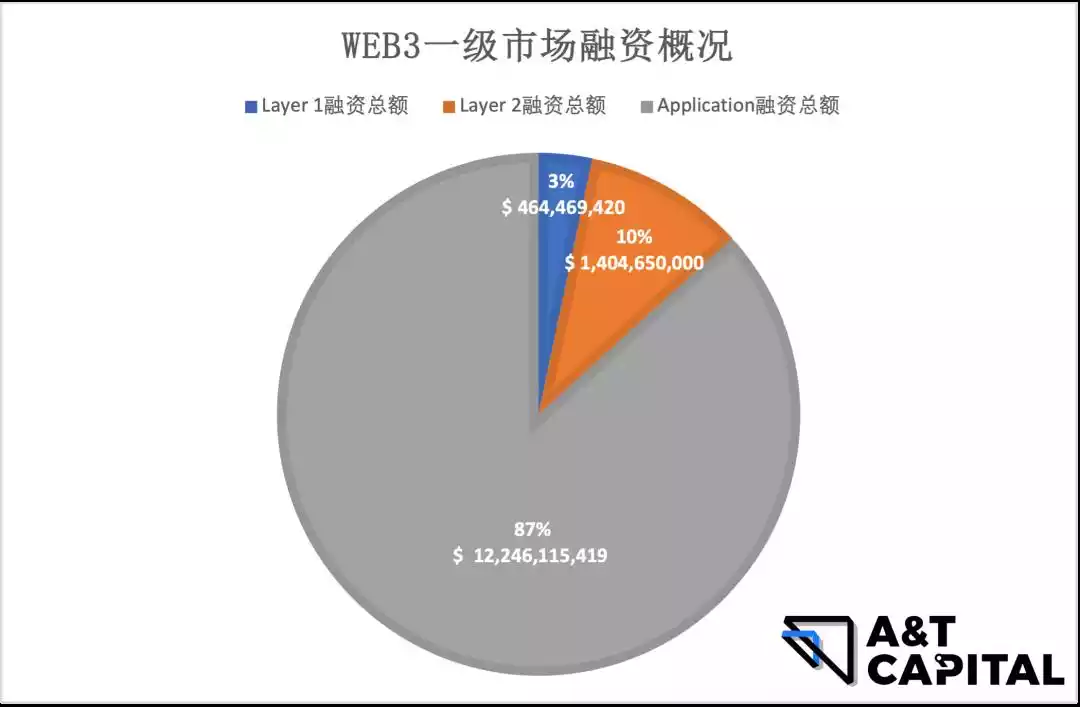

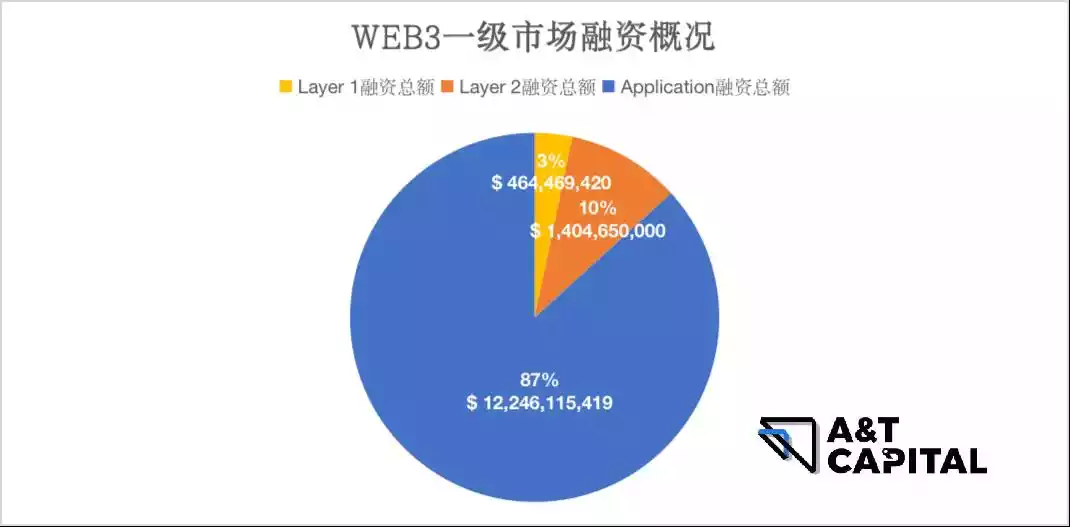

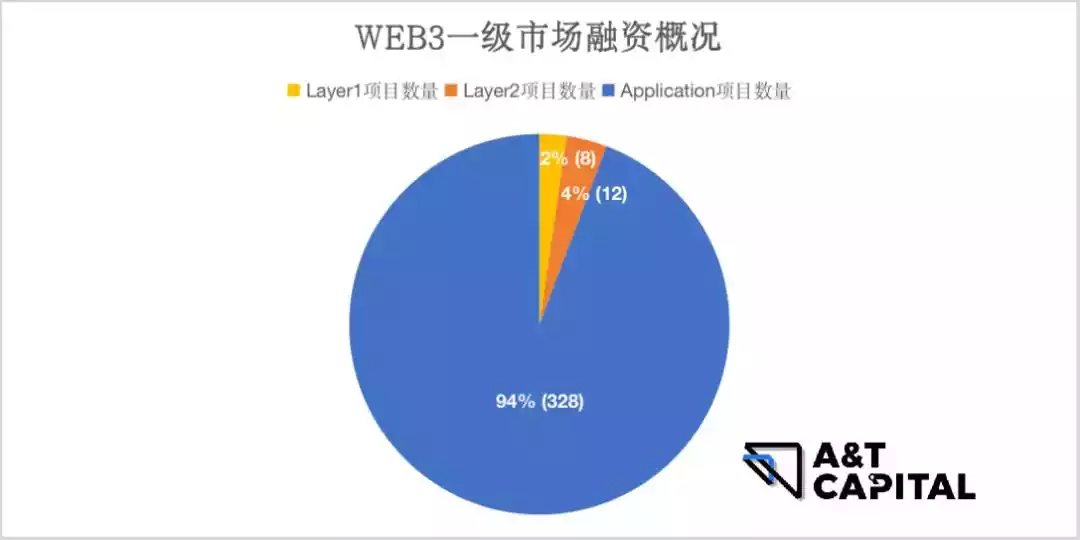

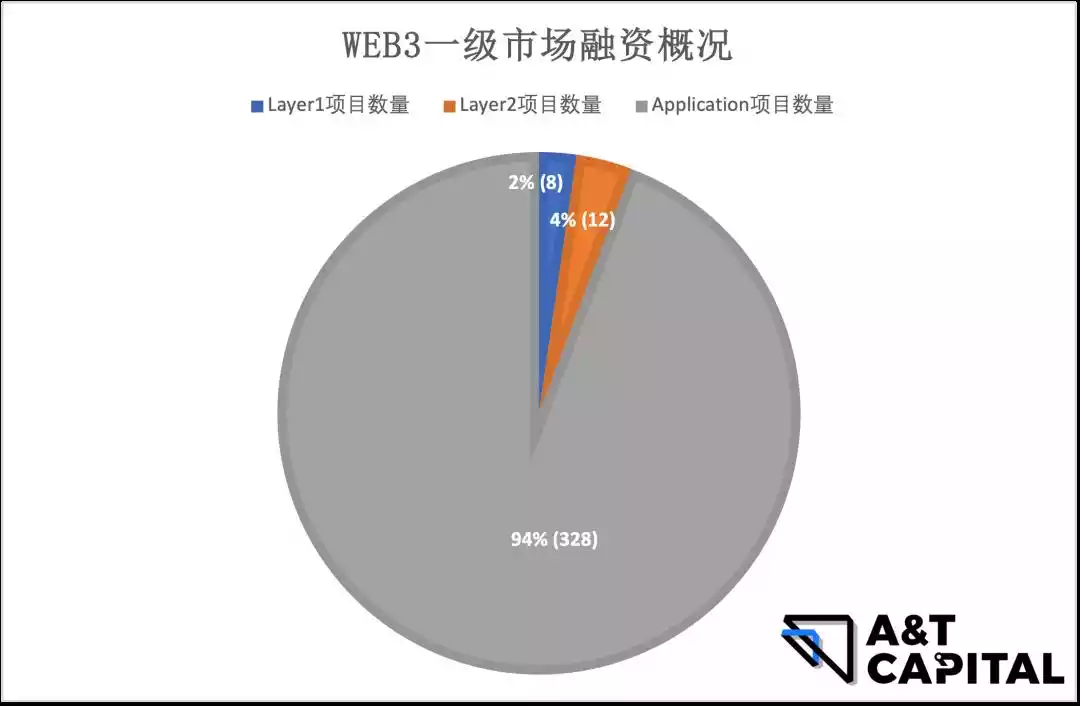

基于以上统计数据,2022.5.1-2022.8.13 应用层最获得 Web3 行业资本的青睐,出现了最多的被投项目 :87% 资金流入应用层,94% 的融资项目也是在应用层。 1.1 Layer 1

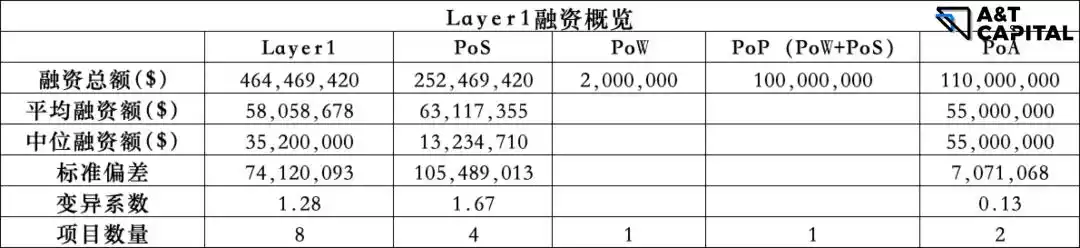

PoW 占比非常少,其融资金额小于总融资金额的 1%:由此可见,PoW 存在的诸多问题(过高的能源消耗,大规模使用情境下低效,以及 PoW 高昂的硬件成本与竞争环境,给矿业带来了资本密集化的特征,催生了中心化趋势),因此资本更加青睐 PoW 以外的模式。 PoS 是 layer1 中融资表现最好占比约总金额 50%,明显超越其他 category 的赛道。融资情况来看市场对于 PoS Layer1 尤其看好。PoS 相比于 PoW 有更低的能源消耗,更高的可扩展性和交易吞吐量。 PoP(PoW 和 PoS 的混合模式):获得融资金额占比总量 22% 。PoS 并非完美解决方案,混合机制结合了 PoW 和 PoS 的好处 。避免了 1. 中心化 2. 安全风险 3.MEV 风险 4.PoS 协议所导致的 DoS 风险 。避免了 PoW 的高能耗和低性能 PoA 获得融资金额占比约 25%。模式可以在不牺牲安全的前提下,保障速度和高性能。与区块链传统的运作方式不同,但是提供了一种新兴的区块链解决方案,可能非常适合私有区块链应用 1.2 Layer 2

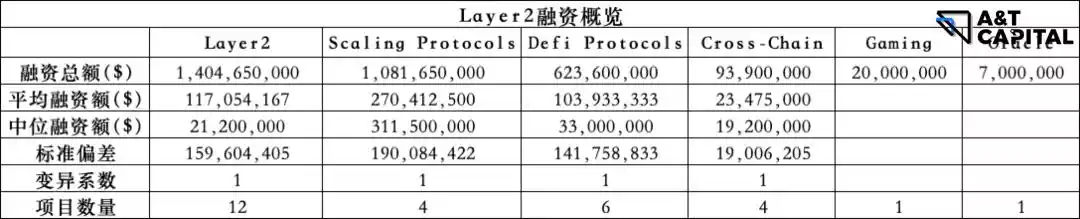

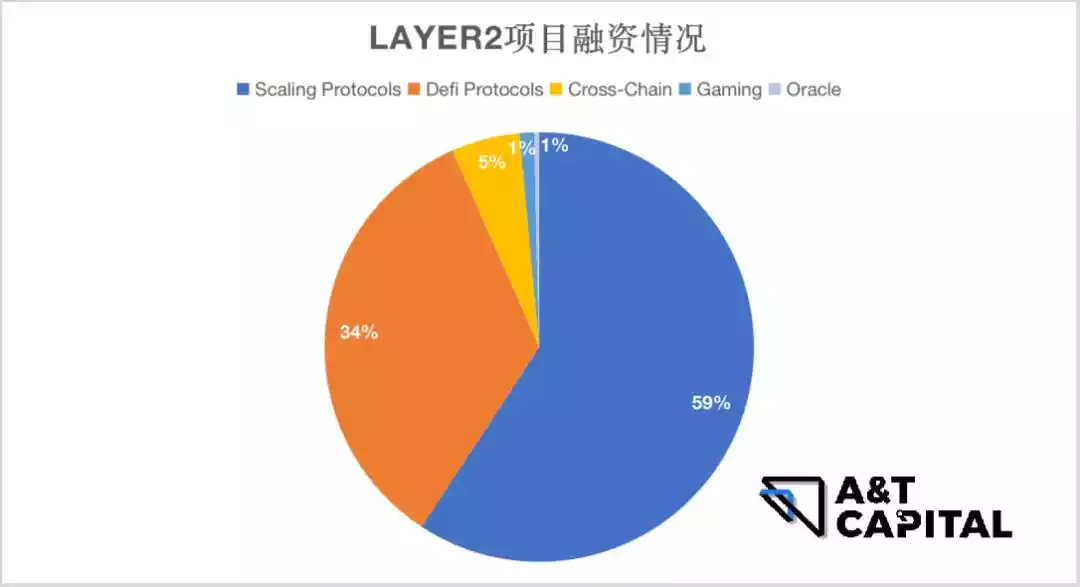

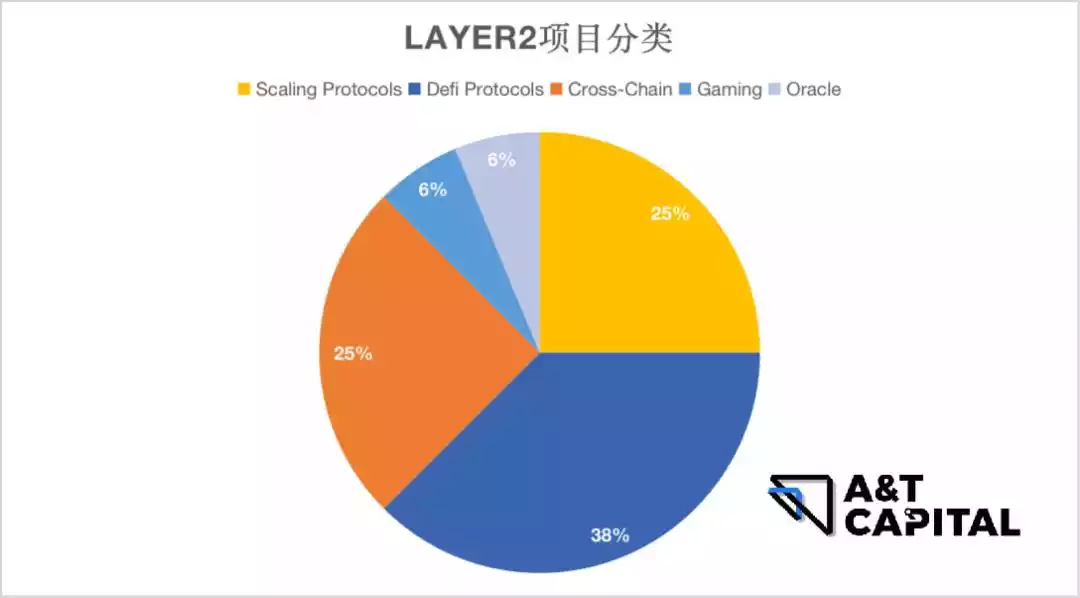

总体来说,Scaling Protocols 和 DeFi Protocols 有更好的融资表现。 Scaling Protocols 。Scaling Protocols:投资机构对于扩容协议这一整体赛道的下注增高 。市场对于扩容方案的需求因为更高的 gas fee / TPS / latency 变强 Defi Protocols 。Defi Protocols 赛道整体关注度高(34%) 。66% 项目做跨链协议方向(DEX 跨链聚合协议),但是从融资金额上来看表现并不突出,仅占总融资数额 11.5% 。Defi Protocols 中,基础设施融资数额占比 56%,稳定币借贷协议融资数额占比 32% 。Aptos 为行业 alpha,考虑看作离群值。把 Aptos 从 Defi Protocols 中移除,Defi Protocols 的 funding amount 占比降低到 19%,说明 Defi 赛道的关注度呈冷却的趋势,而相较而言,Scaling Protocols 赛道的占比达到了 overwhelming majority(73%),为市场关注度最高的热门趋势。

Oracle Oracle 方向获得融资的项目非常少,占 L2 总融资数额的 1%。原因可能在于,1)Oracle 的概念没有什么创新;2)Oracle 的使用受行业限制,而且需要现实生活的数据 (i.e. 保险/房地产),如今比较火热的赛道 i.e. GameFi 和 NFT 大多数不需要 Oracle 游戏 GameFi 相较于其他赛道例如 Defi,对交易速度和 gas fee 的要求更高。General Layer 2 提供了潜在的扩容解决方案,但是在这一次的研究 cover 到的项目叙事中出现了为 GameFi 专门打造的 protocol。这可能说明 GameFi 类型应用有具体的需求是通用的 Layer 2 无法完美解决的,这个方向值得继续研究。 1.3 应用

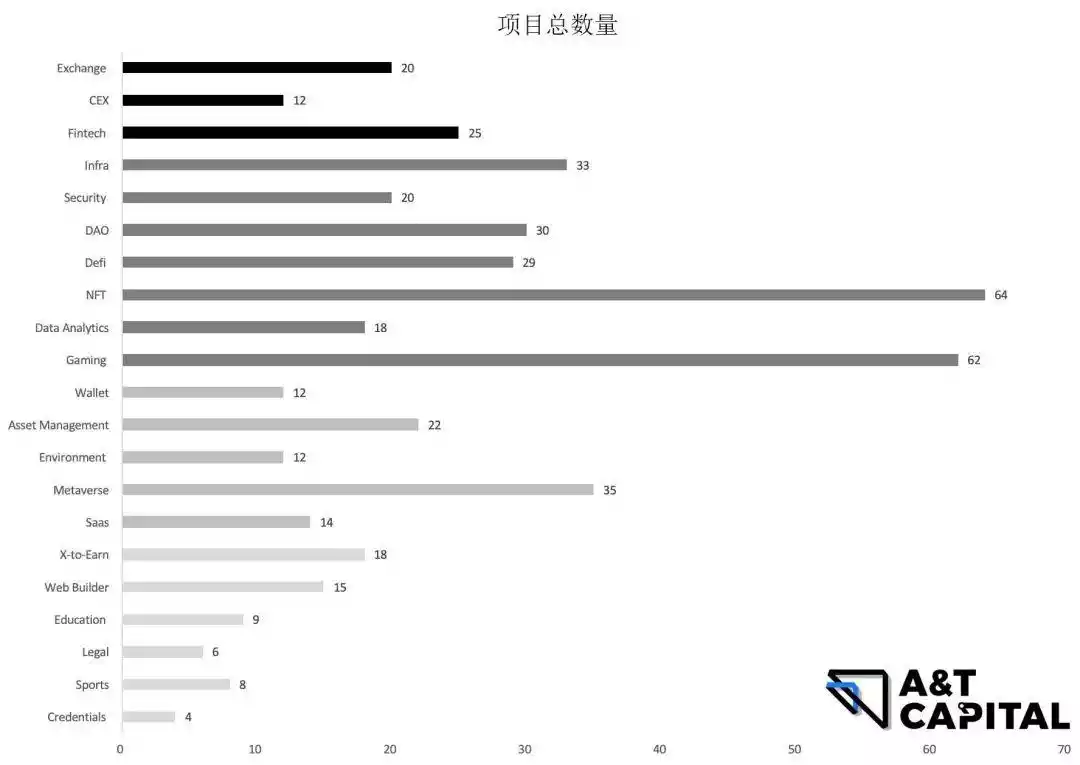

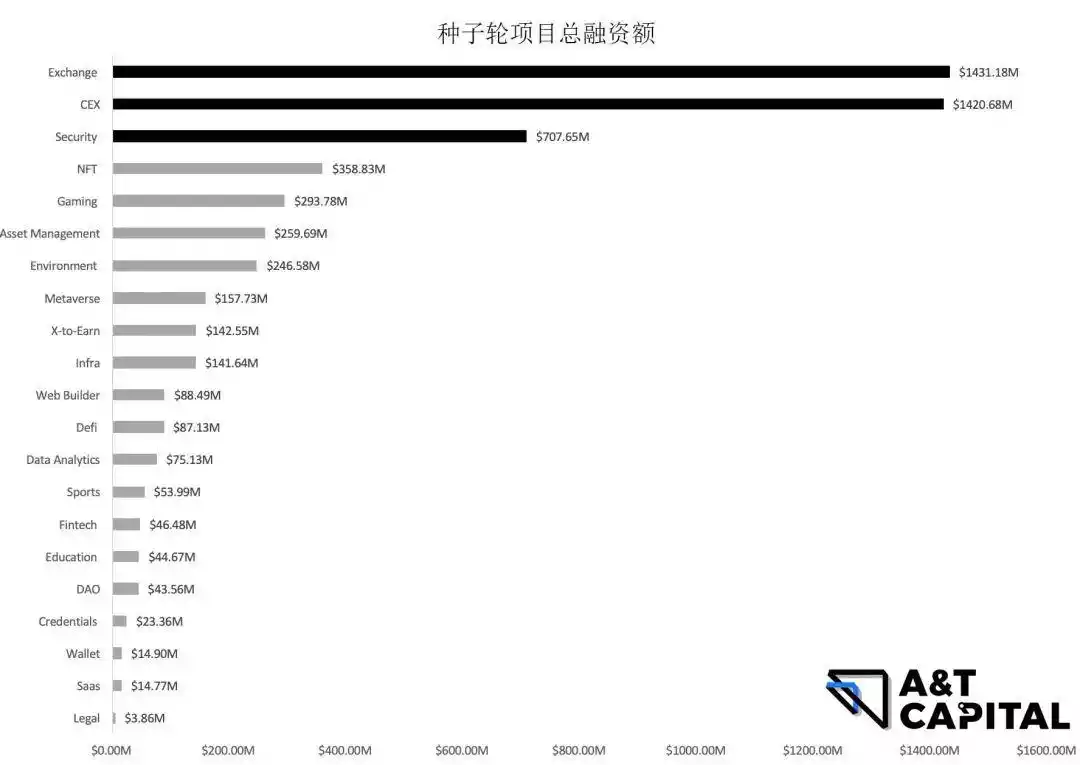

由上图所见,融资标的中交易平台、金融科技共占 47%,其余均低于 6%,分布比较均匀。 大趋势 (总体) 融资金额前三的类别:交易平台、中心化交易平台、金融科技。 融资项目数量前三的类别:NFT、游戏、元宇宙。 新趋势 (前种子轮 - preA 轮)

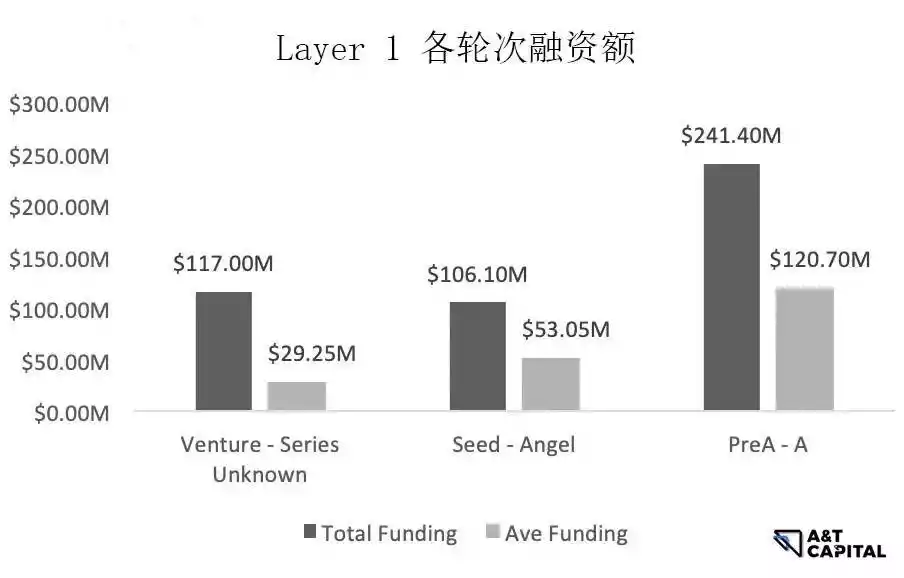

由图可见,种子轮融资项目数量前三类别:游戏、NFT、元宇宙。种子轮融资金额前三类别:交易平台、中心化交易平台、安全。 1.4 总结 Layer 1 - 以 PoS 和 hybrid chain 为最主要的热门趋势,能看到 hybrid chain 的关注度越来越高,间接证明大家对于 PoS 潜在的 security 问题已经关注到,并且在寻找能 balance security 和 efficiency 的方案。 Layer 2 - 以 general scaling protocol 为最主要的热门趋势,新增方向包括针对行业的 layer 2 chain。 Application - 大趋势和新趋势都是以短期能在二级市场流通的项目为热门趋势,新增的一个大方向为 security。 02Alpha & Beta 趋势 2-1 Alpha 首先定义 Alpha: Alpha 市场的特性是在交易驱动的融资。具有 Alpha 特性的项目需要表现为同一个 Layer 的类别中明显超越其他项目。我们在本文中寻找的 Alpha 项目,需要满足总融资超过其所在赛道平均融资的 2 倍以上。 2-1.1 Layer1

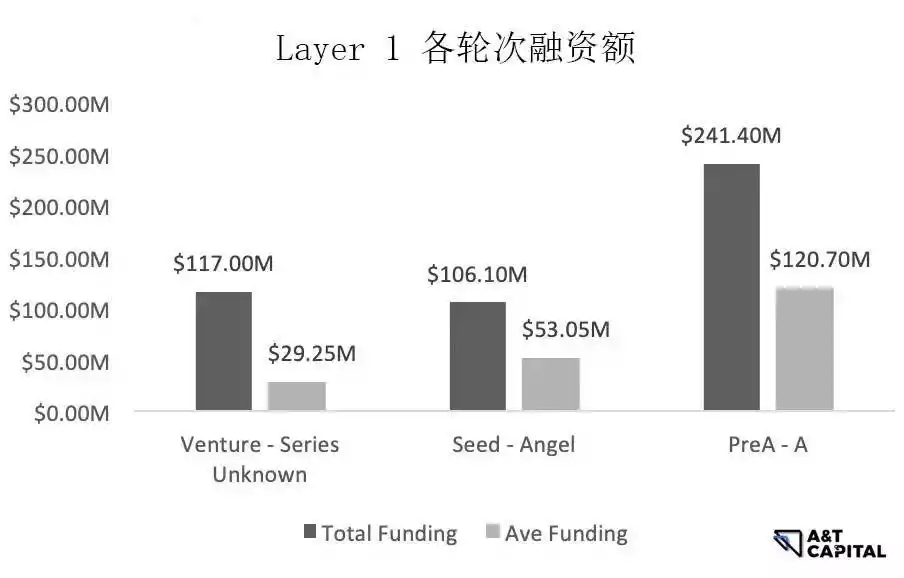

由图所示,Layer1 里没有看到 alpha。 2-1.2 Layer2

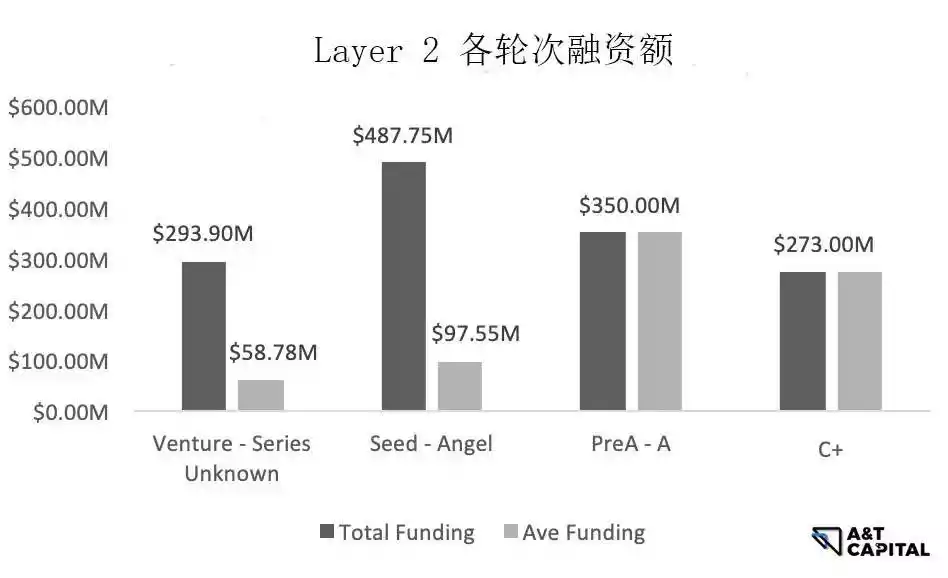

由图所示,Layer2 中 Seed-Angel 阶段存在 Alpha,Polygon 是这个 stage 里的 alpha 项目。其他如 PreA-A,B-C,C+都没有 Alpha。 2-1.3 应用层 Seed-Angel

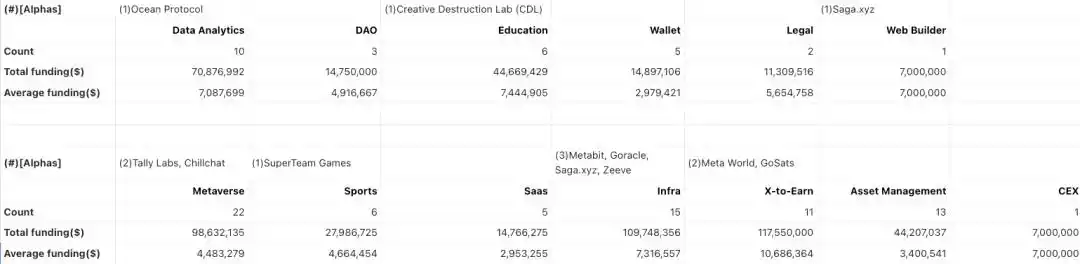

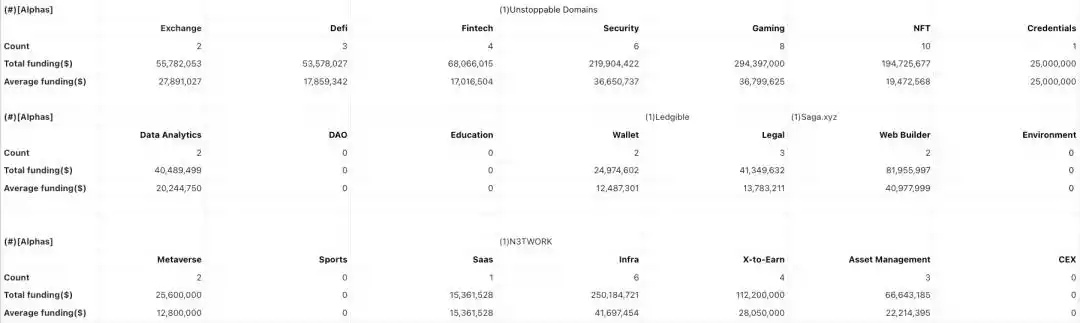

PreA-A

B-C & C+

2-2 Beta 定义 Beta: Beta 市场特性是市场驱动融资。Beta 衡量市场对某行业/技术类别整体是否看好。具有 Beta 属性的赛道融资普遍不错。统计上的离散系数(coefficient of variation)越低,表示赛道融资离散度低,进而体现市场有 beta 属性。我们进一步用平均数和中位数做差来交叉对比验证。CV 较低且 average 和 median 的差距不大的市场更体现 beta 特性。我们用 CV < 1.5 和 log(average)/log(median) < 1.05 判断。 2-2-1. Layer 1 & Layer 2 总体数量太少,不具有统计意义。总体来说,Layer 1 & Layer 2 属于融资额度高,赛道火热。按照技术流分项目的话,融资额度相差不大。 2-2-2. Application

由上图可见,从 CV1.5 以下低离散度的角度来说,beta 市场可以大致定为 Wallet、Gaming、Web Builder、Sports、Education、Environment、X-to-earn、Credentials 和 Legal。但是因为一个季度的数据量会对 CV 的可信度造成影响,这里用 AVE-MEDIAN 做 cross verification,如下。

由上图可见,X-to-earn、Web Builder、Legal 是经验证的 beta。其具体融资数据如下。

2-2-3. 总结 在应用层里,通过两种算 beta 方法的对照下,得出 X-to-earn、Web Builder、Legal 具有 beta 属性。 03部分头部机构主要的偏好 3.1 Digital Currency Group

DCG 共投资 10 个项目。在阶段上没有偏好,从 seed 到 series F 都有布局。DCG 投资的 layer 2 项目为 polygon,其他 9 个项目均为 application。在投资的 9 个 application 里,偏好从高到低: Wallet,这也包括 exchange 里有 built in 的 wallet Security,包括代码审计、安全检测 Analytics tools,主要是数据数据分析、追踪、alert 3.2 A16Z Crypto

A16z crypto 出手了 2 个 application 项目,均为 seed 轮次。2 个项目均为平台型项目: Creator platform 聚集创作者,帮助他们 NFT 化他们的原创作品 NFT pledging platform 让所有由于高门槛 nft 无法玩一些游戏的玩家通过这个 nft 借贷平台成功访问这些游戏,最终在平台完成所有支付后即可拥有这些 NFT 的所有权 3.3 A16Z

A16Z 共出手 7 次,包括 1 个 Layer 1 项目 - Aptos,和 6 个 application 项目。 在投资的 6 个 application 里,轮次包括 2 轮 seed 和 4 轮 series A,方向包括: 5 个 gaming/x-to-earn 1 个 nft 项目 3.4 Tiger

Tiger 共出手 14 次,1 个 layer1,1 个 layer 2 及 12 个 application。Layer 1 的项目为 Aptos,Layer 2 的项目为 polygon。在投资阶段上,14 个项目从 seed 到 series D 均有出手,没有明显阶段的偏好。 在投资的 12 个 application 里,偏好从高到低: 4 个 Infra 类的项目,包括 staking service、DID、deployment platform 4 个 asset management 2 个 analytics 和 2 个 exchange 3.5 Lightspeed

Lightspeed 共出手 7 次,7 次投资时间均为 application。在投资阶段上,从 seed 到 series D 均有出手,阶段上没有偏好。 在投资的 7 个 application 里,偏好从高到低: 2 个 asset management 2 个 wallet 2 个 exchange 3.6A&T Capital

A&T Capital 共出手了 14 个项目,其中包括 1 个 Layer1 - Mysten Labs。在投资轮次上,有明显偏好早期的趋势,其中包括 7 个种子轮和 2 个 A 轮。 在投资的 13 个 application 里,包括: 3 个 infrastructure 3 个 gaming/x2e 2 个 wallet 2 个 DAO 工具 3.7Paradigm

Paradigm 共出手 4 次,4 个投资均为 application。在投资轮次上,4 次出手均为 seed 轮。在投资的 4 个 application 里,包括 nft marketplace、gaming/x2e、social、metaverse。 3.8Dragonfly

Dragonfly 共出手 12 次,其中包括 1 个 layer 2 cross chain bridge,另外 11 个均为 application。在投资轮次上,主要聚焦在早期 seed 轮,和成长期。在投资的 12 个 application 里,偏好从高到低: 5 个 gaming 3 个 asset management 2 个 social 3.9Sequoia

Sequoia 共出手 5 次,其中包括 1 个 layer 2 - starkware,另外 4 个均为 application。在投资轮次上,有明显偏好后期的趋势,其中包括一个 ICO 轮项目。在投资的 4 个 application 里,包括: 2 个 metaverse 1 个 asset management 1 个 insurance 总结 在本文中,我们回顾了加密行业在 2022.5 - 2022.8 期间获得机构基金投资的项目,总结有以下主要趋势: 从投资阶段看,市场上的基金在熊市里更愿意出手非常早期或后期项目;退出方式以短期内能进入二级市场为主,能看到对链游和加密资金管理项目的投资数量增加; 从投资方向看,Layer 1 以 PoS 为主,hybrid chain 的关注度显著增加;Layer 2 以 general scaling 为主,industry-specific chain 的关注度提升;应用层以游戏、NFT 为主,对安全赛道的关注度明显在增加。 原文链接 —- 编译者/作者:区块律动BlockBeat 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

揭秘一级市场熊市投资偏好:游戏、NFT及元宇宙

2022-09-09 区块律动BlockBeat 来源:区块链网络

LOADING...

相关阅读:

- 抖音:加大财经类欺诈治理,打击投资元宇宙、NFT等新诈骗形式2022-09-05

- FBI发布DeFi投资提醒都讲了啥?2022-08-31

- 调查:近7%的西班牙人曾投资加密货币2022-08-05

- KuCoin Ventures战略投资流动性质押协议sKCS.io2022-08-04

- M2E应用SNKRZ获韩国游戏开发商WeMade战略投资2022-08-04