编译:Nick 今天,我们将研究探讨一下LSD支持的稳定币,这些稳定币为持有者提供了避免损失成本和赚取收益的机会,同时也保留了稳定币的关键属性。

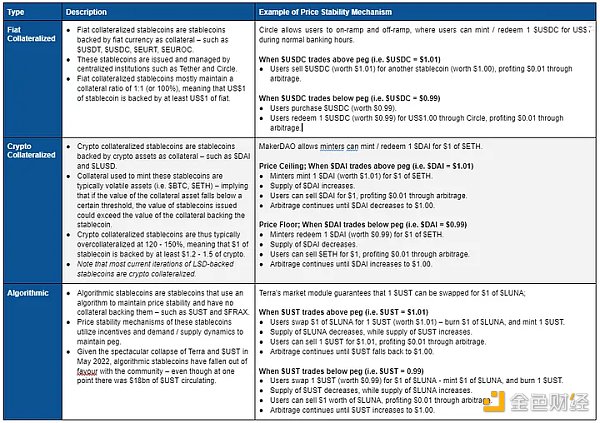

今天,我们将研究探讨一下LSD支持的稳定币,这些稳定币为持有者提供了避免损失成本和赚取收益的机会,同时也保留了稳定币的关键属性。 稳定币 稳定币是一种加密货币,其价值与外部参考资产(例如另一种货币、商品或金融工具)挂钩。作为一种非波动性资产,稳定币可以用作为交易媒介,因为相对于参考资产,其价值波动最小。 一些众所周知的稳定币示例: 美元:Tether($USDT)、USD Coin($USDC)、Dai($DAI)、LUSD($LUSD)、Frax($FRAX) 欧元:Euro Tether($EURT)、Euro Coin($EUROC)、Angle EUR($AGEUR) 黄金:Pax Gold($PAXG)、Tether Gold($XAUT) 鉴于美元作为全球储备货币的地位,我们自然会看到美元稳定币在稳定币领域占据了大部分市场份额。 稳定币市场概述 稳定币大致可分为三种类型:1)法币抵押稳定币,2)加密货币抵押稳定币,3)算法稳定币。这些稳定币在发行方式、抵押比例、支持稳定币的基础资产以及价格稳定机制上存在差异。

资料来源:BenWee 稳定币发行人如何处理抵押品? 当用户通过向发行方存入法币或加密货币来铸造抵押稳定币时,发行方可以使用这些抵押品来产生收益。以下是最大的几家稳定币发行方对抵押物的处理方式。 Circle / $USDC:270亿美元的储备金 Circle每月发布其抵押品储备金的证明,并由德勤进行审计。根据2023年5月的证明,我们可以看到大部分储备金用于小于3个月期限的美国国债和美国国债回购协议。 Tether / $USDT:830亿美元的储备金 Tether每季度公布其抵押品储备金证明,并由BDO进行审计。从2023年第一季度的证明中,我们可以看到储备金主要配置于美国国债和一些其他流动性较低的资产,如货币市场基金、公司债券、贵金属、比特币、其他投资和担保贷款。 Maker / $DAI: 45亿美元的储备金 作为Maker的“Endgame”计划的一部分,Maker希望将其45亿美元的储备金分配给各种收益生成策略,并由外部资产管理公司Monetalis提供建议。他们采取了一些策略: 购买高达12亿美元的美国国债 将16亿美元的$USDC存入Coinbase Prime,获取1.5%的收益 LSD支持的稳定币优势 通过上述示例可以观察到一个共同点,这些收益生成策略所产生的收益被记录为发行方的收入,从而使发行方的股权或治理代币持有者受益。 而各个稳定币的持有者却无权获得这些收益,这意味着持有稳定币会产生机会成本,本来他们可以将资金投入到自己的收益产生工具中。 随着以太坊上海升级和以太坊从PoW到PoS的转变,我们看到人们对流动性质押衍生品 LSD 的兴趣有所增加,LSD持有者可以获得用ETH支付的收益,并能够随时将他们的LSD兑换成ETH。 以LSD支持的稳定币的推出为持有者提供了赚取收益并避免损失成本的机会,同时还保留了稳定币的关键属性。 LSD 支持的稳定币竞争格局 下面将概述目前LSD稳定币领域的几个主要项目。需要注意的是,目前大多数由LSD支持的稳定币都是以加密货币作为抵押物。 Lybra Finance($LBR / $eUSD)- 已上线 Lybra正在构建$eUSD,这是一种由$stETH支持的计息稳定币。目前$eUSD的流通供应量为1.76亿美元。 铸币:使用大于150%的抵押率的$ETH或$stETH进行铸币。Lybra会将任何$ETH抵押物转换为$stETH。 收益来源:抵押品以$stETH形式持有,每年产生约6%的抵押收益。 价格稳定性:赎回机制形成了“价格下限”,而最低150%的抵押率形成了“价格上限”。 其他观察:$eUSD的交易价格始终保持在约1.05美元的溢价,这意味着即使存在套利机会,$eUSD持有者也不会赎回$eUSD。 Raft(n.a. / $R)- 已上线 Raft正在构建$R,这是一种由$stETH和$rETH支持的计息稳定币。目前$R的流通量为3000万美元。 铸币:使用大于120%的抵押率的$stETH或$rETH进行铸币。 收益来源:抵押品存放在$stETH或$rETH中,每年产生约6%的质押收益。 价格稳定:赎回机制形成了“价格下限”,而最低120%的抵押率形成了“价格上限”。 Ethena - 测试网 Ethena正在实施一种由Arthur Hayes在2023年3月的博文《Dust on Crust》中设想的无风险稳定币。 Ethena的抵押资产以以太坊LSD的形式持有,类似于现货头寸。通过在CEX做空$ETH永续合约来实现Delta中性。 铸币:使用任何以太坊LSD进行铸币,抵押率为1:1。 收益来源:抵押物以以太坊LSD的形式持有,每年产生约6%的抵押收益。在中心化交易所做空1倍$ETH永续合约也将以资金费率的形式获得收益。 价格稳定性:通过持有以太坊LSD现货和做空$ETH永续合约来确保稳定性。 Prisma Finance - 测试网 Prisma Finance正在构建$acUSD,这是一种由以太坊LSD支持的计息稳定币。合约基于Liquity,并且是不可变且不可升级的。 铸币:使用5种经过白名单授权的以太坊LSD中的任意一种进行超额抵押铸币:$stETH、$cbETH、$rETH、$frxETH、$bETH。 收益来源:抵押品以以太坊LSD的形式持有,每年产生约6%的质押收益。 价格稳定性:赎回机制形成“价格下限”,而每种资产的最低抵押率形成“价格上限”。 其他观察:具有veTokenomics功能,用户可以锁定$PRISMA以获取$vePRISMA,LSD发行方可以激励用户使用自己的LSD铸造$acUSD。最终设想在Prisma之上构建类似Convex的协议。 总结 流动性质押衍生品LSD领域正在快速发展,尤其是LSD稳定币领域即将出现新的创新。相信在下半年以太坊坎昆升级的利好带动下,LSD稳定币也将迎来一波热潮,让我们拭目以待。 查看更多 —- 编译者/作者:陀螺财经 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

速览基于LSD的稳定币:优势、现状及竞争格局

2023-07-15 陀螺财经 来源:区块链网络

LOADING...

相关阅读:

- Coinbase深度解读:为什么我们支持质押2023-07-15

- 全面解读Ripple与SEC诉讼:双方各获得“部分胜利”多个交易所再次上架2023-07-15

- Synthetix宣布推出去中心化永续合约交易平台Infinex2023-07-14

- Layer2跨链桥战争:OrbiterVSLayerswap谁更好用?2023-07-14

- 以太坊信标链质押总量突破2400万枚ETH,上海升级后净流入近468万枚ETH2023-07-14