作者:Route 2 FI 来源:substack 翻译:善欧巴,区块链网络 当前市场 最近的加密市场非常艰难,过去三个月里山寨币缓慢下跌,而比特币几乎没有动。我认为这种情况会持续整个夏天,直到八月以太坊 ETF 上市、总统选举准备和利率下调后,市场才会有所回升。但这仅是我的看法。 那我最近在做什么呢?除了持有以太坊,使用 Pendle 和 Gearbox 进行一些收益农业并签署了很多天使投资协议外,我没做太多事。交易变得非常困难,市场上任何空投基本上都是卖掉(有几个例外,如 $ENA 从 TGE 起上涨约 50%)。这是一个新的环境。我已经写了几篇关于低流通量、高完全稀释估值(FDV)代币的新闻简报(你可以在这里和这里阅读)。从 2021 年和 2022 年推出的代币在 TGE 后有一定的价格走势(对交易者有利)来看,过去一年推出的代币几乎没有这种情况。这些代币的价格走势发生在私人阶段,正如 Cobie 在他最新的 Substack 中写到的。所以,除非你是创始人、风投、天使投资人、与这些人有联系的玩家或关键意见领袖 (KOL),否则这个牛市对你来说可能非常困难。是的,有例外:2023 年 10 月到 2024 年 3 月总体上是一个好的时期,如果你早早进入新的模因币也是如此。但除此之外,大多数人会同意这是他们迄今为止最艰难的牛市。令人有趣的是,老牌玩家没有以往的优势。比如 Hsaka。虽然他仍然是一个关键人物,但我们大多数时候只在市场处于简单模式时看到他。同样的情况也适用于 Ansem,他似乎失去了方向。但我们真的能责怪他吗?毕竟,我们对自己购买的东西、出售的时间或交易的内容负责。是的,影响者制造了 FOMO,但我们是做出如何处理我们资金决策的人。 2023 年和 2024 年初的大部分时间我都花在不同的交易终端上(PvP 终端、Tweetdeck/X Pro、Telegram alpha 聊天),但最近我对市场采取了更加缓慢的方法。基本上因为除了剥头皮交易之外,几乎不可能进行任何方向的交易(几周前关于 ETH ETF 的传闻是个例外)。这让我想起了 2022 年 5 月 Terra 崩盘后的时期。无事可做,你被迫接触现实世界。虽然我看到一些相似之处,但我认为 DeFi 正在重新崛起。虽然我一直在等待经典 DeFi 的回归,但似乎点数农业和空投狩猎是新的 DeFi。APR 在私人阶段或点数阶段收集。例如,Ethena 你可以提前三个月锁定 USDe 并通过空投获得收益。当时很少有人知道 Ethena 会变得如此受欢迎。我希望我能更好地把握它,但现在有一个新协议给我类似的感觉(Usual——一个稳定币协议)。他们现在正在进行私人阶段,APR 也很高。问题是他们是否能像 Ethena 一样把握好市场的时机(他们的空投计划在十月)。 稳定币 说到稳定币,我仍然认为这是加密货币最重要的用例。可以完全离线地在自己的钱包中存储资金,并且无论对方身在何处,都可以在几秒钟内将其发送给任何人。我们现在有带收益的稳定币(Ethena、Open Eden、Usual 等)。虽然关于这些收益的稳定性/可靠性有讨论,但我们显然比 UST(Terra)更进一步。例如,Open Eden 是一个由国库券支持的稳定币协议(年收益率约为 5%)。Terra UST 在上一个牛市的顶峰时为 200 亿,而 Ethena 只有 30 亿。期待看看它能变得多大,或者其他一些能否挑战它。我的终极梦想是,在这个牛市之后(在下一个熊市最深处),我们有一种稳定币,它已经变得像 USDT/USDC 一样“安全”,并且能够提供某种可持续的收益(5%?)。显然有市场需求,只要想想华尔街和人们投资组合中的所有债券。第一个步骤是确保其 100% 安全(希望在 Larry Fink 和黑岩的帮助下实现)。 在这个牛市中我还对其他事情感到兴奋,如 EigenLayer、Pendle、Gearbox、Hivemapper 和体育博彩/预测市场协议。我确实怀念上一个牛市中的疯狂收益农场。例如 Fantom 上的 $TOMB。绝对是高风险的去中心化,虽然我们仍然有类似的去中心化项目,但这些协议上的 TVL 不高,人气也低。总体来说,我更感兴趣的是支持那些做创新事情的项目,因为我不确定我们需要多少新的 Pendle 和 EigenLayer 分叉老实说。 由于最近市场较慢,我也有更多时间阅读书籍。我发布了一张我最近阅读的一些书的照片。 主要是关于哲学、经济学和生活技巧的书。我也想读一些关于风险投资的书,因为这是我在过去一年半逐渐进入的领域。

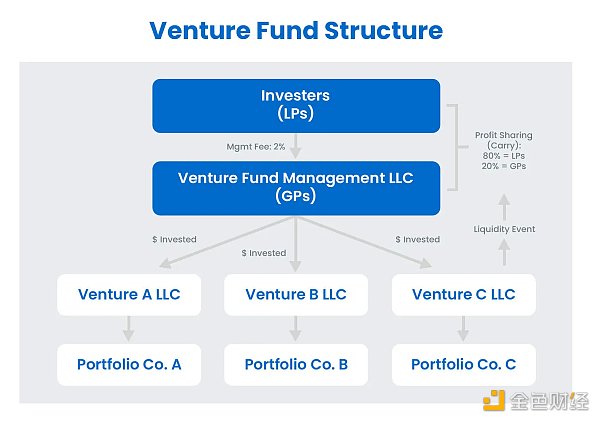

关于风险投资的一些基本知识 向投资者推介时,有几个关键术语需要了解,这些术语与风险基金结构有关。 请看下面的图片,我们将在后续文字中详细讲解。

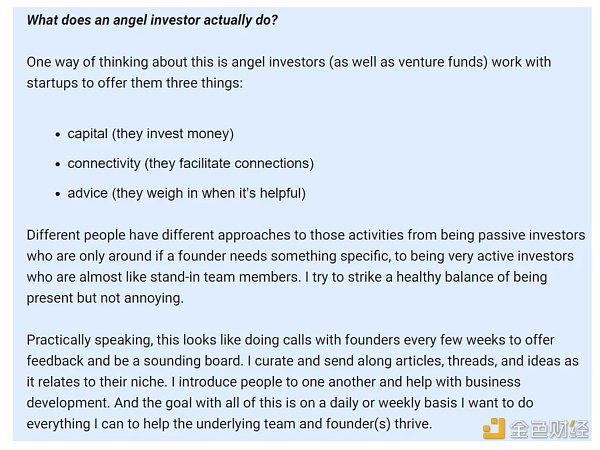

风险投资基金是一笔资金,用作投资初创公司的主要投资工具。这笔资金,通常称为“干火药”,是用来投入初创公司的。 每个基金都被结构为一个有限合伙企业,通常由合伙协议合同在 7-10 年的时间跨度内管理。 在此期间,基金的目标是单一的:赚钱。风险投资基金通过两种方式赚钱: 基金回报的绩效费(约 20%) 管理费(通常约 2%) 这就是为什么你可能听说过人们在谈论 2/20 模式(现在你也知道它是什么了)。 管理公司或风险投资公司进行风险基金的实际业务。它不同于风险基金。管理公司是基金背后的运营和人员。它作为由公司普通合伙人创建的商业实体存在。 管理公司使用收到的管理费来支付与风险投资公司的运营相关的开销,如租金、员工薪水等。管理公司收到管理费是为了帮助部署和增长其基金。 只有在有限合伙人 (LP) 得到支付后,VC 管理者才会拿到绩效费。 普通合伙人 (GP) 是管理公司的合伙人。另一种定义 GP 的方式是管理/监督风险基金的人。GP 可以是大型风险投资公司的合伙人或个人投资者。 GP 们筹集并管理风险基金,做出投资决策,分析潜在交易,代表基金招聘,帮助其投资组合公司退出,并对如何处理他们管理的资金做出最终决定。总体而言,GP 的角色可以归结为两个关键职责:在高质量公司中投资资金和筹集未来的资金。 GP 的收入来源于绩效费和管理费。例如,如果绩效费为 20%,这意味着基金利润的 20% 将支付给 GP。 那么,风险投资基金的实际资本来自哪里?这就是有限合伙人 (LP) 的角色。LP 是风险基金背后的资金。通常,LP 是机构投资者,例如: 大学捐赠基金 养老基金 主权基金 保险公司 基金会 家族办公室 高净值个人 风险基金结构的核心当然是投资组合公司。这些初创公司从风险基金中获得融资,以换取优先股。 这取决于具体的基金,但要获得风投融资,投资组合公司必须满足某些标准或要求。例如: 他们应该在一个大的市场中运营 有产品市场匹配 拥有客户喜欢的好产品 他们必须显示出有前景的经济效益和为投资者创造可观回报的能力 这里是一些最大的加密风投公司列表:https://coinlaunch.space/funds/venture/?per-page=50&page=1 天使投资 另一方面,你有天使投资,这通常意味着在比风投更早期的阶段进行投资+天使投资者独自运作,因此投资金额比风投公司要小。天使投资只是投资于早期阶段公司的行为。这通常发生在企业的“种子前”或“种子”阶段,意味着在产品或服务尚未建成或生命周期早期。天使投资风险很高,因为大多数公司都会失败,但如果公司最终成功,它也提供了很高的回报。 我喜欢这个领域的原因之一是你可以是一个无名小卒,在 1-3 年后如果你投入时间、努力和一致性,你可以成为该领域的重要声音之一。这个领域如此新,即使你没有来自精英大学的学位,你也可以成为这个领域的专家。这一切都是关于试错和好奇心。 我自己是如何开始天使投资的呢? 要回答这个问题,我们需要回到一切开始的地方。在进入加密货币之前,我是一个股市“兄弟”,我在 2019 年 1 月创建的 Twitter 主要关注这个以及生活最大化。在 Twitter 之前,我有一个博客,谈论投资,我还写过几篇新闻简报(现在已经删除)。对我来说,全职进入加密货币始于 2021 年,我辞去朝九晚五的工作几个月后。开始时,我只是疯狂购买 NFT、DeFi 农场和 Binance 上的随机代币。但在写了一段时间关于 DeFi 协议的帖子和想法后,我开始收到交易流。在开始时,我只是拒绝这些交易,因为我感到缺乏经验,但我逐渐了解到,许多人比我懂得少,但已经在这个游戏中。 如你所知,我是一个 KOL/影响者(不喜欢这个称呼,但事实如此)。在 Twitter(30 万粉丝)和 Substack(3 万订阅者)上拥有相对较大的受众群体后,项目创始人找到我,问我是否愿意投资他们,通常没有任何附加条件。然而,有一个君子规则,你应该发布一些关于项目的内容,这完全有道理。项目获得曝光 -> 人们感兴趣 -> 更多人购买 -> 价格上涨。解释得很清楚。 话虽如此,我认为这个周期也有更多的 KOL 轮,因为许多创始人认为风投并没有做出太多贡献。是的,他们有网络,但大多数时候没有大的受众。另一方面,KOL 有庞大的受众,通常也有坚实的网络。因此,许多风投也转型为半 KOL,以便能分更多的蛋糕。我不怪他们,老实说。 所以基本上我所做的就是跟随我的自然好奇心,并涉足加密/web3 领域的多个领域。我不会称自己为任何领域的专家,而是一个全能型的人,知道很多主题。如果我自己没有答案,我会利用我在这个领域的出色网络找到答案。许多机会仅仅因为人们在看到我写的或推特后与我联系而呈现出来。然而,我确实认为我在某些领域有一些优势。在 DeFi 方面,我个人最感兴趣的是交易 DEX、稳定币协议、收益叙事(如 EigenLayer/Pendle/Gearbox、Mellow、Symbiotic+++)。我对交易也非常着迷(无论是在 CEX 还是 DEX)。我的梦想是有一个能与 Binance/Bybit 竞争的平台,因此我也喜欢与有此目标的团队合作。我在营销/增长方面也有优势,作为一个影响者,我知道什么有效什么无效。 关于交易流,你如何获得它? 你应该在加密领域的某个细分领域拥有某种专业知识,或者有一个大品牌。最好的组合是两者兼有(显然)。 拥有大个人品牌或受众的人作为天使表现良好的原因是公司希望他们站在自己这边以获得信誉和分发。拥有受信任的人的信号力量与您的业务保持一致,他们可以传播关于您的产品或服务的信息。 此外,当创始人发送他们的推介材料时,他们可以在材料上使用你的名字,表明这是一个很好的投资。假设你看到一个材料,Cobie 在股权表上,我敢肯定,大多数人会盲目投资该项目,而不会做任何尽职调查。毕竟,如果它对 Cobie 来说足够好,对你来说也应该足够好,对吧? 当我决定进行交易时,我在寻找什么? 毫无疑问,时机是一个重要因素。交易条款在我决定是否投资时至关重要。我们处于什么样的市场?未来 3、6 和 12 个月的前景如何?未来 2-3 年呢?归属时间表可能很长,所以考虑到这一点很重要。 团队是否在构建一些有趣的东西,能够获得产品市场匹配?你认为它是可持续的吗?它涵盖哪些叙事?哪些风投进来了?之后我会与我信任的网络中的人们交谈。为什么我的一些风投朋友错过了?或者为什么他们没有投入更多?有哪些竞争对手?对今天和未来的 TVL 的看法?激励计划结束后,协议是否会被遗弃?所有这些都是有效的问题。 我已经介绍了风投的作用,并简要提到了天使的作用。这里是 Ben Roy 的一个更长的解释: 为了结束这篇文章,这是 @DCbuild3r 最新文章中关于天使投资的一段我喜欢的摘录。

“需要注意的一个关键点是,社会资本的复利效应与金融资本一样多,甚至更多,我相信社会资本是任何事业中职业成功的最大驱动力,无论是销售、技术研发、研究还是慈善/志愿服务。 无论什么,拥有在你网络中的有技能的朋友,他们有其他朋友,他们有资本、新的见解和智慧,他们能够改变事物,如果你成为朋友,你们可以一起真正改变世界。” 查看更多 —- 编译者/作者:金色精选 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

当前市场、稳定币、风险投资与天使投资的思考

2024-06-20 金色精选 来源:区块链网络

LOADING...

相关阅读:

- 一文读懂LayerZero(ZRO)代币经济学2024-06-20

- 印度金融情报部门对币安处以220万美元罚款2024-06-20

- 穆迪将OpenEden的代币化基金评为“A-bf”级2024-06-20

- Layerzero代币ZRO估值及价格预测,何时卖出更合适?2024-06-20

- Blockworks研报:stETH——以太坊卓越的机构级产品2024-06-20