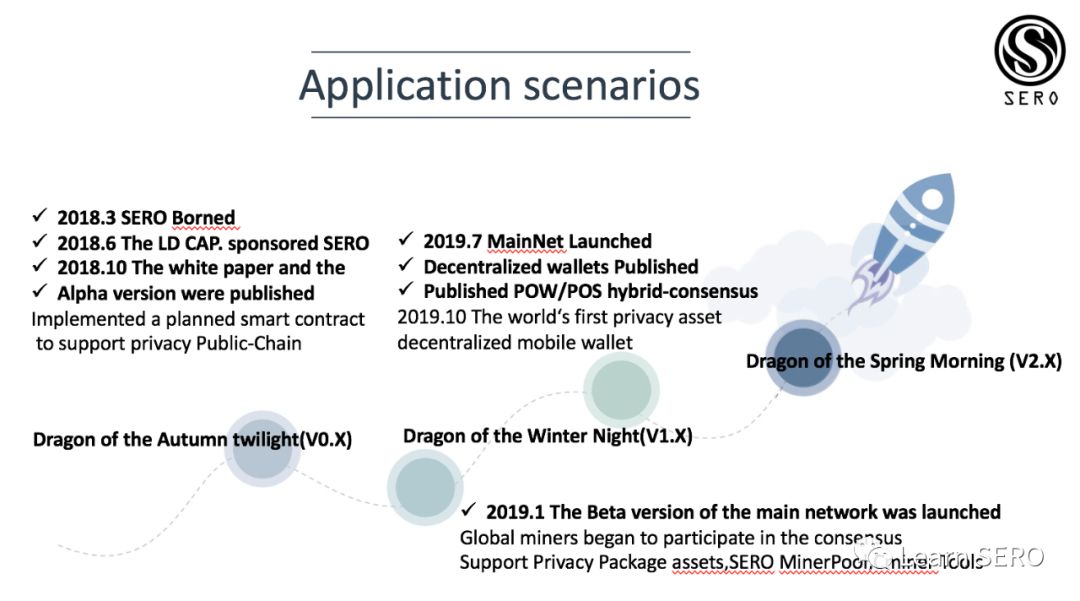

SERO最新路线图

金融杠杆与泡沫的产生 金融杠杆作用主要是放大投资收益/亏损,降低投资成本,提高资金利用率。金融杠杆的基本运作模式本质上还是表现为借贷,借贷本身不制造泡沫,但是高额利息和债务流动往往是泡沫产生的罪魁祸首。 譬如你去买一个西瓜,一个10斤的西瓜要100元,你可能买不起,这个时候瓜农因为缺钱所以想立即得到你的40元,给你一个选择,你可以买一个40元的50斤小西瓜,但并不马上摘取,而是等它在1个月后长到10斤的时候再给你,这样你其实花了40元获得了一个1个月后的10斤的西瓜,这就是杠杆的作用。 但本质上这个生意的本质是瓜农问你借了40元,在1个月后如果西瓜没涨价的话,你得到的10斤西瓜价值100元,相当于你得到了价值100元的回报,这意味着对瓜农而言这笔借贷一个月的利息高达150%!如果他在这个西瓜上的总投入超过40元,同时假设他当时得到的40元并没有产生其它收益,那么他就会获得亏损,所以在15天后,当他预感到自己的持续投入只会增加亏损时,他想到一个办法,他开始向所有的农民宣传种植西瓜利润丰厚,于是所有的农民都开始种植西瓜,由于二级市场非常敏锐地预测到未来市场上的西瓜即将供大于求,于是西瓜价格开始直线下降,一直降到50元时,你坐不住了,你担心西瓜价格很可能会降低到40元以内,这样你当时的40元将成为一笔失败的投资。于是你和瓜农商量,瓜农只需要还给你50元,后面的西瓜就不用给你了,瓜农笑着答应了。 又过了15天,天气炎热异常,西瓜需求急速增大,虽然很多农民已经开始种植西瓜,但是市场上已经成熟的西瓜仍然只有这个瓜农的,于是在现货市场西瓜供不应求的情形下,西瓜价格又开始急剧反弹,最终甚至超过110元一个。这样瓜农当时借的40元虽然付出了10元的利息,但是最终出售的西瓜获得了110元的回报! 事实上市场泡沫质上是在债务的多次流通中获得增长的,在上例中我们看到在金融杠杆的作用下,借贷的成本事实上可以高的离谱,于是在多次借贷流转后,商品价格不断上升逐步偏离实用价值,在这个过程中在每个人的决策结果往往带有强烈的杠杆效应,导致资产容易形成的人为痕迹很重的重新分配。 认清不同Token的性质 股票发行本质上是一种记账凭证,目的在于融资和分担经营风险,相当于瓜农当时40元出售未成熟西瓜的行为,但在传统的股票市场有着严格的监管制度,对于上市企业数据和信息披露,包括二级市场交易方式有着相对完善的规定,因此即使股票价格与企业未来收益价值的偏离仍然是比较有限的。但数字货币市场则处于高速野蛮生长期,加上交易方式缺少管控,很容易出现现价与远期价值严重偏离的现象。 Token被广泛划分为证券型代币 (Security Token)、实用型代币(Utility Token)、资产型代币(Equity Token)三种种类,很多人在投资数字货币时往往连自己投资的Token属于哪种资产都没有理解。 证券型代币理解为其它资产的映射,可以包括各种证券代币、不动产和贵金属等等资产的所有权,意味着你的投资回报只可能来源于Token所映射所有权的这项资产本身的价值增长,譬如一栋楼未来一年的租赁收益权,另外就是确权本身要过关,其中最核心的一点就是这种资产映射关系(即你拥有的这个Token是否真的代表你在法律上拥有了它所代表的那份所有权)是否被法律接受。 实用型代币可以完全理解为一种商品,它的投资逻辑基本上就是在一段时期内的市场供需关系判断。 而资产型代币则代表了初创型企业的股权映射,原来绝大部分的1CO产物基本上都是打着这样的旗号在二级市场融资。而事实证明,这类资产在严重缺乏监管的环境下往往是最不靠谱的,因为你完全无法获得充分足够的数据来判断这个企业或项目的价值。 尤其在中国,投资者教育任重道远,一些人性游戏屡试不爽,新兴市场早期的不成熟很可能对这个市场的良性发展形成严重的损害,每次泡沫摧毁时往往伴随着连皮带肉伤筋动骨。 公链的Token 公链需要底层共识维护者的参与才能运转,而用于这种共识参与激励的代币本身的价值从何而来呢? 我认为比特币本质上属于资产型代币,其有三个特点可以应证这个结论,首先和许多贵金属所有权类似,比特币的价格完全和其物理实用价值无关,其次它有着固定的供给总量,最后比特币的价格主要由其不断流通过程中所积累的共识决定。 但率先推出智能合约,并提供可编程特性的公链 — 以太坊,所产出的ETH如果非要也定义为资产型代币则非常牵强,或者说和它的定位非常矛盾,ETH被设计为主要满足公链上数据传输需要花费的GAS,既然其已经被定义了明确的实用价值,那其价值则完全应该由市场需求决定。 但事实上目前所有公链Token的产量趋势,几乎都是在一开始就被预先设计的,难道开始就能知道生态发展的进程吗?显然在这样一个新兴技术领域准确预测市场规模是不现实的,因此很多时候Token市场价格的波动会受到供给和需求关系的影响。 但这就是Token定价的全部原因吗?事实上,Token的市场价格很大程度上还会受到资本逐利性流动的干预,不得不承认虚拟货币市场受到资本运作影响,使区块链技术大受关注,但也正因此让Token价格本质的成因往往被忽视,在一个早期监管制度尚未完善的市场,很难找到一种方式来评估Token价格是否合理,但是我们仍然希望找到一种公链的共识机制,至少能够做到市场生态对Token需求是可以被量化的,并且能够使挖矿的产量与被量化的市场需求挂钩。 Token与金属 目前为止,我所看到过的形容Token最好的类比莫过于金属,如果把比特币看作几乎没有任何实用价值的黄金,而其它数字货币只能去竞争其他金属的地位,黄金、铂金等一类其实用价值和市场价格完全不对等的金属毕竟只是少数,大部分金属的经济地位几乎都和其在工业生产中的价值挂钩,包括白银这个曾经有望和黄金抗衡的贵金属也已经日薄西山,慢慢其价格已经取决于其工业价值的表现。 对大部分金属或Token而言,从投资角度来看,更应该关注其实用价值的表现,或者说是预测其未来的市场供需关系,不得不提的是,金属的价格历史上也曾经产生过剧烈的波动,譬如铜矿。 要对真实的铜价或者说短期内铜的市场供需关系进行预测实际非常难,因为全球地区市场对于铜的需求每天都在发生变化,要考虑的因素可能至少包括发展中国家的经济增速和基础建设投入、新的铜矿开采和开采成本变化、电解铜的产能、废铜增量周期变化、甚至包括大型铜矿企业的库存周期及其现金流状况等等。 好在非资产类型的数字货币的市场供需关系预测实际上要简单很多,原因在于对于新兴行业而言,如果把数字货币更多的以商品属性视角看待,那么现在或者在可见的一个周期内,对于这种商品的市场需求相对来说还是比较单一的,而其产量/流通量、分布和成本却是相对比较透明的,抛开二级市场资本炒作因素,那么从长期投资的角度来看,重点就在于如何把握某种数字货币的未来市场需求和供应量的关系。当然这个逻辑仅对于长期投资一种实用性Token的行为决策有效,事实上长期投资一个完全属于资产型的Token目前除了比特币外,几乎其余的都显得不那么靠谱。 公链生态繁荣度 要判断一个实用性Token(譬如公链的Token)市场供需关系,我们可以用一个需要因地制宜去量化的形容词-生态繁荣度,形容一个公链上各种DAPP应用及账户的数量、使用、资产流动性的整体状况,由于生态应用本身资产流动性很难去中心化地评估,因此很难被具体量化,但是市场可以决定底层系统服务的定价,因此我们将前面提到的关系到生态繁荣度的相关可量化的基数指标来对需要质押的SERO进行定价,这种方式远比单一的资产交易的GAS消耗要更为合理。 更重要的是,任何生态的发展都会经历不同的周期,因此用按需质押的方式更为合理,这样无论生态处于什么发展阶段,都可以按需支出。 本文来源:SERO超零协议 —- 编译者/作者:SERO超零协议 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

SERO 2.0(春晓之巨龙)共识机制(上)

2020-02-28 SERO超零协议 来源:火星财经

LOADING...

相关阅读:

- 什么是ChainLink代币?为什么价格在不到4个月的时间内上涨超过1800%?在2020-08-06

- 区块链搅局!一场看不见硝烟的2.0模式,正在快速侵蚀能源战场2020-08-06

- BKEXGlobal关于上线DMCH(DARMACash)的公告2020-08-06

- PeckShield:DeFi平台Opyn智能合约漏洞详解——攻击者空手套白狼2020-08-06

- DeFi平台Opyn智能合约漏洞详解:攻击者空手套白狼!2020-08-06