原文标题:《陈垠:如何评估并降低参与数字资产投资的风险 | TI 比特币观察》 我的议题是「如何评估并降低参与数字资产投资的风险」,其实这个议题是比较大的。会有个人投资者,也会有机构投资者,这代表了不同的投资风格。会有做配置的,也会有做投资和交易的,这个风险是不能一概而论的,今天我想还是从方法论的角度来跟大家探讨一下这个问题。 刚刚查了一下手机发现一个很有意思的事情,今天(活动时间:2020 年 2 月 19 日)上证指数的收盘是 2975 点。我看了一下 2010 年 2 月 20 号左右的指数,大概也是 2900 多点。说实话,A 股十年南柯一梦,可能给了大家都比较深刻的记忆。而最近 BTC 的价格又冲上了 10000$,十年上涨了百万倍。因而网上在流传着一个段子:「BTC 涨了 100 万倍,大家依然认为它是一个骗局;A 股十年不动,大家还认为它能赚大钱。」 直到今天,还是有很多人会来问数字资产到底靠不靠谱的问题。我觉得有两方面的原因导致了这个质疑:一个是现在全球拥有数字资产的人群较少只有几千万,绝大多数人对这个行业是不了解的。当这个数量扩大十倍甚至百倍到了几十亿人口的时候,大家数字资产的这种疑问就会大大的降低。 第二是 2017 年 1C0 的火爆,使得包含了中国大妈和韩国大妈的投资者们共同冲在了市场的最前沿,直到最后销声匿迹。在这件事之后,社会舆论对这个领域的态度,也变得有一些避犹不及。但是辩证来看,部分人的退场、每一次的清理,本质上都在促进市场的进步,在 1C0 封杀以后一年多的时间,我们看到市场其实是在向健康的方向发展,行业里出现了很多优质的项目和公司。 刚才也提到了 BTC 跟黄金的这种相关性的问题,黄金在脱离金本位以后,实际上变成了一个供需决定的这么一个资产。BTC 也在朝着这个方向在走,但是毕竟在现在还处于一个早期的阶段,这也是为什么我们一直是比较坚定看好 BTC 的一个观点。 所以在最近 BTC 比较强势的时候,有很多朋友来问数字资产相关问题,总结一下有这么几个问题: 1. 手上还没有 Token 的人,一般会问我说怎么买。 2. 有计划购买或刚刚购买 Token 的人,会询问 Token 放在哪里安全不会丢失。 3. 在行业内有了一定的投资经验,会开始寻找不同的 Token,询问哪些 Token 会上涨。 4. 有较长的投资经验的人可能会提出一些进阶的问题,比如除了 Token 这个行业还有没有别的资产可以投资。

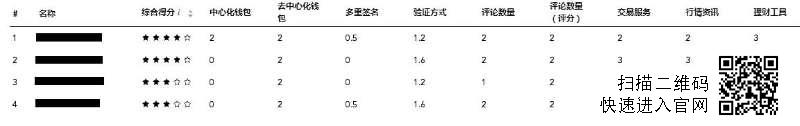

大家可以看看自己在哪个阶段,那针对这些问题,今天我想从三个方面来讲:第一是数字资产到底有哪些风险?第二是怎么来看待数字资产,第三是怎么配。 首先从方法论上,我们先来讲讲数字资产有哪些风险。那在讲投资风险之前,我想把大家很关注的一个点先提出来,Token 到底放在哪里安全?一般来说,Token 是要放在钱包里面,无论是交易所的钱包、专门的热钱包或者硬件冷钱包。至于怎么降低风险,主要有两个途径:一个是依靠技术的进步,但这需要一个周期。那在目前这个状态下,怎么去选择钱包呢?我这里发一个图给大家,是 TokenInsight 对行业里面各个类型的钱包做的评估,有不同维度的评测,大家有兴趣可以具体去网站上看一下细节内容。

但是截止目前,专门的钱包更多还是一个存储工具。对于部分想自己做投资或者交易的人来说,还不是很方便。那另外一个路径是什么呢?从我的角度理解是有能力赔付,具体这里不做过多展开。接下来我来讲一下,投资的风险到底有哪些? 首先,任何投资的风险都会分为系统性风险和非系统性风险。系统性风险指的是从事投资或者交易所在的整个系统,因为外部的冲击或者内部的因素,而导致的剧烈的波动、危机、甚至整个系统瘫痪。此类风险任何机构都不能够幸免,从而会遭受到损失。传统市场里就包括像政策风险、经济周期的波动风险、利率风险等。这种风险是不能够通过分散投资来消除的,但是这种风险有一个衡量的指标,就叫β,很多做投资的朋友可能也知道β是一个很重要的一个风险指标。 就像这次的肺炎疫情就属于一个系统性风险,我们可以看到很多资产在这期间的表现都不同。传统市场在经过几十年的发展,终于从上世纪的八九十年代开始在被动投资和主动投资之间,去寻找一种能够战胜市场的方法,就是所谓的 Smart-β。 Smart-β是通过调整自己组合中不同资产的各类因子加权方式(如动量、波动率等),即通过多因子的数量模型来调整组合系数,让投资重组的方式,最终打败市场,降低系统性风险。这样的因子其实也是量化投资的一个基础,可以说是主动和被动同时存在的混合型投资策略。 现在的数字资产市场,我认为还在一个比较早期的阶段,Token 的集中度较高,尤其单一 BTC 就占了整个 Token 总市值 50% 以上。但是我想在这儿跟大家去交流一个趋势,今年开始,我们看到市场其实逐渐的在掀起新一轮的 ETF 风潮。 为什么区块链行业会有 ETF 出现呢?因为 ETF 是传统市场里最大的资产模式之一。那 ETF 会有什么样的一个结果呢?我觉得 ETF 今年如果大面积的落地,会推动行业里指数的进一步发展。所以我相信在这一轮的 ETF 落地之后,市场里会很快出现 Smart-β的类似产品。 我们再来讲下非系统性风险,这个是关于个别的项目或公司特有事件造成的风险。因为个体的因素,引起价格和收益率的变化,此类风险实际上可以通过投资多样化分散掉。像在传统市场如股票市场进行投资,可以选择投资个股,也可以选择投资基金。所以我们拿这个进行类比,来说说投资 Token。 这就进到第二部分,我们怎么来看待数字资产?很多人问我区块链市场到底怎么样啊?其实我想说的是这个问题其实没有办法回答。区块链行业经过几年的发展,已经衍生出不同的这个细分行业。这里面既有跟传统行业比较类似的细分如游戏呀,数据服务等等;也有它独有的一些细分像支付通证、钱包等等。对于单个的 Token,我们首先要观察行业细分,再去看行业细分的发展前景和生态,才有可能来分析这个 Token 到底有没有投资价值。

如图 3 所示,其实我们 TokenInsight 在 2018 年的时候,就开始对行业进行全面的梳理和分类。大家可以看到,就一级行业分类来说,既有支付通证、底层公链、钱包、交易所等特有分类。又有像金融、信息技术服务、娱乐与游戏、社交与内容、商务与租赁这些跟传统的行业内有一定的类似性的分类。所以我想说的是首先我们去判断一个项目或者一个 Token 投资价值的时候,先要去看他属于哪个行业,才有可能去做这种基于行业、公司或者项目本身的基本面分析。

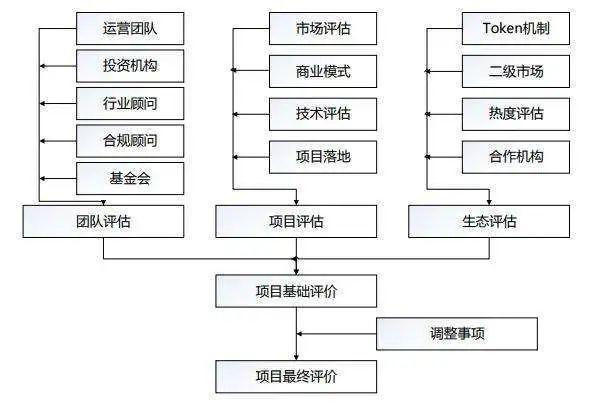

那对单个的 Token 怎么看?其实可以去借鉴我们之前的评级模型。TokenInsight 的评级模型虽然说是用来评估风险的,但其中很多的维度是可以用来评估 Token 发展前景的。比如说项目方它的市场商业模式是怎么样的?它的技术进展怎么样?项目有没有落地?团队是怎么构成的?生态是怎么样的?未来的发展前景是怎样的?当我们把一些风险因素排除掉以后,这个模型完全是可以作为一个类似于传统市场的一个估值模型,来进行这个对 Token 的评估。 但更重要的,我相信很多人是基于对于数字资产的长期看好,而考虑去做资金配置,那么我有一些建议。第一,如果你是一个很有钱的人,或者说你管理了一个很大的组合,那么你要考虑的应该是数字资产占你整个资产组合的比例。这个可以通过相关性分析和一个科学的方法,构建出一个最优的组合。本直播议题后面也会提到怎么样去构建一个最优组合,通过加入一定的数字资产比例来降低整个资产组合的波动性,能够提高收益率。

对于传统的金融机构来说,更简便的一个方法,实际上是可以直接投资挂钩到 BTC,或者挂钩一篮子 Token 的一个便捷的工具上。所以我这里插入一个小小的广告,把 Blofin 正在做的产品发在这里,一些机构的朋友可以关注一下。 那如果是个人或者是纯粹的为了配置数字资产,我认为首选的还是 BTC,因为它代表的数字资产 50% 以上的份额。作为资产组合的一部分,我也认为 BTC 有比较大的配置价值。另外我相信,市场今年会推出比较具有典型意义的指数基金和 ETF 基金,配置的宽度也会随之扩大。 此外,其实这个市场有一个特点和传统市场不太一样。你既可以看多 Token 和法币的汇率,也可以通过投资交易把 Token 变多。在传统市场如果要做同样的操作,以股票来说,首先你需要先把股票卖掉换成法币。再拿法币买入其他股票。很难直接完成股票对股票的交易,而需要有一个媒介去做这个事情。 但是在区块链交易市场,很多 Token 可以直接进行交易,比如说可以将 BTC 直接换成 ETH,用 ETH 直接换成 LTC,不需要再通过一个类似于法币的媒介来完成。这种情况会导致这个市场的套利机会变多,因此我们看到,现在这个市场里面的投资机构,有大量的量化基金在操作。TokenInsight 拥有数字资产市场大量的基金数据,可以看到这些基金在这个市场里取得了比较好的业绩,相比传统市场来说,整个α会更高一些。所以在这个市场里,选择优秀基金管理团队的基金产品,也是一个比较好的选择。 我认为数字资产市场发展到今天,已经产生了更多的资产类别。不是仅仅是以 Token 的形式存在。比如说挖矿以及挖矿延伸出来的算力基金等产品,比如基于 Token 和法币的借贷产品,这个行业里面的产品类型在不断的被丰富。所以回到我们最初讲的,根据每个人不同的投资风格,选择对应的投资产品。 来源链接:mp.weixin.qq.com

—- 编译者/作者:TokenInsight 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

TokenInsight 陈垠:方法论视角分析加密货币投资的风险与资产配置

2020-03-11 TokenInsight 来源:链闻

LOADING...

图 1:数字资产表现

图 1:数字资产表现 图 2:TokenInsight 钱包页面

图 2:TokenInsight 钱包页面 图 3:TokenInsight 行业分类说明

图 3:TokenInsight 行业分类说明 图 4:TokenInsight 评级模型

图 4:TokenInsight 评级模型 图 5:Blofin 指数基金

图 5:Blofin 指数基金