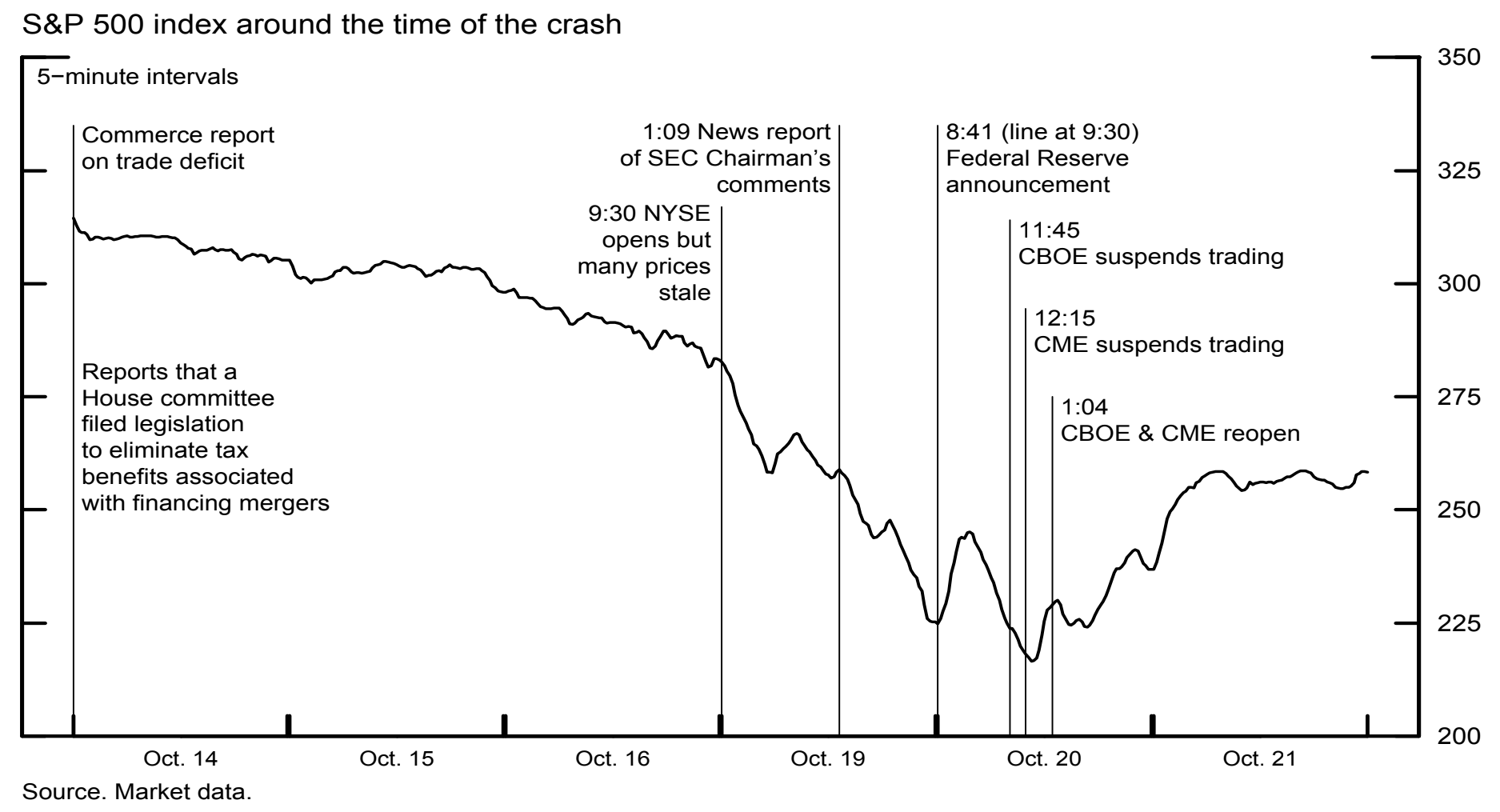

主要亮点: 1987年,美国股市一天暴跌了20%以上 飞机坠毁的根本原因仍值得商bat 鉴于全球COVID-19爆发导致近期的市场动荡,我们可以从1987年的黑色星期一中学到什么?自从2月底开始变得明显时,COVID-19大流行的经济后果将是多么可怕,全球股市已至少下跌了25%。没有理由相信这种趋势很快就会逆转,而且许多人认为全球经济衰退是不可避免的。 当前股价下跌的原因是全球病毒爆发,这在这一点上已成定局。但是有时候,市场大幅下滑的原因并不清楚。在这方面,1987年的股市崩盘就像一个痛心的拇指一样突出-股市崩盘已经33年了,关于到底是什么导致市场在1987年10月19日那个致命的星期一下跌了20%,仍然有许多问题尚未得到解答。 1987年的经济崩盘不仅是如何最好地缓解突然的经济衰退影响的学习工具,而且还警告某些市场行为只会加剧这种情况。 黑色星期一到底发生了什么? 世界各地的市场参与者可能都不敢相信他们所看到的。股价自由下跌,没有明显的原因。随着一天的过去,恐慌开始解决,每个人都在试图以任何可能的方式限制自己的损失。大量的羊群行为导致许多交易者和金融机构做出仓促的决定,这只会加剧股票价格的整体下跌。黑色星期一过后,诺贝尔经济学奖得主罗伯特·席勒(Robert Shiller)对市场参与者进行了调查。许多人承认,在市场崩盘期间,他们主要是对价格走势做出反应,而不是对任何特定消息作出反应。 随着交易网络变得越来越被卖单所淹没,交易单更新变得缓慢且不可靠,从而迫使人们采取更加不理性的行动。总而言之,道琼斯经历了历史上最糟糕的一天,下跌了22.6%,标准普尔500指数下跌了近20%,在期货市场下跌了29%,而世界主要市场下跌了20%至90%。 40%。受灾最严重的是香港,澳大利亚和新加坡。总体而言,全球损失估计为1.7万亿美元。您可以查看下面的图表,以查看崩溃前后标准普尔500指数表现的确切时间表。

美联储来救援 知道在证券交易所再度糟糕的一天可能会对市场造成持久的损害,而且其影响很可能波及实体经济,因此,以艾伦·格林斯潘(Alan Greenspan)为新任主席的美联储迅速采取了行动。 首先,它故意发表了非常公开的声明,向所有人保证它将支持市场流动性。一位市场参与者将美联储的声明描述为“所言最平静”。实际上,这意味着通宵将联邦基金利率从7.5%降低至7%,同时还降低了其他短期利率以进一步扩大黑色星期一之后几周急需的流动性。

其次,美联储鼓励银行和其他借款人与客户合作,比以往更加自由地开展工作,特别是与受到严重影响的经纪人和股票交易商。 幸运的是,将公共透明度,快速果断的行动以及可观的财务支持相结合,足以帮助市场在接下来的几周内复苏。 崩溃背后的根本原因是什么? 为了更好地了解发生了什么,至关重要的是在那个决定性的星期一之前的几个月和几年中提供一些基本的经济背景。在1980年代,美国正在与其他五国集团(G-5)国家(英国,日本,法国,西德)进行谈判,以在国际货币市场上贬值美元,以帮助美国国内出口商。一旦在1980年代中期达成称为“广场协议”的协议,经济便以牛市做出了积极反应。 最终,广场协议被卢浮宫协议所取代,其中包括一项新规定,要求五国集团国家在最近建立的贸易差额附近稳定汇率。为了达到这一要求,从87年1月至9月的六个月内,美国将其货币供应量减少了一半。同时,市场继续上涨。直到87年10月,人们对有关即将到来的通货膨胀和股价表现不佳的收益报告的担忧基本消除了。

投资组合保险(投资组合对冲) 在正常情况下,市场参与者将考虑到1987年第三季度提高利率并导致某些股票价格下跌的货币政策变化。但是它被忽略了。原因是金融业的创新-证券投资保险。投资组合保险是一种对冲策略,用于在股票价格下跌而不必抛售股票时限制投资组合损失-而是出售股票指数期货。 华尔街感到受保护,因为当时的想法是在市场崩溃的情况下投资组合保险将防止重大损失,因此每个人都继续进行风险交易,而不是转向更为保守的交易/投资策略。 程序交易 在同一时间范围内,程序交易是第一次实施,主要由投资组合保险公司使用。从理论上讲,算法比人类能更快地反应并因此限制潜在损失的想法在听起来确实很棒。但是,实际上,这意味着一旦股价开始下跌,程序交易的同时快速反应就会引发巨大的反馈循环。 交易所,特别是纽约证券交易所(NYSE)和芝加哥商业交易所(CME),无法跟上大量的交易订单。交易执行所花的时间比平常要多得多(有些需要花一个小时才能清除),这进一步加剧了市场参与者的恐慌,他们不知道他们的订单是否已经被清除或必须下新订单。 该系统之前从未在全球经济崩溃的规模上进行过压力测试。尽管在崩溃时,程序交易受到了很大的指责,但自那以来,其影响已不那么明显。大宗商品期货交易委员会(CFTC)主席对所谓的“级联”理论表示怀疑,该理论表明证券投资保险和股票期货市场的市场套利可能相互作用,导致股价下跌。 根据CFTC收集的数据,据推测在崩溃时没有发生任何交易模式,这表明程序交易确实是崩溃背后的罪魁祸首。 主要外卖 有许多单独的因素导致了崩溃的严重性。投资组合保险,程序交易和市场参与者完全忽略了经济指标,都起到了作用。但是,尚不清楚导致市场一天下跌超过20%的确切催化剂。随着国际股票市场,衍生品市场和中央银行货币政策之间复杂的相互作用,它可能永远是未知的。 即便如此,从整个灾难中仍然可以汲取宝贵的经验教训。美联储采取行动的速度在保护美国经济方面起着至关重要的作用。一些国家,最著名的是新西兰,需要更长的时间做出反应,从而大大延长了恢复进程。监管机构全面修改了交易协议,使交易所能够在价格跌幅过大时暂时停止交易。这些故障保险柜(所谓的应急断路器)在2020年股市崩盘期间首次生效。

—- 原文链接:https://coincodex.com/article/7495/the-stock-market-crash-of-1987-what-can-we-learn-from-black-monday/ 原文作者:Ted Late 编译者/作者:wanbizu AI 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

1987年的股市崩盘:我们可以从“黑色星期一”中学到什么?

2020-03-25 wanbizu AI 来源:区块链网络

- 上一篇:夜间策略:冲高回落顺势做空

- 下一篇:俄罗斯提议将监管沙箱的加密合法化

LOADING...

相关阅读:

- 市场总结:比特币突破$ 11,800; 乙醚期权市场激增2020-08-07

- 这就是为什么一个分析师期望以太坊在推高任何价格之前会突破275美元2020-08-07

- FATF的旅行规则可能需要解决“日出问题”2020-08-07

- Blockstream CEO将以太坊,Cardano,Ripple和Stellar标签为Bitconnect之类的庞氏骗2020-08-07

- 比特币仍然面临更多的阻力点2020-08-07