?2020年第13周区块链二级市场报告 2019年3月22日-2020年3月30日 本期报告重点内容:

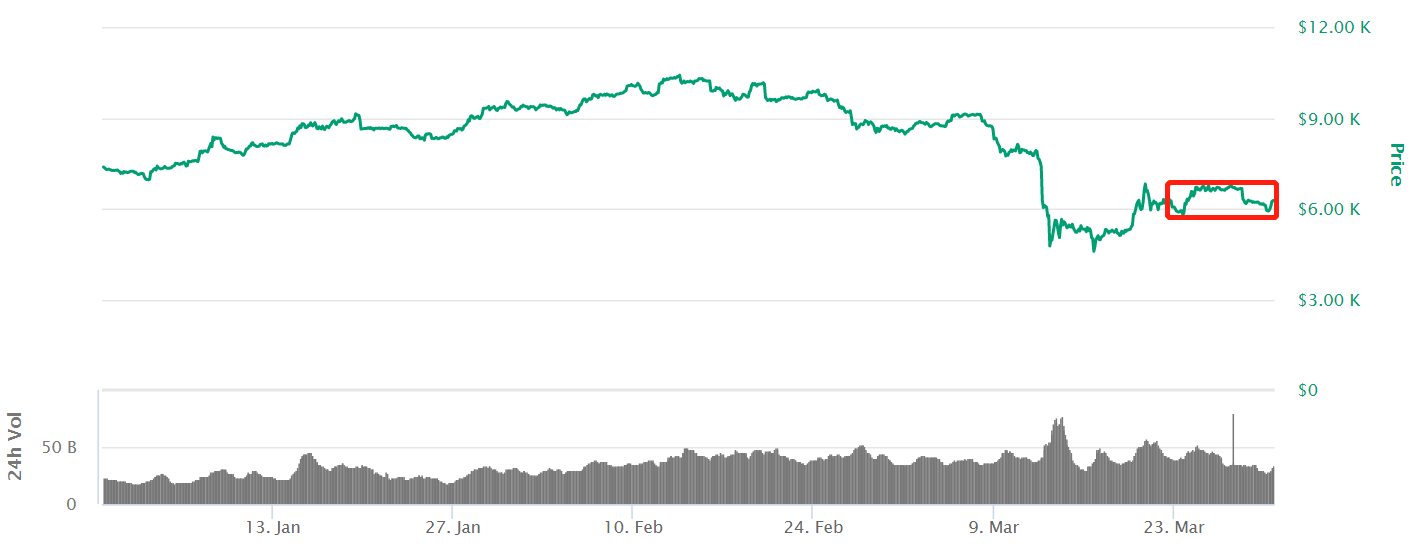

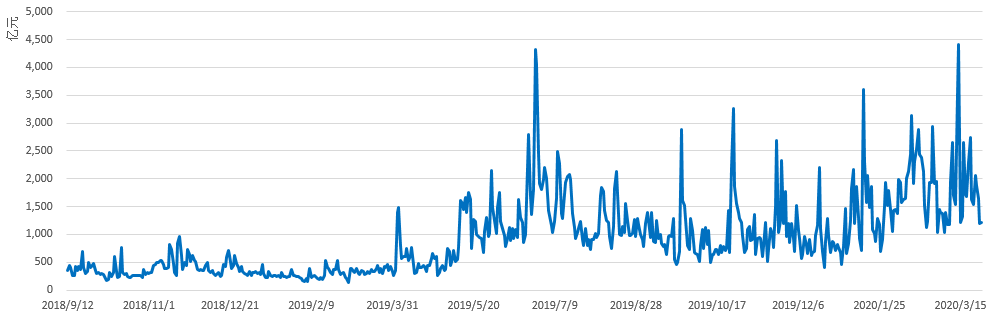

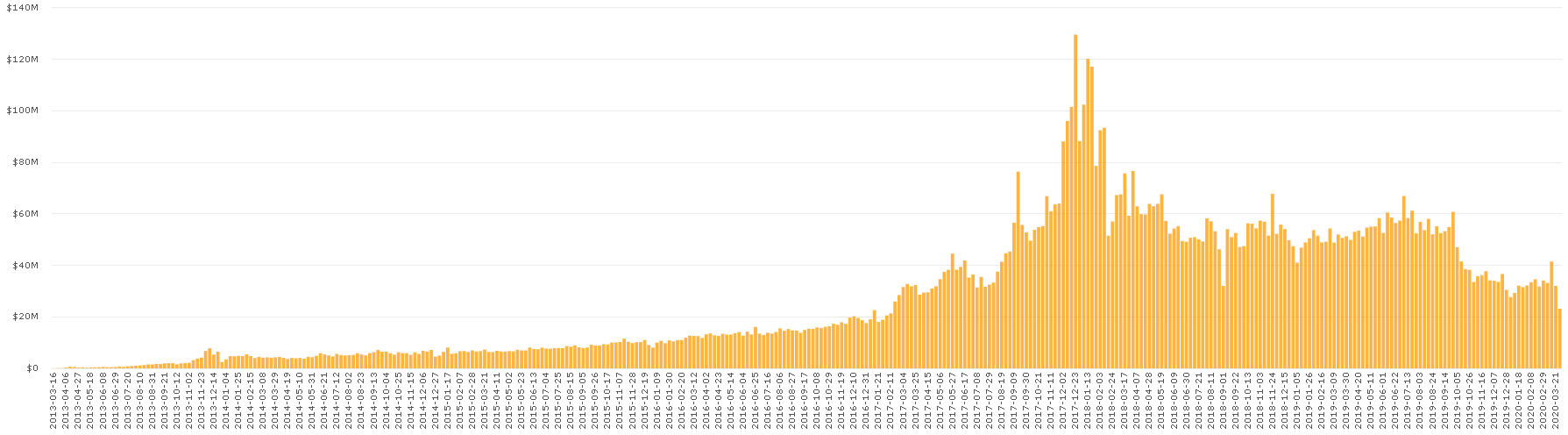

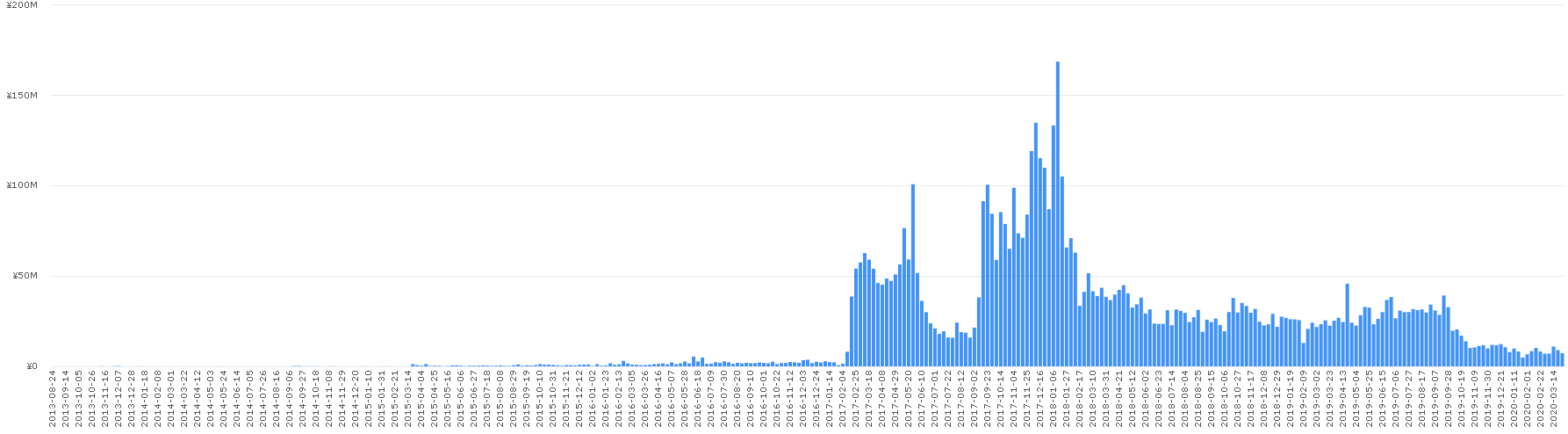

本期报告详细内容: 1. 本周大盘走势:缩量盘整区间震荡,市场情绪保持恐慌 截至报告统计时间(2019年3月30日),本周全球区块链资产总市值均值为1805.16亿美元,较上周同期上涨11.01%;市场24小时成交量日均值1285.57亿美元,较上周均值下跌11.36%。 截至报告统计时间,Tokenmania 8 周行情指数最新点位2.68% , Tokenmania 32 周行情指数最新点位3.15%,Tokenmania 60 周行情指数最新点位5.98%。 本周大盘维持缩量盘整,市场交易活跃度下行,投资者情绪保持谨慎。本周大盘基本在1700亿美元-1900亿美元区间盘整,尾盘收报1757.2亿美元,较上周同期上涨6.18%。比特币本周维持缩量震荡行情,周初大盘自5800美元附近起步,接连突破6000,6500美元整数关口,最高触及6879美元,高位横盘整理后,周末承压回落至5800美元附近,尾盘再度回升维持6000美元上方。外围市场方面,本周全球多国政策持续发力,强刺激下全球风险资产普涨,结束前期极端行情,黄金创2008年以来最大周涨幅,美国三大股指集体大幅收涨,美元指数高位回落,全球风险偏好逐步修复。从盘面上看,本周市场表现相对平淡,交易活跃度回落,比特币试探性上攻未能实现有效突破,上方承压明显,USDT溢价率回归前期正常运行区间,门头沟交易所赔偿投资人最后期限为3月31日,更多资金处于观望态势,上涨动能受到一定遏制,新一轮行情尚待量能配合;目前全球风险偏好有所修复,但考虑海外市场底部尚未确认,投资者情绪保持谨慎,短期内出现单边行情概率较低,或将维持区间震荡行情。 图1 近三月全球区块链资产总市值变化 资料来源:CoinMarketCap,TokenMania 图2 近三月比特币价格变化 资料来源:CoinMarketCap,TokenMania 2. 交易所成交量:交易所日成交量均值下降15.76% 本周九大交易所本周单日成交量均值为1590.71亿元,降幅为18.29%。从交易量结构来看,成交量占比前三名的交易所分别是Huobi(40.67%),OKEX(24.12%),Binance(21.66%),前三名交易所成交量占九大交易所总成交量的86.45%,前三名占比较上周增加2.12%;Huobi本周累计成交量较上周下降1020.78亿元,降幅为18.39%,OKEX本周累计成交量较上周下降394.22亿元,降幅为12.80%,Binance本周累计成交量较上周下降451.12亿元,降幅为15.76%。 图3近两周九大交易所总成交量变化 资料来源:非小号,TokenMania 图4九大交易所历史每日总交易量变化 资料来源:非小号,TokenMania 从更长的时间维度来看,19年二季度市场在一波上涨中成交量连创新高,九大交易所日交易量一度突破4300亿元高点,7月以来市场成交量呈现持续震荡缩量态势,日均交易量均值降低到1000亿元以下;10月底比特币快速拉升一度突破10000美元上方,日成交量突破3000亿元创下高位,而后市场成交量再次呈持续回落态势。2020年初至2月底,减产预期作用下,市场出现积极向好走势,量能同步放大;随着疫情全球加速爆发,全球资本市场出现大幅波动和恐慌性下跌,美股月内出现4次熔断,原油贵金属等大幅下跌;近2周全球多国政策持续发力,强刺激下全球资产普涨,多个市场逐渐结束极端行情恢复正常波动,全球风险偏好逐步修复,抄底资金托底迹象明显,成交量较上周恐慌性下跌有所收缩。考虑到目前各大交易所存在刷量的行为,实际成交数据可能低于统计数据。 全球比特币场外交易量减少27.72%至2315.1万美元,中国比特币场外交易量减少18.66%至731.2万元,委内瑞拉比特币场外交易量增加7.53%至2902.2亿玻利瓦尔,依据当前委内瑞拉玻利瓦尔和人民币兑换比例(1 CNY =10183.40VES)计算,最近一周场外BTC交易量约2849.944万元;前一个统计周按当时汇率计算的场外BTC交易量约2462.463万元,最近一周较前一周增加15.74%。 图5 LocalBitcoins全球交易量 资料来源:Coin.Dance,TokenMania 图6 LocalBitcoins中国地区交易量 资料来源:Coin.Dance,TokenMania 图7 LocalBitcoins委内瑞拉地区交易量 资料来源:Coin.Dance,TokenMania 【注】:九大交易所是指币安、火币、OKEX、CoinBase、Poloniex、Bitmex、Bittrex、Bitfinex、Bithumb 3. 数字资产换手率:十大数字资产累计换手率下跌14.93% 本周十大数字资产换手率周累计658.63%,较上周下跌115.56%,跌幅14.93%;换手率最高为105.59%,最低为80.88%,极值差为24.71个百分点,换手率较高位持续回落;本周仅ETC换手率较上周同期上涨,ETC换手率居首。 图8 近两周十大资产日均换手率变化 资料来源:CoinMarketCap,TokenMania 图9本周十大资产换手率明细 资料来源:CoinMarketCap,TokenMania 本周累计换手率排名前三位的分别是ETC(本周1990.07%,较上周上涨46.00%,涨幅2.37%),EOS(本周911.96%,较上周下跌313.36%,跌幅25.57%),LTC(本周886.07%,较上周下跌242.08%,跌幅21.46%)。累计换手率排名后三位的分别是ADA(本周78.31%,较上周下跌16.03%,跌幅16.99%),XRP(本周219.58%,较上周下跌29.27%,跌幅11.76%),BTC(本周241.44%,较上周下跌53.28%,跌幅18.08%)。 【注】换手率是十大币种(BTC、ETH、XRP、XLM、BCH、EOS、LTC、ADA、ETC、DASH)的每日平均值。 4.交易所钱包余额:BTC余额增加3.03%,USDT余额增加7.47% 本周交易所BTC钱包余额2,499,673BTC,增加3.03%;交易所USDT钱包余额24.67亿USDT,增加7.47%;当前USDT流通总量(含Omni,ERC-20,TRC-20)为61.05675亿美元,较上周同期增加7.87%。 图10 近期交易所BTC余额与BTC价格走势 资料来源:TokenMania,chain.info公开资料 图11交易所USDT总余额变化 资料来源:TokenMania 【注】交易所钱包余额是涵盖了币安、Bitfinex、OKEX等多个主流交易所的综合数据。 5.USDT溢价率:USDT溢价率窄幅震荡,尾盘维持正溢价 场外溢价率反映了场外价格的溢价水平,也是捕捉场外资金情绪的工具,一般而言,高溢价率意味着场外资金入场情绪积极,反之则意味着场外资金进场动力不高,甚至是资金在出逃;场内溢价率则反映了场内价格的溢价水平,也是捕捉场内资金情绪的工具。 图12Kraken USDT/USD交易对价格 资料来源:Tradingview(Kraken),TokenMania 本周USDT溢价率窄幅震荡,尾盘维持正溢价,kraken交易所usdt/usd交易对本周开盘溢价0.11%,最高溢价0.52%,最低溢价0.02%,收盘溢价0.23%。本周USDT溢价率波动幅度较上周有所降低,在BTC本轮低点前后USDT溢价率居高不下,而后高位回落,目前溢价率已回归前期运行区间。 【注】USDT折溢价指数为100时表示USDT平价,指数大于100表示USDT溢价,小于100则表示USDT折价。 6.比特币波动率指数:波动率指数继续回落,市场维持极度恐慌 一般而言,比特币价格波动率指数可以用来衡量市场的恐慌程度,该值越高往往反映出对后市走势的分歧度越高。 图13日级别比特币BVOL24H波动率 资料来源:BitMEX,TokenMania 图14恐惧&贪婪指数 资料来源:Alternative.me,TokenMania 本周比特币波动率指数开盘值7.75,最高值10.93,最低值3.14,收盘值4.88,收盘值较上周同期下跌37.03%,但依然处于前期高位;恐惧&贪婪指数7日前为11点,本周最高为14点,最低为8点,恐惧&贪婪指数最新点位12,较上周同期11点增加1点,市场情绪维持极度恐惧。 7. 期货合约:合约价格宽幅震荡,空头头寸相对占优 从期货合约的角度来看,本周不同期限合约基差再次扩大,尾盘由升水转为贴水状态,空头头寸占比维持优势。本周Bakkt未平仓头寸继续下降,比特币月度期货总交易额为4400万美元,较上周减少17%;最大未平仓合约量为430万美元,较上周降低30%。从期限结构上来看,本周OKEX的当周合约价格由升水转为贴水,平均贴水0.41%;次周合约平均贴水0.64%,贴水幅度上升0.62个百分点;季度合约价格由升水转为贴水,平均贴水0.83%;BitMEX永续合约平均贴水0.08%。本周OKEX的当周合约价格最新贴水0.89%,季度合约最新贴水1.74%,BitMEX永续合约最新贴水0.04%。截至报告统计时间,BITMEX BTC / USD保证金市场24小时多空对比为49.15%:50.85%,空头相对占优。近期比特币价格震幅加大,行情震荡下,望投资者注意风险,控制仓位。 图15近两周比特币期货与现货价格走势 资料来源:OKEX,BitMEX,TokenMania 图16近两周比特币期货升贴水率 资料来源:OKEX,BitMEX,TokenMania 【注】报告中期货的升贴水率根据BitMEX的BXBT现货数据进行计算 8. 宏观视角:多国政策持续发力,强刺激全球资产普涨 从资产配置的角度,数字货币值得作为另类资产进行部分配置。对于投资者而言,各类资产分化的资产收益率体现出资产配置的重要性。根据投资需求将资金在不同资产类别之间进行资产配置,随着资产类别的组合方式多样化,在同等风险的情况下更广的投资组合通常能够带来更高的长期收益。 本周全球多国政策持续发力,强刺激下全球资产普涨,多个市场逐渐结束极端行情恢复正常波动,全球风险偏好逐步修复。本周美联储推出无限量QE,G7集团联合表态将不惜一切代价恢复信心和经济增长,G20峰会重磅声明启动5万亿美元经济计划,多数市场止跌反升。美股方面,本周美众院通过2万亿美元刺激计划,美国三大股指集体收涨,纳指周涨9.05%,报7502.38点,道指周涨12.84%报21636.78点,创1938年以来最大单周涨幅,标普500指数周涨10.26%,报2541.47点;COMEX黄金期货周涨11.42%,报1651.50美元/盎司,创2008年以来最大单周涨幅;布伦特原油周涨-3.75%,报28.25美元/桶;本周美元指数跌近4%,创2009年3月以来最大单周跌幅。非美货币集体上涨;国内股市方面,本周上证指数周涨0.97%,报2772.20点,结束周线二连阴,深证成指周涨-0.40%报10109.91点,创业板指周涨-0.58%报1903.88点,连跌3周,投资者趋向于安全边际高的防守板块;恒生指数周涨2.98%,报23484.28点,本周北上资金合计净流入5.48亿元,逆转了前期连续的净流出。 图17本周各类资产动态收益率比较 资料来源:TokenMania 2020年受疫情蔓延影响,全球资本市场普遍回调,对2020年以来各类资产的动态收益率进行比较,今年比特币动态收益率下调明显,跌幅居各类资产首位;除数字货币以外,其他资产收益率表现分化,美股和国内股市表现相对较好,上证综指涨幅8.96%,纳斯达克综合指数涨幅7.84%,此外黄金涨幅28.03%,涨幅居各类资产首位。 图18 2020年各类资产动态收益率比较 资料来源:TokenMania 各类资产中数字货币的市值波动性最强,在泡沫膨胀与泡沫破裂的过程中,数字货币价格更多地呈现出暴涨暴跌的趋势。近期市场受到全球疫情带来的流动性危机影响出现了大幅回调随后触底反弹,对于即将到来的减产,市场逐渐恢复信心。长期来看数字货币处于估值低位,随着泡沫的挤出,数字货币值得作为另类资产进行部分配置。 9. 总结 大盘走势:本周大盘维持缩量盘整,市场交易活跃度下行,投资者情绪保持谨慎。本周大盘基本在1700亿美元-1900亿美元区间盘整,尾盘收报1757.2亿美元,较上周同期上涨6.18%。比特币本周维持缩量震荡行情,周初大盘自5800美元附近起步,接连突破6000,6500美元整数关口,最高触及6879美元,高位横盘整理后,周末承压回落至5800美元附近,尾盘再度回升维持6000美元上方。外围市场方面,本周全球多国政策持续发力,强刺激下全球风险资产普涨,结束前期极端行情,黄金创2008年以来最大周涨幅,美国三大股指集体大幅收涨,美元指数高位回落,全球风险偏好逐步修复。从盘面上看,本周市场表现相对平淡,交易活跃度回落,比特币试探性上攻未能实现有效突破,上方承压明显,USDT溢价率回归前期正常运行区间,门头沟交易所赔偿投资人最后期限为3月31日,更多资金处于观望态势,上涨动能受到一定遏制,新一轮行情尚待量能配合;目前全球风险偏好有所修复,但考虑海外市场底部尚未确认,投资者情绪保持谨慎,短期内出现单边行情概率较低,或将维持区间震荡行情。 交易所成交量:交易所日成交量均值下降15.76%。本周九大交易所本周单日成交量均值为1590.71亿元,降幅为18.29%。从交易量结构来看,成交量占比前三名的交易所分别是Huobi(40.67%),OKEX(24.12%),Binance(21.66%),前三名交易所成交量占九大交易所总成交量的86.45%,前三名占比较上周增加2.12%;Huobi本周累计成交量较上周下降1020.78亿元,降幅为18.39%,OKEX本周累计成交量较上周下降394.22亿元,降幅为12.80%,Binance本周累计成交量较上周下降451.12亿元,降幅为15.76%。 全球比特币场外交易量减少27.72%至2315.1万美元,中国比特币场外交易量减少18.66%至731.2万元,委内瑞拉比特币场外交易量增加7.53%至2902.2亿玻利瓦尔,依据当前委内瑞拉玻利瓦尔和人民币兑换比例(1 CNY =10183.40VES)计算,最近一周场外BTC交易量约2849.944万元;前一个统计周按当时汇率计算的场外BTC交易量约2462.463万元,最近一周较前一周增加15.74%。 数字资产换手率:十大数字资产累计换手率下跌14.93%。本周十大数字资产换手率周累计658.63%,较上周下跌115.56%,跌幅14.93%;换手率最高为105.59%,最低为80.88%,极值差为24.71个百分点,换手率较高位持续回落;本周仅ETC换手率较上周同期上涨,ETC换手率居首。 交易所钱包余额:BTC余额增加3.03%,USDT余额增加7.47%。本周交易所BTC钱包余额2,499,673BTC,增加3.03%;交易所USDT钱包余额24.67亿USDT,增加7.47%;当前USDT流通总量(含Omni,ERC-20,TRC-20)为61.05675亿美元,较上周同期增加7.87%。 USDT溢价率:USDT溢价率窄幅震荡,尾盘维持正溢价。本周USDT溢价率窄幅震荡,尾盘维持正溢价,kraken交易所usdt/usd交易对本周开盘溢价0.11%,最高溢价0.52%,最低溢价0.02%,收盘溢价0.23%。本周USDT溢价率波动幅度较上周有所降低,在BTC本轮低点前后USDT溢价率居高不下,而后高位回落,目前溢价率已回归前期运行区间。 比特币波动率指数:波动率指数继续回落,市场维持极度恐慌。本周比特币波动率指数开盘值7.75,最高值10.93,最低值3.14,收盘值4.88,收盘值较上周同期下跌37.03%,但依然处于前期高位;恐惧&贪婪指数7日前为11点,本周最高为14点,最低为8点,恐惧&贪婪指数最新点位12,较上周同期11点增加1点,市场情绪维持极度恐惧。 期货合约:本周不同期限合约基差再次扩大,尾盘由升水转为贴水状态,空头头寸占比维持优势。本周Bakkt未平仓头寸继续下降,比特币月度期货总交易额为4400万美元,较上周减少17%;最大未平仓合约量为430万美元,较上周降低30%。从期限结构上来看,本周OKEX的当周合约价格由升水转为贴水,平均贴水0.41%;次周合约平均贴水0.64%,贴水幅度上升0.62个百分点;季度合约价格由升水转为贴水,平均贴水0.83%;BitMEX永续合约平均贴水0.08%。本周OKEX的当周合约价格最新贴水0.89%,季度合约最新贴水1.74%,BitMEX永续合约最新贴水0.04%。截至报告统计时间,BITMEX BTC / USD保证金市场24小时多空对比为49.15%:50.85%,空头相对占优。近期比特币价格震幅加大,行情震荡下,望投资者注意风险,控制仓位。 宏观视角:本周全球多国政策持续发力,强刺激下全球资产普涨,多个市场逐渐结束极端行情恢复正常波动,全球风险偏好逐步修复。本周美联储推出无限量QE,G7集团联合表态将不惜一切代价恢复信心和经济增长,G20峰会重磅声明启动5万亿美元经济计划,多数市场止跌反升。美股方面,本周美众院通过2万亿美元刺激计划,美国三大股指集体收涨,纳指周涨9.05%,报7502.38点,道指周涨12.84%报21636.78点,创1938年以来最大单周涨幅,标普500指数周涨10.26%,报2541.47点;COMEX黄金期货周涨11.42%,报1651.50美元/盎司,创2008年以来最大单周涨幅;布伦特原油周涨-3.75%,报28.25美元/桶;本周美元指数跌近4%,创2009年3月以来最大单周跌幅。非美货币集体上涨;国内股市方面,本周上证指数周涨0.97%,报2772.20点,结束周线二连阴,深证成指周涨-0.40%报10109.91点,创业板指周涨-0.58%报1903.88点,连跌3周,投资者趋向于安全边际高的防守板块;恒生指数周涨2.98%,报23484.28点,本周北上资金合计净流入5.48亿元,逆转了前期连续的净流出。 风险提示 价格继续回调风险 国内外监管政策超预期 国际地缘环境变化超预期 疫情进一步扩散风险 比特币合约价格波动 免责声明 TAMC研究院与本报告中所涉及的数字资产或其他第三方不存在任何影响报告客观性、独立性、公正性的关联关系。 本报告所引用的资料及数据均来自合规渠道,资料及数据的出处皆被TAMC研究院认为可靠,且已对其真实性、准确性及完整性进行了必要的核查,但TAMC研究院不对其真实性、准确性或完整性做出任何保证。 报告的内容仅供参考,报告中的事实和观点不构成相关数字资产的任何投资建议。TAMC研究院不对因使用本报告内容而导致的损失承担任何责任,除非法律法规有明确规定。读者不应仅依据本报告作出投资决策,也不应依据本报告丧失独立判断的能力。 本报告所载资料、意见及推测仅反映研究人员于定稿本报告当日的判断,未来基于行业变化和数据信息的更新,存在观点与判断更新的可能性。 本报告版权仅为TAMC研究院所有,如需引用本报告内容,请注明出处。如需大幅引用请事先告知,并在允许的范围内使用。在任何情况下不得对本报告进行任何有悖原意的引用、删节和修改。 本文来源:TokenMania

—- 编译者/作者:TokenMania 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

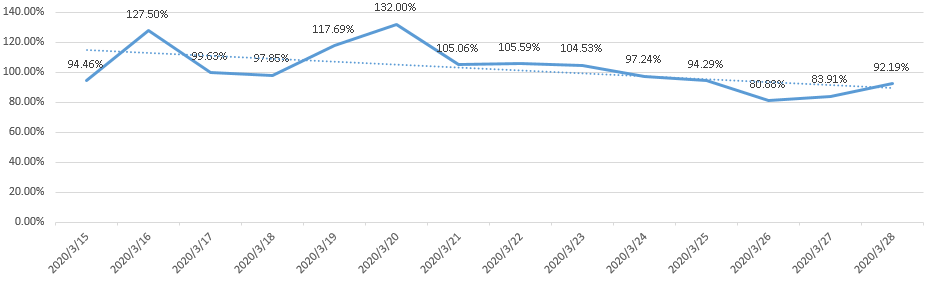

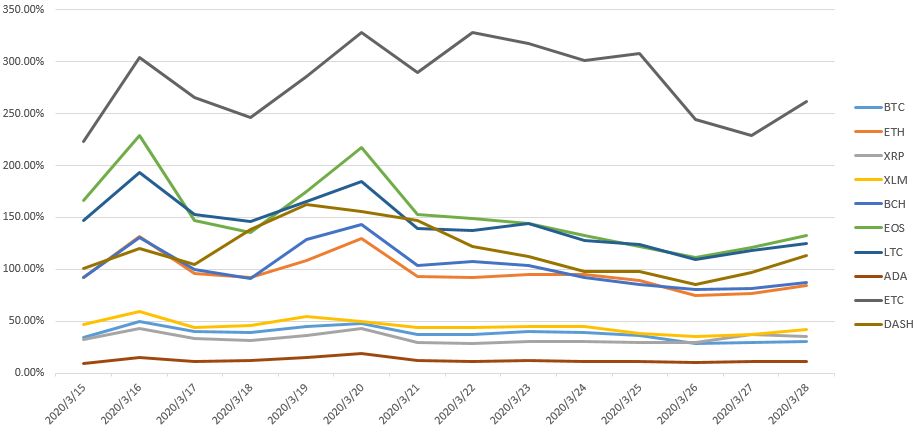

TAMC研究院:缩量盘整区间震荡,市场情绪保持谨慎

2020-03-30 TokenMania 来源:火星财经

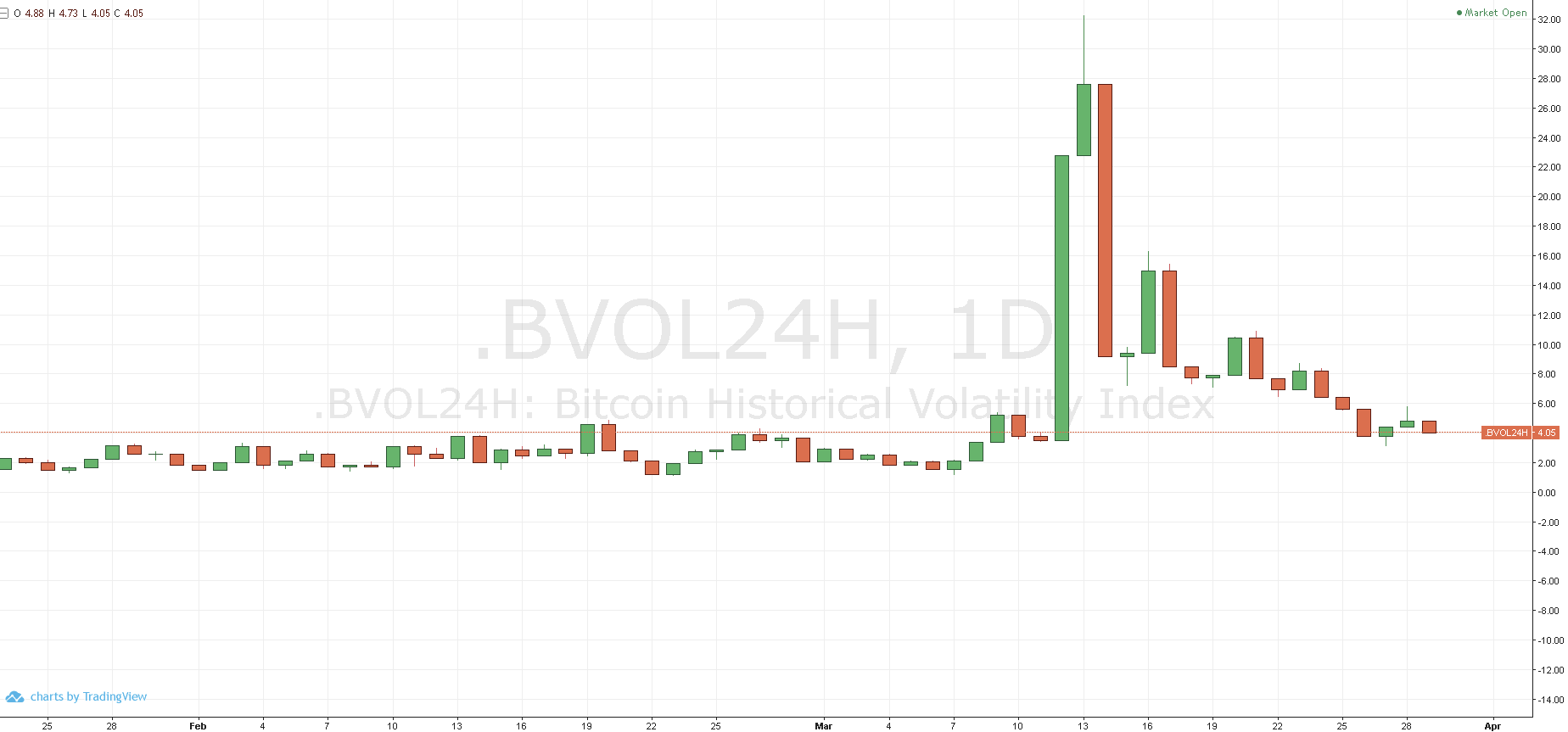

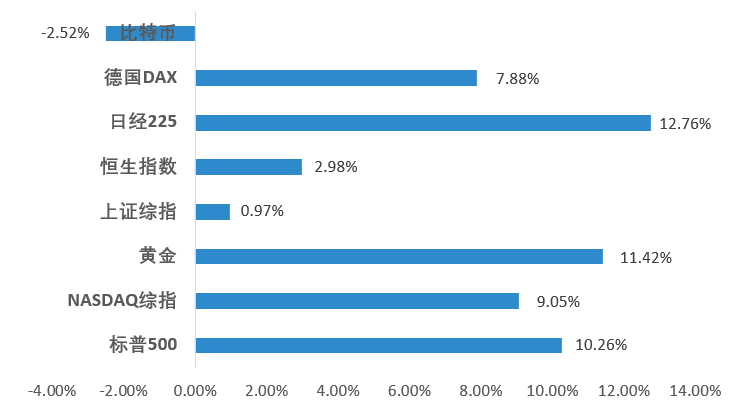

LOADING...