技术面分析前夕导读 比特币从昨日跌破6000,晚间8点最低下至5860,随后的时候一路走反弹,中间不带停顿,目前最高刚好试探6600的水平。过去分析散户追涨筹码均价在6500附近,这类筹码内心是极其脆弱,稍有风吹草动就容易意志不坚定,毕竟是有代价的筹码。 按照昨日跌破后,晚盘一直到早间6点,重新上行6500,说明本轮在6000跌破的当时,还是有较多6500过去追涨的筹码在6000以下割肉走,庄控要的就是让这类筹码奔溃,前脚刚割,后脚又直接回到成本线。这一切都是采用恐惧的心理控散户行为。如同312的筹码分析,当时现货玩家还不算崩溃,最后都是在313奔溃,3800~4000隔离筹码,迅速起拉到6000附近水平,也就是前一日的收盘价位附近,导致割肉离场的筹码,看到迅速拉升,又在高位追仓,之后再次跌下四千多的水平。 实质上,和本轮的控盘手法是相当接近的,只不过涉及的幅度一个大,一个小而已。故而,本轮的上探6500以上,最高6600,短线还将又一轮小回调,但具体的回调深度目前是不可定论,庄控选择的有可能是多次这种行为,价格没变,韭菜资产变少顺利被洗。日内多关注6500的企稳性,才能做下一轮的预判。按照正常波动,第一次上行6500之后,一轮小回调,还有二次冲击的机会。具体何种走势,手持现货,静待市场选择。 技术面分析 日线级别

按照成交量上看,前天的成交量非常低迷,主要是因为跌破6500之后,已经非常靠近6000的价位,市场对于6000关口能够支撑,抱有很大的预期,但又恐慌跌破,直到昨天最终跌破,场内筹码出现一定恐慌性出逃,但明显只为逼空走势,逐步上拉,最终收尾带有一定下影线阳柱,如上文分析的散户心理,今日的上涨,伴随一定的懊悔,再次追涨行为,价格未变,币量减少。 总体上日线,再次回归7000附近强压的走势。 4小时走势

4小时级别,目前MACD金叉上扬,短线上保持上行的走势,收过一根上影线阳柱,价格在面临6600的价位,有一定的卖盘筹码等候。其次就是关注上方7150~7940的区间带,是后市能够走小牛的关键。另外多次刺探7000下方少许,多次未能有效破位,预估行情受阻压7000也可作为一定参考。 按照瀑布之后的走势,按照上图给与的黄线通道,也值得参考,价格一旦攻破7000企稳,存在向上触摸8000的机会。额外,眼下的走势,从4小时级别更倾向于震荡箱体,箱体区间:5800~7000,何时走出箱体,对未来走势极具参考性。 综合以上观点,短线持续保持5800~7000的箱体震荡,眼下为探低之后的反弹过程,大方向未做选择。合约上,采取箱体内高空低多即可,及时获利平仓,一旦有有效破位箱体走势,顺势入场。现货上的安排,始终不变:长期看涨,忽略眼前走势,留一定稳定币备用低位加仓,已入手现货,长期持仓。 今日比特币行情白天再度向下试探,并且打破6000位置重要支撑,但随后在下探至6900下方区域后,多次向下进攻不但没有使价格进一步深入,反而触及支撑点燃多头情绪,局势进入反攻节奏。目前经过午后价格缓慢上行,多头情绪越发浓重,价格高点更是去到了6400位置附近。

行情分析 日线级别的图上看,行情在底部反弹之后,价格上行打破中轨阻力重新回到了布林带中上轨区域。目前布林带呈收口,价格已经运行到五日均线和十日均线附近,若是后续能够稳定在其上方,那么价格还会上行。

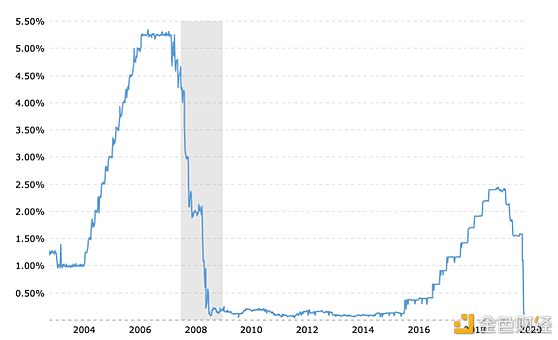

四小时级别图 布林带向内收口,行情已经打破布林带中轨阻力,下方五日均线和十日均线上行形成下方重重支撑。笔者:Wolfcapital? 认为目前价格在6340位置附近,局势受阻回落力度不深,由此说明多头已经占据优势,随后若是价格还保持在高位,那么优势将会进一步增大。 BTC进场点位: 1.价格在6500位置附近空单,止损6600,止盈6250 2.价格在6250位置附近多单,止损6150,止盈6400 往年回想 2008年后的美国经济 为了调控经济,政府一般会用到两种方案:调整财政政策或者货币政策。 货币政策常用的工具有:降低利率、扩大或收缩货币供应、向银行提供流动性。财政政策常用的工具有:调整税收、政府购买等。 2008年全球金融危机爆发时,美联储迅速采取行动,通过量化宽松启动了第一轮货币扩张,这一举动也是在向金融机构发出信号——央行将作为最后的买家。 在危机期间为了激励银行信贷,美联储将基准利率从5%降至0%,要知道,大幅降低利率是激励金融机构的一个好方法。 直到2015年12月,美国基准利率还保持在0%附近。历经9年的不断降息,美联储终于开始提高利率,到2018年12月利率达到2.5%。然而没想到,从2019年12月开始,短期融资市场出现压力,这迫使美联储再一次走上降息之路。 2020年3月,利率又回到0%的水平,第四轮量化宽松开始了——美联储将提供4万亿美元流动性以稳定金融市场。美联储提供的流动性影响着全球市场,从股票到房地产,到处都能看到印钞和廉价信贷的效果。 每当经济出现减速,金融机构知道美联储一定会降低利率并承诺购买他们的债券,2008年那次就是这样。金融行业非常依赖印钞,以至于当利率超过2%的门槛时,资本市场就开始有压力。 回看当下,随着全球衰退的迹象越来越明显,同样的策略会奏效吗?

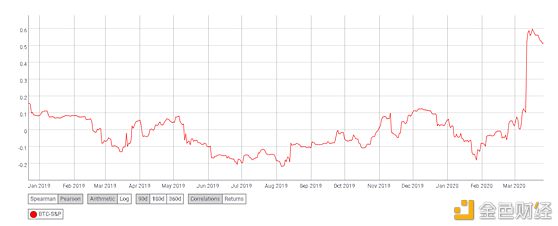

(画门一般的美国基准利率) 比特币的未来机遇 由于这十年来美联储过于轻率地实施货币政策,使得该政策的效果越来越差。 前不久,在美国宣布新一轮量化宽松和降息后,资本市场却继续下行。这很反常,可以说,市场参与者发出了一个罕见的信号——延续同样的货币政策,无法为放下的经济带来显著效果。 到了3月25号,美国参议院通过了2万亿美元的经济刺激方案。也就是说,救助经济的财政政策和货币政策都已经用上,美联储接下来只能坐等市场反应。而这,将给比特币带来莫大的机遇。 全球经济之所以演变成今天这种局面,是因为当初的经济繁荣是被廉价的信贷人为延长的。在比特币经济中,没有任何一个实体有印钞机的权力。 经济情绪纯粹是供求关系的结果。正如所奥地利学派的主张一样,经济有它自己的起落规律。与这种自然循环作斗争,人为地延长上升周期,当崩溃来临之时,必将带来灾难。这似乎就是当下的经济市场正在发生的事情。 比特币的基本经济框架只有在大众达成共识的情况下才能改变,而这种情况发生的概率非常小。随着经济陷入混乱,美联储无法进一步干预,这为比特币这样的资产创造了一次完美机会,因为它不依赖当局的运作而繁荣。 2018年年底,美股以全年下跌6.6%收尾,而比特币却比年初下跌了73%。那时就有人说,比特币已走到熊市尾声,应该做好起飞的准备。 在经济疲弱、人人都在大量套现的情况下,散户或机构投资者不太可能配置比特币。零售业需要现金才能生存,金融机构更愿意使用相对安全的投资工具。 过去一个月,比特币与标准普尔500指数(美国经济晴雨表)呈现正相关趋势。两周前,这种相关性达到了0.6的历史高点,这意味着比特币有60%的时间与股市同步波动。

(比特币与标普500指数的关联度已达到历史新高) 毫无疑问,股票是高风险资产,这也表明,投资者也将比特币归为高风险资产。 这并不意味着比特币失去了机会。 危机之下,ZF往往会被赋予比以前更大的权力,他们不会放弃这种权力。随着越来越多人意识到这一点,作为去中心化支付协议的比特币将在这种情况下找到新的生命。 从目前的情况看来,比特币还会经历一段漫长的价格抑制期。但这仍然是对未来高通胀的一种对冲,这很难得,因为很多现有资产都没有这种作用,不远的将来这会成为比特币不可比拟的优势之一。 随着比特币持续大幅波动,人们也倾向于从诸多解读中寻找更可靠的“价值发现”逻辑。 作为以数据为基础的研究机构,Arcane Research 也从宏观经济、交易及链上数据等方面,为我们解析了比特币自“3·12”大暴跌以来的“恢复情况”,同时寻找出下一个可能的“上涨点”。其核心观点如下: 上涨 70%?后,币民仍无法摆脱“极端恐惧”; 期现逆价差表明市场看跌; 币价波动率已达年度峰值且仍将持续; BTC 换手率摆脱低谷,或带来上涨可能; 预测:BTC 6 月份涨破 1 万美元的概率只有 16%。

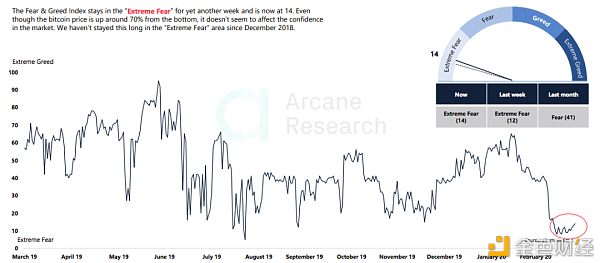

我们经常听到每日的恐惧和贪婪指数,但恐怕只有拉长周期看,我们才能真正了解这个数据的意义。 下图展示了比特币一年来的恐惧和贪婪指数,纵坐标从下到上代表了从极端恐惧到极端贪婪。

从图中可以看到,一年来只出现过两次“极端恐惧”,第一次发生在去年 8 月上旬,比特币发生暴涨暴跌,于是市场出现了极短暂的极端恐惧。 这第二次便是“3·12”大暴跌的后两周。尽管比特币价格已经从最低点上涨了约 70%,但并没从根本上扭转市场的信心,两周来恐惧和贪婪指数分别为 12 和 14,仍处于极端恐惧。 如此长时间的恐慌在 2018 年 12 月也曾出现过,彼时,比特币在一个月之间减半,一路下跌至 3200 美元的底部区间。这在侧面上说明,对于当前的市场参与者而言,3800-6000?美元的比特币许是其心理预期的最低值。 Odaily星球日报注:恐慌指数阈值为?0-100,影响因子包括:波动性(25%)、市场交易量(25%)、社交媒体热度(15%)、市场调查(15%)、比特币在整个市场中的比例(10%)和谷歌热词分析(10%)。

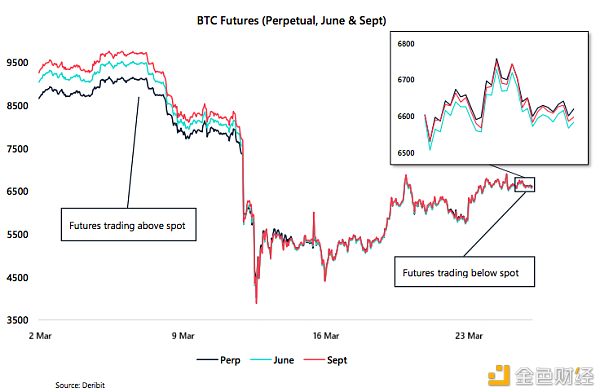

“3·12”大暴跌给比特币期货市场带来了两大显著变化:一是交易量暴跌;二是出现期货的成交价低于其标的现货的反常现象。 Skew 数据显示,BitMEX 平台 XBT/USD(比特币)永续合约的未平仓合约跌至 55000?枚BTC,创 18 个月以来新低。另据 TokenAnalyst 的数据,过去两周从 BitMEX 撤出的比特币数量超过了存入的比特币数量,导致该平台的比特币净流出 6.7 万比特币。 期货交易量反映的是合约市场交投氛围低迷、市场主力暂时休整;而在传统的股票市场中,股指期货相对于现货指数出现逆价差,是股市走熊的信号。这对于比特币来说不见得是个好征兆。

暴跌前,6月和9月的BTC期货价格高于现货价格,现在则反过来 但这样的市场不乏套利的机会。Arcane Research 指出,这对于希望准备建仓的多头而言是个好消息,这意味着他们可以相对轻松地期货价格回归的溢价。

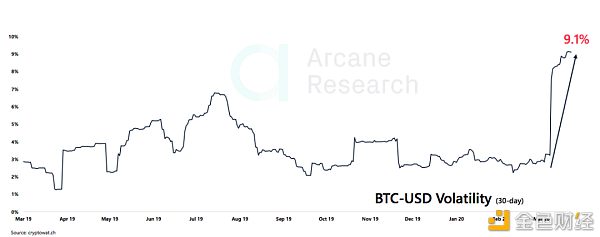

合约玩家离场的一大原因,在于比特币当前的高波动性。 从 Cryptowat.ch 的数据看,比特币价格的 30 天波动率已经达到一年来的最高水平,目前已超过 9%。波动率越高,资产收益率的不确定性就越强。 Arcane Research 指出,在全球经济动荡的系统性风险下,比特币的价格走势未来仍难平稳,故此建议市场参与者应谨慎行事。

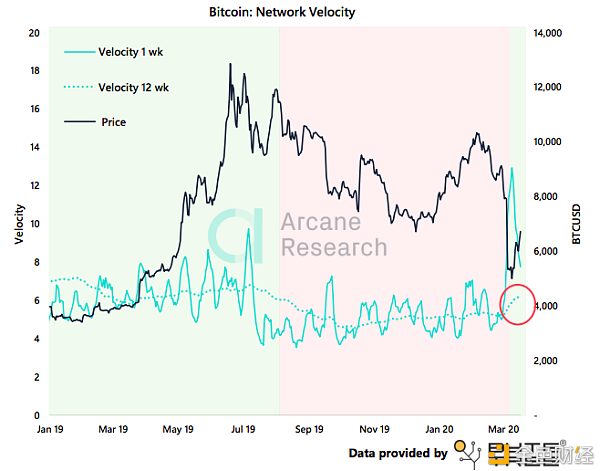

BTC换手率摆脱低谷,或带来上涨可能 比特币网络速率指的是比特币换手的速度,观测周期为 12 周一次,单位为 0-2000%。如果比特币在 12 周内的速率是 1000%,就意味着每年比特币循环流通 10?次;高网络速率意味着比特币的流通速度更快,市场情况也更好。 据 Bytetree 统计,2013 年以来,只有 5 次遇到速率低于 600% 的“历史危险水平”,分别是 2014 年 3 月 30 日、2018 年 8 月 1 日、2019 年 3 月 13 日、2019 年 8 月 20 日-上上周。 通常情况下,低速率往往导致价格下降。不过幸运的是,就在上周,我们能看到,比特币已经走出了 600%?的低速率,,这可能是一个看涨信号,表明比特币正在大量移动并发挥资金融通的正向作用。

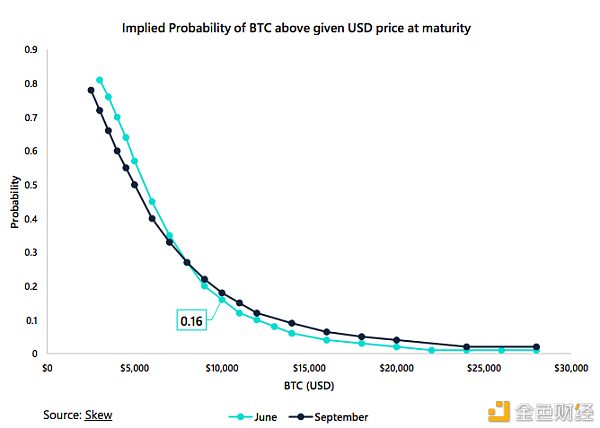

预测:BTC 6月份破万的概率只有16%? 根据 Skew markets 的数据,3 月 29 日,比特币期权合约的 Put/Call(买权/卖权)的比率已达到 1.10,这是自 3 月 13 日以来的最高水平。 在传统金融市场,Put/Call 比率若高于?0.7-1 的范围,则表明空头压力很大,因为交易商更有可能卖出,而不是买进。这种抛售压力可能有很多原因,其中最主要的是对价格下跌的预期。 在“3·12”大暴跌前,这一比率一度飙升至 1.39,为过去 3 个月来的最高水平;在达到 1.39 的两天后,比特币的现货价格从 7800?美元跌至 4000 美元以下。与此同时,比特币的 Put/Call 比率也降至 1.08 以下。 到目前为止,这一比率重新上升至 1.10,这或许意味着,比特币的价格前景并不乐观。

另据 Skew 数据,各期权平台价格表明,到 2020?年 6 月底,BTC 突破 10000?美元的可能性只有 16%,而低于 5000?美元的概率则高达 80%。 但用期权价格预测标的价格,在传统金融市场中也难说奏效,更何况在金融衍生品市场尚未成熟的数币市场。所以,我们姑且对这个数据一笑置之。

—- 编译者/作者:陈明谈币 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

行情分析:下跌6000当日回升比特币重回震荡

2020-03-31 陈明谈币 来源:区块链网络

LOADING...

上涨70%后,币民仍“极端恐惧”

上涨70%后,币民仍“极端恐惧”