作者:Boris Hristov 长期以来,对专业投资者——也就是机构投资者,那些真正的有钱人:)——来说,人们总是倾向于认为黄金是最稳定的价值存储与投资对冲工具,但谁能想到,以高风险高收益著称的比特币,正在逐渐成为黄金最强劲的对手。 人们常常将比特币描述为数字黄金或价值存储(SOV)用例。黄金在历史上一直被视为最佳的价值存储工具,而比特币常常被拿来与黄金相比较。随着专业机构的入场(耶鲁基金,富达基金等),比特币逐渐开始被人们视作一种机构投资资产。这两种对比特币的描述经常被放在一起探讨,但对它们分别进行探讨也是很有意义的。 对黄金和比特币进行探讨时,我们需要将比特币用于价值存储和比特币用于机构投资的案例分开;价值存储旨在保持购买力和对冲通货膨胀,而不是产生财富本身;是否能作为机构投资组合的良好补充,取决于资产与现有资产的相关性(越低越好)及其预期收益(越高越好);黄金和比特币都符合要求,但后者的潜在机会能够带来更高的风险回报。黄金作为投资 为什么机构在投资组合中使用黄金? 原因有两个: 1、良好的回报; 2、与其他资产类别相关性较低或负相关。 虽然历史上股票的回报率最高,但黄金的表现与美国 10 年期国债一致,低于其他类型的债券(如企业债券或高收益债券)(数据来源:德意志银行)。黄金已经击败了普遍的商品,因为普遍的商品往往是具有高度周期性的。

下图显示了实际收益,即已将上表中的数据根据通货膨胀进行调整。

投资组合对冲。在很长一段时间内,黄金与主要资产类别相比,关联性较低且往往呈负相关。 黄金的滚动相关性与标准普尔 500 指数及 10 年期美国债券收益率(具有代表性的债券)。

为什么这很重要?多元化的投资基金需要在风险调整的基础上产生回报。我们经常使用一个重要指标——夏普比率。简单来说,它表示投资组合收益超出无风险利率的部分除以投资组合波动率,以衡量收益标准差。夏普比率越高越好,因为这意味着投资组合每个风险单位所产生的回报越高。 如果您向投资组合添加与该投资组合中其他资产的相关性较低的资产,则会降低总投资组合的波动性,且夏普比率会相应增加。即使资产的回报低于现有资产,通常情况下也会得到这样的结果。无疑,较高的夏普比率对基金来说是个好消息。 例:请参阅下表以及此处的完整文章。

尽管黄金本身具有很低的夏普比率,但将其添加到投资组合中会增加基金的整体夏普比率。 此外,黄金并非唯一可供基金经理使用的通胀对冲方式。股票、房地产、土地和其他商品也可以用作通胀对冲。投资者购买黄金的原因有很多,其中包括:相关性较低、通胀对冲、行业和珠宝需求等等。 如果你把现金存入银行,对存款进行通胀保护是至关重要的,这就将我们引入了下一个话题…… 黄金用于价值存储 用于价值存储的工具必须保护其持有者免受通货膨胀冲击并保持其购买力。从这个意义上讲,黄金应与货币相比较,而不是与生产性现金流产生的资产(如股票)相比较。长期来看,与货币相比,黄金作为价值存储工具有着十分出色的表现。 黄金被视为一种价值储存工具,主要有两个原因:a)其物理特性和 b)因其保持购买力的能力。因这两种原因,黄金的价值存储能力得到了人们心理上的普遍认可。 有趣的是,黄金通常比股票和欧元 / 美元更具波动性(见下图)。在某些情况下,黄金和法币之间的差异高达 6 倍。作为参考,比特币的波动率目前比法币高 10 倍,但在 2015 年中期至 2016 年底期间,它的波动情况正如在 70 年代 / 80 年代期间达到价值峰值的黄金一样。这表明感知价值存储可能是不稳定的。

下面,我们会再将视线投向…… 比特币用于价值存储 Kyle Samani 在本文中阐述了一个能够很好地证明比特币比黄金更好的案例。简而言之,如果我们所在的社会认可黄金具有价值(即使我们不能吃它或用它来购买杂货),那么我们可以将相同的逻辑应用于比特币。此外,比特币更可分且不可没收(至少在政府有记忆提取设备之前)、易于运输、可普遍以电子形式接受、可以使用手机转让,很快,我们甚至会不再需要互联网(网状网络,卫星)。 对于比特币而言,为了保持能与法定货币匹敌的购买力,它必须随着时间的推移而增加价格。自比特币出现以来,显然已经出现了价格上涨的情况,但这在比特币发展初期却无关紧要,因为:1、市场投机行为占主导地位;2、价值存储用例仅在过去几年中才被广泛接受。比特币对发达国家的影响不太明显,因为这些国家的通货膨胀只有几个百分点;而对像委内瑞拉这样的恶性通货膨胀的国家,证据表明人们已经做好了放弃法币并转向比特币(或其他数字货币)的准备。 比特币自出现以来一直比黄金更具波动性,但随着其接受程度的增加,波动性将会下降。有趣的是,比特币和黄金的模式看起来很相似,但这可能只是一个巧合。

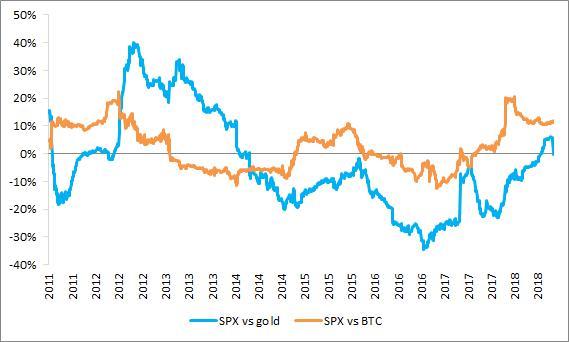

我们正处于“比特币用于价值存储”设想的历史元年,但尚未看到比特币将如何发挥作用,而黄金在几千年的历史中已经证明了自己的能力。每年比特币的实际价值(根据通货膨胀调整)相对于基础法定货币的增加,就已经意味着价值得到了有效的存储。 比特币用于投资 SOV 用例有多大? 7 万亿美元的黄金市场。如果将其扩展到包括某些形式的法币,我们会得到 15 万亿美元这个数字(John Pfeffer 的计算),甚至可以更高达 100 万美元(由 Multicoin Capital 发布)。鉴于目前比特币的市值约为 1350 亿美元,显然,比特币还有很长一段路要走。 事实上,没有人知道未来会怎样,但实际上我们可以利用逻辑得出一个结论:这样的潜在市场意味着比特币的风险回报率被十分看好。这就是为什么很多人建议在比特币中保留一小部分净值以防万一。对比特币的早期持有者来说,这样的发展确实会使其认为比特币宛如金矿。显然,一旦(如果)比特币解决了价值存储的问题,它的角色和回报期望会发生很大变化。但是,在那之前 ...... 比特币与其他主要资产类别相比之下的低相关性以及其高得多的回报预期(与黄金和几乎所有 / 大部分其他资产相比,即使在比特币价格经历了急剧上涨之后也是如此),使其成为投资组合中非常理想的一部分(详见耶鲁文章的最后一段)。 我们来看一下几个图表。 下图中你可以看到黄金和比特币与标准普尔 500 指数的 1 年相关性。BTC 的相关性甚至比黄金更为狭窄。

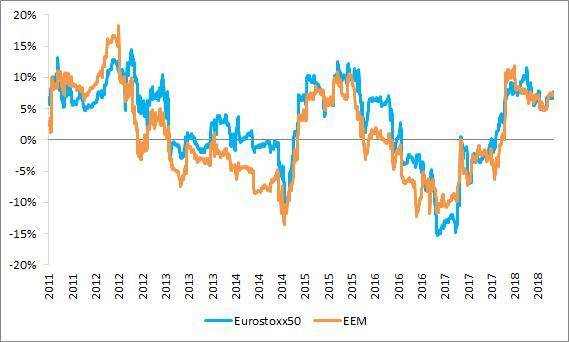

相类似的与欧洲和新兴市场股票的低相关性。

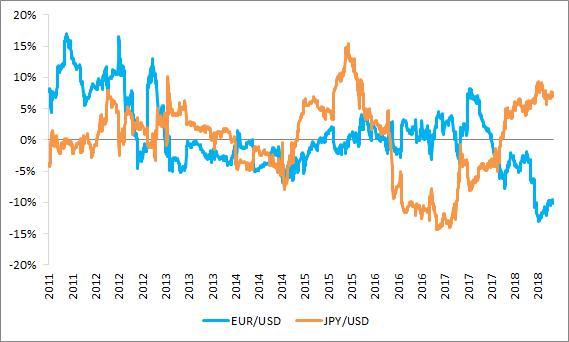

相类似的与其他主要货币的低相关性。

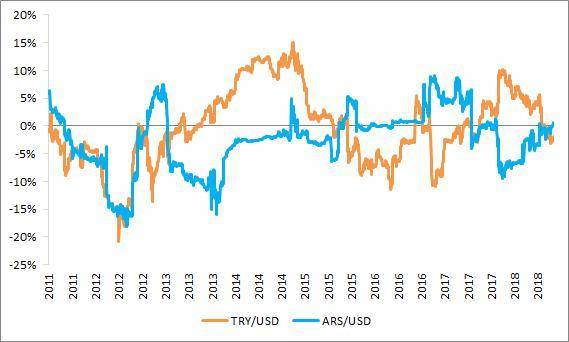

与危机国家货币贬值的低相关性——以土耳其和阿根廷为例。

与黄金本身的低相关性,但回报预期要高得多。

与债券收益率的低相关性。

一个值得提出的问题是,如果 / 当机构投资者和中央银行用比特币填充他们的投资组合时,这些相关性会发生什么变化?根据构投资者和中央银行对比特币进行类别划分的方式,比特币可以与其他资产产生更高的相关性。当一种投资者群体占据主导地位时,投资流动、赎回、投资组合分配、结构性产品和其他因素会开始发挥更大的作用。另一个值得提出的问题是,这笔资金将如何对资产实施控制和影响?观察比特币如何发挥作用,将是非常有趣的。 除直接投资之外,还有许多类似的方式来投资比特币和黄金。

与黄金不同,比特币是一种可编程的,随着时间的推移增加新的功能,且能被以更多的方法来探索、开发和投资的资金——这是一个至关重要的差异。 最后,这是一个比特币和黄金正面交手的性能图表,放在这里只是为了好玩。从比特币开始获得广泛关注以来,黄金一直处于持平状态,尽管比特币获得关注与黄金价格的持平之间很可能只是一种关联关系,而不是因果关系 :)

来源链接:blog.goodaudience.com

—- 编译者/作者:橙皮书 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

对真正的有钱人来说,黄金和比特币谁更适合价值存储和机构投资?

2020-04-14 橙皮书 来源:链闻

LOADING...