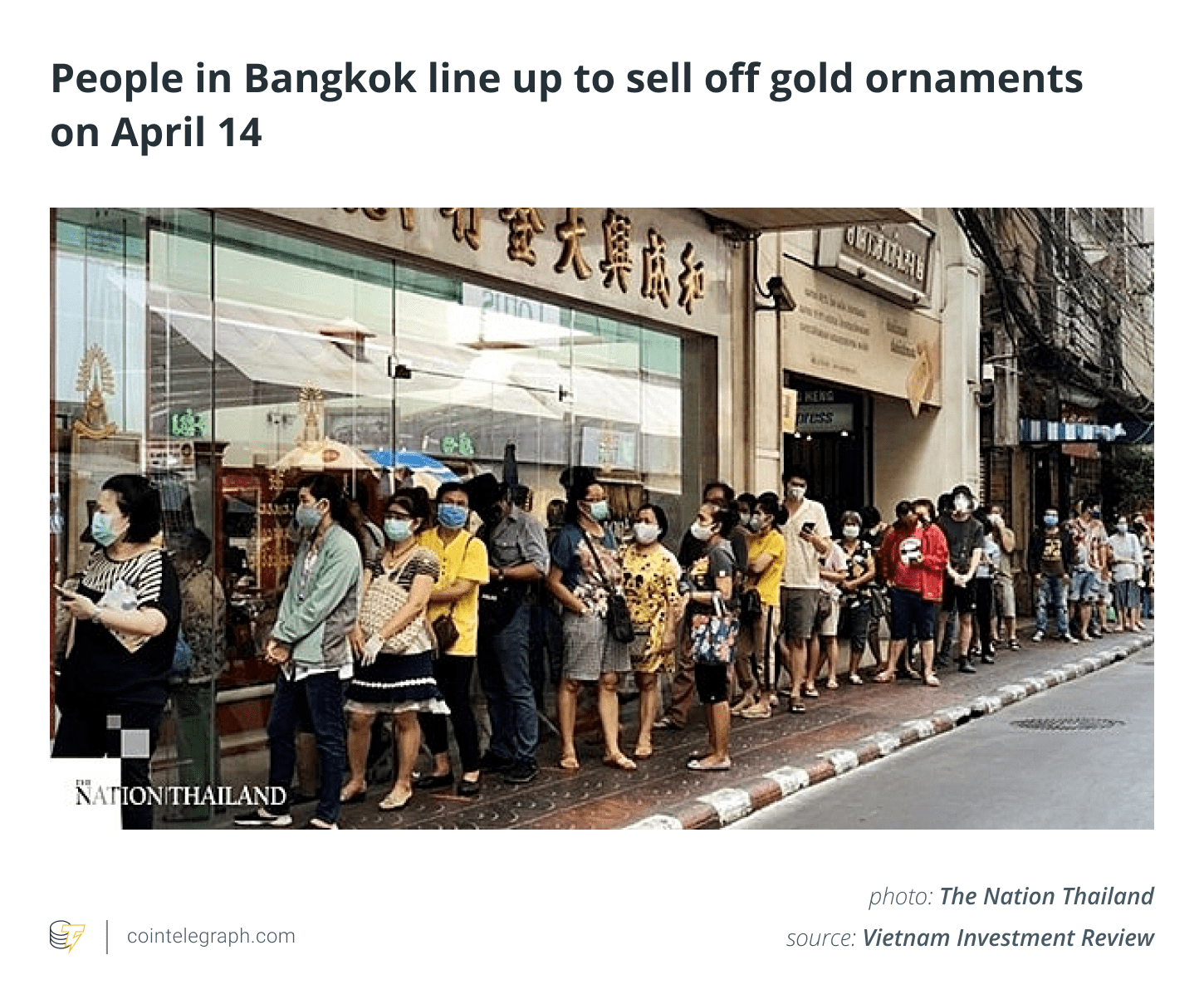

黄金作为价值象征的历史使任何其他人工制品的历史相形见war。黄金在古希腊和罗马帝国都被用作货币,也是丝绸之路的首选付款方式。当现代银行业在意大利文艺复兴时期兴起时,便发明了可兑换成黄金的纸币概念。这种做法在半个世纪前就已经结束,但是黄金的价值仍然是永恒的。 从1717年的英格兰开始,现代国家开始将其国家货币体系锚定在黄金上,即所谓的“金本位制”。到1800年代后期,直到第一次世界大战为止,最先进的经济体已采用这种方式团结起来。如今,尽管国家的货币不再以任何方式固定在其上,但黄金仍保留了可观的经济效用。无论是用来保存储蓄还是作为对冲金融动荡的对冲,黄金一直是个人,机构和国家投资组合的支柱。 黄金所有权具有挑战性 尽管历史悠久,稀有资产具有明显的经济效用,但黄金所有权仍然具有挑战性。与银行账户中的法定货币或投资账户中的金融资产不同,黄金储备必须受到物理保护,以防盗窃。随着这些存储的黄金数量的增加,盗窃的诱因也随之增加,从而提高了安全监护的成本。另一个挑战是可运输性。在运输过程中也必须采取防盗措施,但要消除这种风险,代价可能会过高。并非每个人都能买得起装甲的Brinks卡车。 在交易层面上出现了更多的挑战,在交易层面上,必须对黄金进行真实性验证,并以适合买卖双方的数量进行计价。由于纯度测试的高昂成本和分割实物黄金的困难,这些限制极大地降低了买卖双方自愿交易的可能性。由于这些买卖双方通常无法依靠规模经济来抵消交易成本,因此低价值交易的潜力最大。他们可能更喜欢使用比过时的“金条”更小,更精确的面额。 总之,这些挑战给实物黄金的买卖双方都造成了巨大的摩擦。这些障碍对于较小的投资者而言可能尤其令人沮丧,因为他们可能完全放弃了实物资产的所有权。然后,可以使用受欢迎的基于黄金的金融产品(例如交易所买卖基金(ETF)或ETF)来获得一定的敞口,但这在经济上并不等同于实物黄金的所有权。 拥有黄金的目的是什么? 尽管有形所有权存在诸多挑战,但黄金市场仍然是世界上流动性最高的市场之一。就像这种有光泽的金属的地质沉积一样,对实物金拥有量的需求在全球范围内广泛分布。黄金珠宝的需求是普遍的,但是保护自己免受货币贬值和其他金融动荡的需求也是如此。在那些已知货币会迅速贬值的国家中,公民以实物黄金而不是银行帐户中的货币来保存他们的储蓄是更为普遍的。 就在几周前,在COVID-19危机中,随着居民排队出售黄金,人们可以在曼谷的金店外面排起长队。

由于健康危机导致工作中断,许多泰国国民试图将他们的部分积蓄转化为急需的现金。泰铢八年高位的黄金价格使其成为一个极具吸引力的选择,并凸显了拥有黄金的最终目的:以自己的法定货币计算实物黄金的现货价格。无论是保护自己储蓄的泰国店主,还是执行复杂投资策略的全球对冲基金,拥有实物黄金的经济目的都是相同的:敞口。 在克服挑战的同时实现目标 排队购买或出售黄金的日子可能很快就过去了。尽管比特币(BTC)被誉为“数字黄金”,但区块链技术中的相关创新正在悄悄地改变实物黄金所有权的范式。通过利用这项新技术,Tether黄金(XAUT)和其他以黄金为基础的稳定币在满足物理上拥有黄金的经济目的的同时,还克服了许多传统上相关的挑战。 XAUT的市值迅速增长,达到约8,600万美元,已经超越了PAX Gold(PAXG),成为持有最广泛且流通量最大的黄金支持的稳定币。 通过将经过身份验证的实物黄金的特定分配的法定所有权嵌入数字令牌中,这种高度创新的产品类别结合了三个不同领域的优点: (1)直接接触实物黄金价格。 (2)传统金融资产(如ETF)的成本效率和可及性。 (3)数字令牌的交易实用程序。 在使用黄金支持的稳定币之前,只有最大的投资者才能避免在上述(1)和(2)之间做出明显的取舍。每个人都希望直接接触实物黄金的价格,但是要付出什么代价呢?从确保物理存储和运输的负担到增加纯度测试和降低可除性的摩擦,不难发现直接暴露对大多数投资者而言变得昂贵得令人望而却步。由于无法利用规模经济,因此这些投资者的定价超出了实物所有权,并被定价为合成委托书。 但是人造黄油不是黄油。如果没有可追溯的分配给特定的,经过验证的和安全的拱形实物黄金,这些合成的黄金基金融产品就不管它们变得多么流行,都永远不可能成为真正的商品。今天,通过技术创新和法律设计,以黄金为基础的稳定币一直在努力为每个人利用规模经济。现在,这是黄金悠久的历史上的第一次,投资者可以直接接触实物黄金的价格,而不必克服传统的相关成本和挑战。实物所有权已经民主化。 实物黄金所有权民主化的市场影响 黄金支持的稳定币的好处远远超出了个人买卖双方的收益。整个市场受到影响。约翰·博格尔(John Bogle)于1975年推出了第一只指数基金,为投资者提供了类似的价值主张:多样化的股票市场敞口的民主化。意识到积极管理的共同基金的表现不能证明其高额费用是合理的,博格尔开始通过大规模复制市场来提供低成本的被动投资产品。在随后的几十年中,随着个人投资者开始认识到Bogle的发明可以为他们节省多少资金,这些产品的受欢迎程度激增。 尽管个人投资者获得了这些明显的收益,但指数基金对全球股票市场的长期影响充其量是模棱两可的,并且可能具有破坏性。随着被动投资策略逐渐代表着越来越大的市场活动份额,这些指数产品的激增引起了人们对股票市场内流动性和价格发现的基本关注。博格尔本人在职业生涯后期意识到了这个问题,因为他担心被动投资的爆炸式增长为投机者操纵提供了方便。为长期投资者设计了指数基金之后,博格尔对如今庞大的ETF行业所采取的投机转向仍然感到沮丧。沃伦·巴菲特(Warren Buffet)将博格尔描述为“为美国投资者做得最多的人”,但博格尔本人也承认,被动投资对美国股票市场的影响尚无定论。 黄金支持的稳定币颠覆了这个故事。具有成本效益的实物黄金所有权肯定已经民主化,但是以某种方式支持全球黄金市场中的长期流动性和价格发现。博格尔(Bogle)认识到,被动投资流量的增长会增加股票市场对操纵的敏感性,而黄金支持的稳定币的增长会产生相反的效果。由于当今的黄金市场已经被“纸面”(金融工具与实物黄金的特定配置没有直接联系)主导,因此,只有在以黄金为基础的稳定币日益突出的情况下,这些市场的功能和完整性才能改善。 从个人和集体的角度来看,黄金均具有无数优势,因此,以黄金为基础的稳定币确实可以使投资界吃得饱饱的。 本文表达的观点,想法仅代表作者个人,不一定反映或代表Cointelegraph的观点。 本文不包含投资建议或建议。每项投资和交易动作都涉及风险,因此您在做出决定时应该进行自己的研究。 马修·亚历山大(Matthew Alexander)是Tether的合规分析师,这是一个由实际资产(包括美元,欧元和黄金)支持的代币。通过将Tether锚定或“拴在”现实世界的货币上,Tether可以防止加密货币的波动。

—- 原文链接:https://cointelegraph.com/news/gold-ownership-has-been-difficult-until-the-days-of-crypto 原文作者:Cointelegraph By Matthew Alexander 编译者/作者:wanbizu AI 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

黄金的所有权一直很难,直到加密的日子

2020-05-03 wanbizu AI 来源:区块链网络

LOADING...

相关阅读:

- 流行的Dapps对加密货币没有新贡献?The Merkle News2020-05-03

- 加密货币爱好者的最佳社交媒体网络2020-05-03

- 注意加密货币市场中的套利欺诈2020-05-03

- 以太坊2.0的发布和比特币减半是牛市的完美催化剂2020-05-03

- 白灵雁:5.3黄金反弹做空思路不变周一能否破位震荡2020-05-03