原文标题:《「后现代主义投资组合理论」中的数字资产配置》

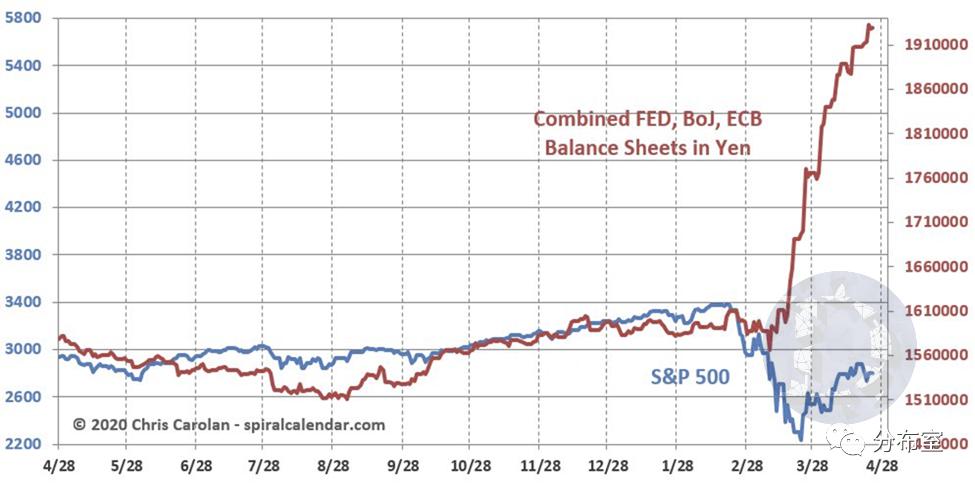

Gekko 这句话暗示着「傻瓜和他的钱很快就会分开」,但也许我们可以用一种更贴切的方式来思考这个问题:「如果人们把注意力集中在聚敛错误的钱财上,那么他们可能很快就会失去自己的财富。」 现代投资组合理论遭到「质疑」 在过去两年里,委内瑞拉股市上涨了近 33%,但以委内瑞拉玻利瓦尔 (分布室注:股票的计价单位) 几乎失去了全部购买力。这意味着,如果在 2018 年 4 月投资了委内瑞拉股市,虽然会「赚钱」, 但几乎失去了一切(购买力)。 截至今年 4 月 30 日,标普 500 指数的十年表现按美元计算超过 150%,按黄金计算略高于 100%,而自 2001 年以来,该指数以黄金计价的实际跌幅却超过 85%。 与标准普尔 500 指数 (S&P 500)、美元甚至黄金的回报率来看,比特币收益是惊人的。比特币自 2009 年诞生以来,价格几乎从零增长到如今的近 1 万美元。无论比特币是否被广泛接受为一种有用的货币、数字黄金,或者两者兼而有之,人们已经对这种在线协议产生了需求,而且这种协议有可能绕过央行对财富的控制。(加密仅仅是对在线通信协议的软件升级,允许不可信的对等价值传输,也许很快会大规模投入使用。) 与此同时,不同阶层的投资者都在质疑传统资产的估值指标是否还重要,并开始质疑现代投资组合理论——审慎投资的理论基础。 从 2008 年的金融危机和如今的过度通货再膨胀事件,正迫使即便是最老牌的传统主义者也不得不承认,金融资产表现的概念与财富维持和创造截然不同。投资者似乎别无选择,只能接受这样一个「玩世不恭」的原则:央行总是会创造足够的流动性来支撑名义资产市场价值,而名义资产市场价值已沦为不断增加的系统性债务的抵押品。 杠杆金融资产 设想一下,假如你管理着一支庞大的养老基金,但当局突然通过了一项法律,使得你不能投资于整个资产类别。虽然事实上政府没有通过一项法律,但是政策制定者们做了同样的事情,他们摧毁了固定收益市场。根据皮尤慈善信托基金会 (Pew Charitable Trust) 在 2020 年 1 月发表的一篇论文显示,美国的公共养老金计划的总金额超过 4.3 万亿美元,其中60%以上的年收益来自于该计划。 零约束的主权利率、紧缩的信贷息差以及对大多数债务工具的社会化购买,已经夺走了固定收益资产和与之相关的对冲工具的收入和资本升值潜力。从美国国债到高收益债券再到市政债券的整个债券系统已成为一种「僵尸」资产类别——不再提供稳定的收入,不再是应对通缩或衰退的投资组合对冲工具,也不再是或者允许将风险分配至风险较小或更低的流动资产。 公共养老金约四分之三的资产投资于股票和其他投资,包括私人股本、对冲基金、房地产和大宗商品。 对于传统养老基金经理可以思考以下几个问题: 现在打算投资什么,是否会投资 100% 的股票和另类投资;是否会携带现金以应对波动性;如果是这样,是否会将所有现金头寸都投入到与养老金债务相匹配的法定货币上;在降低养老金领取者的购买力情况下,如何对冲货币通胀;如果风险承担 / 风险规避被名义风险承担和实际风险承担 (经通胀调整后) 所取代,那么受托投资组合经理的评判标准是否应该更多地取决于他们的会计技能,而不是资产市场知识。目前来看,所有传统的金融资产类别现在都像杠杆工具一样,寻找更多的杠杆来推高价格。应用传统的基本估值指标似乎已经变得过时了。然而,「婴儿潮时期」出生的投资者和管理着大部分积累财富的投资经理们可能会紧抓着他们所知道的东西不放,并在价格上涨时放弃财富。 但可以肯定的是,杠杆金融资产的价格应该上涨(或者至少不会下跌)。下图显示了过去一年,三大央行资产负债表与标准普尔 500 指数的对比。可以看到,无论经济基本面如何,市场仍将有更多的杠杆作用来维持股市的稳定。「超重股票」可能不会给投资者带来痛苦 (分布室上文提到的委内瑞拉的资产和货币动态),但它肯定会破坏财富 (购买力)。

替代货币使用案例 对非常规外源性货币和财政政策措施的周期性需求以及最近的技术创新支撑了数字资产的配置。数字资产在很大程度上仍是投机性的,但对它们的谨慎配置不应被认为是激进的,尤其是在其替代货币使用案例中。 在过去的 25 年里,不受约束的法定货币和信贷所产生的错误投资的数量令人震惊。 首先可以看到,大多数受托人可能希望成功匹配名义负债,大多数「婴儿潮时期」出生的人可能希望以足够高的名义价格将资产货币化,以满足几十年经通胀调整后的消费需求。 而发达经济体的央行可能希望创造足够多的新货币,用来购买「婴儿潮时期」出生的资产和主权债务,同时保持对本国货币的普遍信心。 财政部可能希望的是现代货币理论和普遍的基本收入被广泛接受,资源和财富被社会化,老一代和年轻一代同样拒绝「野心」和自由市场。 所有的投资者和储蓄者所能期望的最好结果就是他们的财富以与汇率挂钩的资产形式持有。而当上述所有情况发生时,实际价格会上升。 后现代主义投资组合理论 以目前的场景来看,固定收益资产似乎已经变得毫无用处,因为对于完善的投资组合管理而言,这一风险太高。假设谨慎的投资者不能永久持有 100% 的风险资产,那么匹配负债或优化风险调整后现代主义的投资组合理论,需要更多的来权衡传统资产和替代资产的权重。 与传统资产相比,另类资产的比重应大幅提高。另类资产类别和策略提供了一种潜在渠道,使投资者能够在具有大量单向风险敞口的传统资产类别中投资于非定向策略。 因此,后现代主义投资组合理论可以简单概括为: 减少整个市场的长期风险敞口 (即减少对交叉抵押资产的外部依赖)转向独立定价的全球资产配置杠杆水平较低的资产及无法量化宽松的基础货币配置「非自由裁量的价值资产」部署中性和定量策略加码有潜力产生可观的、带有实际回报的非传统资产。具有颠覆性创新意识非法定货币

来源链接:mp.weixin.qq.com —- 编译者/作者:分布室 |

后现代主义投资组合:配置数字资产减少长期风险敞口

2020-05-23 分布室

来源:链闻

LOADING...

相关阅读:

- 区块链这五年|比特币市场接受度不断提升,区块链技术愈受资本青睐2020-06-03

- 速览比特币侧链 Liquid 白皮书更新亮点:防弹证明、智能合约与 STO2020-06-02

- 链闻精选好文|减半遇上丰水期,思考比特币挖矿新机遇2020-06-02

- DAO 为何对改善组织治理结构至关重要?2020-06-02

- 欧科云链 OKLink:BTC 链上活跃度下降,ETH 链上活跃度上升2020-06-01

LOADING...

新文章

LOADING...