剧院界有《等待戈多》,而加密领域却有自己的戏剧:《等待机构投资者》。最近,出现了一些有希望的发现。最近几个月,Grayscale Investments一直在大量购买比特币(BTC)。 确实,自5月11日至12日的奖励减半事件以来,该基金一直以相当于所有新挖出的比特币的150%的比率积累BTC。该公司现在在其灰度比特币信托基金中管理着32亿美元的资产。该公司表示,重要的是,超过90%的新流入来自机构参与者。 灰度可能并不是唯一吸引机构关注的地方。经营加密货币领域的资产管理公司Blockforce Capital的总裁兼首席执行官埃里克·埃文(Eric Ervin)告诉Cointelegraph:“我们看到了更多的机构兴趣。我认为,无论是进行减半还是进行量化宽松,这都是正确的,考虑到前所未有的财政和货币全球刺激,这一点更是如此。” Stack Funds的研究主管Lennard Neo告诉Cointelegraph,机构投资者一直在寻找替代解决方案,不仅可以提供回报,还可以保护其现有投资组合免受进一步的下行风险,他解释说:

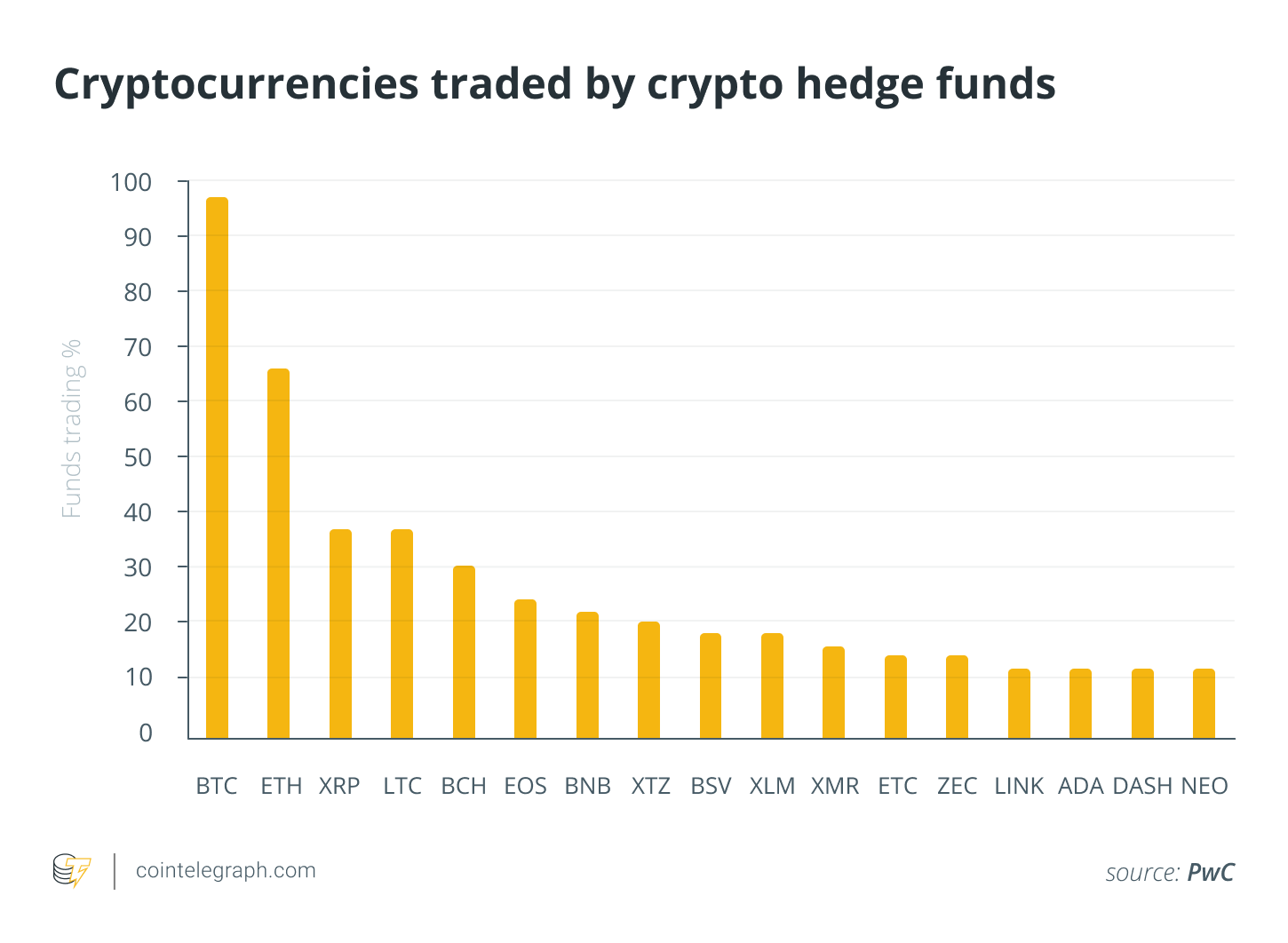

Galaxy Fund Management的投资组合经理Paul Cappelli告诉Cointelegraph:“我们看到,财富渠道,独立的RIA和机构等多层次投资者的兴趣有所增加。”最近发生的BTC减半是在一个有趣的时期,当时发生了COVID-19疫情,而且人们对量化宽松政策的不安情绪日趋严重。他指出:“这清楚地表明,随着对美联储与CARES法案前所未有的刺激的担忧加深,BTC的短缺和未来供应的减少。” 高盛引发怀疑 不过,并非所有人都在敲比特币的大门。在5月27日给投资者的演讲中,这家传奇的投资银行高盛(Goldman Sachs)列出了加密货币不属于资产类别的五个原因,其中包括比特币,并指出:“虽然对冲基金可能会因为其高波动性而发现交易加密货币具有吸引力,但这种吸引力并不构成可行的投资理由。” 加密货币的居民反应积极。引用高盛最新比特币研究的质量,Gemini的Tyler Winklevoss在一条推文中宣称:“今天,华尔街是您无法用加密货币交易的地方” –他在5月28日跟进:在高盛表示不购买比特币的第二天,比特币上涨了500美元。量子经济学的马蒂·格林斯潘(Mati Greenspan)在5月27日的时事通讯中写道:“无论高盛卖方分析师怎么说,很明显,最近机构的兴趣正在回升。” 关于投资的适合性,最近的一项Bitwise Asset Management研究报告提出了将比特币添加到股票和债券的多元化投资组合中的理由,并指出,平均而言,“将2.5%分配给比特币将提高三年的累计收益传统的60%股权/ 40%债券投资组合的数量增加了惊人的15.9个百分点。” 压倒市场? 自BTC奖励减半以来的大约两周时间内,矿工的整体奖励从12.5 BTC减少到6.25 BTC,研究人员Kevin Rooke在5月27日的报告中开采了12,337比特币。在同一时期,Grayscale的Bitcoin Trust购买了18,910比特币-每个创建的比特币大约1.5 BTC。这引起了有关BTC总体供应的一些问题。 币安(Binance)首席执行官赵长鹏(Changpeng Zhao)在推文中评论了洛克(Rooke)的发现:“即使有一个人,也没有足够的新供应量供选择。 [i.e., Grayscale]。”格林斯潘则对Cointelegraph表示:“似乎机构参与者正逐渐成为这个小市场中更大的一部分。”他们会淹没市场吗?他说:“鲸鱼一直是一个问题。” 如前所述,Grayscale Investments在五月下旬报告的AUM为32亿美元。根据2020年普华永道-艾尔伍德加密对冲基金报告,全球加密对冲基金的总资产管理规模从上一年的10亿美元增至2019年的超过20亿美元。大多数加密对冲基金交易比特币(97%),其次是以太坊(67%),加密对冲基金的绝大多数投资者(90%)是家族办公室(48%)或高净值个人(42) %)。

不过,这是一个不完美的比较,因为普华永道-艾尔伍德报告只追踪对冲基金,却排除了加密指数基金-包括像Grayscale那样的被动/追踪基金,它们基本上追踪了BTC的价格。正如普华永道全球加密货币负责人亨利·阿尔斯兰尼安(Henri Arslanian)告诉Cointelegraph所说,“价格上涨或下跌完全取决于比特币的价格,而不是取决于基金经理的技能或活动。”它还不包括对加密公司进行股权投资的加密风险投资基金。尽管如此,该比较还是表明了Grayscale对BTC的承诺程度。 当Cointelegraph与之联系时,Grayscale Investments拒绝提供有关其最近的BTC购买狂潮或为什么其他机构投资者可能抢购BTC的任何具体细节。一位发言人说:“减半之后,直到7月中旬我们才会发布第二季度的数字,我们才会谈论动量。” 但Grayscale Investments的董事总经理Michael Sonnenshein告诉Cointelegraph,投资者通常试图用法定货币,政府债券和黄金来保护他们的投资组合免受市场冲击或处于不确定时期:

其他因素 减半是最近最戏剧性和最直接的BTC事件,但业内消息人士大多引用了其他近期机构关注的原因。刺激方案,如美国众议院5月15日通过的3万亿美元冠状病毒救济方案,以及随之而来的对通货膨胀的担忧,是他们关注的主要问题。 Bitwise Asset Management的研究分析师David Lawant告诉Cointelegraph:

Neo引用了不断上升的地缘政治紧张局势,例如中美之间的紧张局势,这种紧张局势“给已经疲软的经济带来了更多压力,反过来又增加了比特币的吸引力”。 Arslanian告诉Cointelegraph:

还必须考虑对冲基金偶像Paul Tudor Jones的参与。琼斯在最近的一封信中说:“为反对他所谓的“巨大的货币通货膨胀”而选择对冲比特币成为了他的首选对冲,这大大降低了许多考虑分配比特币的同龄人的职业风险,” Lawant告诉Cointelegraph。在5月的投资报告中,Cappelli写道:

吸引注意 Lawant认为:“在主流投资者的眼中,我认为2020年是比特币从风险投资转向宏观对冲的一年。” 而且,减半事件也产生了一些影响,因为Arslanian认为已经引起了人们对比特币工作方式的更多关注,并补充说:“这一事实的发生是因为世界正在经历来自中央银行的创纪录的量化宽松政策,这也引起了人们的关注。货币的创造方式及其在社会中的作用。” Ervin补充说,那些本来会忽略此类资产的人现在开始引起注意。他继续:

总而言之,全球失业率一直在飙升,经济刺激显然在政府和中央银行的脑海中。欧盟委员会最近提出的8260亿美元的病毒恢复计划只是最新的例子。在这种特殊情况下,可能有必要采取量化宽松政策,但这在一些机构投资者中引起了通货膨胀的警钟。 相关:加密货币和菲亚特货币是天壤之别,这是为什么 减半事件可能没有说服金融机构投资比特币,但这确实提醒他们,与法定货币不同,BTC具有固定供应(2100万BTC)。鉴于世界各地的通胀忧虑,机构参与者可能会以比特币的方式扔掉一些对冲基金钱吗?

—- 原文链接:https://cointelegraph.com/news/crypto-funds-in-demand-institutions-see-bitcoin-as-alternative-hedge 原文作者:Cointelegraph By Andrew Singer 编译者/作者:wanbizu AI 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

需求中的加密货币基金,机构将比特币视为替代对冲

2020-06-01 wanbizu AI 来源:区块链网络

LOADING...

相关阅读:

- BCH社区分裂几成定局,“分叉”能让Bitcoin再次伟大?2020-08-06

- BCH疑似分叉,一石激起千层浪。币圈锦鲤轻松赚到100万。下一个目标是2020-08-06

- 陈楚初:比特币多头反攻持续发力日内价格或将冲击120002020-08-06

- 大周期上涨格局完好,小周期仍需消化抛压!2020-08-06

- 比特币突破11000 以太坊暴涨11.4% 牛市来了?2020-08-06