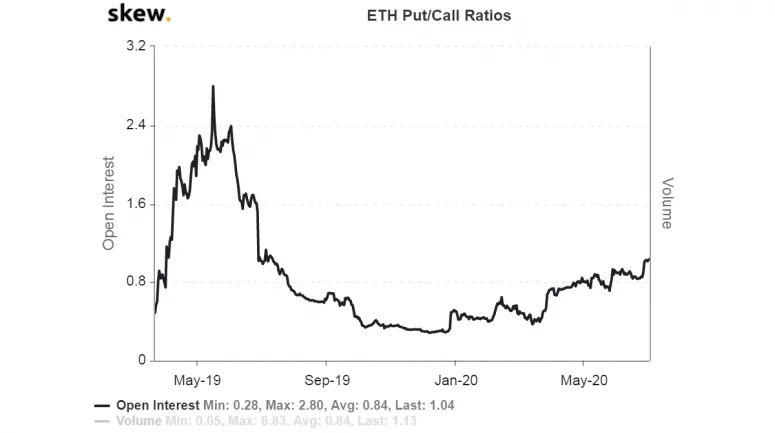

根据加密研究机构Skew发布的最新数据集,以太坊网络的Put-Call未平仓合约未平仓比率已于7月2日升至1.04。 未平仓利率已升至年度最高水平,这是2019年7月的最高水平。 看跌看涨期权的未平仓利率测量未平仓看跌期权的数量与看涨期权的数量。 认沽期权允许交易者在合同到期日之前以预定价格出售其期权合约的基础资产,而看涨期权则赋予交易者购买权。 在过去的四个月中,看涨期权的比率增加了两倍,并且在过去的几个月中直角从0.84升至1.04。 明确表明交易员正在加班以寻求收益。 尽管价格多次上涨,以太坊的价格仍未能保持其价值超过240美元,这表明第二大加密货币已经用尽了上升趋势。 加密货币交易所Deribit的首席运营官Luuk Strijers称这是一个看跌信号,并建议投资者购买看跌期权以保护其投资组合免受下跌。 他说,

通常,当市场动力看涨或市场正在巩固时,交易者会写出期权,在该交易者中,交易者会以下跌价格出售标的资产而获得溢价。 如果市场变动,看跌期权的价值就会下降,从而为交易者带来利润。

Derbit交易所的首席运营官还表示,以太坊认沽期权的未平仓比率增加了,主要原因是交易员写了过多的认沽期权。 在现货市场上具有长期头寸的交易者正在编写认沽期权,以产生一些额外的投资收益。 TradeBlock的研究主管John Todaro发推文说,一旦Defi生态系统中对以太的需求增加,以太的价格可能会上升。 他解释说

—- 原文链接:https://bitcoinexchangeguide.com/is-defi-driving-ethereums-put-call-option-ratio-to-reach-a-yearly-high/ 原文作者:Silvia A 编译者/作者:wanbizu AI 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

DeFi是否推动以太坊的看跌/看涨期权比率达到年度最高水平?

2020-07-05 wanbizu AI 来源:区块链网络

LOADING...

相关阅读:

- 尽管围绕ETH 2.0进行了炒作,但技术指标仍对以太坊造成了麻烦2020-08-07

- 带有SEC的灰度级以太坊信任文件将ETHE锁定期减半与GBTC相同2020-08-07

- Celil?ztürk:“比特币是一场革命,以太坊是互补的”2020-08-07

- Binance IEO项目,波段协议,在上市新闻中看到了Coinbase的影响; 接下来2020-08-06

- 挪用公款爆仓了,拉屎也爆仓了,小姐姐赌疯了2020-08-06

资料来源:Skew ETH看跌/看涨比率

资料来源:Skew ETH看跌/看涨比率