要点总结 1.?四成?BTC市值长期占数字资产整体市值65%以上,本季度BTC成交量降至现货成交总量的39.9%。BTC极高的市值占比与其较低的成交量占比产生了错位,窄幅震荡的走势无法吸引资金入场,进而使市场发展陷入迟滞。 2.?热钱?BTC价格与纳斯达克综合指数(^IXIC)分析显示,热钱或在美股与数字资产市场中进行了小规模切换,但其仍对入场数字资产现货交易持犹豫态度。 3.?5大?除美国、乌克兰、俄罗斯、英国和中国外,无其他单一国家或地区可为交易所输出200万量级季度访客。 4.?-18%?2020年第二季度数字资产季度现货总成交量$5.44万亿,较2020年第一季度环比下降18%,市场缺乏有效热点。 5.?234%?本季度平台币成交量下降幅度低于现货整体水平,其中HBTC交易所发行之平台币HBC涨幅达234%。 6.?$4.7亿?本季度中心化现货交易所手续费收入估算达$4.72亿,仍为行业盈利中心。 7.?布局?数字资产现货行业竞争远不及衍生品行业,ZB等交易所抓稳时机,专注于进行现货市场布局。 8.?相差三年?本季度去中心化交易所成交量达$191.4B,约为中心化交易所17年第二季度水平,相差三年。 9.?单一性?在富有活力的市场中,不同种类的资产应该具有明显的轮动效应。分析显示,数字资产现货行业中各知名项目成交量走势大致相同。该现象表明,在区块链花样繁多的应用场景尚未真正落地前,数字资产市场具有较高的单一性。 TokenInsight 前言 整体而言数字资产交易市场第二季度表现不如第一季度,主要原因在于6月一整个月市场波动极小,长时间处于横盘状态。比特币减半带来的市场情绪被消耗殆尽,赚钱效应较低的情况下,整个市场交易都较为冷清。 根据我们的研究,判断整体现货市场在接下来的一段时间内竞争格局不会发生太大的改变。其核心原因在于,不管是现货还是衍生品,目前的格局下都较为依赖数量众多的散户。 而散户对交易手续费的敏感程度较低,甚至对安全、透明的需求都没有想象中的大。方便、快捷以及赚钱效应是影响散户选择的关键。这其中极其重要的一点便是快捷的入金通道,在现在的现货市场竞争格局中,法币入金对于不同法币种类而言有所不同。对于部分需求量极大的法币,其入金通道较为单一,并没有交易环节竞争激烈。而入金通道带来的用户大概率会停留在提供该通道的交易所。所以我们看到,即使有部分交易所把现货交易的手续费降的极低,甚至免费,其带来的用户数量也较为有限。 而部分法币通道由于合规的问题,在六月份收紧也是整体交易下滑的原因之一。 值得注意的一点是,我们访谈了接近30家交易所的高管们,发现这些高管普遍对下半年的行情持正面态度。其背后原因有很多:新的热点资产出现、入金通道更多、机构对于数字资产关注度增加、部分法律法规开始明朗等等。 但是我们判断,这些因素都属于市场情绪类。情绪类因素的确能够影响未来走势,但其结果也十分有限。 最后我们想说,市场中的许多关键问题尚未解决,如:缺乏针对性的合规框架、不同交易市场流动性的分散、缺乏托管导致资产不透明的情况、“马里奥”式的市场操纵、无止尽甚至“愚蠢且低级”的刷量行为在市场中依然大量存在。 在艰难帮助推动市场进步和成长的阶段,我们希望投资者在作出任何投资决策时,识别风险,谨慎对待。 TokenInsight Research Team 2020.07.10 1. 行业动态 2020年4月: ① Coinbase向Uniswap和PoolTogether投入110万美元; ② 原BHEX交易所战略升级为HBTC霍比特,上线平台币HBC及自有公链; ③ Binance宣布以$4亿收购CoinMarketCap; ④ Gemini上线Dai; ⑤ Poloniex月内两度宕机; 2020年5月: ① ZB(中币)为保护投资者,对流动性较差的24个交易对进行隐藏处理,其前期已隐藏近40个流动性不佳交易对; ② FTX,Poloniex,BitMax同步上线恐慌指数BVOL; ③ Bitfinex向美国法院申请传票,寻求追回已被查封的8.5亿美元客户资金; ④?洲际交易所花费近3亿美元为Bakkt收购Bridge2 Solutions; ⑤ 继BitMEX后,Deribit停止向日本用户提供服务; ⑥ Binance提高USDT日借贷利率至0.04%; ⑦ Coinbase在市场短时下跌中宕机; ⑧ Huobi Global宣布HT销毁周期保持“按月”销毁; ⑨ CoinMarketCap更新包括网络流量指标的交易所排名系统,其排名引起争议; ⑩ bitFlyer报19年净亏损700万美元; 2020年6月: ① Nomisma获准在欧盟交易数字资产衍生品; ② Coincheck遭遇数据泄露危机,客户资产暂未受到影响; ③ Coinsquare或使用自动交易软件伪造交易量; 交易所持有ETH余额总量创新低; ④ BitMEX前COO Angelina Kwan加入Deribit的投资者董事会; ⑤ 亿邦国际计划在2020年启动BTC交易所。 2. 数字资产交易所行业生态图景

3. 交易动态 3.1 全市场成交量动态 截至2020年6月31日,TokenInsight已收录并研究超过300家数字资产现货交易所。由于部分小型交易所数据不稳定或真实性难以判定,故本次季度报告囊括295家交易所,其中包含279家中心化交易所、16家去中心化交易所,以期对行业进行较为全面和准确的研究。 “ 数字资产季度现货总成交量降低,报$5.44万亿,市场缺乏有效热点

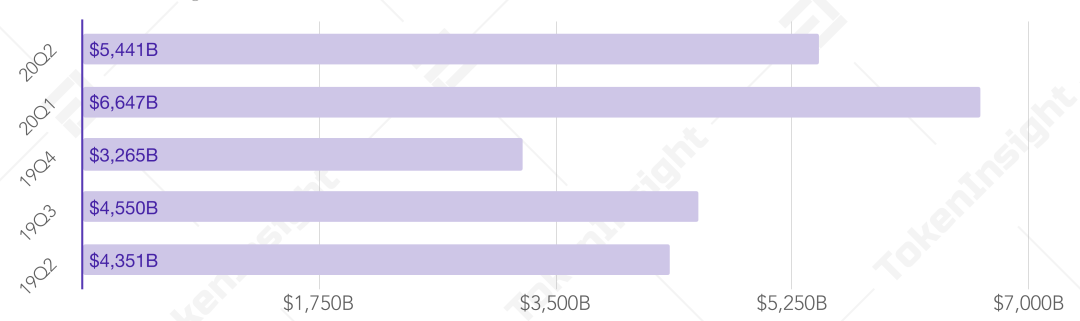

19Q2-20Q2各季度全市场现货成交量,来源:TokenInsight 2020年第二季度,数字资产现货成交总量$5.4万亿,较2019年二季度同比增长25%,较2020年第一季度环比下降18%。

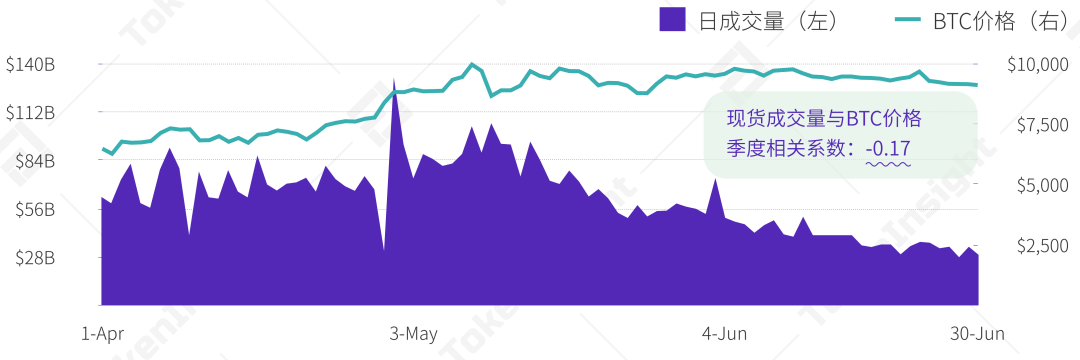

20Q2 全市场现货成交量与BTC价格,来源:TokenInsight 本季度现货成交量与BTC价格相关系数降至-0.17,呈不明显负相关;该数据于2019年全年高达0.78。作为数字资产世界的核心,BTC于2020年5月末起开始窄幅震荡;同时,全市场现货成交量走入下行区间。 2020年6月全市场现货成交量较5月环比下降超56%,为2018年12月以来最大单月降幅。 本组数据表明,由于数字资产现货赚钱效应不足,故无法维持较高成交量水平。当前,数字资产现货行业缺乏热点和想象空间。

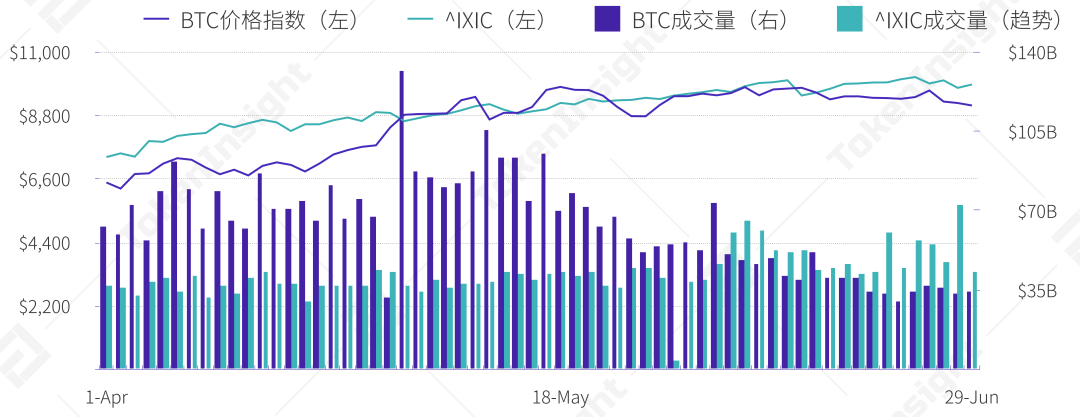

20Q2各月全市场现货成交量,来源:TokenInsight “ 数据显示,热钱或渴望进入数字资产现货市场 本季度,BTC价格与纳斯达克综合指数(^IXIC)呈明显正相关(相关系数:0.87);同时,BTC成交量与纳斯达克综合指数成分成交量呈不明显负相关(相关系数:-0.45)。

BTC价格和成交量与纳斯达克综合指数及其成分成交量对比,来源:Yahoo Finance;TokenInsight 近期,部分交易者或已感受到BTC与美国股市的联动特征,该组相关系数证明此联动关系确实存在。不明显负相关成交量表明,热钱或在美股与数字资产市场中进行了小规模切换,但其仍对入场数字资产现货交易持犹豫态度。具体而言,在美股缩量时,部分热钱开始进行数字资产交易(增量),但未呈现出强烈的(即强负相关)入场意愿。 “数字资产与美股走势的相关性将在短时间内继续保持,市场热钱会同时参与美股和数字资产交易。” ——Deribit Lin 外部,受COVID-19造成的恐慌影响,全球经济环境不佳,数字资产行业无法幸免其难;内部,BTC市值占比仍维持在65%一线居高不下,行业无破局者诞生。当前,内外部环境共同造成数字资产现货行业热度持续降低。

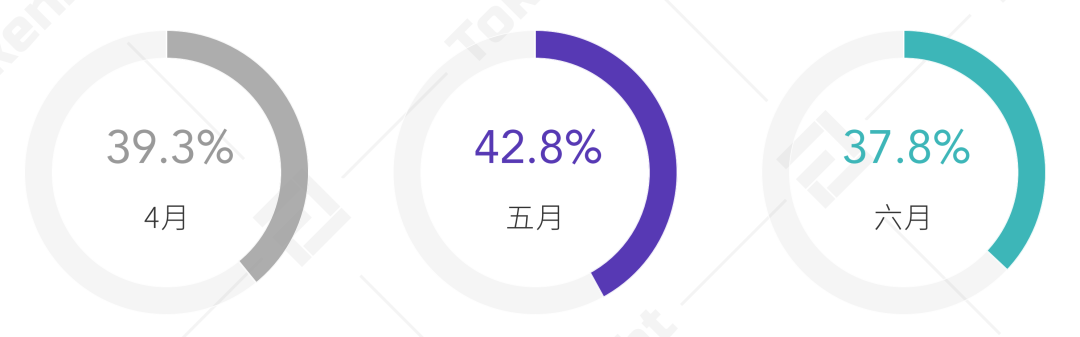

本季度BTC市值占比,来源:TokenInsight “ BTC成交量降至全市场四成,行情激活需靠热门项目 尽管BTC市值长期占数字资产整体市值65%以上,本季度BTC成交量降至现货成交总量的39.9%;其中六月仅占37.8%。BTC极高的市值占比与其较低成交量占比产生了错位,窄幅震荡的走势无法吸引资金入场,进而使市场整体发展陷入迟滞。

20Q2 BTC成交量占现货成交总量比例,来源:TokenInsight 在富有活力的市场中,不同种类的资产应具有明显的轮动效应。但在数字资产市场中,各知名项目的成交量走势却大致相同。这一现象表明,在区块链花样繁多的应用场景尚未真正落地的今天,数字资产市场具有较高的单一性;换言之,当前数字资产市场仍处于初级阶段。

20年6月各主要数字资产项目成交量走势对比,来源:TokenInsight 如下图所示,市场高单一性的特征造成在BTC成交量上升时,其余主要数字资产成交量无明显上升,多数新进资金流入BTC;而BTC成交量的大幅下降,则会带动其余主要数字资产明显缩量,资金流出数字资产现货市场。

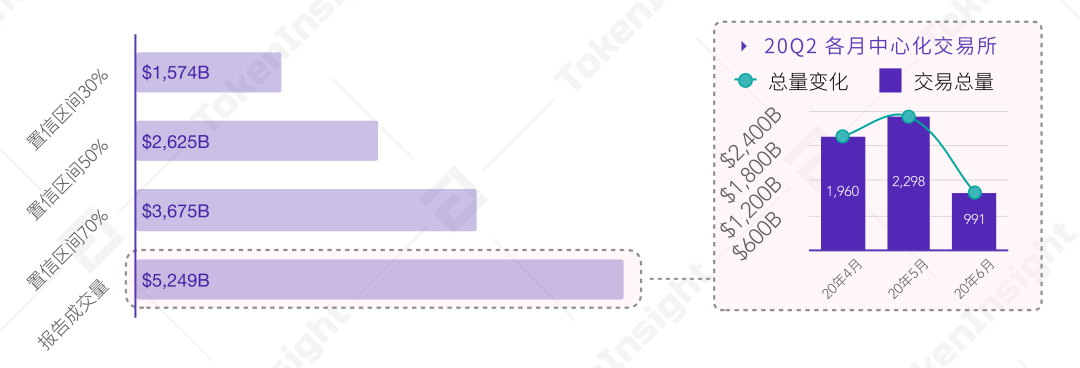

20Q2 五种主要数字资产成交量对比,来源:TokenInsight “数字资产现货需要靠新项目或明星项目激活。” —— BigONE 程君 3.2 中心化交易所成交量动态 3.2.1 整体交易表现 “ 本季度中心化现货交易所成交量$5.25万亿,手续费收入估算达$4.72亿 2020年第二季度,全市场中心化现货交易所报告成交量$5.25万亿,较上季度($6.47万亿)环比下降18.9%。尽管成交量有所下降,以平均手续费万分之三,真实成交量水平30%计算,本季度中心化现货交易所手续费收入估算达$4.72亿,其仍为行业盈利中心。

20Q2 中心化交易所现货成交总量和置信区间,来源:TokenInsight

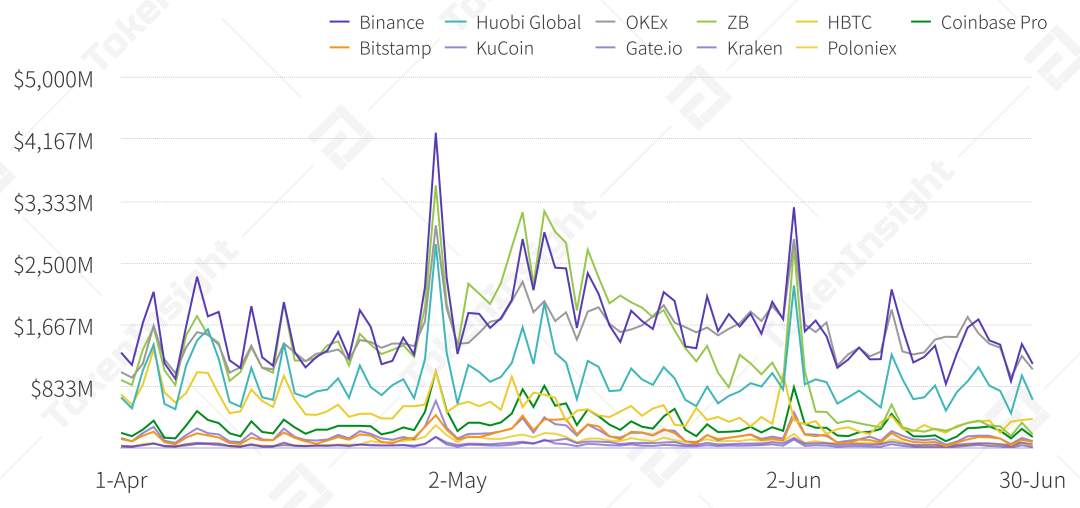

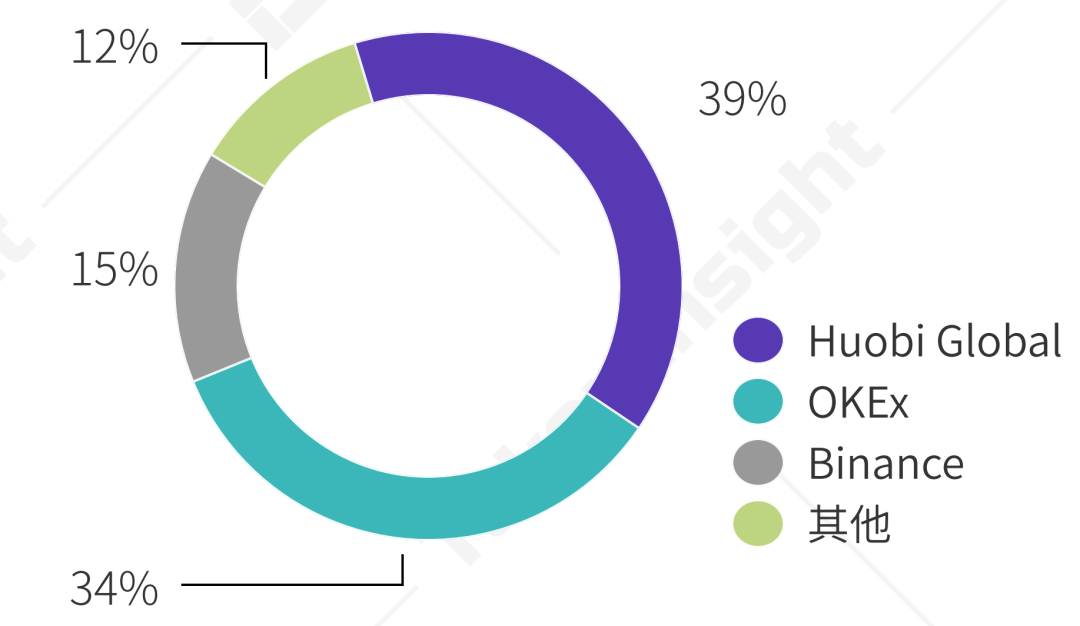

20Q2 中心化交易所现货成交量排名前25,来源:TokenInsight; *交易挖矿等模式对TI刷量研究模型存在一定影响 3.2.2 重点交易所表现 “ 数字资产现货行业竞争不及衍生品,交易所或应从现货交易方面进行布局 制造虚假交易,并通过极高的成交量获得用户是数字资产中心化现货交易所常用的运营手段。为去除刷量噪音,TokenInsight使用以下标准进行重点交易所筛选: ① 该现货交易所的TokenInsight交易所评级需在B以上; ② TokenInsight刷量监测结果中,该现货交易所在2020年第二季度,真实成交量比例需始终高于60%; ③ 该现货交易所有可用于回溯成交量历史记录的公共API。 最终,共有11家现货交易所通过筛选,这些交易所将作为本次季度报告重点考察对象;分别是:Binance、Huobi Global、OKEx、ZB、HBTC、Coinbase Pro、Bitstamp、KuCoin、Gate.io、Kraken和Poloniex。上述交易所于2020年第二季度逐日现货成交量如下图所示。

20Q2 重点交易所成交量表现(未经调整),来源:TokenInsight “随着体量的增大,数字资产现货市场的波动只会越来越小。” ——Huobi Futures Tom

20Q2 重点交易所逐月成交量表现(未经调整),来源:TokenInsight 不同于数字资产衍生品行业重点交易所成交量占比达近50%,现货重点交易所成交量占比为11%。成交量最高单一现货交易所(Binance)市场占有率(2.69%)远低于成交量最高单一衍生品交易所(Huobi Futures)的市场占有率(19.98%)。

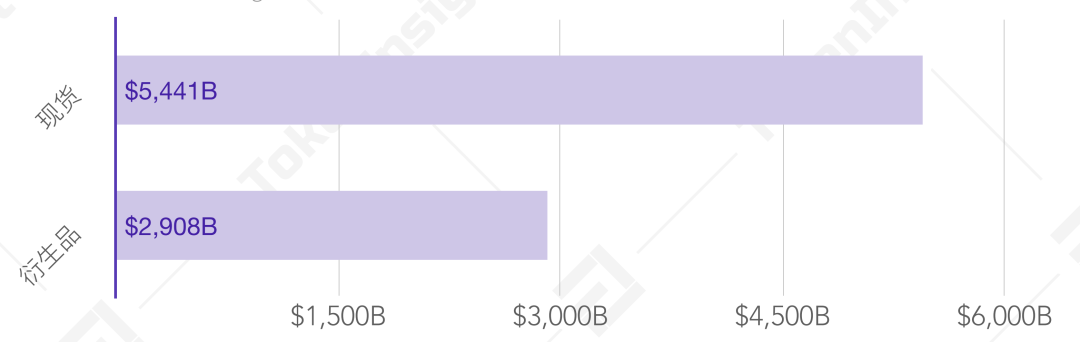

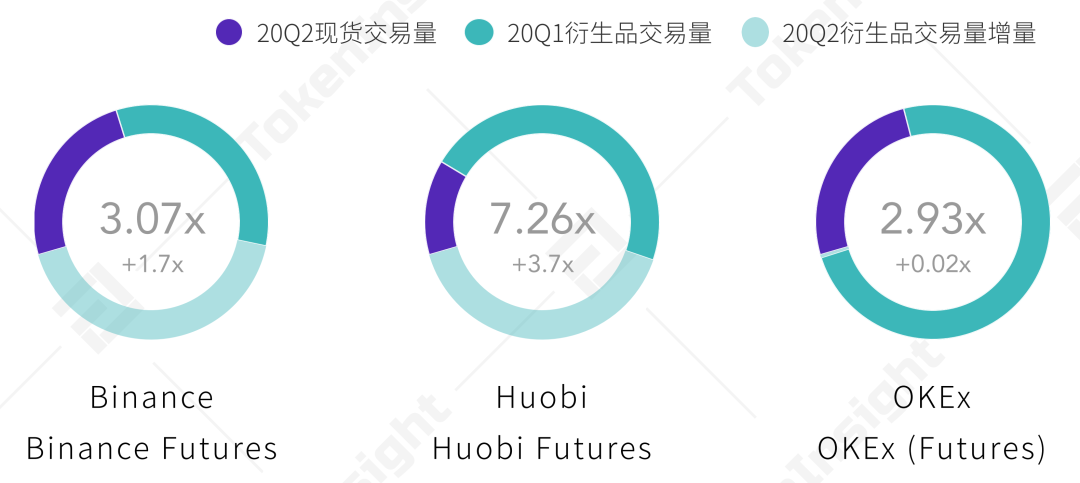

20Q2 重点交易所市场占有率(以成交量计),来源:TokenInsight 2020年以来,各交易所不断将业务重心向衍生品交易倾斜。重点交易所前三名(以成交量计)平均衍生品成交量为现货成交量的4.4倍;其中Huobi Global/Huobi Futures的衍生品/现货比例在本季度增加3.7倍,达7.26倍。同时,全市场合约成交量为现货成交量的0.53倍。

20Q2 数字资产现货和衍生品成交总量,来源:TokenInsight “现货方面,小型交易所有90%以上的成交量都是虚假的,而大型交易所则正在逐步减少刷量行为。” ——AAX Thor 本组数据说明,当前数字资产现货行业竞争远不如衍生品行业竞争激烈。交易所可采用避实击虚的战术,远离合约乱战,在现货交易行业积攒用户基础;例如ZB等重点交易所已将业务重心集中于现货交易,其有望在2020年下半年获得快速成长。

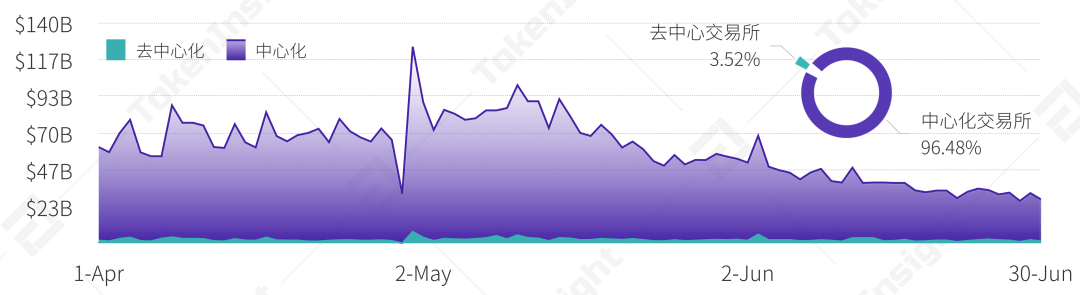

20Q2 数字资产现货和衍生品成交总量,来源:TokenInsight “2020年第三季度和第四季度,现货交易所行业很有想象空间。” ——ZBG 湘香 3.3 去中心化交易所成交量动态 “ 本季度去中心化交易所[1]成交量达$191.4B,约为中心化交易所17年第二季度水平 [1]:目前,数字资产行业对于去中心化交易所(DEX)的定义并不统一。欲了解有关去中心化交易所的更多内容,敬请参阅《2020上半年DeFi行业研究报告-Part1 DEX》。 2020年第二季度去中心化交易所延续了上一季度增量趋势,16家主要去中心化交易所成交总量达$191.4B;占现货全市场成交总量3.52%,较上一季度(2.68%)上涨0.85%。去中心化交易所成交量增幅$13.5B,略低于中心化交易所17年第二季度水平。

20Q2 去中心化交易所和中心化交易所成交量对比,来源:TokenInsight Etherflyer占有去中心化交易所约96.6%成交量。业界对于Etherflyer是否为真正的去中心化交易所存在争议;其连接外部钱包功能符合去中心化交易所特征,但依然使用中心化订单撮合机制。然而,无论Etherflyer被如何定义,其成交量足以说明去中心化交易所行业在未来具有一定的发展空间。

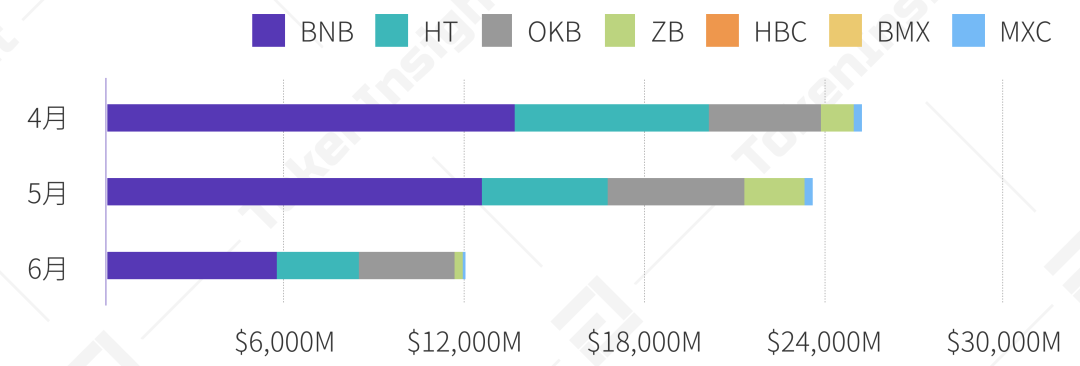

20Q2 去中心化交易所成交量 (除Etherflyer和Dex Trade),来源:TokenInsight 3.4 小结 综合来看,2020年第二季度现货市场整体发展不如第一季度。四月,BTC价格从$6,000左右开始上涨,于五月达到$9,000一线。随后,BTC价格大幅波动,一度上探超$10,000,最低至$8,500左右。上涨与波动的行情导致本季度前两个月现货交易活跃,但六月份由于波动减少,市场冷清。 全球新冠肺炎对经济的影响也波及到数字资产领域;第二季度比特币价格波动与美股股市表现出明显相关性。这一点对于数字资产而言应属利好消息,从一个角度说明数字资产逐渐开始吸引传统资金的注意。美国Grayscale发行的合规数字资产基金在第二季度的表现也印证了这一点;其第二季度发行的以太坊基金相较于市场价格,最高曾出现1,000%的溢价。 就现货市场后续发展而言,TokenInsight Research采访了近30家交易所相关负责人发现:绝大多数受采访人对于下个季度,乃至于下半年的现货市场行情持乐观态度。 六月份市场的冷清使得市场迫切需要寻找新的热点,而二季度中后期开始升温发酵的DeFi恰好给市场指明了方向。六月初火爆的Compound在Coinbase的支持后受到了诸多交易所的追捧。除DeFi外,Filecoin也被市场所期待。虽然目前并不存在Filecoin现货,但其期货市场已开始逐渐升温,诸多机构正在押宝Filecoin。 数字资产行业最显著的特点之一便是周期短、记忆短。许多交易所开始强调、开展、宣传、重视DeFi和Filecoin赛道,市场必然会因此火热一段时间。但这样的火热是否可持续?快速增长的泡沫是否有合适的应用场景与价值来承托?历史总是在不断重复。如果没有,可预见的,数字资产市场会因为热点而爆发,但在短时间的情绪高涨后,其结局必然是“一地鸡毛”。 潮水退去才知道谁在“裸泳”。如果市场参与者比拼的依然是“击鼓传花,看谁跑的快”,那么这些热点对整个行业而言,并不能带来长期积极的影响。市场情绪可能带来小规模行情;但虚假交易、资金安全、增量用户有限等问题依然无法解决。只有待这些核心问题的解决之时,数字资产才可能迎来真正的行情。 4. 平台币动态 4.1 平台币成交量和价格动态 “ 交易者对于平台币有较高的热情,交易所基本面良好是平台币价格上涨的源动力 回顾上文,数字资产现货全市场成交量于2020年4月、5月和6月分别为$2,018B、$2,383B和$1,040B;月度环比变化18.09%和 -56.36%。

20Q2 各主要平台币成交量,来源:TokenInsight 2020年6月主流数字资产的持续窄幅震荡,导致投资者交易意愿下降;不同于全市场成交量减少近6成,主要平台币6月成交量较5月环比降幅略低,为45%。

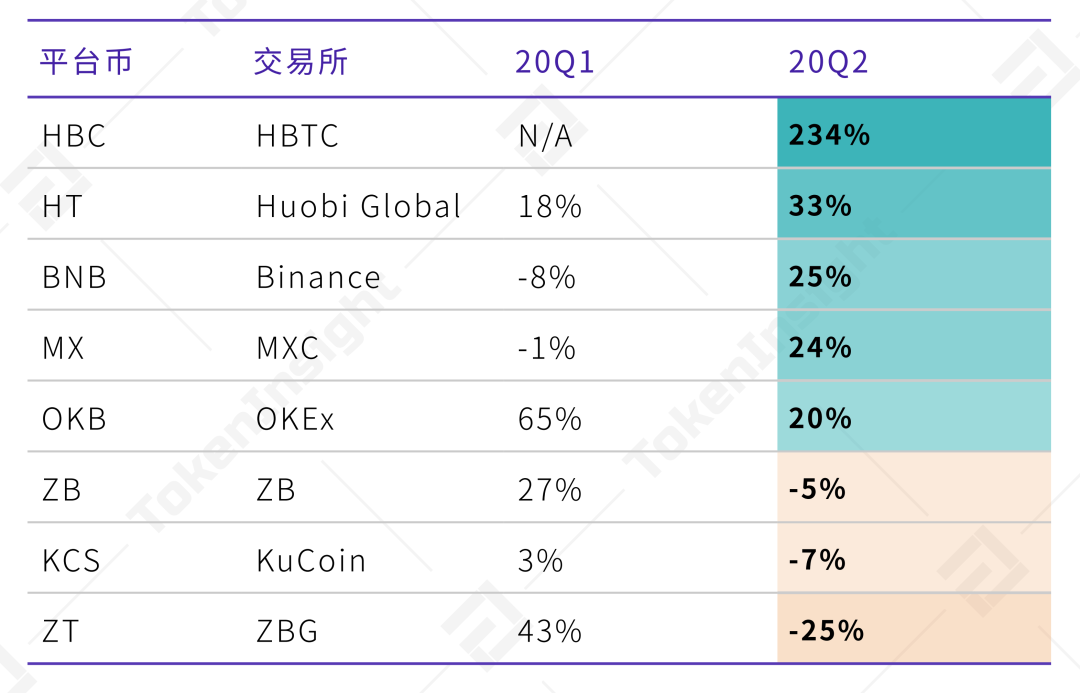

20Q2 各主要平台币价格变动,来源:TokenInsight 4.2 平台币分析 尽管本季度平台币成交量下降幅度低于现货市场整体水平,但该类资产的二级市场表现较为普通,并不能有效激发投资者的交易意愿。 值得特别一提的是,HBTC交易所(原BHEX)发行之平台币HBTC Captain Token(HBC)本季度涨幅达234%,为数字资产现货行业最热门项目之一;据了解,HBC代表了HBTC 、HBTC Chain和币核云 BlueHelix Cloud产品的核心权益。 TokenInsight对交易所的访谈记录显示,部分交易所对2020年后期现货市场项目上新抱有良好预期。平台币大多具有被用于现货交易手续费回购销毁的属性,若各类新项目在今年第三、第四季度为交易所带来可观的手续费收入,则平台币具有一定想象空间。

20Q2 各主要平台币价格走势(标准化),来源:TokenInsight “2020年的第二季度,并没有如大家期望的,因为比特币减半走出牛市,小牛市可能需要第三季度到第四季度才会出现。” ——ZB 欧码 5. 监管动态 2020年1月: ① 加拿大证券管理局(CSA)发布了数字资产交易所指导方针; ② 欧盟第5项反洗钱指令(5AMLD)生效,已适用于数字资产交易所; ③ 日本金融厅:开展数字资产衍生品交易必须提前注册申请。 2020年2月: ① 瑞士加大监管力度,要求数字资产交易所对超过1000美元交易查明客户身份; ② 国际证监会组织发布报告称期待更严格监管数字资产交易所; ③ 新加坡上诉法院驳回Quoine交易所上诉,因其非法逆转交易。 2020年3月: ① 美国金融衍生品最高监管方CFTC明确实物交割数字资产所用参数; ② 韩国颁布《报告和使用特定金融交易信息法》修正法,允许将 AML 和 CFT 规则应用于数字资产交易所; ③ 多家交易所获新加坡金融管理局PSA豁免牌照。 2020年4月: ① 日本实施一项修订法案,在数字资产交易所开户需提交两种KYC文件; ②美国证监会推迟审批Overstock子公司旗下数字资产交易所。 2020年5月: ① 受荷兰新监管政策影响,数字资产交易所BitKassa于5月17日关闭; ② 开曼群岛政府颁布了《2020年虚拟资产 (服务提供商) 法》; ③ 美国证监会推迟审批Overstock子公司旗下数字资产交易所。 2020年6月: ①数字资产交易所在加拿大被合法认可为货币服务业务(MSB),需在金融监管机构FINTRAC注册; ② 美联储主席支持用基于以太坊的交易所产品取代Libor。 6. 用户与热度 6.1 交易所网页端热度 “ 网页端热度代表专业用户对于交易所之态度 大多数字资产交易所支持移动端交易、网页端交易和API交易,其中网页端交易和API(REST)交易会计入交易所主链接和API链接访问量。因此,交易所网页端热度可大致代表专业用户(即桌面交易者和API交易者)对于交易所之态度。换言之,若一家交易所拥有更高的独立访客数(UV),则意味着专业用户对于这家交易所相对认可。

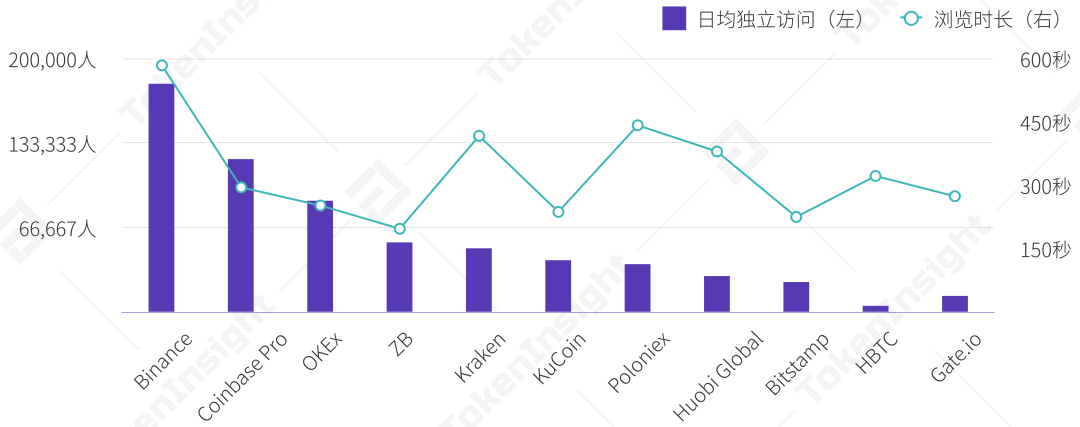

20Q2 重点交易所日均独立访问和浏览时长,来源:Siteprice.org;TokenInsight 依上图所示,Binance、Coinbase Pro、OKEx、ZB和Kraken共获得了重点交易所中77%的独立访客量;这些交易所或拥有较高的用户基数和专业用户比例。 6.2 交易所移动端热度 “ 亚洲和其他地区:移动端用户比例呈两极分化 TokenInsight对各交易所相关负责人访谈显示,移动端用户比例在亚洲和其他地区比例悬殊;其中,亚洲地区移动端用户约是网页端的三倍,在其他地区约为网页端的三分之一。 由于各交易所往往使用Google Play、App Store、企业签名和Test Flight等多种途径提供移动端App,故交易所移动端实际使用人数难以核实。TokenInsight在此统计各交易所实盘用户[2]接入情况,以窥中文体系下交易所移动端用户分布。 [2]:实盘用户统计标准:以关注人数从高至低排序,取前100名,对其接入实盘的交易所进行记录。

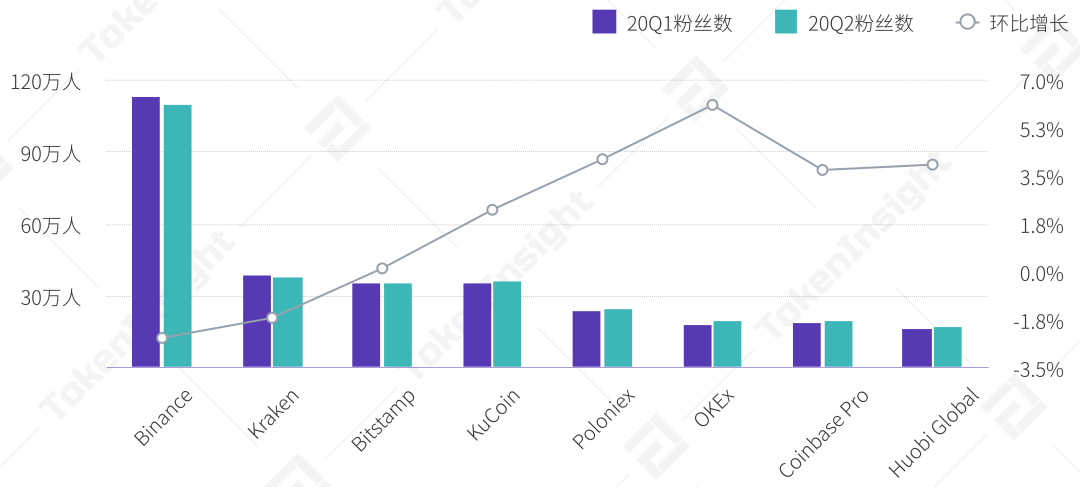

20Q2 重点交易所实盘用户接入情况,来源:币Coin;TokenInsight 因该实盘App仅支持11家交易所进行实盘接入,故左图仅可作为粗略统计参考。能够对交易所移动端用户热度进行精确的计算方式目前尚不存在。欲获取有关交易所移动端用户分布更详细的信息,敬请参考TokenInsight发布之《2020 Q2:交易所领袖观点》。 6.3 社群热度 受限于本季度现货市场整体表现,各重点交易所Twitter粉丝数较上季度环比平均仅增长2.03%;其中Binance出现了负增长,为 -2.40%。

20Q2 重点交易所Twitter粉丝数统计,来源:Twitter;TokenInsight 6.4 用户来源分析 “ 美国、乌克兰、俄罗斯、英国和中国为交易所必争之地 TokenInsight对各重点交易所用户来源地区进行分析。数据显示,除美国、乌克兰、俄罗斯、英国和中国外,无其他单一国家或地区可为交易所输出200万量级季度访客。换言之,除上述五国外,其余单一地域市场份额均低于5%。

20Q2 重点交易所用户来源分析,来源:Similarweb;TokenInsight —- 编译者/作者:TokenInsight 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

2020Q2现货交易所研究报告:总成交量环比下降18%,手续费收入估算超4亿美元

2020-07-13 TokenInsight 来源:区块链网络

相关阅读:

- Celil?ztürk:“比特币是一场革命,以太坊是互补的”2020-08-07

- 比特币价格准备创下14,000美元的历史新高2020-08-07

- 创世纪交易将在此加密货币交易所提供储蓄账户回报2020-08-06

- 挪用公款爆仓了,拉屎也爆仓了,小姐姐赌疯了2020-08-06

- 一文盘点加密货币友好型银行:较2018年增加3倍,多为中小型银行2020-08-06