本篇笔记来自金色财经7月16日的线上访谈。

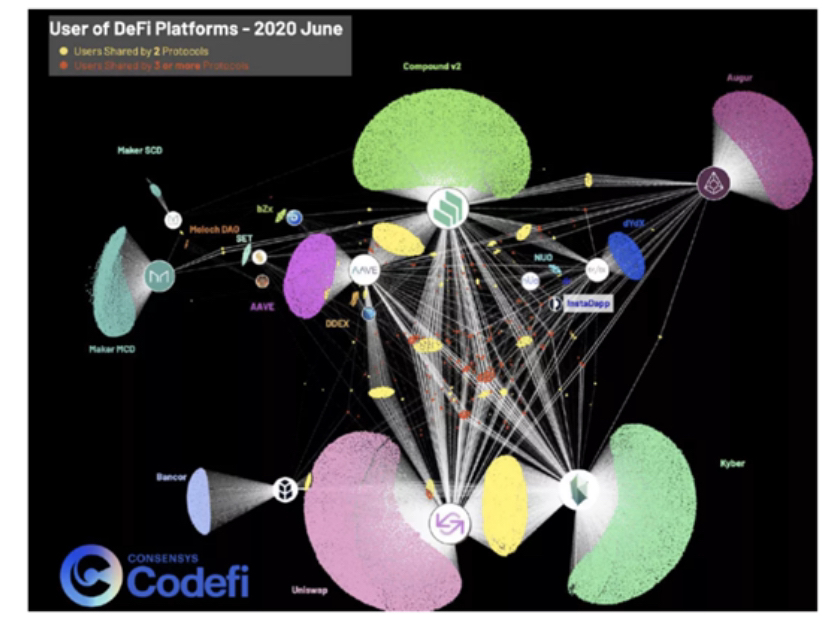

Defi今年一直很火,因为312的黑天鹅引发过恐慌,而之后因为Maker Dao 及时的通过拍卖清算了抵押损失;Defi安全漏洞导致黑客攻击被通过中心化方式追回;Compound流动性挖矿这三件事彻底引爆。目前Defi生态大有17年ICO的架势,每天好像都在有新项目引爆新一轮的“财富自由”。 但希望通过这一系列的笔记,通过嘉宾对Compound项目和其他Defi生态在经济激励、产品模式等层面的分析,更理性的看待目前Defi市场的收益、机会与风险。 以下,Enjoy: 王瑜琨(以下简称主持人): 本期我们的主题是《披荆斩棘的DeFi》。 第一个问题:上线几天的 Compound凭借“流动性挖矿”成为DeF发展的领头羊,接下来“流动性挖矿”可能会成为DeF协议的标配吗?能否真的解决去中心化治理的问题? 杨民道: 我是Dforce的民道。从现在的趋势看,确实有点“不挖矿,不好意思说自己的DeFi”的趋势。 挖矿还是要看DeFi产品的协议情况。大部分的协议挖矿其实是没有意义。如果无法带动资产沉淀类型的协议,那挖矿基本是和 FCoin的模式类似,无法铸就护城河。 Compound和 Balance这类协议,需要依靠资产做沉淀,提高自己的利率曲线和流动性效率。从这点看,是可以通过挖矿构筑自己的协议护城河。 但是,去中心化治理和挖矿本身没有太多关系。去中心化治理是一个渐进的过程,挖矿只是DeF协议冷启动的方式。 其实在CeFi领域挖矿的实践非常多。但是到了DeFi领域,为什么引起这么多关注?我觉得主要是因为DeFi的可组合性,导致挖矿产生的连锁反应带动了整体生态的发展。 下面是我最喜欢的图的最新版本,以太坊的DeFi小宇宙正在通过挖矿急速扩张。

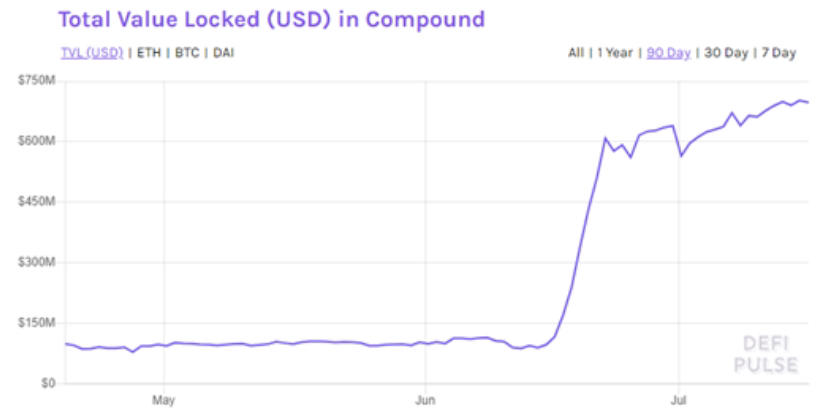

Jerry: 大家好,我是Jery。我认为流动性挖矿会在DeFi协议中被大规模使用。原因我认为有三点: 1、规避了发币的合规问题 以往的代币分发模式,比如ICO,IEO等等,都涉及到实际资金的投入;而流动性挖矿的模式里投资者并没有投入自己的实际资本。它的成本主要是机会成本。所以流动性挖矿所奖励的代币被定义为证券的几率就比较低。 2、可以有效激励DeFi协议参与 我们可以看到自从 Compound采用流动性挖矿模式之后,其借货量在短短几天内翻了五倍, Balancer也有类似的效果。 3、流动性挖矿可以控制代币的产出 在一个合理的速度下,相比许多项目分时间解锁大量代币的情况,流动性挖矿可以在初期相当长的时间内把代币的数量控制在较小的范围内。 但我不认为流动性挖矿可以解决去中心化治理的问题。这是两个维度的事物。流动性挖矿是代币分发的方式,关联到去中心化治理的主要是代币分配的方式。 我们可以看到 Compound的历次治理提案中,基本上都是机构在左右结果。这是代币分配方式的不合理,而不是代币分发方式的不合理。 长安: 各位朋友好,我是虎符的长安。虎符在最近一波Defi热潮中提前发掘岀了不少有潜力的项目,也让更多的朋友认识了我们。 就流动性挖矿这个话题,前面两位嘉宾说得已经非常到位了,我简单做下提炼。 个人非常认同接下来一段时间,流动性挖矿会是主流标配。几个原因: 一是 compound珠玉在前,如此优秀的市场反馈,后来者没理由弃之不用; 二是 Jerry老板提到的,解决了代币分发的问题。这一点极其关键。当然Defi本身的监管风 险低于其它类型的项目,辅以挖矿的分发手段可以说是让项目方睡得安心了; 三是以 compound为例,流动性挖矿大大激活 了市场和用户的参与度。在良好业务基本面的支撑下,流动性挖矿是项目爆发性增长的催化剂。 至于是否能解决去中心化治理的问题,我持反面意见,正如jery老板介绍的,仍是大户主导的游戏。 主持人:刚才有嘉宾也提到了 FCoin。 第二个问题:COMP作为一种治理权益,目前是以类似馈赠的方式奖励给使用Compound进行借贷的用户。作为补贴手段COMP背后似乎并没有价值支撑。 如何评价这种借货即挖矿的方式?这种流动性挖矿的补贴手段会像FCoin一样出现崩盘吗? 杨民道: 我的看法是,所有的挖矿行为,首先的大前提是产品本身有用。这是区别于空气和业务冷启动的根本区别。 因为 dForce之前有做过类似 Compound的借贷产品,在它们流动性挖矿还没做之前,业务量接近 Compound的三分之一。对Compound的协议逻辑比较了解。 他们的产品在没有挖矿之前,锁仓额已经不小,排在前三。所以做挖矿,即使COMP的价格是0,对他们本身的产品也没影响。 Compound的挖矿和 FCoin的早期挖矿,这两者我都参与过。他们有一个重要的区别:DeFi的挖矿行为都是在链上的,公开透明。抵押物、借款额、分发完全都是透明的;FCoin的机制完全是一个黑盒子。 所以,Compound不会像 FCoin那样崩盘。但是收益率会下降到市场平均的利率水平。 早期我挖COMP的年化能到200%,现在都基本是只有10%不到。个别的资产比如DAI的挖矿收益会更高。 我觉得DeF挖矿最根本的问题是会扭曲资产负债表。如果长期化,会导致资产负债表错配。 dForce后续也有挖矿的设计,但是我们不会一个方案搞到底。

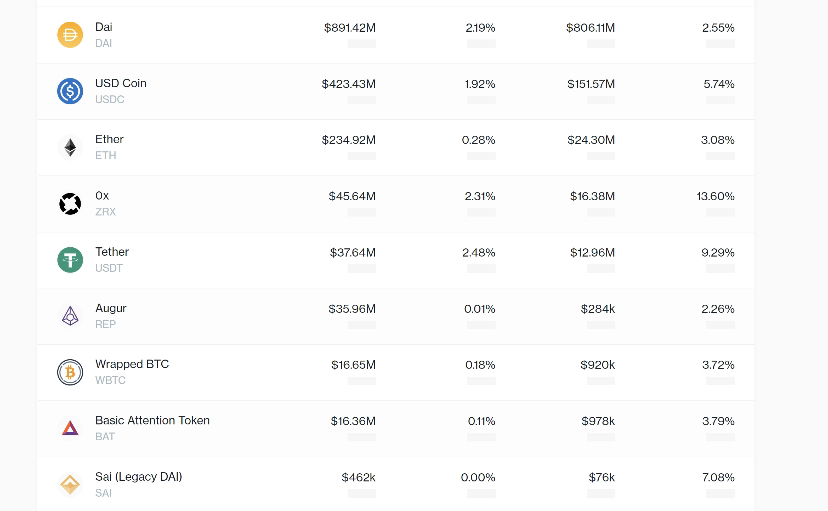

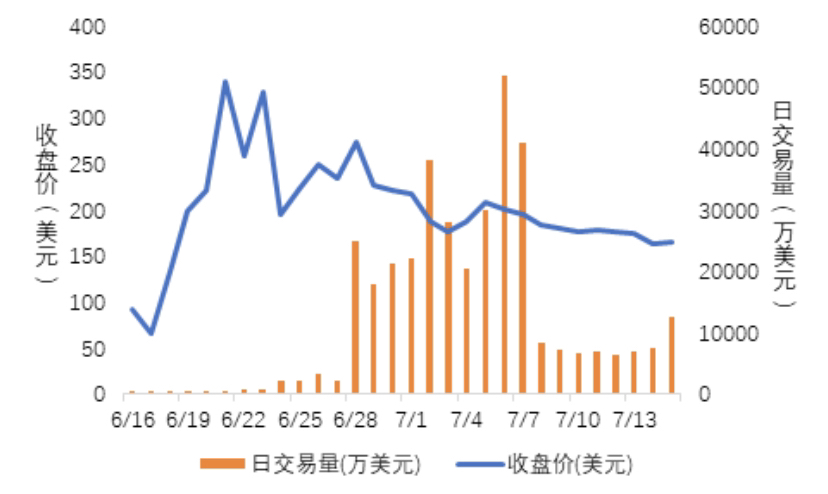

上图是 Compound截至目前的资产构成。超过一半的资产、负债在DAI。这类型的激励其实对于协议本身毫无用处,基本成为DAI的杠杆交易。 Jerry: 首先就现在而言,COMP确实没有价值支撑。原因在于COMP无法捕获 Compound本身的价值。 Compound的借贷量再高,本质上不能影响COMP的价值;Compound获得的投资再多,本质上也不能影响COMP的价值。 但我认为只要 Compound存在套利机会,其借贷量或者分发方式就不会突然的改变或崩盘。 同时 Compound引领的这波借贷即挖矿的潮流是一种新的探索。许多别的协议也在流动性挖矿的基础上探索销毁、分红等方式让代币可以捕获协议的价值。 借贷即挖矿和 FCoin的本质有所不同。FCoin的本质还是ICO,交易者用在其平台中交易的磨损(手续费)换取平台代币。一旦价格下跌参与者面临的就是真金白银的亏损。 而 Compound的参与者付出的主要是机会成本。他们获得的是利息和COMP代币或者是套利收益和COMP代币。 本金亏损的方式只有 Compound协议的系统性风险。在 Compound协议比较成熟的情况下这个几率是很低的。 Jason Wu: 大家好,我是 DeFiner(德凡)的 Jason。很高兴能和大家来分享DeFi。 关于 Compound流动性挖矿,其实不是太新鲜的事儿。由于 Compound业务规模做上去了,有业务支撑,才会有现在COMP的火爆。 治理权益还是有一定的价值的。比如控制了上币种类,抵押率等等。相当于控制了部分协议产生收益的大权。 流动性挖矿优秀的一面,刚刚大家也都提到了。我来概括一下: 增加用户与生态系统粘度的必要手段; 最有效的完成了整个生态的利益分配; 有效的促进了去中心化,将部分决定权下发到社区; 规避政策风险; 有效的弥补Lender货款方由于高利差带来的高利率问题。 不足点、需要补充,还有进步空间的是: 进一步去中心化,把产生的利息收入分配给COMP持有者; 进一步的下放协议的控制权。其实真正的价值更多体现在对协议服务的代币控制权上。比如最近的WBTC之前对BAT的处理。 这和上交易所一样,上什么样的币,杠杆率是多少,现在基本都是由代币持有者来决定了。这也是COMP价值的体现。 主持人: 从数据来看,从 compound开始借贷及挖矿后,Defi总市值从20亿美元上下水涨船高,一个月左右的时间增长约3倍。Defi总市值包含了大部分Defi平台和项目的交易代币。 问题三:从各位角度上,Defi项目总市值增长代表着什么?快速增长的市值各位认为是否合理? Willam: DeFi项目总市值的迅速增长,主要出现在compound发行项目Token COMP之后。由 Token激励带来市值和交易量的上涨。这类似于打了一针兴奋剂。 大家不需要过度神话所谓的“流动性挖矿”。这本质上是一种用户补贴。任何一个商家,做买一赠三,买返现金的活动,交易量也会上涨。 所以这种快速增长的市值从中长期看并不可持续,本质上是一种高明的“用户补贴”手段。 高明在何处呢?Compound以近乎零成本发行的COMP代币来奖励多参与借贷交易的用户。正所谓“汝之蜜糖,彼之**”。 Compound项目的成功很大程度上在于其发行的COMP价格一路高涨;但同样,如果COMP代币的价格降低或放缓,那用户就没有继续在 Compound上“提供流动性”的动力,进而减少在平台上的借贷交易。 刚刚大家提到 Compound与Fcoin的区别,它们在机制设计上有显著的不同: Ft当时是有分红机制的,即持有Ft可享受交易费分红。但 Compound没有。FCoin的暴雷很大程度上是由分红机制引起的。当时FCoin的后台财务系统没有建设好,导致分红出现问题,FCoin产生很多亏损并最终倒闭。 分红机制可以增加用户对 Token本身的粘性,但容易带来财务风险;COMP去除该风险,但却少了用户粘性。所以COMP的繁荣时间变得更短,仅仅只有半个月的时间。 由于COMP每天发放的数量是固定的,随着平台借货规模的不断上涨,意味着每借贷出价值一美元的资产,其所能分配到的COMP数量是会下降的。 当用户借贷能获取的COMP收益低于所需支付的成本时,类似开始十天的疯狂增长便会放缓。 所以现在大家会看到,COMP的神话持续时间,也仅仅是6月下半旬,无论是comp价格、交易量、还是锁仓价值。

我觉得,DeFi最近快速增长是前期积累的结果。DeFi提供了一个极其可靠的金融服务场景。市值的增长体现了服务体系的成型。 DeFi应该也算是低头苦干型的行业。这其中坚持到现在的项目方,基本上18年的时候白皮书什么的都有了。然后默默耕耘了2年才开始进入爆发期。 前期的积累很关键。越来越多的资金,尤其是CeFi的资金更加的信任DeFi,同时在流动性挖矿的催化下,资金便流入了DeFi。 美国这边之前有个段子:CeFi有一家做得比较成功的Celcius。被 Compound创始人爆出大量资金流入 Compound来挖矿。 Celcius创始人Alex说,我没有,我没有。其实是嘴上说没有,身体却很诚实。 最近的流量增长,很大一部分原因是CeFi的资金流入了DeFi。在312爆仓之后,CeFi的资金利用率不是很高,加之最近流动性挖矿。导致了很多CeFi资金的流入。 我认为这只是开始。金融市场的资金体量非常大。DeFi现在的流量几乎可以忽略不计。只要DeFi把持着公开透明、去中心化的理念,增长前景非常大。 当然业务起来了,DeFi的代币规模也会起来。炒作的现象也还是有的。比如最近的LINK。 但这都是好事。形成了正向的良性循环: 流量>挖矿->炒币->更大的流量->项目方更 多资金做生态 以上就是Defi圆桌的第一部分笔记,明天会继续就Defi的交易抵押挖矿模式和各种新发展与乱象进行深入的讨论。 —- 编译者/作者:行走 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

行走笔记:30天翻四倍,Defi是财富密码还是风险之源?(上篇)

2020-07-21 行走 来源:区块链网络

LOADING...

相关阅读:

- MyEcology社区领导人一行参观GECT分布式实体资产基地2020-08-07

- Chainlink长期价格分析:8月6日2020-08-07

- Binance IEO项目,波段协议,在上市新闻中看到了Coinbase的影响; 接下来2020-08-06

- 已经做了大量的工作,以至于有30%的比特币采矿设施是空的2020-08-06

- 分析师解释为什么KAVA可以在其170%的QTD反弹中进一步上升2020-08-06