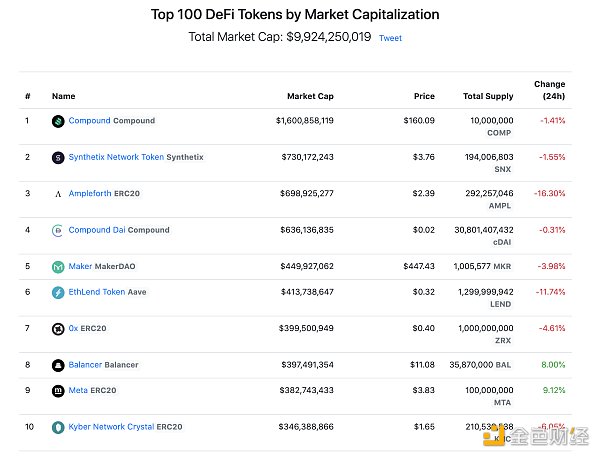

昨天,DeFi的总市值达到了95亿美金之高,短短1日,DeFi就突破了100亿美金大关。 但DeFi的总市值远不止这些。 100亿美金大关对于DeFi项目来说是个提振,这个数据来源于DeFiMarketCap,而DeFiMarketCap的统计集中在了以太坊的链上项目。

DeFi项目大部分起源于以太坊生态,原因在于ETH的资产能力以及开源协议的兴盛。 在加密货币的圈子里,以太坊是最大的开发者社区,围绕以太坊的建设,全球各地的开发者都很拥护以太坊,从以太坊的开发者大会在全球各地举办的到场率就可以看到。 因此,以太坊DeFi的兴起,是各种资源共同所致。ETH被使用为抵押资产,在借贷项目Maker的成功下兴起了借贷模式,而随后去中心化交易所以及MetaMask等协议的开源,也成为了DeFi出现的基础。 当我们在畅想未来并解决现在问题的时候,我们的目光集中在以太坊,却也忽略了其他项目。对于加密货币来说,公链众多,每条公链都是一个资产池,资产池内的资产产生、流动,都会是DeFi的重要部分。例如EOS公链上波场公链上也开始了一些尝试,包含有代表性的EOSREX,孙宇晨背书的JUST,借势的OKS等等。未来,多个公链的DeFi热潮是加密货币继ETH私募潮后的更大的应用热潮。

DeFi的核心是金融,从普通情境中看,金融是关于资金的相关业务。金融的基础是银行业,具体业务包含存款、贷款以及中间业务。这些业务也是银行业的生存必须,银行业的底层是货币体系。而在银行业上层的社会金融,是关于一级市场、企业现金和二级市场之间的闭环。 从产品角度看,DeFi是在公链上最适合实现的金融产品,利用智能合约和协议的不同组合,可以把传统金融的业务部分一一实现并仍具备去中心化特性。 因此,DeFi不仅仅是在存款和借贷上的尝试在去中心化结构上可以实现的业务都是DeFi,在DeFi的范畴里,包含资产管理、交易所、托管等业务都可以被纳入DeFi的范畴里。 而如果计算有代币的项目的市值,在钱包、交易所、借贷协议、支付工具等分类下,仍旧有更多的市值可计算。 不过,在金融体系中,流动性是快速发展的重要举措之一。有了贷款的推动,行业和产业甚至于某些具体商业才能大规模发展。对于加密货币领域来说,加密货币的现金流也是如此。 因此,未来所有可以实践的DeFi业务,需要融合日常业务的部分,都需要接受监管,例如融资,例如供应链金融,目前很火热的抵押借贷也是如此。如果实现这一前提,这也将推动加密货币的应用。 数字资产托管公司Trustology首席执行官Alex Batlin曾表示,如果有效地加以扩展,去中心化金融(DeFi)协议可能很快就会成为全球主要的融资手段。一旦DeFi开始运作,它可能会成为最值得信赖的流动性池之一,且因为它是去中心化的,因此也更加全球化。而随着协议的成熟和加速等,流动性会更强,价格也会更便宜。 —- 编译者/作者:金色财经 Taylor W 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

如何理解Defi总市值突破100亿美金?

2020-07-21 金色财经 Taylor W 来源:区块链网络

LOADING...

相关阅读:

- 杨凯说币 DeFi的征程刚刚开始 数字资产市场将迎来巨大机遇2020-08-07

- 比特币鲸鱼现在控制了不到50%的比特币供应2020-08-07

- 带有SEC的灰度级以太坊信任文件将ETHE锁定期减半与GBTC相同2020-08-07

- Chainlink长期价格分析:8月6日2020-08-07

- Celil?ztürk:“比特币是一场革命,以太坊是互补的”2020-08-07