“数字货币借贷”一直都是行业的热门话题。那么,究竟什么是“数字货币借贷”?它分为哪些模式,都有哪些产品?选择的标准又是什么? 数字货币借贷的起源 “数字货币借贷”,准确的说,应该称为“数字货币抵押借贷”,是指将数字资产抵押出去,进而获取借款的模式。虽然其概念来源已不可考,但业内普遍认为,这种借贷模式成熟于18年的矿圈。 2018年初,比特币在触及了2万美元的币生巅峰后,开启瀑布下跌模式,一度跌破3600美元。到毁灭性的挤压。暴跌行情之下,行业迎来寒冬。比特大陆大幅裁员,区块链媒体十不存一,各种降薪和跑路的传闻不绝于耳。矿圈遭受的冲击尤其惨烈。11月底,币价跌破关机价格,部分矿场开始甩卖矿机,矿工的生存空间遭到灾难级的挤压。 很多矿工具有丰富的穿越熊市经验,加上FOMO(害怕错过)的惜售心态,让他们即使身处困境,也绝对不会出售比特币。为了获取缓解困境的现金流,他们将比特币质押出去,以一定的利息为代价借入周转资金,应对电费和运维支出,甚至大量购入新款矿机,进行抄底布局。对他们来说,比特币的暴涨预期比借贷利息更加重要。“饭可以少吃,觉可以少睡,币决不能卖”。 数字货币借贷的需求场景 随着行业的发展,数字货币借贷的需求场景也得到了扩展。资金周转,杠杆套利和IEO打新,成为推动数字货币借贷的走向繁荣的三大引擎。 1)杠杆套利。数字资产的高波动性,以及差异化市场的存在,为借贷套利提供了机会。而合约交易的火爆,更是直接推动了借贷需求。 如果你看空比特币,可以抵押稳定币,借入比特币后并将其卖出。币价下跌后,用更少的成本回购,以此赚取差价。如果你看多比特币,可以抵押比特币,借入更多比特币,币价上涨后卖掉,以此赚取差价。如果币价长期横盘,你可以质押数字货币,转换为法币后投入传统金融市场。 这实际上是一种加杠杆的金融行为,也给风险管理和对冲提供了新的手段。 2)IEO打新 2019年,IEO开始成为整个行业的发展引擎。IEO的全称是Initial Exchange Offerings,也就是首次交易发行。简单的说,就是代币通过平台币直接上线交易所。这种创新玩法规避了1CO的法律风险,跳过了所有繁琐的步骤,直达目标,简单粗暴。因为参与IEO申购需要持仓一定的平台币,HT和BNB等平台币一路暴涨。数字货币借贷可以有效对冲二级市场的风险,保障打新收益。 数字货币借贷市场的分类和概况 现实的需求催生了供给。以BlockFi,贝宝金融,MatrixPort和人人比特(OTC)为代表的借贷服务商纷纷进场,布局数字货币借贷赛道。数据显示,2019年4月,贝宝金融贷款总额达到7000万美元,其中90%都来自矿工。随后交易所和钱包也陆续跟进,依靠流量入口和信息聚合的优势,不断推出花样繁多的借贷产品。 目前借贷服务供应商主要分属两大阵营:CeFi阵营和DeFi阵营。 CeFi的全称是 Centralized Finance,即中心化金融。这种模式下,用户根据资历和信誉选择借贷服务商,委托其管理资金,并享受相应服务。 DeFi的全称是 Decentralized Finance,即去中心化金融。DeFi产品以公链(如以太坊)为底层框架,以智能合约为核心机制。二者的关键区别如下。

概括的说,今天的数字货币借贷市场四分天下,CeFi独占其三。但DeFi的发展势头极其凶猛,与CeFi分庭抗礼只是时间问题。 选取合适的数字货币借贷产品 对于具有数字货币借贷需求的投资者,如何根据自身需求和风险偏好,在CeFi和DeFi中做出选择呢?笔者从多个角度对比了两种产品的核心差异点,详见下图。

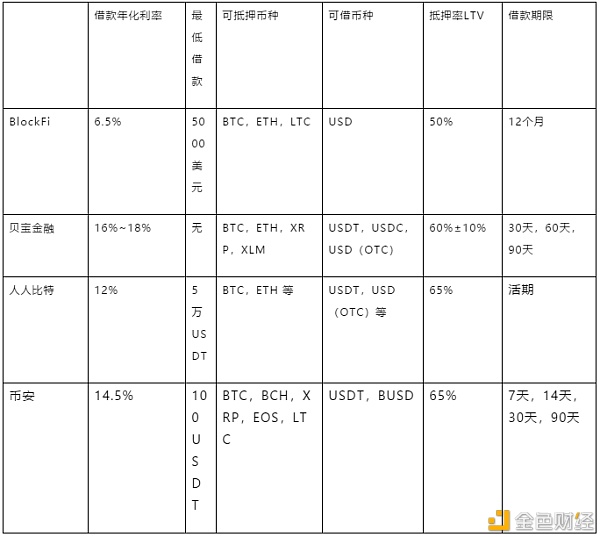

如果用户更注重服务体验,对使用效率更加敏感,那么可以选择CeFi产品,将信任交付给受信任的机构。 如果投资者最终选取了适合自己的产品模式,那么又该如何选择对应模式下的产品呢? 1)CeFi主流产品对比 笔者挑选了四种目前国内外CeFi产品,包括BlockFi(国外),贝宝金融(专业机构),人人比特(OTC)和币安(交易所),从投资者最为关心的几个角度进行分析对比。

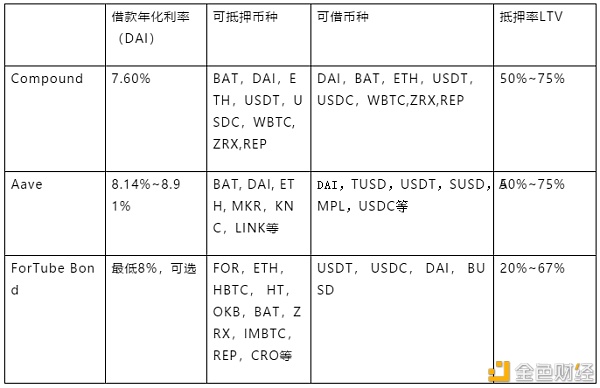

由上可知,国内借贷产品的利率较高,有一定的资金借贷门槛,更适合机构客户。国外的CeFi产品借贷利率较低,这可能会催生跨国同业拆借业务,间接促进全球CeFi市场利率的体系建设。 2)DeFi产品分析对比 笔者挑选了三种目前国内外DeFi产品进行综合对比,包括Compound(流动性挖矿发起者),Aave(闪电贷鼻祖)和ForTube Bond(DeFi债券融资平台)。 下表选取7月24日的数据,以DAI作为借贷标的,进行年化利率的横向对比。

以上可知,Compound和Aave属于资金池模式,借贷利率受到流动性和使用率的影响,上下浮动幅度较大,ForTube Bond采用固定利率。 ForTube Bond支持的抵押币种更多,似乎不仅局限在ERC 20代币,有新增更多山寨币的倾向。 Aave支持借出的稳定币的种类更多,几乎覆盖全部主流稳定币。 三个产品的质押率上限接近,但ForTube Bond的系统风控更加严格。 小结 数字货币借贷的本质,是通过超额抵押数字资产,并保留抵押资产所有权的基础上,寻求额外收益,杠杆和流动性的金融行为。 我们见证了DeFi模式的爆发式增长,这充分证明了DeFi金融的发展潜力。但我们的目光不应该始终停留在“流动性挖矿”的狂热中,还要思考数字资产金融体系的发展方向。 二级市场的繁荣不会永远持续:无论是CeFi还是DeFi,能将区块链和现实世界的价值真正打通的金融模式,才会具有长久的生命力 —- 编译者/作者:原力协议社区 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

一文读懂CeFi、DeFi和数字货币借贷

2020-07-31 原力协议社区 来源:区块链网络

LOADING...

相关阅读:

- 币信对话富达:在美国和欧洲的投资者中,有 36% 的人群投资于加密货币2020-08-06

- 随着美元跌破经典支撑位,比特币将上涨至1.4万美元2020-08-06

- 易天说丨比特币、以太坊晚间行情视频解读(2020-8-6)2020-08-06

- 据报道,中国的国有银行正在测试数字人民币钱包2020-08-06

- 区块链猫猫8.6:主流保持高位震荡,U的下跌为币价提供支撑性。2020-08-06

综合Credmark,Defipulse和Debank的数据,截止到7月24日,全球CeFi运营的借贷规模大约为38亿美元,而主流DeFi借贷协议中锁定的美元总价值已经超过35亿美元,实际借款总额超过13亿美元。据Credmark的数据,截至2019年第四季度,全球数字货币借贷市场的累计总额超过80亿美元。作为比较数据,全球消费者和点对点贷款市场的年交易额为850亿美元。

综合Credmark,Defipulse和Debank的数据,截止到7月24日,全球CeFi运营的借贷规模大约为38亿美元,而主流DeFi借贷协议中锁定的美元总价值已经超过35亿美元,实际借款总额超过13亿美元。据Credmark的数据,截至2019年第四季度,全球数字货币借贷市场的累计总额超过80亿美元。作为比较数据,全球消费者和点对点贷款市场的年交易额为850亿美元。 概括的说,如果用户更注重隐私且有一定的行业

概括的说,如果用户更注重隐私且有一定的行业