毫无疑问,DeFi 是近期区块链领域最火的赛道。 从借贷、稳定币兑换,到链上预言机,再到衍生品和主打跨链交易的项目,各种概念轮番开启流动性挖矿玩法后,让 DeFi 火了起来。其中,一些标志性的项目和团队起了关键作用,比如最早启用流动性挖矿的 Compound,后续接棒的 Balancer 和 Curve,以及 Synthetix 和 yearn 等等。 去中心化金融概念从诞生发展到今天,已经有近六年的时间,这过程有一些标志性的时间节点,比如这个概念最早可以追溯到 2014 年的比特股 BTS,2017 年主网上线的 MakerDAO,然后是在 2018 年和 2019 年频繁上线的项目,如 Dharma、Compound、dYdX 和 Synthetix 等等,在这过程中,由中国团队主导的项目也没有缺席,比如 ForTube、DDEX、鲸交所和 dForce 等。 在此之前,加密从业者对这类项目的关注重点,基本围绕在 DeFi 和 CeFi 间的优劣对比,但今年以后,资产发行、借贷和资产交易已经形成了三个不相上下的细分赛道,尤其是当自动化做市商(AMM)玩法被引入 DeFi 后,不仅激活了现有 DeFi 项目的活力,还促使另一部分新项目迅速完成了冷启动,并据此抓住了宝贵的卡位机会。 知史鉴今,在梳理 DeFi 多年发展史后,我们还能在从中发现哪些潜藏的机会? 2014-2017 年:先行试水的首代 DeFi 产品 直到 2018 年,加密货币借贷平台 Dharma 的联合创始人 Brendan Forster 才正式提出「DeFi」的概念,但实际上,早在 2014 年,由 BM(Daniel Larimer)推出的比特股(BitShares),就已经把项目定位为「去中心化的纳斯达克」加「去中心化的美联储」。 这个定位,如果用大家今天比较熟悉的项目来做比较,就是 Uniswap 和 MakerDAO 的综合体:既做资产交易,又做资产发行。按照 BM 当时的设想,比特股不只是做资产交易和货币发行,还试图要做「一个集钱包、账本、交易平台、货币系统、社群于一身的产品」。 比特股确实进行了不少尝试,比如它最早推出了锚定法币的稳定币——bitUSD 和 bitCNY,这个做法启发了社区早期成员 Rune Christensen,他后来推出 MakerDAO,开启了以太坊的 DeFi 旅程。此外,在交易撮合、挂单和资产发行管理方面,比特股也进行了先行的探索。 可惜,核心团队最终在 2016 年解散,项目转为社区化运作,而因为不流畅的用户体验和不完善的抵押物设计等原因,比特股热度渐消,还在不久前传出了分叉的消息。到了 2017 年,一些看中 DEX 赛道的创业者开始推出 Bancor、Loopring 等主打资产交易的概念或产品,其中 Loopring 就曾被 V 神点评「理论上能实现约 2500TPS 的性能」。此外,包括 EtherDelta(以德)等在内的 DEX 也曾一度引起投资者广泛关注。 可以发现,这个阶段的产品基本上还围绕着资产交易展开。这段时期,虽然 DeFi 还没成为主流,但已经积淀了厚积薄发的实力。 2018-2019 年:DeFi 产品密集上线 进入 2018 年,随着加密市场进入熊市,包括 DApp 在内的概念炒作开始乏力,而 DeFi 产品却迎来了爆发式增长。数据显示,当年年初,整个以太坊 DeFi 总锁仓量接近 1 亿美元,而到了年底,这个数字已接近 3 亿美元,增长迅猛。 为此做出贡献的是一系列主打资产发行、聚合交易、加密借贷概念的 DeFi 项目,比如 dYdX、Compound、Kyber Network、Augur、Aave 和 Uniswap 等,这些产品有的从加密资产交易切入,有的则专做加密资产链上借贷,在前一年年底上线的 MakerDAO,因为先发优势等原因,很长时间内都保持了自己在该领域王者级别的地位。 作为基于以太坊开发的智能合约体系,Maker 旨在提供一个去中心化基础稳定货币 DAI(以太美元)和衍生金融体系,只要是个体用户、企业,或者金融机构,都可以通过 Maker 开发的智能合约,无中心化风险地获得 DAI 作为流动性和对冲资产。地位相当于现实世界中负责货币发行的央行。 确立自己行业地位的 Maker 逐渐被其他团队认可,并以此为基础组合进自己的产品,创造出更多 DeFi 乐高式的产品。比如专做套利工具 InstaDApp 和聚息彩票 PoolTogether,以及主打一键式组合交易的 DeFiZap 等聚合工具,大大改善了加密用户的使用体验。 虽然具备天然先发优势,但到了 2019 年,类似 Dharma、dForce 等产品还是让人眼前一亮,尤其是后者,这个具有中国背景、主打去中心化金融和货币协议的平台,上线仅几个月,它的全球锁仓资产市值排名就上升到了第 5。 如果不是 Lendf.me 在今年 4 月遭到攻击,dForce 更进一步不是没有可能。实际上,在 DeFi 这条赛道上,和 dForce 同期发展的中国背景的 DeFi 团队,还有 Tokenlon、MYKEY 和原力协议(The Force Protocol)等。 2020 年以来:流动性挖矿成主流玩法 今年比特币第三次区块奖励减半完成后,行业的热点变成了 DeFi。 从最开始 Compound 引入流动性挖矿,到 Balancer、Curve、DMM 等 DeFi 项目纷纷传出发币的消息,自动化做市商做法被广泛应用后,DeFi 生态被进一步激活。 目前来看,这场 DeFi 浪潮影响力基本还局限于以太坊生态内部,虽然包括波卡、EOS 和波场等公链生态项目都宣称要布局 DeFi,但目之所及,目前热门的 DeFi 基本都还只在单一公链内部,燎原之势尚未形成。 通过梳理 DeFi 发展史,我们发现,最早流行起来的是主打资产交易的 DEX,比如 Bancor、Loopring 和 EtherDelta;2018 年后,DAI 这样的去中心化稳定币开始奠定自己的地位,同时一系列主打借贷、聚合交易的 DeFi 产品开始崭露头角,再到今年,这些产品依靠流动性挖矿或发行治理代币等玩法,进一步拓展自己的市场份额。 在这样的背景下,其他 DeFi 团队还有什么机会? 其实,互联网行业的发展史已经无数次证明了,一旦某个产品或者业务方向已经有了先行者,后来的模仿者想要赶超或者超越,基本上很难成功。打败银行的一定不是银行,打败微信的也一定不是另一个「微信」。 这意味着,如果目标是去中心化稳定币,那再复制一个「DAI」肯定没有出头之地,创业团队最好是另辟蹊径。 据了解,2018 年创立的原力协议团队,创立之初就定位于打造一个开放金融体系,做一个新型区块链金融基础设施的项目。2019 年,原力协议完成了 FOR 代币的发行、上线,以及底层协议的开发。ForTube 的三个板块业务,虽然都遵循了资产、交易和借贷三个方向,但在具体的实现上又有所不同。 目前,市面上的 DeFi 项目基本上分为资产、借贷和交易三大类,每一赛道都已经有一个或两个龙头项目。而原力协议开发的 ForTube(Fortune Tube)从一开始就定位为一站式借贷投资理财平台,这是一个全新的概念,可喜的是,ForTube 已经将整个产品体系研发上线,包含 ForTube BOND、ForTube BANK 和 QIAN 三大业务板块。 其中,BOND 是一种抵押链上资产进行债券发行的模式,目前全球内还没有一个专门做债权的固定期限、固定利率、固定回报的链上理财工具,原力协议算是先行者。主打活期存借智能合约的 BANK,则能够填补目前没有面向对亚洲资产很友好的,类似 Compound 的支持活期存借资产的服务。 而另一个产品 QIAN,并没有全盘照搬 DAI 的质押借贷做法,而是参考了港币联系汇率制+超额储备的发行机制,将 ETH、BTC 等资产作为发行担保货币,QIAN 作为智能合约对加密货币持有人的货币交换证明,通过市场套利与铸造、赎回操作之间的平衡机制,确保 1 QIAN 的价格盯住 1 元人民币,持有人无借贷成本,让 QIAN 拥有长期被持有的可能。 原力协议联合创始人许超曾在一场 AMA 中透露,QIAN 即将在 8 月份上线,整个过程无需铸币费用,任何人均可免费铸造,加上其本身独特的套利机制,不仅对中国用户更加友好,还能降低极端行情下的波动损失。 8 月 4 日,原力协议 ForTube 启动了流动性挖矿活动,用户存币或借币均可获得 FOR 代币奖励,预计整个挖矿过程将产生 1 亿枚 FOR。据官网信息,截至 8 月 17 日,整个资金池已存入了价值近 2000 万 USDT 的存款,市场借款总额超过 820USDT。

截图来源:ForTube 官网 据了解,ForTube 流动性挖矿第三轮「火」将于 8 月 18 日开启,本轮活动将调整为存币挖矿,将会开放包括 USDT、USDC、HUSD、BUSD、DAI、HBTC、ETH、BNB、HT、OKB 等主流代币,以及 SNX、LEND、AMPL、LINK 等热门代币。 流动性挖矿的做法确实能最大程度吸引用户进场,但在原力协议团队看来,这只是产品冷启动或营销宣传的一种有效方式,DeFi 产品要想走得更长远,最根本性的因素还是要为用户创造价值。原力协议负责人透露,等到时机成熟,ForTube 的治理也将回归社区,让 FOR 持有者掌握最终的治理权。 在团队的设想中,ForTube 的三大业务将形成一个完备的加密开放金融服务平台,充分满足个人和企业用户对加密数字资产的投资、融资和交易服务的需求;加上三大业务具有较高关联性,三大板块还能够形成聚合效应,并协同向前发展。 但无论哪个领域,都有后来者赶超的案例,考验的是后来者创新和抢占市场的能力。 今年 8 月,Genesis Capital 公布第二季度财报显示,公司该季度增加了超过 22 亿美元的贷款,同比增加了 324%,创下季度新高。而随着借贷市场的扩大,今年整个加密借贷市场规模已超过百亿美元。

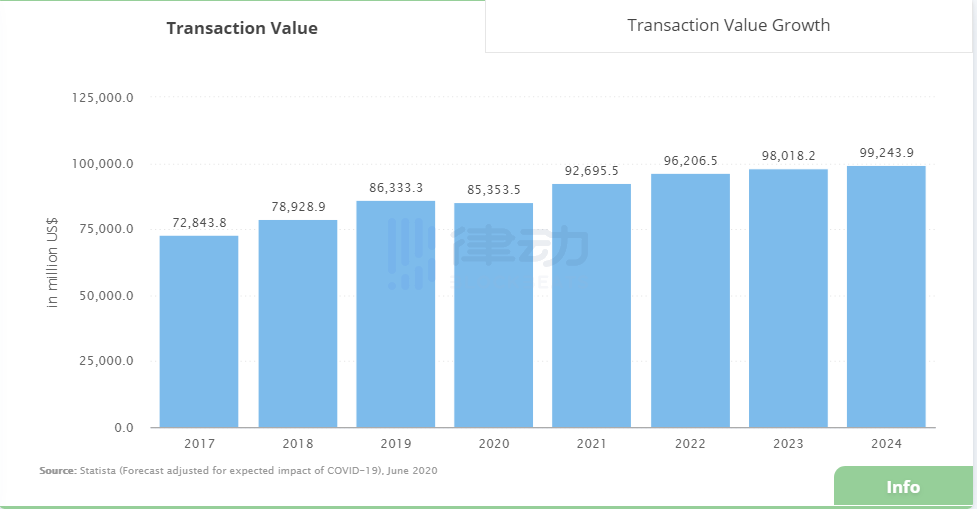

截图来源:Statista 据全球领先的数据分析机构 Statista 预计,截至 2020 年,个人消费者借贷市场交易额将超过 850 亿美元,如果按照每年 3.8% 的增长率计算,预计到 2024 年整个市场规模将触及千亿美元,而从区域来看,以中国为首的亚洲地区已经成为最活跃的借贷市场。 目前来看,一个真正适应亚洲人使用习惯,并占市场绝对优势的 DeFi 产品还没出现,随着用户对加密资产的认知程度越来越高,那些具备低门槛参与为特征的 DeFi,还会迎来爆发式增长,这对所有亚洲区块链创业团队来说,是一个好机会。ForTube 立志于占据全球至少 20% 的 DeFi 市场份额,如果按这样的愿景来看 FOR 当前的市值,因为面向的是广阔的星辰大海,目前来看,还仅仅是起步阶段。 —- 编译者/作者:区块律动BlockBeat 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

从DeFi产品变迁史,看ForTube如何引领未来的投资新趋势

2020-08-18 区块律动BlockBeat 来源:区块链网络

LOADING...

相关阅读:

- YAS社区DeFi新动向 ‖ 聊聊YAS跨链以太坊DeFi自制组织2020-08-18

- YAM死了吗?锁仓量达4亿美元,稳居DeFi第7的位置2020-08-18

- 金色荐读|一文读懂如何用NexusMutual为DeFi智能合约买保险2020-08-18

- 币赢之家 |强势的LINK 低调的预言机2020-08-18

- Defi热情降温,慢半拍的EOS蹭热度重回前十2020-08-18