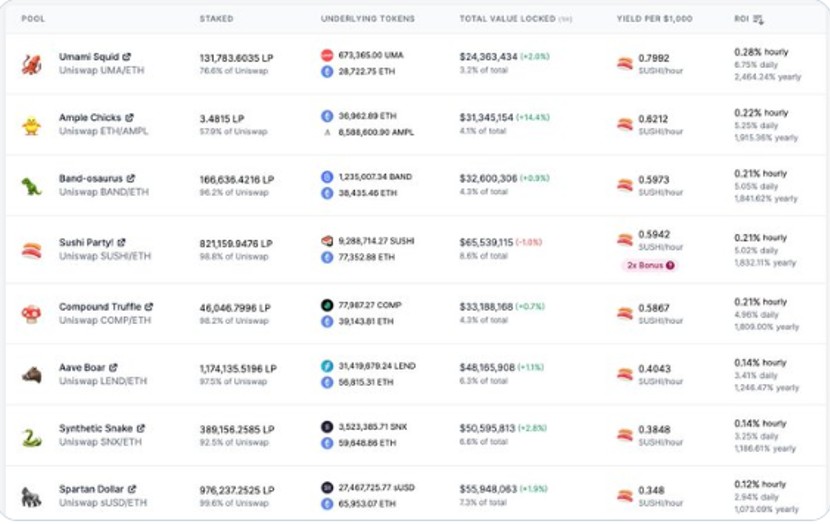

| 费用也将会在流动性提供者和SUSHI代币持有人之间分配。流动性提供者是最有可能获得并持有SUSHI代币的人。Uniswap协议上的交易者如果在Sushiswap上交易SUSHI代币基本上也需要支付0.3%的交易费。 毫无疑问,自动化做市商将会在DeFi市场里变得非常有竞争力,用户当然也会因此受益。 原文作者:JasonChoi 碳链价值原创团队编译 在短短70个小时里,自动化做市商「寿司」Sushiswap锁仓总价值就超过7.5亿美元,甚至有超越Uniswap之势。 问题是,它能成功吗? 虽然很多人都知道Sushiswap是「克隆版的Uniswap」,但两者之间其实有一个主要区别,即:在Sushiswap上,交易费是在流动性提供者和SUSHI代币持有人之间分配,而在Uniswap上,交易费则是在流动性提供者和股权持有人之间分配。 如果你想赚取SUSHI代币,需要先选定一个加密资产,然后在Uniswap上提供流动性,然后你持有的这个流动性代币会从Uniswap上抵押兑换成SUSHI代币。倘若一切顺利的话,两周之后Sushiswap会把你抵押在Uniswap中的流动性转移到他们自己的去中心化交易所(DEX)中,这个操作其实就是分叉Uniswap。

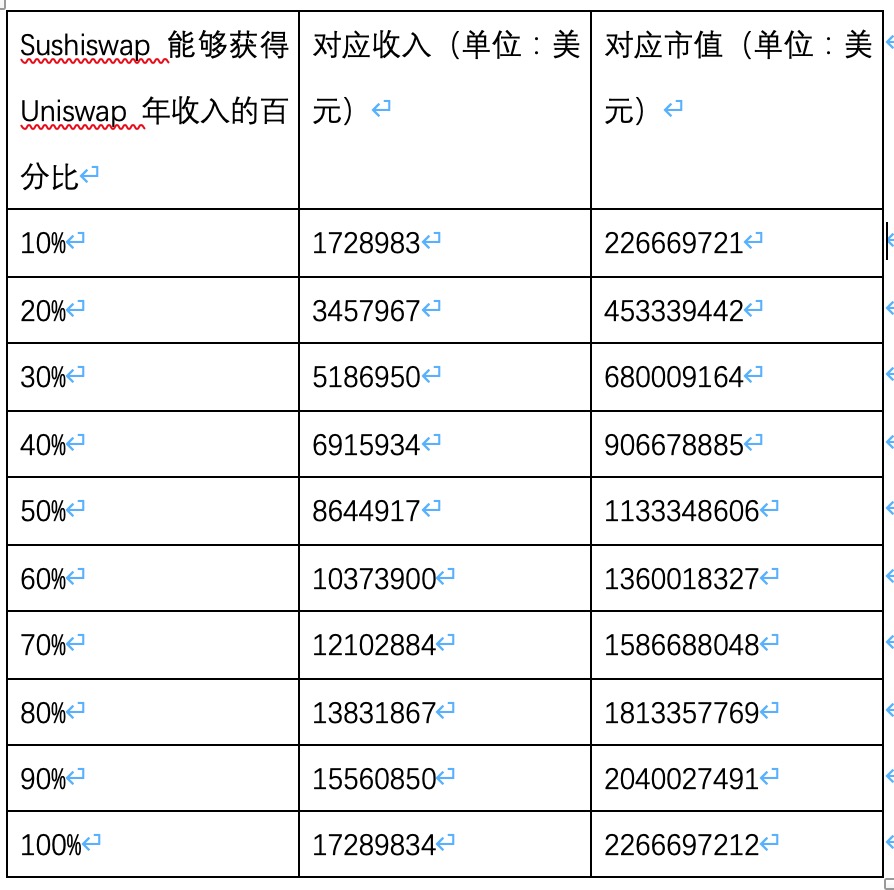

与此同时,抵押人可以赚取SUSHI代币,也意味着他们有权获得Sushiswap上每笔交易的0.05%交易费,剩下的0.25%交易费收入将会提供给流动性提供者。从这个角度来看,Uniswap协议上的交易者如果在Sushiswap上交易SUSHI代币基本上也需要支付0.3%的交易费,这其实和Uniswap上的交易没有太多不同。 基于上述分析,你会发现Sushiswap似乎只成功分叉了一部分Uniswap。 这又意味着什么呢? 考虑到费用会分成给SUSHI代币持有人,并假设价格销售比(P/S)基于TokenTerminal提供的六个主要DEX协议,那么可能会有以下结果: Sushiswap能够获得Uniswap年收入的百分比对应收入(单位:美元)对应市值(单位:美元)

不过到目前为止,还没有人基于价格销售比来做真正的交易,但这会是一个起点。同时,DeFi代币通常对通货膨胀有高度敏感性,我们设计了一个简单模型(如下图所示),其中假定SUSHI代币价格为4美元,以及Sushiswap能够获得Uniswap年收入的百分比是25%,一个月、三个月、六个月和十二个月的结果分别如下:

除了设定价格之外,SUSHI代币流动性转移的核心思想也非常有趣,这个理念其实也强化了我的观点,即:流动性只是短暂的护城河,真正的护城河是用户意识中所占的分量,在这方面,Uniswap依然是到目前为止最强的。 需要注意的是,“寿司”也许只是开了一个头,Sushiswap应该不会是最后一次代币迁移尝试,毕竟越来越多人看到Uniswap产生的费用并希望尽快采取行动。这让我想起2017年市场上出现的许多所谓“以太坊杀手”,但这次基于代币激励的创新的确具有一定颠覆性。

因此,两周之后将会非常关键,届时SUSHI代币激励是否会有一定程度的下降值得关注。我的猜测是,除非Sushiswap真的能有一些与其他平台非常不同的亮点,否则大量资金将会流出并寻找收益率更高的DeFi项目进行收益耕作。 那么,为什么我会做出这样的推测呢? 实际上,当Sushiswap上线之后,流动性提供者是最有可能获得并持有SUSHI代币的人,费用也将会在流动性提供者和SUSHI代币持有人之间分配,这意味着最终结果其实与当前Uniswap平台上情况差不多,即:流动性提供者赚的最多。 值得一提的是,Uniswap其实也可以发行自己的代币进行费用分配,所以我的猜测是:大多数用户肯定会优先考虑经过测试的安全产品,并且可以逐步进行去中心化。但我这种猜测也不一定对,因为之前曾有过预测错误。 这次为了进一步论证我的猜测,我特定分析了“分叉Uniswap流动性”几种流动性转移方式: 1、特定于某些垂直领域的功能差异; 2、推出其他有竞争力的产品。 对于有明显功能区别的自动化做市商来说,的确可以不通过激励措施就能获得(或保留住)用户,比如DODO。但是流动性提供者在Uniswap上是有利可图的,他们会轻易放弃丰厚的费用收入转移到一个新的自动化做市商上吗?当然,一开始可能有少数几个交易对将会被Sushiswap吸引。 如果我是Uniswap,现在最担心的事情并不是Sushiswap转移DeFi代币,而是会非常担心他们为用户提供更高质量的差异化功能,因为这会非常吸引用户,也将刺激Sushiswap后续出现大幅增长。(Balancer似乎就是一个好例子) 最后要说的是,虽然我对SUSHI非常好奇,但真正让我兴奋的是流动性迁移背后的想法。当然,我的分析也是基于部分先动优势(firstmoveradvantage)假设,并强调了流动性并非护城河这一事实。 毫无疑问,自动化做市商将会在DeFi市场里变得非常有竞争力,用户当然也会因此受益。 原文链接:https://mobile.twitter.com/mrjasonchoi/status/1300460661504274433 本文来源:碳链价值 —- 编译者/作者:碳链价值 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

「寿司」Sushiswap会与Uniswap引发流动性迁移战吗?两周后见分晓

2020-09-02 碳链价值 来源:火星财经

LOADING...

相关阅读:

- 三天撼动Uniswap:Sushi正在改变游戏规则2020-09-02

- 「速成」DeFi从入门到精通2020-09-01

- 什么是SushiSwap? 想知道Sushi,SushiSwap和DeFi2020-09-01

- 币安推出与以太坊兼容的区块链以追求DeFi2020-09-01

- AMPL、YAM走红,弹性供应功不可没2020-09-01