今年6月15日Compound分配代币开始,DeFi 在2020年迎来了自己的发展巅峰。DeFi协议锁定价值从6月初10亿美元增长到10月24日150亿,不到5个月时间内涨幅高达15倍。 随着Compound发币的成功,流动性挖矿的代币在7月、8月进入高速增长期,部分代币价格涨幅达到1000%,甚至上万的收益。尽管如此,在9月、10月整个治理代币都出现了大幅的下滑,但DeFi锁定量仍在持续增长。 表面的数据不能做为DeFi发展的唯一标准,更重要的还是要看其商业支撑价值。 金玉其外的华丽数据 DeFi锁定价值持续增长 从数据来看,DeFi 发展的脚步并没有停止,这主要得益于流动性挖矿代币增加和ETH价格的上涨。

BTC持续输入DeFi协议中 根据debank的数据显示,从第二季度开始,转移到以太坊的比特币数量急剧上升,这一趋势在第三季度加速。截止10月25日,共有14.7万枚BTC锚定币在DeFi协议中,其中WBTC共有11万枚,占比高达75.39%。紧随其后的是renBTC以及HBTC,发行量分别为2.52万枚和0.6万枚。 而在今年6月25日,DEFI爆发之前,BTC锚定币仅为10017枚,这足以说明DeFi的火爆。随着中心化交易所BTC余额的为断减少,这其中很大一部分出现在DEFI协议之中。现在这一趋势仍在持续上涨之中。

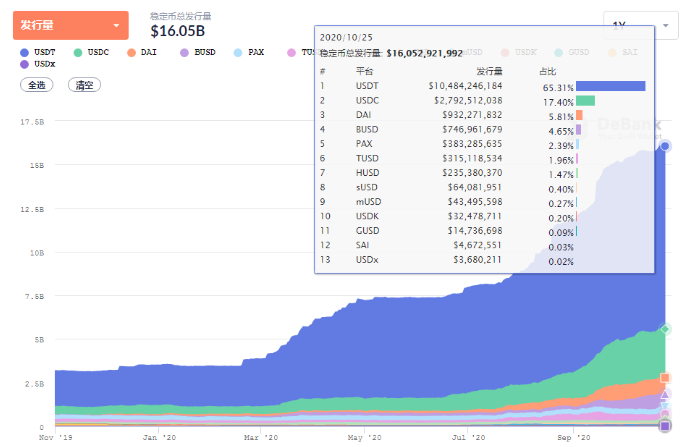

稳定币发展势头惊人 DeFi协议中稳定币仍保持着较高的增加水平,其中USDT 已经超过108亿美元,占比达65.31%,USDC为27.9亿,占比17.4%,DAI 9.3亿,占比5.81%。

市场报告:86%的金融公司已经在使用DeFi 据Cryptopolitan 10月21日报道,Crypto.com和BCG Platinion做了一项研究,研究对象包括来自银行、保险、交易等行业的400多个金融组织,旨在研究DeFi采纳和使用的可能性和困难。研究结果显示,金融机构对DeFi兴趣上升,86%的被调查者透露他们已经在使用加密货币技术或者正在考虑这件事,但是也有70%的被调查者对资金安全和合规问题有所顾虑。 Crypto.com联合创始人兼首席执行官Kris Marszalek表示,研究表明DeFi的采用不仅限于区块链行业;所有规模的传统金融机构都不再将DeFi视为一种竞争威胁,而是将其视为一种提供更中心化、更高效金融服务的宝贵工具。 如果单纯的从数据来看,整个 DeFi 发展正在向一个更高的目标前进,未来发展仍被看好。 败絮其中的发展窘境 治理代币断崖式下跌 风头已过的治理代币,在走红之后,留下了一地鸡毛。 根据加密谷Live的提供的数据来看,治理代币基本都没有逃脱大幅下滑的命运, 大部分跌幅高达50%以上,高开低走已经成为必然趋势。

DEX交易量下降幅度超过62% 根据指标网站Dune Analytics的信息中心提供的数据,过去30天内交易量下降了41%。DEX的每周交易在8月31日达到80亿美元的峰值,然后在9月14日达到月度高点60亿美元。根据最新数据已降至30亿美元以下。 自那夏末的DeFi高峰以来,下降幅度超过62%。

资本都是趋利避害的,DeFi贷款协议和交易所激励减少,很多人都会转向其它有利可图的项目。现在DeFi不仅没有超高的收益率,并且伴随着巨大的风险。 对于DEX交易量的下滑,江卓尔也有自己看法。 江卓尔:为什么uniswap上的成交量越来越低了 江总对于流动性挖矿持怀疑态度,认为其不可持续,本身没有创造任何价值。 在早期的文章中,他称:现在还接盘流动性挖矿垃圾币的,是币圈有史以来最傻,智商最低的人,没有之一。 Dex不能取代Cex,TPS(每秒交易笔数)是Dex的硬伤 在流动性挖矿无常损失不可避免 世间最重要的就是守恒定理,货币能无中生有 不持有5年,就不持有5分钟 昨天,江总在谈到uniswap交易量下滑的问题时,又一次提到了DEX的硬伤—TPS。 江总称:但注意把Dex和DeFi(去中心化金融)区分开来。DeFi有前途的赛道,是那些既需要去中心化,又对TPS要求不高的赛道,例如抵押借贷。 在这一点上,也有相应的数据做支撑。 据Messari数据图表显示:截止第三季度结束,MakerDAO的未偿债务从二季度的1.4亿美元提升至8.5亿美元,增长529%。而Aave更为亮眼,未偿债务从2000万美元增长到2.5亿美元,涨幅为1309%。而这两个平台没有任何流动性挖矿的激励。值得注意的是,在第三季度,Aave收益率增长了197.4%。从MakerDAO借出的每一分钱都是债务,未偿还债务越大,说明这个应用根基越牢固。(来源:OKEx Research) 并不是只有流动性挖矿的激励才能促进协议的发展,MakerDAO和Aave就是很好的证明。 DeFi的发展并不是靠流动性挖矿推动,而是商业价值的体现 从江总的观点和Messari数据结合来说,DeFi 的发展并不是靠流动性代币推动的,而是更多是自身价值的体现。 DCG报告:如果这一运动成功地大规模提供更快、更便宜的金融服务(即信贷、贷款、储蓄产品),它将成为未来的金融之路。无论DeFi代币价格近期的表现如何,2020年协议的发展和业务增长都预示着行业的美好未来。 现在对于整个DeFi市场来说,流动性挖矿的高收益并没有可持续性,市场会做出相应调整至合理水平。对于价格偏高的治理代币,不要成为接盘侠。但DeFi 的发展会因商业价值的体现,得到更好的应用。 红利褪去,调整已经到了,头矿风险增加,小心你的本金 对于大家参与的几个EOS挖矿产品来说,头矿的风险仍然很大,这些治理代币,都走了一条路相同的路:高开低走,收割获利者。 YFC:一条鱼最高6000美元,最低110美元,现报261美元。 现在很多的大丰收的铁粉正在囤够一条鱼,以期望暴富。但从日线走势来看,要等待的时间会比较长。不过,现在大丰收出了相应的保值策略,对于YFC的价格起到了稳定和拉升的作用,但要想回到巅峰,大概率不会实现。

DFS:大丰收的价格相对来说还算给力,最近还涨了一些。但离4.4元的价格还是有50%多的差距。

TIME:时砂,最近参与的比较多,但价格也没有撑住,最高接近6美元,现为0.58美元。

鲸交所:IFC,最高500美元,一直在创新低等,现在2.41美元。

BOX:大宝的走势在最近出现了一点好转,最高11美元,现在2.55美元。

DOP:海豚最高54美元,现报1.08美元

从这些数据可以得到结论:所有治理代币的价格都是高开低走,如果你从中接盘,大概率会被套牢,而你的挖矿收益在代币价格暴跌之一,根本无法弥补带来的亏损。 神鱼:最近Defi挖坑的主题是如何花式亏本金 所谓无损白嫖挖矿,最后一套复杂操作把本金给亏了。 天下确实没有白吃的午餐,对于花式操作,还是要保持谨慎。

现在整个流动性挖矿正在处于一个调整阶段,目的就是挤出泡沫。如果一个项目经过了,这段时间的考验,真正的在市场上存活下来,未来才能够长期发展。 如果你要参与流动性挖矿,需要注意以下几点: 1、不从二级市场购买治理代币:许多人只看到了治理代币做市的高收益,把自己持有的EOS换成了代币来参与挖矿,这本身就是购买代币的行为,往往忽略了币价下跌带来的损失。 2、坚持挖卖提原则,不囤矿币:大多数人都会有囤矿币的习惯,因为梦想有一天可能回到历史的高位,从而大赚一波。但从现在的经验来看。最好的成绩也只回到最高点的50%,想回到最高位可能性,几乎为零。 3、选择你相对长期持有的币作市:挖矿的同时实际就是一个囤币的过程,收益低,但风险也不大。 如果你没有科学家手段和丰富做市的经验,建议不要参与所谓的头矿。看着别人1小时赚了几千个EOS就心动,有时候别人的方法并不适合你。 做市铲子虽好,但价格太贵,一不小心金铲子变成了烂锄头。 —- 编译者/作者:大白高国 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

DeFi发展现状:金玉其外,败絮其中?DEX交易量暴跌江卓尔如何看,头矿风险增

2020-10-26 大白高国 来源:区块链网络

相关阅读:

- 以太坊的DEX交易量在十月份下降,这就是原因2020-10-26

- 避免昂贵的DeFi费用并增加利润的3种方法2020-10-26

- 根据人气分析师的说法,该山寨币可能上涨行情?Coinkolik2020-10-26

- 比特币创下2020年新高,而总市值突破4000亿美元2020-10-26

- 囤1000万key第195天,赴咕噜五年之约,江卓尔再加仓,持仓5.32亿key2020-10-25